Złoto gwałtownie rośnie, gdy cięcia stóp Fed wywołują nową falę impetu

Najnowszy rajd złota odzwierciedla rosnące przekonanie rynku, że cykl obniżek stóp procentowych Federal Reserve nie jest już jednorazową korektą, lecz zmianą strukturalną. Według danych, ceny spot wzrosły w kierunku 4 275 USD podczas wczesnej sesji azjatyckiej, przedłużając trend rozpoczęty natychmiast po ogłoszeniu przez Fed obniżki o 25 punktów bazowych — trzeciej redukcji w tym roku. Srebro poruszało się w tandemie, chwilowo osiągając rekordowe 62,37 USD, gdy inwestorzy przenosili środki do aktywów zyskujących na spadku realnych rentowności.

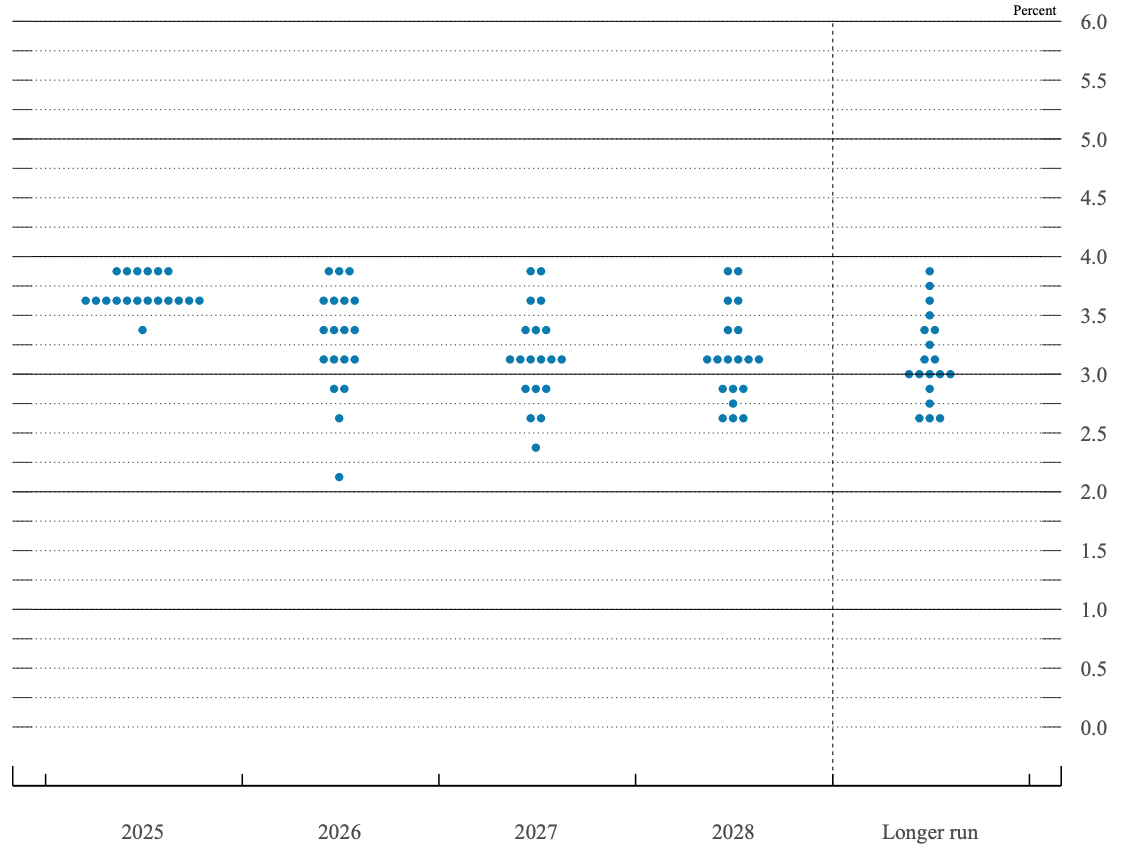

Obserwatorzy rynku zauważyli, że ta sytuacja ma znaczenie, ponieważ otoczenie polityczne kształtujące globalne przepływy kapitału uległo zdecydowanej zmianie. Rynki obecnie wyceniają dodatkowe 75 punktów bazowych cięć w 2025 roku, co przełożyło się na korektę oczekiwań dotyczących wzrostu, inflacji i apetytu na ryzyko. Nadchodzące miesiące pokażą, czy dane makroekonomiczne uzasadnią tę skłonność do łagodzenia polityki, czy też ją podważą.

Co napędza wzrost cen złota?

Według raportów, siła złota wynika w dużej mierze z gwałtownej rewizji ścieżki polityki Fed. Najnowsza obniżka o 25 punktów bazowych sprowadziła stopę funduszy do najniższego poziomu od trzech lat, wywołując natychmiastowy spadek wartości dolara amerykańskiego i wzmacniając trend spadkowy realnych rentowności.

Gdy koszt utrzymania aktywów przynoszących odsetki spada, brak kuponu w przypadku złota przestaje być wadą. Inwestorzy traktują takie otoczenie jako zielone światło do akumulowania pozycji chroniących siłę nabywczą, zwłaszcza gdy łagodzenie polityki wydaje się mieć kontynuację. Analitycy CBA twierdzą, że działania Fed stworzyły „potężny cykliczny wiatr w plecy”, który może utrzymać się aż do przyszłego roku.

Wzrost cen srebra ujawnia bardziej spekulacyjny charakter tego rynku. Metal ten zwykle wzmacnia punkty zwrotne w cyklach monetarnych, a traderzy wykorzystali połączenie impetu i wsparcia makroekonomicznego. Wybicie srebra powyżej 62 USD odzwierciedla przekonanie, że popyt przemysłowy utrzyma się nawet przy spadających kosztach finansowania. Metal ten zachowuje się zarówno jako zabezpieczenie, jak i instrument o wysokiej zmienności, przyciągając przepływy typu safe haven oraz spekulacyjne zainteresowanie ze strony podążających za trendem.

Dlaczego to ma znaczenie

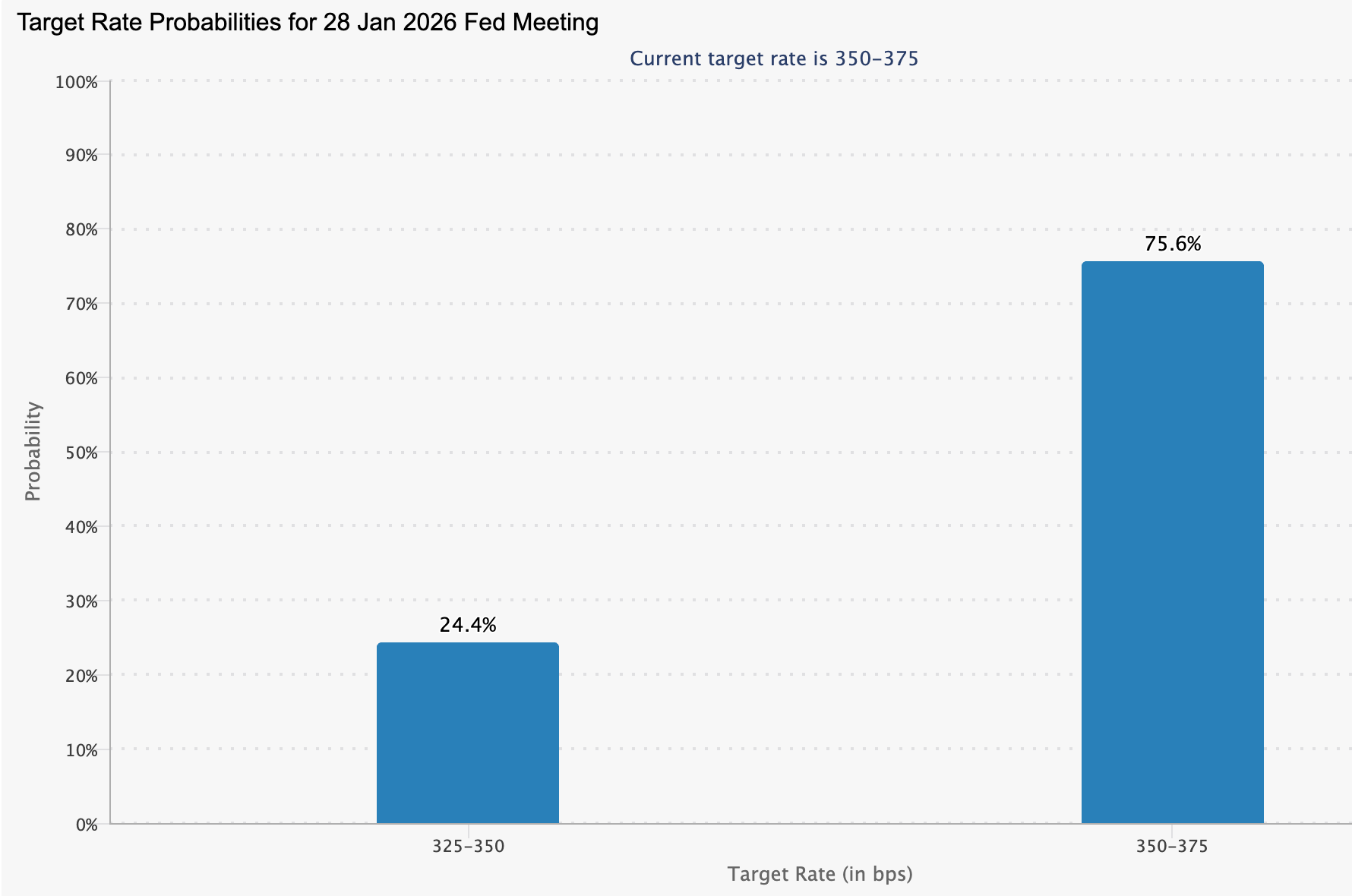

Analitycy zauważyli, że złoto coraz częściej pełni rolę barometru zaufania do zdolności Fed do zarządzania inflacją przy jednoczesnym wspieraniu wzrostu gospodarczego. Rynki zareagowały gwałtownie na wzrost liczby wniosków o zasiłek dla bezrobotnych w USA — największy od prawie czterech i pół roku — co wzmocniło oczekiwania na kontynuację łagodzenia polityki monetarnej. Przy prawdopodobieństwie pauzy w styczniu na poziomie 75,6%, traderzy widzą wąską ścieżkę naprzód: niższe stopy, słabsze rentowności i utrzymujący się popyt na aktywa defensywne.

Strategzy ostrzegają, że ta zmiana nie jest wyłącznie mechaniczna. Jeden z londyńskich analityków rynku metali zauważył, że „złoto wycenia obecnie kierunek polityki, a nie jej tempo”, co sygnalizuje, że rynek wierzy, iż Fed przygotowuje się do złagodzenia skutków słabnącego rynku pracy. Takie nastawienie zwiększa prawdopodobieństwo, że złoto pozostanie wspierane nawet przy stabilizacji nominalnych stóp, ponieważ realne rentowności wykonują główną pracę.

Wpływ na rynki i inwestorów

Eksperci podkreślają, że bezpośredni wpływ koncentruje się na rynku metali, a nie na szerokiej grupie ryzykownych aktywów. Złoto otrzymuje stałe napływy od inwestorów postrzegających je jako najczystszy wyraz spadających realnych rentowności. Fundusze z mandatem do zabezpieczania się przed niepewnością polityczną zwiększyły swoje zaangażowanie, a traderzy dyskrecjonalni wykorzystują wybicie powyżej 4 250 USD do uzasadnienia nowych pozycji na wzrost. Efektem jest rynek, na którym impet i fundamenty są wyjątkowo zgodne.

Srebro przyciąga inny typ uczestników. Wybicie na rekordowe poziomy zachęca krótkoterminowe systemy i strategie CTA do wydłużania ekspozycji na wzrost. Ta dynamika ogranicza płynność wokół kluczowych poziomów i może wzmacniać ruchy, gdy pozycjonowanie staje się jednostronne. Użytkownicy przemysłowi z kolei uważnie obserwują zmienność, ponieważ wyższe ceny wpływają na ich strategie zakupowe na 2025 rok.

Traderzy detaliczni stają przed bardziej złożonym otoczeniem. Wysoki poziom cen złota może ograniczać dostępność, ale wyraźny kierunek łagodzenia polityki handlowej, sprzyjający silniejszym metalom, utrzymuje zainteresowanie. Kluczowe będzie, czy inflacja się ustabilizuje, czy też ponownie znajdzie się w centrum uwagi Fed, kształtując ścieżkę dalszych cięć stóp.

Perspektywy ekspertów

Według analityków prognozy zależą od nadchodzących danych z USA. Jeśli inflacja dalej osłabnie, a kruchość rynku pracy się utrzyma, rynki prawdopodobnie wzmocnią oczekiwania na 75 punktów bazowych łagodzenia w przyszłym roku. Takie otoczenie pozwoliłoby złotu utrzymać się powyżej 4 250 USD i mogłoby podtrzymać srebro blisko rekordowych poziomów. Strukturalny popyt ze strony zarządzających rezerwami i inwestorów instytucjonalnych poszukujących dywersyfikacji również będzie miał znaczenie, zwłaszcza w obliczu utrzymujących się ryzyk geopolitycznych.

Alternatywny scenariusz to nagły wzrost dynamiki płac lub niespodziewane odbicie inflacji. Każdy z tych czynników zmusiłby Fed do spowolnienia lub nawet zatrzymania ścieżki łagodzenia, podnosząc realne rentowności i hamując wzrost cen złota. Taki ruch nie podważy długoterminowej atrakcyjności metali szlachetnych, ale może wprowadzić zmienność i zrewidować oczekiwania co do tempa wzrostów. Traderzy obserwują dane z rynku pracy, trendy inflacji bazowej oraz komunikaty Fed jako kolejne kluczowe katalizatory.

Najważniejsze wnioski

Wzrost złota powyżej 4 250 USD to coś więcej niż reakcja na pojedynczy ruch polityczny; odzwierciedla szerszą zmianę w sposobie wyceny aktywów defensywnych w cyklu łagodzenia polityki. Realne rentowności spadają, liczba wniosków o zasiłek rośnie, a traderzy dostosowują się do oczekiwań głębszych cięć w przyszłym roku. Wybicie srebra podkreśla siłę impetu, gdy sygnały makro i pozycjonowanie wzajemnie się wzmacniają. Kolejna faza zależy od danych o inflacji i wynagrodzeniach w USA, które zdecydują, czy Fed będzie mógł kontynuować łagodzenie bez ponownego wywołania presji cenowej.

Techniczny obraz złota

Złoto kontynuuje odbicie, przebijając się wyraźnie powyżej strefy 4 240 USD i kierując się w stronę oporu na poziomie 4 365 USD, gdzie zwykle pojawia się realizacja zysków. Ruch ten wspierany jest przez rozszerzenie wstęg Bollingera, co sygnalizuje wzrost zmienności i umacniający się impet wzrostowy. RSI również zbliża się do strefy wykupienia, sugerując, że cena może wchodzić w fazę rozciągnięcia, nawet jeśli kupujący pozostają zdecydowanie dominujący. Najbliższe wsparcie znajduje się obecnie na poziomie 4 035 USD; utrzymanie się powyżej niego zachowuje strukturę wzrostową, natomiast spadek poniżej otworzy drogę do głębszej strefy likwidacji na poziomie 3 935 USD.

Przytoczone wyniki nie stanowią gwarancji przyszłych rezultatów.