Золото стремительно растет на фоне снижения ставок ФРС и новой волны импульса

Последний рост золота отражает усиливающееся убеждение рынка в том, что цикл снижения ставок Федеральной резервной системы больше не является разовой корректировкой, а представляет собой структурный сдвиг. Согласно данным, спотовые цены выросли до $4 275 в начале азиатских торгов, продолжая рост, начавшийся сразу после того, как Fed снизила ставку на 25 базисных пунктов — это уже третье снижение за год. Серебро двигалось синхронно, кратковременно достигнув рекордных $62,37, поскольку инвесторы переключались на активы, которые выигрывают при снижении реальной доходности.

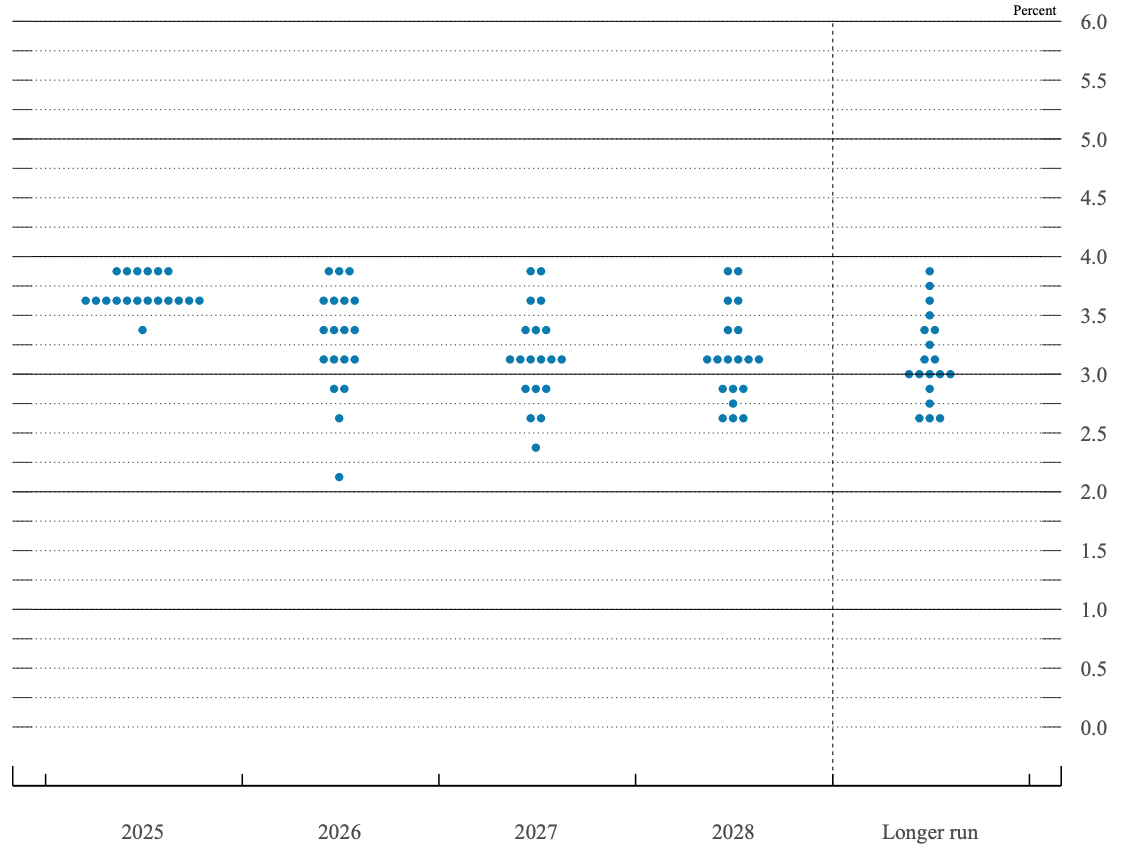

Аналитики отмечают, что эта ситуация важна, потому что среда денежно-кредитной политики, формирующая глобальные потоки капитала, кардинально изменилась. Сейчас рынки закладывают в цены еще 75 базисных пунктов снижения ставок в 2025 году, что пересмотрело ожидания по росту, инфляции и склонности к риску. В ближайшие месяцы станет ясно, оправдывают ли макроэкономические данные этот уклон в сторону смягчения политики или ставят его под сомнение.

Что движет золотом вверх?

По сообщениям, значительная часть силы золота обусловлена резкой переоценкой траектории политики Fed. Последнее снижение ставки на 25 базисных пунктов опустило ставку по федеральным фондам до самого низкого уровня за три года, вызвав немедленное падение курса доллара США и усилив нисходящий тренд реальной доходности.

Когда стоимость владения доходными активами снижается, отсутствие купона у золота перестает быть недостатком. Инвесторы воспринимают такую среду как зеленый свет для накопления позиций, защищающих покупательную способность, особенно когда смягчение политики, по всей видимости, будет продолжаться. Аналитики CBA утверждают, что действия Fed создали «мощный циклический попутный ветер», который может сохраниться до следующего года.

Взлет серебра отражает более спекулятивную сторону этой торговли. Этот металл, как правило, усиливает разворотные моменты в монетарных циклах, и трейдеры воспользовались сочетанием импульса и макроэкономической поддержки. Рост серебра выше $62 отражает веру в то, что промышленный спрос сохранится даже при снижении стоимости заимствований. Металл ведет себя одновременно как хедж и как высокобетавая сделка, привлекая потоки в защитные активы наряду со спекулятивным интересом со стороны следящих за трендом.

Почему это важно

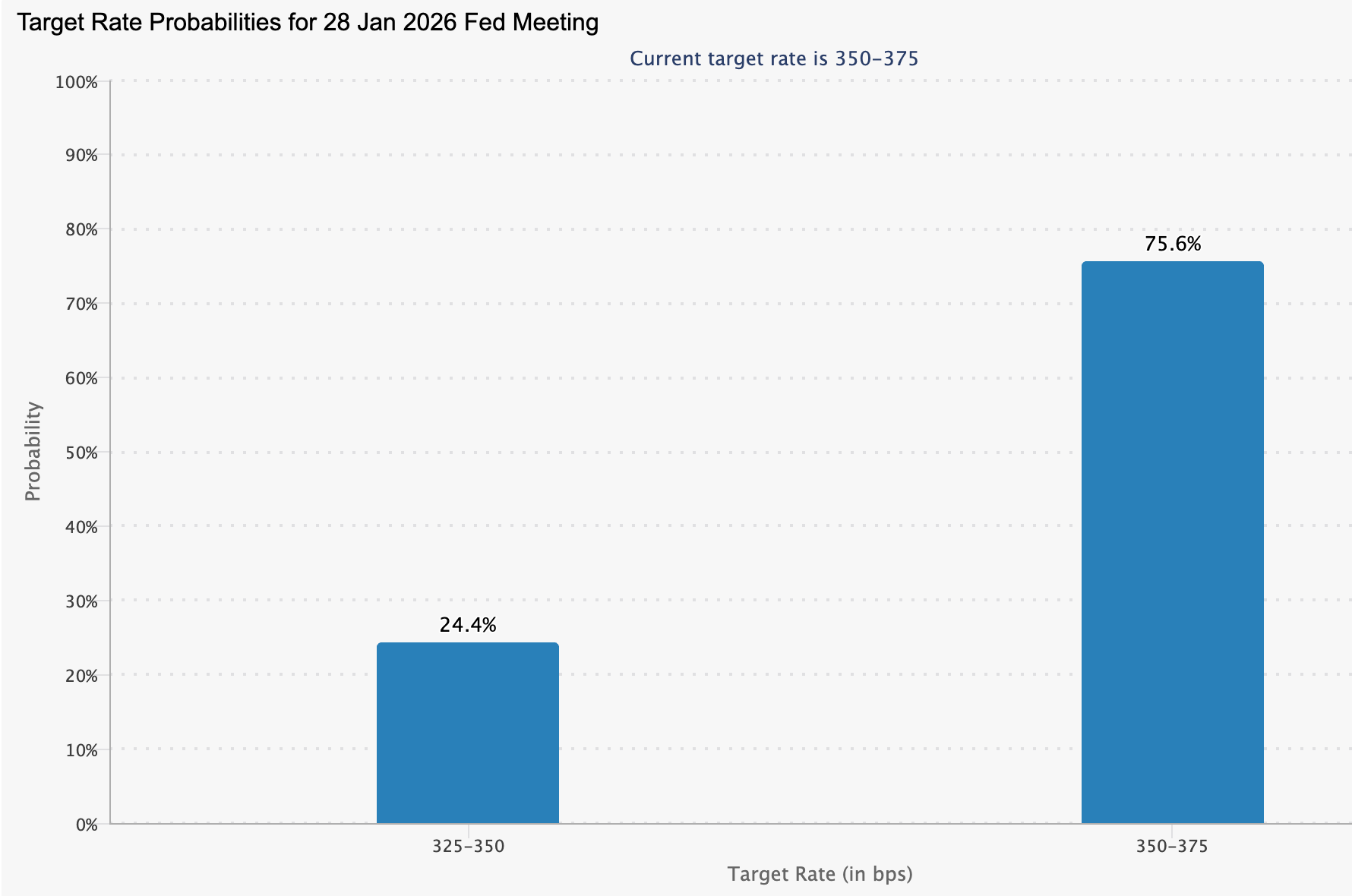

Аналитики отмечают, что золото все чаще служит барометром доверия к способности Fed управлять инфляцией при поддержке экономического роста. Рынки бурно отреагировали на рост числа заявок на пособие по безработице в США — это самое большое увеличение почти за четыре с половиной года — что укрепило ожидания продолжения смягчения денежно-кредитной политики. При вероятности январской паузы в 75,6% трейдеры видят узкий путь вперед: более низкие ставки, слабая доходность и устойчивый спрос на защитные активы.

Стратеги предупреждают, что этот сдвиг не является просто механическим. Один лондонский аналитик по металлам отметил, что «золото сейчас оценивает направление политики, а не темп», что сигнализирует о том, что рынок верит: Fed готовится смягчить последствия ослабления рынка труда. Такое настроение увеличивает вероятность того, что золото останется поддержанным даже при стабилизации номинальных ставок, поскольку основную работу выполняет реальная доходность.

Влияние на рынки и инвесторов

Эксперты отмечают, что непосредственное влияние сосредоточено в секторе металлов, а не на более широких рискованных активах. Золото получает стабильные притоки от инвесторов, которые рассматривают его как наиболее чистое отражение снижающейся реальной доходности. Фонды с мандатом на хеджирование политической неопределенности увеличили свои аллокации, а дискреционные трейдеры используют прорыв выше $4 250 для обоснования новых бычьих позиций. В результате рынок демонстрирует редкое сочетание импульса и фундаментальной поддержки.

Серебро привлекает другой тип участников. Его выход на рекордные уровни стимулирует краткосрочные системы и CTA-стратегии наращивать длинные позиции. Такая динамика сужает ликвидность вокруг ключевых уровней и может усиливать движения при одностороннем позиционировании. Промышленные потребители, тем временем, внимательно следят за волатильностью, поскольку рост цен влияет на их стратегии закупок на 2025 год.

Розничные трейдеры сталкиваются с более сложной картиной. Высокий уровень цен на золото может снизить доступность, но четкое направление смягчения торговой политики, благоприятствующее укреплению металлов, поддерживает интерес. Ключевым вопросом остается, стабилизируется ли инфляция или вновь попадет в поле зрения Fed, что может изменить траекторию снижения ставок.

Прогноз экспертов

По мнению аналитиков, прогнозы зависят от поступающих данных из США. Если инфляция продолжит снижаться, а слабость рынка труда сохранится, рынки, вероятно, укрепят ожидания 75 базисных пунктов смягчения в следующем году. Такой фон позволит золоту удерживаться выше $4 250 и поддержит серебро на околорекордных уровнях. Структурный спрос со стороны управляющих резервами и институциональных инвесторов, стремящихся к диверсификации, также будет иметь значение, особенно на фоне сохраняющихся геополитических рисков.

Альтернативный сценарий — это внезапный рост заработных плат или неожиданный скачок инфляции. Любое из этих событий вынудит Fed замедлить или даже приостановить цикл смягчения, что приведет к росту реальной доходности и замедлит рост золота. Такой шаг не подорвет долгосрочные перспективы драгоценных металлов, но может вызвать волатильность и скорректировать ожидания по темпам роста. Трейдеры внимательно следят за данными по рынку труда, базовой инфляцией и коммуникациями Fed как за следующими ключевыми катализаторами.

Главный вывод

Рост золота выше $4 250 — это не просто реакция на отдельное решение по политике; это отражение более широкого сдвига в том, как рынки оценивают защитные активы в условиях смягчения политики. Реальная доходность падает, число заявок на пособие по безработице растет, а трейдеры ориентируются на ожидания более глубоких снижений ставок в следующем году. Прорыв серебра подчеркивает силу импульса, когда макроэкономические сигналы и позиционирование усиливают друг друга. Следующий этап будет зависеть от данных по инфляции и заработным платам в США, которые определят, сможет ли Fed продолжить смягчение, не спровоцировав новый виток инфляции.

Технический анализ золота

Золото продолжило восстановление, уверенно преодолев зону $4 240 и двигаясь к уровню сопротивления $4 365, где обычно фиксируется прибыль. Рост поддерживается расширением полос Боллинджера, что сигнализирует о росте волатильности и усилении бычьего импульса. RSI также приближается к зоне перекупленности, что указывает на возможное достижение экстремальных значений, несмотря на то, что покупатели по-прежнему контролируют ситуацию. Ближайшая поддержка теперь находится на уровне $4 035; удержание выше сохраняет бычью структуру, а пробой ниже откроет путь к более глубокой зоне ликвидации $3 935.

Приведённые показатели доходности не гарантируют будущих результатов.