Czy ceny złota wzrosną na fali rosnącego popytu i pierwszej obniżki stóp procentowych Fed w 2025 roku?

Według analityków ceny złota prawdopodobnie pozostaną na ścieżce wzrostowej, wspierane przez rekordowe napływy do ETF-ów, presje inflacyjne wywołane taryfami oraz pierwszą obniżkę stóp procentowych Fed w 2025 roku. Chociaż krótkoterminowa przerwa jest możliwa z powodu realizacji zysków i siły dolara, strukturalne czynniki popytu wskazują na wyższe ceny w średnim terminie.

Kluczowe wnioski

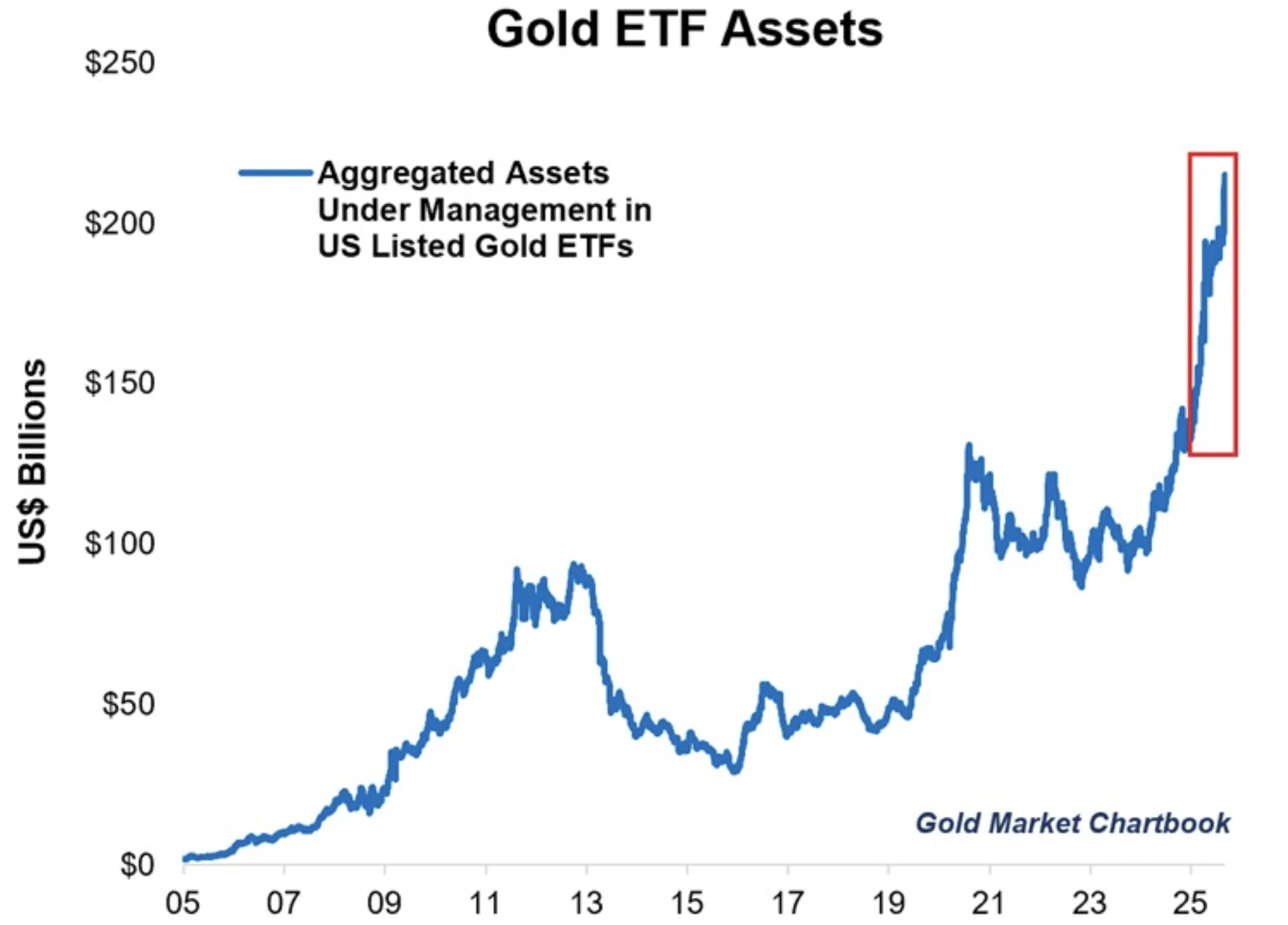

- Aktywa amerykańskich ETF-ów złota podwoiły się w ciągu dwóch lat, osiągając 215 miliardów dolarów, po dodaniu 279 ton złota w 2025 roku.

- Cena spot złota oscyluje wokół 3 700 USD, inwestorzy obserwują poziom 3 800 USD.

- Taryfy przenikające do cen konsumpcyjnych mają napędzać inflację, która historycznie jest silnym czynnikiem popytu na złoto.

- Fed spodziewany jest do przeprowadzenia pierwszej od stycznia obniżki stóp, co obniży realne rentowności i wesprze aktywa nieprzynoszące dochodu.

- Ryzyka obejmują spekulacyjne nadmierne pozycjonowanie, siłę dolara oraz niepewność co do przyszłych wskazówek Fed.

Popyt na ETF-y złota rośnie

Popyt na złoto gwałtownie rośnie, a amerykańskie ETF-y prowadzą ten trend. Na wrzesień 2025 roku amerykańskie ETF-y złota zarządzają aktywami o wartości 215 miliardów dolarów, więcej niż łączne 199 miliardów dolarów w ETF-ach europejskich i azjatyckich. Napływy w wysokości 279 ton w tym roku podkreślają skalę popytu.

Główne fundusze wyraźnie ilustrują ten trend. SPDR Gold Shares (GLD) notowany jest po 338,91 USD za akcję; jego 52-tygodniowe minimum wyniosło około 235,30 USD 18 września 2024 roku, co oznacza wzrost o ponad 40% w ciągu roku.

iShares Gold Trust (IAU) wykazuje podobną trajektorię na poziomie 69,45 USD za akcję, co stanowi wzrost o 48,11% rok do roku. Te zyski odzwierciedlają szerszy rajd cen złota, wzmacniając przekonanie, że popyt na ETF-y zarówno odzwierciedla, jak i wzmacnia momentum rynku.

Taryfy jako katalizator inflacji

Jednym z mniej omawianych, ale coraz ważniejszych czynników są taryfy. Według stratega Sprott Asset Management, Paula Wonga, taryfy nałożone na początku tego roku nadal oddziałują na łańcuchy dostaw. W miarę jak zapasy po taryfach trafiają do konsumentów, oczekuje się wzrostu kosztów towarów.

Ten impuls inflacyjny bezpośrednio wpisuje się w tradycyjną rolę złota jako zabezpieczenia przed erozją siły nabywczej. Jeśli inflacja przyspieszy równocześnie z obniżkami stóp Fed, realne stopy procentowe gwałtownie spadną, tworząc jedno z najbardziej sprzyjających środowisk dla złota od lat 70. Sprott określa to jako „debasement trade” – gdzie słabość waluty i inflacja łączą się, napędzając przepływy do aktywów twardych, takich jak złoto.

Obniżka stóp procentowych Fed w połowie września

Oczekuje się, że Federal Reserve obniży stopy o 25 punktów bazowych w tym tygodniu. Niższe stopy procentowe zmniejszają koszt alternatywny trzymania złota, podczas gdy utrzymująca się inflacja wzmacnia jego atrakcyjność. Rynki również wyceniają kontynuację obniżek stóp w 2026 roku, aby zapobiec ryzyku recesji.

Jednak pojawia się dodatkowe utrudnienie: ingerencja polityczna. Prezydent Trump wielokrotnie wywierał presję na Fed, aby przeprowadził głębsze obniżki i wpływał na jego szerszą rolę. Jego ataki na niezależność Fed stworzyły niepewność instytucjonalną, czynnik, który historycznie kieruje inwestorów ku aktywom bezpiecznej przystani.

Ryzyka korekty cen złota

Perspektywy wzrostowe dla złota pozostają nienaruszone, ale możliwe są taktyczne korekty. Indeks dolara amerykańskiego wzrósł w tym tygodniu o 0,1%, co sprawia, że złoto wyceniane w dolarach jest droższe dla zagranicznych nabywców. Spekulanci również zmniejszyli swoje netto długie pozycje o 2 445 kontraktów do 166 417 na dzień 9 września, sygnalizując realizację zysków.

Analityk KCM Trade, Tim Waterer, zauważył, że „okres konsolidacji lub niewielka korekta byłyby prawdopodobnie zdrowym wynikiem, który wspiera ambicje złota do osiągnięcia wyższych celów cenowych w przyszłości.”

Wpływ na rynek i perspektywy dla złota

Średnioterminowa trajektoria złota pozostaje pozytywna. Goldman Sachs utrzymuje cel na poziomie 4 000 USD za uncję na połowę 2026 roku, argumentując, że ryzyka są przesunięte na stronę wzrostową. Silny popyt na ETF-y, inflacja napędzana taryfami oraz prawdopodobieństwo spadku realnych rentowności wzmacniają ten pogląd.

Globalne uwarunkowania dodatkowo wspierają pozycję złota. Banki centralne systematycznie zwiększają swoje rezerwy złota, dywersyfikując się od dolara w celu wzmocnienia swoich bilansów. To gromadzenie podkreśla trwałą rolę złota jako neutralnego aktywa rezerwowego w czasie, gdy dominacja dolara napotyka wyzwania zarówno ze strony inflacji, jak i presji geopolitycznych.

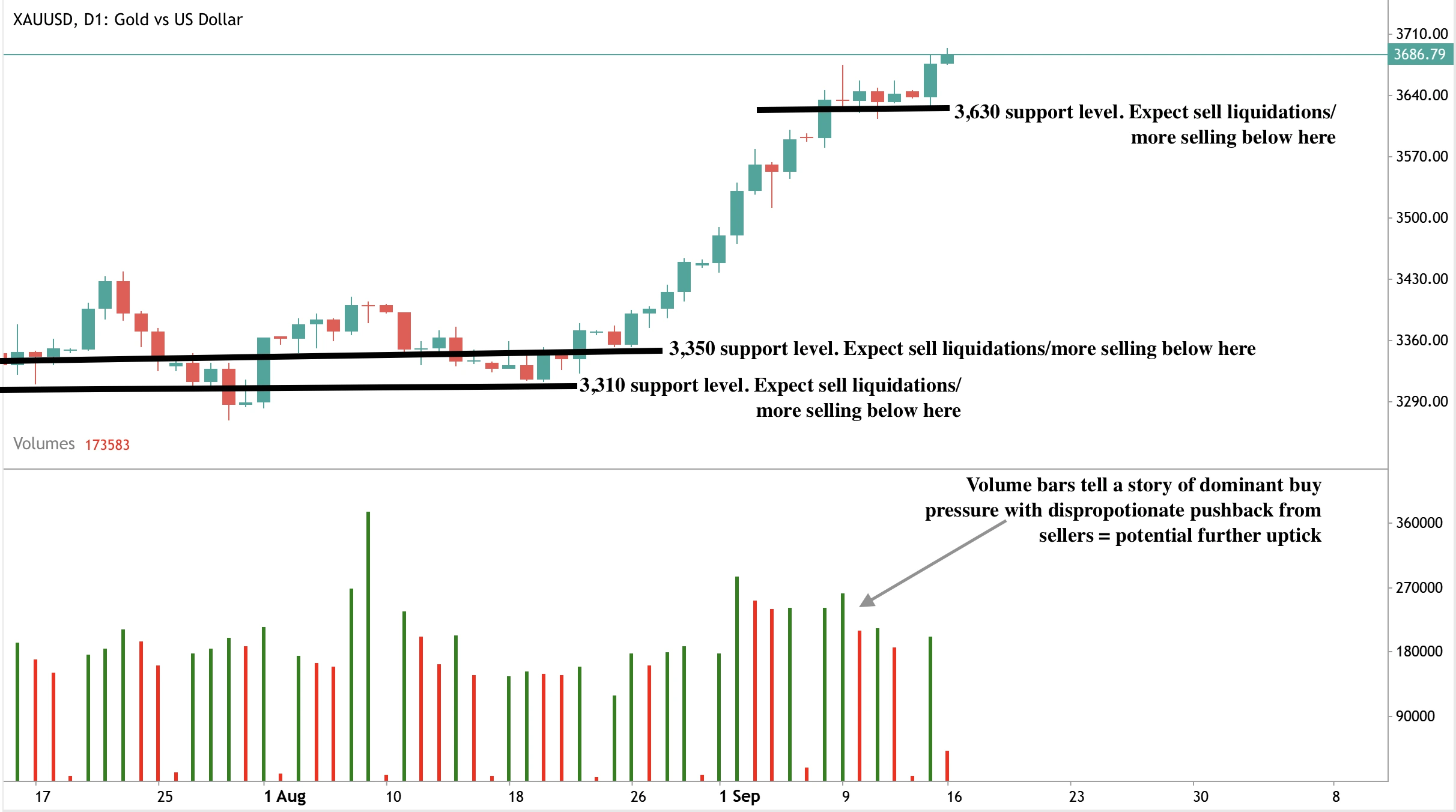

Analiza techniczna cen złota

W chwili pisania tekstu złoto rośnie, z wyraźną presją wzrostową widoczną na wykresie dziennym i na słupkach wolumenu. Sprzedający nie wykazują wystarczającej determinacji. Jeśli kupujący posuną się dalej, mogą przełamać poziom cenowy 3 800 USD. Natomiast w przypadku spadku ceny mogą testować poziom wsparcia na 3 630 USD, z kolejnymi poziomami wsparcia na 3 550 i 3 310 USD.

Implikacje inwestycyjne złota przed decyzją Fed

Dla inwestorów sytuacja pozostaje bycza. W średnim terminie zbieżność popytu na ETF-y, inflacji napędzanej taryfami oraz obniżek stóp Fed tworzy jedno z najsilniejszych środowisk dla złota od dekad. Wraz z umacnianiem się popytu ze strony banków centralnych, złoto pozostaje kluczowym składnikiem portfela poszukującego ochrony przed inflacją i niepewnością polityki.

Handluj kolejnymi ruchami za pomocą konta Deriv MT5 już dziś.

Wyłączenie odpowiedzialności:

Podane wyniki nie gwarantują przyszłych rezultatów.