Что ждет «Великолепную семерку» после паузы ФРС

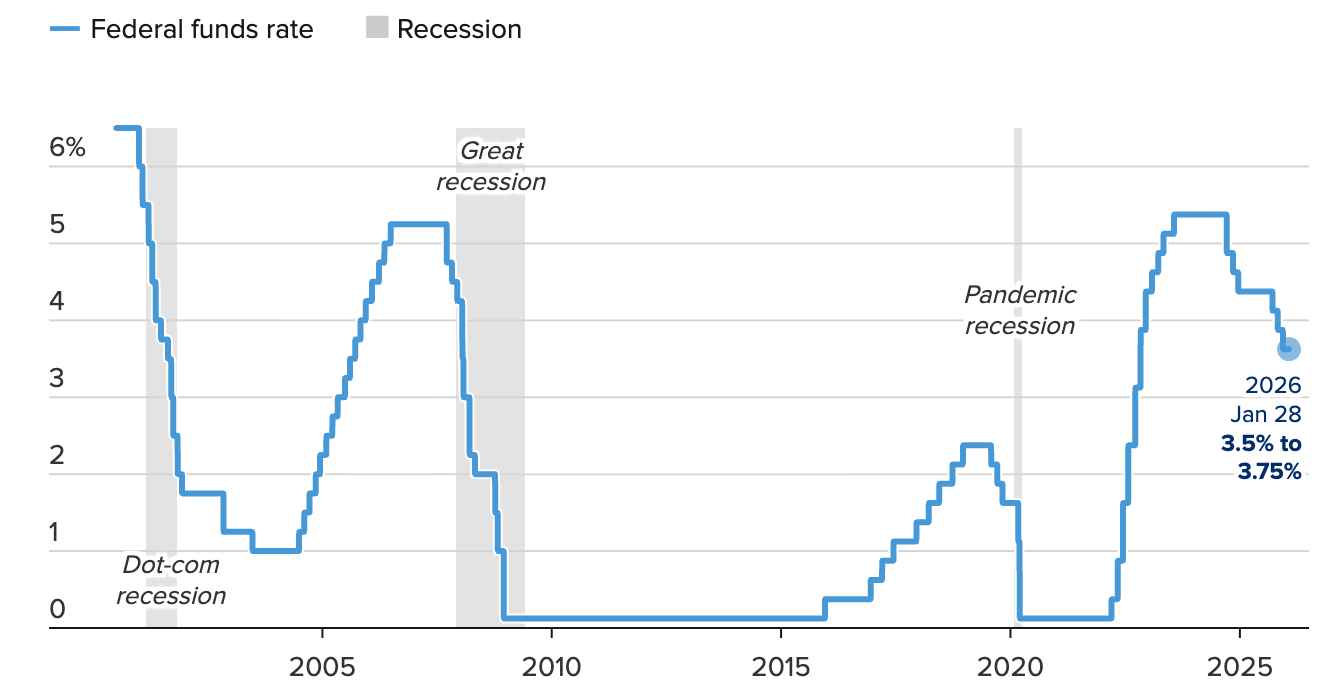

Вопрос о будущем «Великолепной семерки» теперь заключается не в том, продолжится ли рост, а в том, сколько инвесторы готовы за него платить. Решение Федеральной резервной системы приостановить ставки на уровне 3,50–3,75% после снижения на 175 базисных пунктов с сентября 2024 года убирает важный макроэкономический попутный ветер, который незаметно поддерживал оценки крупных технологических компаний в течение последнего года.

Поскольку инфляция по-прежнему описывается как «несколько повышенная», посыл был ясен: поддержка политики приостановлена. Эта пауза наступила как раз в тот момент, когда Microsoft, Meta и Tesla открыто показали реальную цену лидерства в революции искусственного интеллекта.

Прибыль превзошла ожидания, но капитальные затраты резко выросли, маржа оказалась под пристальным вниманием, а рынки отреагировали осторожно, а не с энтузиазмом. Следующий этап для «Великолепной семерки» будет определяться не столько заголовками об инновациях, сколько исполнением, дисциплиной и доходностью.

Что движет «Великолепной семеркой»?

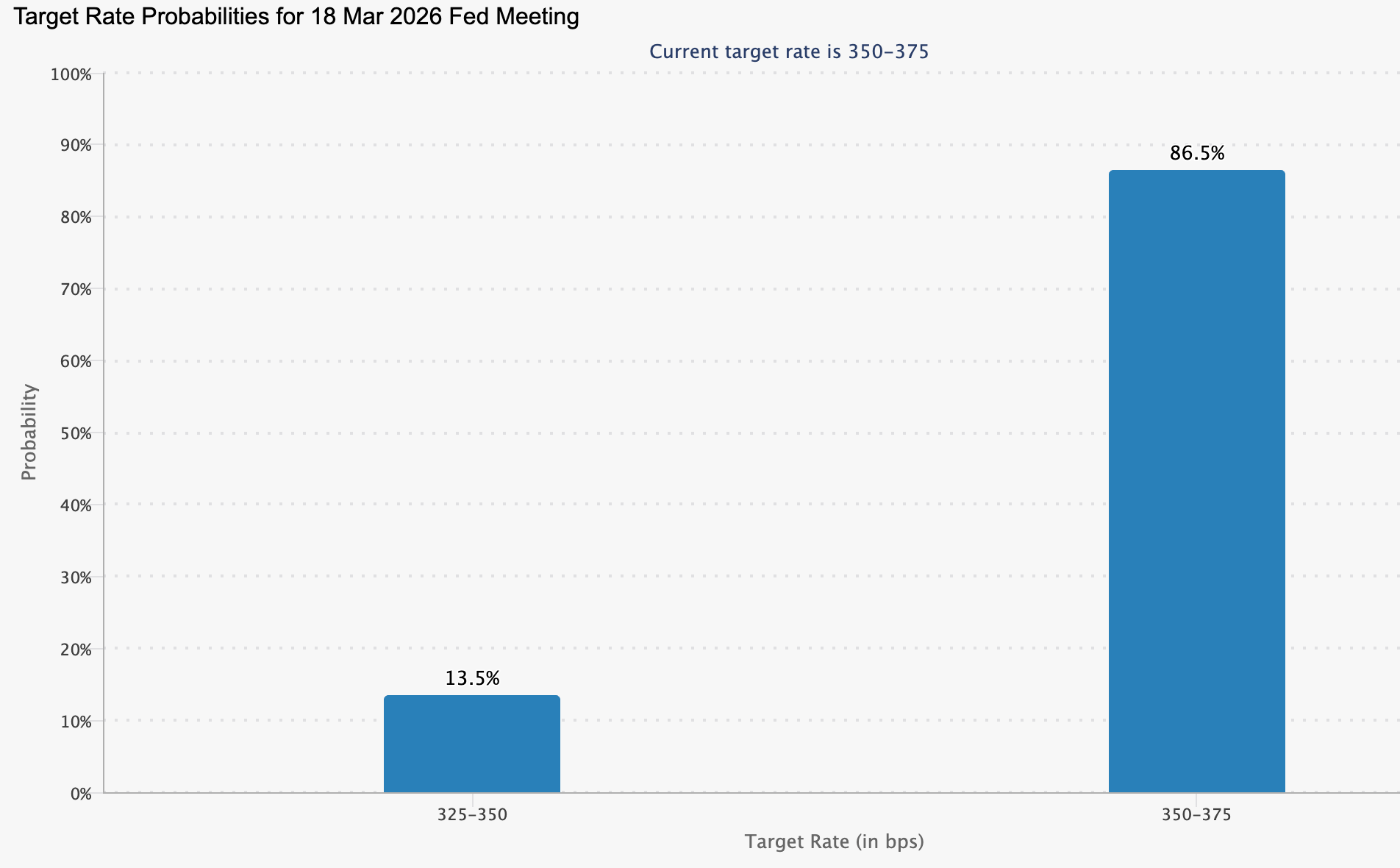

На макроуровне позиция ФРС изменила инвестиционный фон. Политики выразили уверенность в экономическом импульсе накануне 2026 года, отметив стабилизацию безработицы и инфляцию, которая остается выше целевого уровня. Два голоса против за скромное снижение на 25 базисных пунктов отражали дискуссию, а не срочность. Для фондовых рынков это означает, что процентные ставки могут оставаться ограничительными дольше, повышая планку для акций роста.

На корпоративном уровне искусственный интеллект продолжает доминировать в стратегии. Капитальные затраты Microsoft выросли на 66% в годовом выражении и достигли 37,5 млрд долларов, в то время как Meta повысила прогноз по капитальным затратам на 2026 финансовый год до 135 млрд долларов. Эти цифры отражают структурный сдвиг, а не краткосрочный цикл. ИИ больше не является дополнительным рычагом роста; это ключевая инфраструктура, требующая постоянных инвестиций независимо от настроений на рынке.

Почему это важно

Реакция на отчетность выявила важное изменение в поведении рынка. Microsoft показала сильные основные показатели — прибыль на акцию составила 4,14 доллара, превысив ожидания, — однако ее акции снизились на постмаркетинге. Доход Azure оказался немного ниже консенсуса, а инвесторы сосредоточились на растущих обязательствах по ИИ, а не на краткосрочной прибыли.

Эта реакция подчеркивает более широкую тенденцию: рынки становятся менее снисходительными. «Фаза масштабного внедрения ИИ уже заложена в цену. Теперь инвесторы хотят видеть монетизацию», — отметил аналитик Wedbush Дэн Айвз, предупредив, что дисциплина в отношении капитала все больше будет отличать победителей от отстающих. Для «Великолепной семерки» одного масштаба уже недостаточно, чтобы претендовать на премиальные оценки.

Влияние на рынки и экосистему ИИ

Последние данные показали, что непосредственное влияние на рынок было неоднородным. Nasdaq застопорился чуть ниже рекордных максимумов, а фьючерсы на Dow снизились из-за влияния Microsoft на индекс. Nvidia, часто рассматриваемая как чистейший прокси ИИ, немного снизилась в расширенных торгах, несмотря на техническую силу, что говорит скорее о консолидации, чем о капитуляции.

За пределами акций волновой эффект был заметен и в других сферах. Цены на золото и серебро выросли, поскольку инвесторы хеджировались от рисков переоценки и неопределенности политики, а нефть подорожала на ожиданиях, что расширение дата-центров приведет к устойчивому спросу на энергию. Решения «Великолепной семерки» теперь влияют на потоки капитала далеко за пределами технологического сектора.

Мнение экспертов

Смотрящие в будущее участники рынка отмечают, что следующий этап для «Великолепной семерки» зависит от того, начнут ли инвестиции в ИИ приносить устойчивую прибыль. Результаты Tesla наглядно продемонстрировали это напряжение. Хотя прибыль превысила ожидания, выручка оказалась ниже, и компания объявила о планах превысить 20 млрд долларов капитальных затрат в 2026 году — более чем вдвое больше, чем в прошлом году. Амбиции остаются высокими, но терпение инвесторов может быть не безграничным.

Ключевые сигналы появятся в ближайшие недели. Отчетность Nvidia проверит, сохранится ли спрос на ИИ, оправдывающий текущие оценки, а предстоящие данные по инфляции сформируют ожидания к заседанию FOMC 17–18 марта.

С учетом паузы по ставкам и роста стоимости капитала «Великолепная семерка» вступает в фазу, где результат будет определяться доходностью, а не историями.

Главный вывод

Пауза ФРС сместила фокус обсуждения «Великолепной семерки» с импульса на устойчивость. Рост ИИ остается мощным, но цена лидерства быстро растет. Инвесторы начинают задавать более жесткие вопросы о доходности на капитал. Дальнейшее развитие событий будет зависеть от того, сможет ли прибыль оправдать масштаб амбиций в условиях длительно высоких ставок.

Приведенные показатели доходности не гарантируют будущих результатов.