O que vem a seguir para os Magnificent 7 após a pausa da Fed

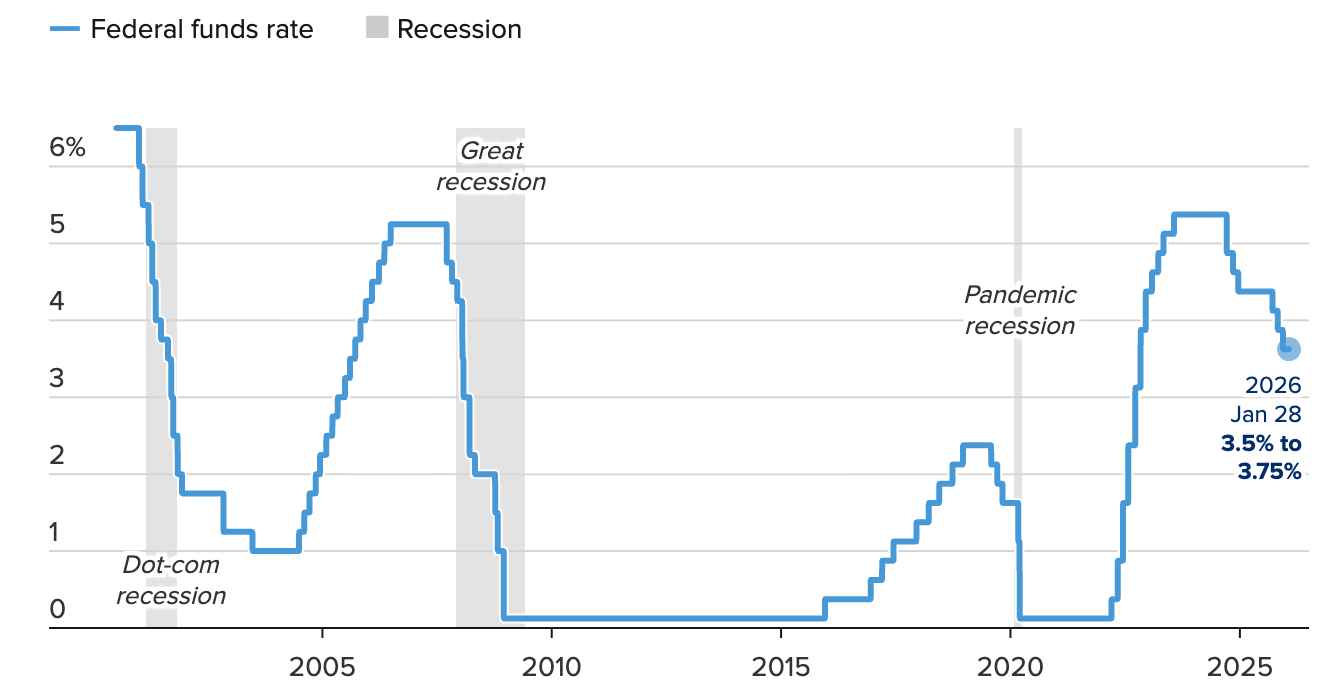

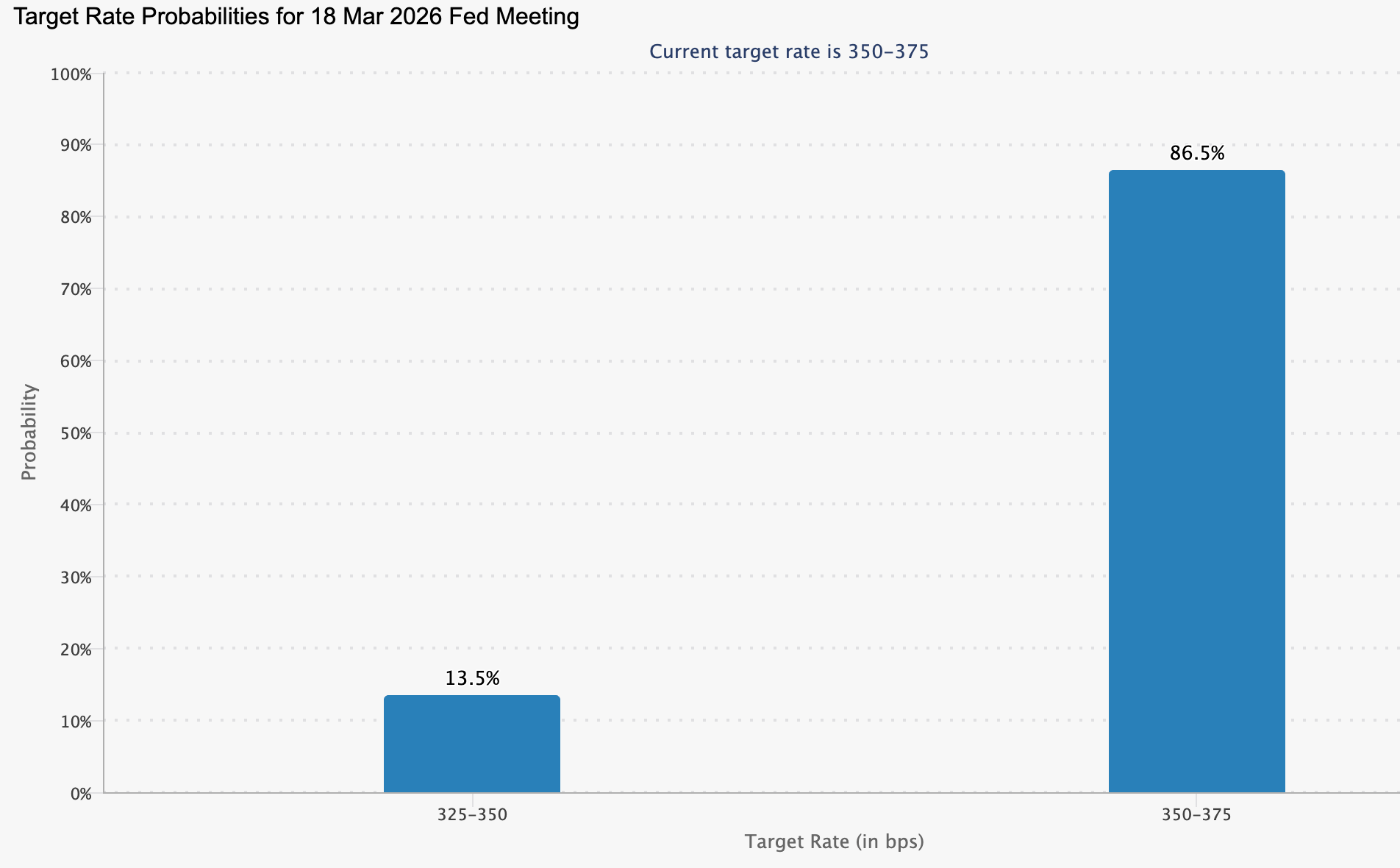

O que vem a seguir para os Magnificent 7 já não se resume a saber se o crescimento continua, mas sim quanto os investidores estão dispostos a pagar por ele. A decisão da Federal Reserve de pausar as taxas nos 3,50–3,75%, após cortar 175 pontos base desde setembro de 2024, remove um importante impulso macroeconómico que silenciosamente sustentou as avaliações das big tech no último ano.

Com a inflação ainda descrita como “algo elevada”, a mensagem foi clara: o apoio da política está em pausa. Essa pausa chega precisamente quando Microsoft, Meta e Tesla expuseram o verdadeiro custo de liderar a revolução da IA.

Os resultados superaram as expectativas, mas o investimento de capital disparou, as margens foram escrutinadas e os mercados responderam com cautela em vez de celebração. A próxima fase para os Magnificent 7 será decidida menos pelas manchetes de inovação e mais pela execução, disciplina e retornos.

O que está a impulsionar os Magnificent 7?

A nível macro, a posição da Fed alterou o pano de fundo do investimento. Os decisores políticos sinalizaram confiança no dinamismo económico rumo a 2026, destacando o desemprego a estabilizar e uma inflação que permanece acima da meta. Dois votos dissidentes a favor de um corte modesto de 25 pontos base refletiram debate, não urgência. Para os mercados acionistas, isso sugere que as taxas de juro podem permanecer restritivas por mais tempo, elevando a fasquia para as ações de crescimento.

A nível empresarial, a inteligência artificial continua a dominar a estratégia. O investimento de capital da Microsoft aumentou 66% em termos homólogos, para 37,5 mil milhões de dólares, enquanto a Meta elevou a sua previsão de capex para 2026 para até 135 mil milhões de dólares. Estes números refletem uma mudança estrutural e não apenas um ciclo de curto prazo. A IA deixou de ser uma alavanca opcional de crescimento; é agora uma infraestrutura central que exige investimento sustentado, independentemente do sentimento do mercado.

Porque é importante

A reação aos resultados revelou uma mudança importante no comportamento do mercado. A Microsoft apresentou números sólidos, com lucros de 4,14 dólares por ação acima das expectativas, mas as suas ações caíram no pós-fecho. As receitas do Azure ficaram ligeiramente abaixo do consenso e os investidores focaram-se nos compromissos crescentes com a IA em vez dos lucros de curto prazo.

Essa resposta sublinha um tema mais amplo: os mercados estão a tornar-se menos tolerantes. “A fase de construção da IA já está refletida nos preços. O que os investidores querem ver é monetização”, afirmou Dan Ives, analista da Wedbush, alertando que a disciplina de capital irá diferenciar cada vez mais vencedores de perdedores. Para os Magnificent 7, a escala por si só já não basta para garantir avaliações premium.

Impacto nos mercados e no ecossistema de IA

Dados recentes mostraram que o impacto imediato no mercado foi desigual. O Nasdaq estagnou pouco abaixo dos máximos históricos, enquanto os futuros do Dow recuaram devido ao peso da Microsoft no índice. A Nvidia, frequentemente vista como o principal proxy de IA, recuou ligeiramente nas negociações prolongadas apesar de se manter tecnicamente forte, sugerindo consolidação em vez de capitulação.

Para além das ações, os efeitos indiretos foram visíveis noutros setores. Os preços do ouro e da prata subiram à medida que os investidores se protegeram contra o risco de avaliação e a incerteza política, enquanto o petróleo valorizou com a expetativa de que a expansão dos data centers impulsione uma procura energética sustentada. As decisões dos Magnificent 7 estão agora a influenciar os fluxos de capital muito para além do setor tecnológico.

Perspetiva dos especialistas

Olhando para o futuro, os analistas de mercado expressaram que a próxima fase para os Magnificent 7 depende de saber se o investimento em IA começa a traduzir-se em rentabilidade duradoura. Os resultados da Tesla ilustraram esta tensão. Apesar dos lucros terem superado as expectativas, as receitas ficaram aquém e a empresa delineou planos para ultrapassar os 20 mil milhões de dólares em investimento de capital em 2026, mais do dobro do valor do ano passado. A ambição mantém-se elevada, mas a paciência dos investidores pode não ser ilimitada.

Sinais importantes chegarão nas próximas semanas. Os resultados da Nvidia vão testar se a procura por IA continua a justificar as avaliações atuais, enquanto os próximos dados de inflação irão moldar as expetativas para a reunião do FOMC de 17–18 de março.

Com as taxas em pausa e os custos de capital a subir, os Magnificent 7 entram numa fase em que os retornos, e não as narrativas, irão determinar o desempenho.

Conclusão principal

A pausa da Fed mudou a conversa em torno dos Magnificent 7 de momentum para sustentabilidade. O crescimento da IA mantém-se forte, mas o custo da liderança está a aumentar rapidamente. Os investidores começam a colocar questões mais exigentes sobre o retorno do capital. O que vem a seguir dependerá de saber se os lucros conseguem justificar a escala da ambição num ambiente de taxas elevadas por mais tempo.

Os resultados apresentados não garantem desempenhos futuros.