Rohstoffpreise: Was sie antreibt und wie man handelt

.png)

Rohstoffpreise bewegen sich hauptsächlich aufgrund realer Angebot- und Nachfragefaktoren wie Wetter, Geopolitik, Lagerbestände, Energiekosten, Währungsschwankungen, politische Veränderungen und technologische Neuerungen. Sie reagieren außerdem auf spekulative Kräfte wie Stimmung, Liquidität, Positionierung und technische Muster. Wer versteht, wie diese Faktoren zusammenwirken, kann die passenden Instrumente wählen: CFDs oder Optionen sowie die geeignetste Deriv-Plattform, um seine Markteinschätzung effektiv umzusetzen.

Schnelle Zusammenfassung

- Fundamentaldaten geben die Richtung vor, Spekulation verstärkt die Bewegungen.

- Die Betrachtung nach Struktur-, Saison- und Schockregime hilft, Marktbedingungen zu erkennen.

- CFDs eignen sich für flexible Positionen; Optionen für klar definierte Risiken und zeitlich begrenzte Ansichten.

- Aktuelle Entwicklungen wie das Hoch bei Gold, der Preissprung bei Kakao, das OPEC+-Manöver und Störungen im Schiffsverkehr prägen weiterhin die Marktlage.

- Eine zweiminütige Pre-Trade-Checkliste sorgt für Disziplin.

Wie beeinflussen Marktkräfte die Rohstoffpreise?

Rohstoffcharts zeigen ein ständiges Tauziehen zwischen Fundamentaldaten und Spekulation. Fundamentaldaten bestimmen die Trendrichtung, während spekulative Ströme oft das Tempo der Preisbewegungen vorgeben. Ein starker langfristiger Angebotsmangel kann einen Markt über Monate nach oben treiben, doch eine einzige unerwartete Schlagzeile kann dennoch zu scharfen Intraday-Umkehrungen führen.

Rohstoffmärkte reagieren auch stark darauf, wie schnell neue Informationen verbreitet werden. In schnelllebigen Situationen – wie Energieausfällen, Ernteberichten oder überraschenden Makro-Ankündigungen – können Preise vorübergehend ihren fundamentalen Wert überschießen, während Trader ihre Positionen anpassen. Dies kann kurzfristige Schwankungen erzeugen, denen Trader mit Vorsicht begegnen sollten. Auf Deriv hilft die Möglichkeit, Positionsgrößen zu reduzieren, schrittweise einzusteigen oder auf Optionen mit definiertem Risiko zu wechseln, das Exposure gezielter zu steuern.

Shivank Shankar, Marketing Paid Acquisition Specialist bei Deriv, ergänzt:

„Bei Rohstoffen kommt die langfristige Richtung von den Fundamentaldaten, aber kurzfristige Bewegungen entstehen durch Überraschungen.“

Zusätzlich können sich Korrelationen zwischen Rohstoffen und anderen Anlageklassen unerwartet verschieben. So können sich Industriemetalle in Zeiten politischer Unsicherheit von Aktienmärkten abkoppeln, während Energiemärkte stärker auf Störungen im Schiffsverkehr oder wetterbedingte Ereignisse reagieren. Wer diese sich verändernden Zusammenhänge versteht, kann veraltete Annahmen vermeiden und bleibt flexibel in seiner Strategie.

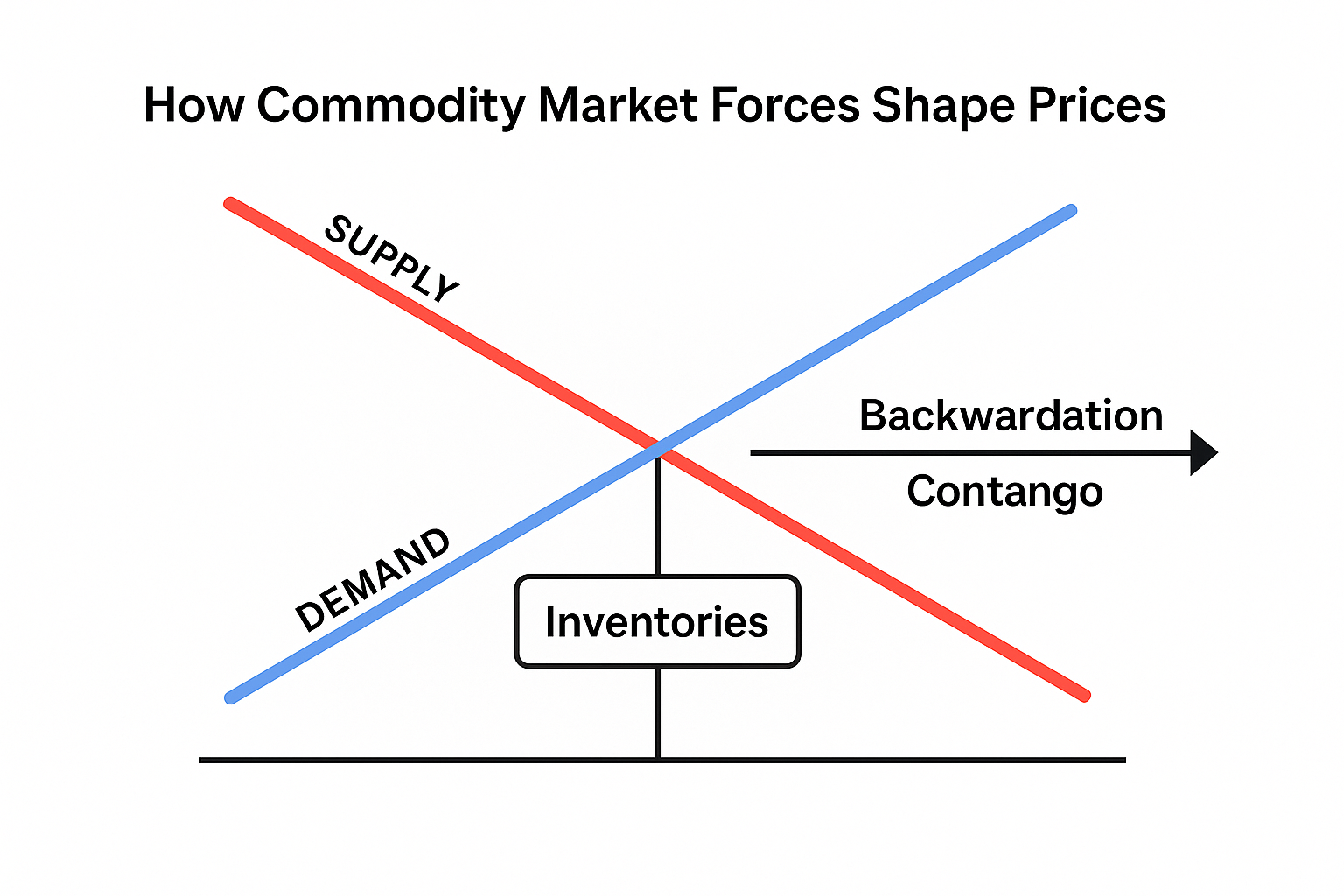

Was treibt Angebot und Nachfrage bei Rohstoffen?

Angebot, Nachfrage und Lagerbestände bilden den Kern der Rohstoffpreisbildung. Übersteigt die Nachfrage das Angebot, sinken die Lagerbestände und kurzfristige Preise steigen oft schneller als spätere (Backwardation); übersteigt das Angebot die Nachfrage, steigen die Lagerbestände und Terminpreise liegen meist über dem Kassapreis (Contango).

Wetter und Klima: Wetter ist einer der größten kurzfristigen Markttreiber. Dürren, Hitzewellen, Überschwemmungen und Stürme beeinflussen Ernteerträge und Energiebedarf. Hält ungewöhnliches Wetter an, kann daraus ein struktureller Trend werden.

Geopolitik und Logistik: Schifffahrtsrouten sind zentrale Adern für Rohstoffströme. Störungen wie im Roten Meer oder Panamakanal erhöhen Transportkosten, verzögern Lieferungen und verknappen das regionale Angebot. Diese Effekte spiegeln sich in Terminstrukturen und Kassapreis-Spreads wider.

Makro- und USD-Effekte: Da Rohstoffe überwiegend in USD notiert sind, belastet ein starker Dollar die Preise für Käufer außerhalb des Dollarraums. Gleichzeitig verändern Wachstumserwartungen, Inflations- und Zinsausblick die Nachfrage nach Industriemetallen und Transportkraftstoffen. Auf Deriv ermöglichen CFDs Tradern, Positionen dynamisch anzupassen, wenn Makrodaten plötzliche Stimmungswechsel auslösen.

Politik und Technologie: Regulierungen, Zölle, Emissionsvorschriften und Innovationen in der Förderung verschieben die Kostenstrukturen. Für Metall- und Energiemärkte können technologische Fortschritte wie verbesserte Bohrmethoden oder Raffinerieprozesse die Produktionskosten senken und die globale Wettbewerbsfähigkeit verändern.

Tabelle – Regime-Betrachtung für den Rohstoffhandel

| Strukturell (mehrere Quartale) | Saisonal (Kalender & Klima) | Schock (ereignisgetrieben) |

|---|---|---|

| Unterinvestition in Minen | Aussaat-/Erntefenster | Engpässe in der Schifffahrt |

| Nachfrage nach Energiewende-Metallen | Heiz-/Kühlbedarf | Angekündigte Förderkürzungen |

| Politische Veränderungen | El Niño/La Niña | Sanktionen, Streiks |

Über diese Kerntreiber hinaus prägen auch langfristige Investitionszyklen das Angebot. Viele Rohstoffe, insbesondere Metalle und Energie, erfordern jahrelange Investitionen, bevor sich die Produktionskapazität spürbar verändert. Wenn Investitionen ausbleiben – etwa wegen niedriger Preise, strengerer Finanzierung oder regulatorischer Hürden – kann das künftige Angebot selbst dann knapp werden, wenn die aktuellen Lagerbestände stabil erscheinen. Dieses Missverhältnis führt oft zu strukturellen Preisanstiegen.

Auf der Nachfrageseite verändern sich Konsummuster mit der Modernisierung der Industrie. Elektrofahrzeuge, erneuerbare Energien und Rechenzentren steigern die Nachfrage nach Kupfer, Lithium und anderen Spezialrohstoffen. Trader, die diese Übergänge früh erkennen, entwickeln oft stärkere Trendthesen.

Wie können Trader Marktregime für Rohstoffstrategien nutzen?

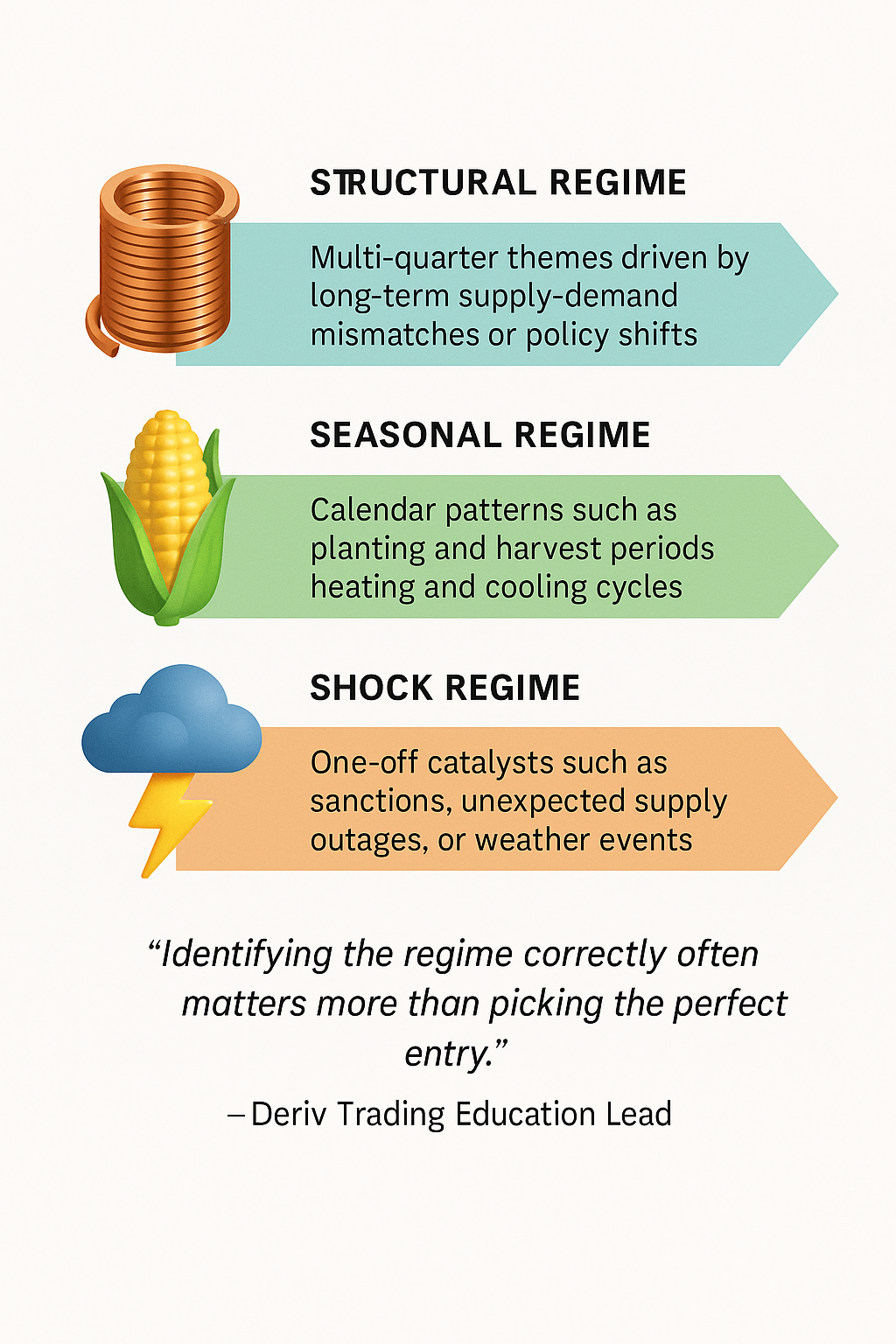

- Strukturelles Regime: Mehrquartalsthemen, getrieben von langfristigen Ungleichgewichten zwischen Angebot und Nachfrage oder politischen Veränderungen. Beispielsweise steigt die Nachfrage nach Kupfer und anderen Metallen durch Elektrifizierung und erneuerbare Infrastruktur weiter an.

- Saisonales Regime: Kalendermuster wie Aussaat- und Erntezeiten, Heiz- und Kühlperioden sowie vorhersehbare Nachfrageschwankungen. Klimamuster wie El Niño führen oft zu saisonalen Ungleichgewichten.

- Schockregime: Einmalige Auslöser wie Sanktionen, unerwartete Angebotsausfälle oder Wetterereignisse. Der Preissprung bei Kakao, ausgelöst durch Produktionsausfälle, ist ein aktuelles Beispiel für einen Schock, der sich zu einer neuen strukturellen Basis entwickelt hat.

Deriv Trading Education Lead erläutert:

„Die richtige Regime-Erkennung ist oft wichtiger als der perfekte Einstieg.“

Diese Regime leiten die Wahl von Haltedauer, Risikobudget und die Eignung von CFDs gegenüber Optionen.

Für eine erfolgreiche Anwendung des Regime-Frameworks ist Konsistenz entscheidend. Viele Trader klassifizieren Märkte falsch, weil sie sich zu sehr auf kurzfristige Kerzen statt auf die zugrunde liegenden Treiber konzentrieren. Ein struktureller Markt mit langsamen Rücksetzern kann auf niedrigen Zeitebenen wie eine Seitwärtsphase wirken, während ein Schockregime bei zu enger Betrachtung wie ein nachhaltiger Trend erscheint.

Ein einfaches Regime-Log – strukturell, saisonal oder Schock – hilft, Überreaktionen auf Marktrauschen zu vermeiden. Die Charting-Tools von Deriv auf Deriv MT5, Deriv cTrader und Deriv Trader machen es einfach, Zeitrahmen zu vergleichen und zu prüfen, ob das aktuelle Verhalten zum gewählten Regime passt.

Wie kann ich Rohstoffe auf Deriv mit CFDs und Optionen handeln?

CFDs (Deriv MT5 und Deriv cTrader): Flexible Werkzeuge, mit denen Trader Positionen skalieren, Größe anpassen oder Stops dem Trendverlauf nachziehen können. Sie eignen sich besonders für strukturelle oder saisonale Märkte, in denen sich Trends allmählich entwickeln.

Optionen (Deriv Trader und SmartTrader): Konzipiert für Ergebnisse mit definiertem Risiko. Besonders nützlich in Schockregimen oder wenn Trader kurzfristige, zeitlich begrenzte Ansichten umsetzen möchten.

Syed Mustafa Imam, Data Engineering Specialist bei Deriv, erklärt:

„Strukturen mit definiertem Risiko können Anfängern helfen, ihren maximal möglichen Verlust im Voraus zu verstehen, auch wenn das Trading weiterhin erhebliche Risiken birgt.“

Faustregel: Manche Trader bevorzugen Optionen, wenn sie den potenziellen Verlust auf den Einsatz begrenzen und den Trade für eine festgelegte Dauer laufen lassen möchten, während CFDs für diejenigen geeignet sind, die mehr Flexibilität bei der Positionsanpassung wünschen.

Wann sollte ich CFDs oder Optionen im Rohstoffhandel nutzen?

- CFDs: Geeignet, wenn Trader Flexibilität im Verlauf wünschen. Sie ermöglichen Teilverkäufe, Trailing Stops und Anpassungen während volatiler Sitzungen.

- Optionen: Der Einsatz definiert den maximalen Verlust und macht sie passend für ereignisreiche Phasen oder Märkte mit starken Umkehrungen. Rise/Fall- und Touch/No Touch-Kontrakte helfen, richtungs- oder niveauabhängige Ideen umzusetzen.

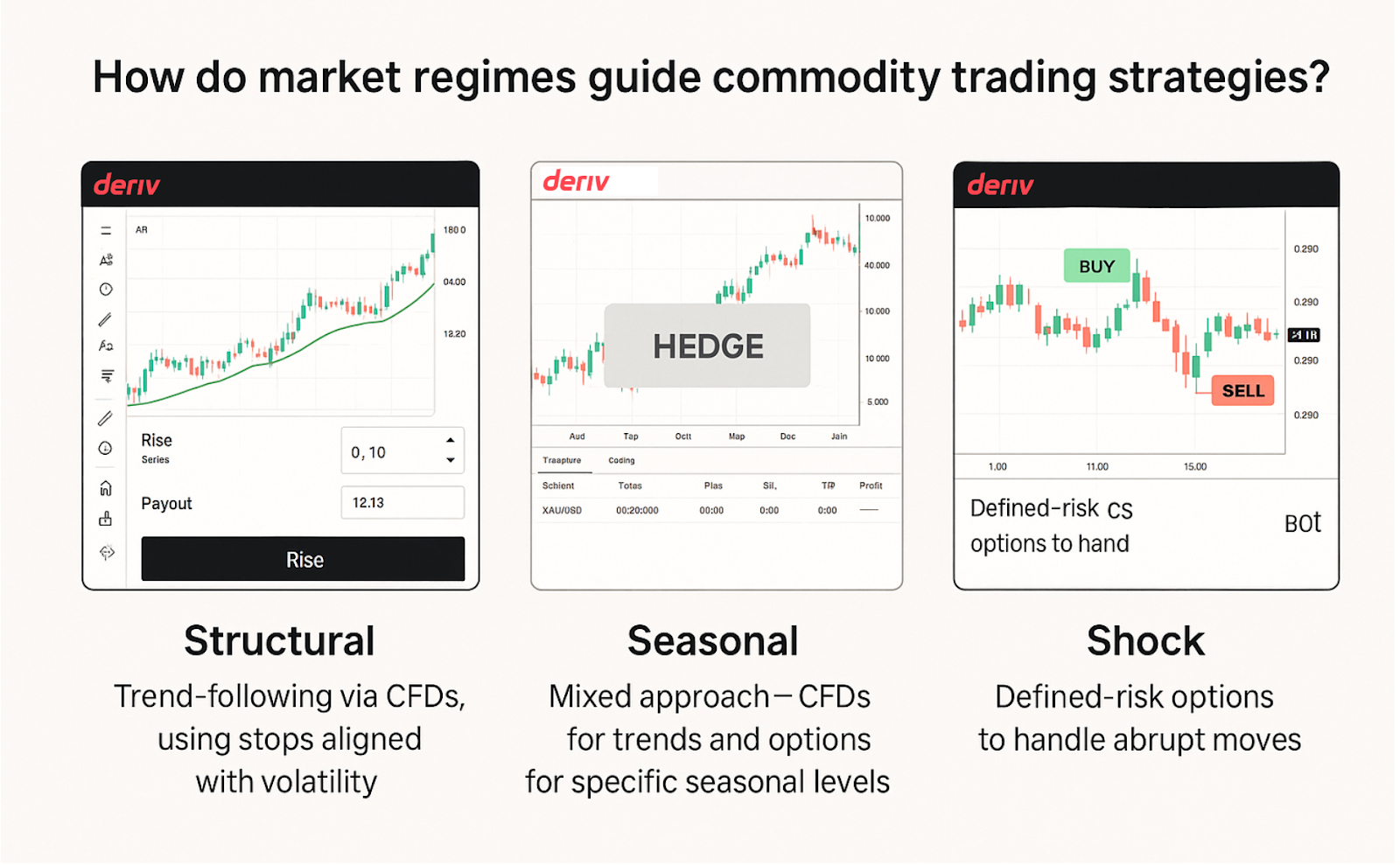

Wie leiten Marktregime Rohstoffhandelsstrategien?

Marktregime bestimmen, ob ein Trader Trendfolge, niveauabhängige Optionen oder Range-Strategien priorisieren sollte.

- Strukturell: Trendfolge mit CFDs, Stops an die Volatilität angepasst.

- Saisonal: Gemischter Ansatz – CFDs für Trends und Optionen für spezifische saisonale Niveaus.

- Schock: Optionen mit definiertem Risiko für abrupte Bewegungen.

Welche Deriv-Beispiele zeigen diese Strategien in der Praxis?

- Beispiel 1: Deriv Trader Trendfolge

Einige Trader nutzen Deriv Trader, um zeitlich begrenzte Markteinschätzungen mit vordefinierten Parametern umzusetzen, ohne die Position ständig überwachen zu müssen.

- Beispiel 2: Deriv Trader Kurzfrist-Entscheidungen

Kurzfristige Trades werden manchmal genutzt, um das Übersetzen einer Markteinschätzung in eine klare, zeitlich begrenzte Entscheidung zu üben, wobei der Einsatz begrenzt bleibt.

- Beispiel 3: Deriv MT5 Event-Hedge

Andere Trader bevorzugen Plattformen wie Deriv MT5 oder Deriv cTrader, wenn sie eine Position aktiv überwachen und das Exposure bei neuen Informationen anpassen möchten.

- Beispiel 4: Deriv Bot Disziplin

Automatisierungstools können genutzt werden, um vordefinierte Bedingungen konsequent anzuwenden, was Disziplin fördert und spontane Entscheidungsänderungen reduziert.

Diese Beispiele zeigen, wie Trader aus allgemeinen Konzepten regelbasierte Handlungen ableiten können. Konsistenz ist wichtiger als Komplexität. Ein Anfänger benötigt kein kompliziertes System, sondern einen Prozess, der ohne emotionale Einflüsse wiederholt werden kann. Beispielsweise kann sich ein Trader verpflichten, nur während liquider Sitzungen zu handeln oder fünf Minuten vor geplanten Wirtschaftsdaten keine Einstiege zu tätigen.

Die Plattformen von Deriv unterstützen diese Gewohnheiten mit Funktionen wie Handelslimits, vordefinierten Stop-Loss-Stufen und automatisierten Workflows in Deriv Bot. Durch einen strukturierten Ansatz und moderate Positionsgrößen können Trader beobachten, wie sich verschiedene Märkte verhalten und gleichzeitig ihr Risiko steuern – Verluste sind jedoch jederzeit möglich.

Wie beeinflussen aktuelle Rohstoffentwicklungen die Handelsstrategien?

- Gold: Safe-Haven-Ströme und sich verändernde Zinserwartungen sorgen für eine strukturelle Nachfrage.

- Kakao: Angebotsengpässe stützen weiterhin das hohe Preisniveau.

- Öl: Allmähliche Anpassungen der OPEC+-Fördermengen können weiterhin ereignisgetriebene Volatilität erzeugen.

- Schifffahrt: Störungen globaler Routen halten die Frachtkosten hoch und beeinflussen Energie- und Agrarlieferzeiten.

Wie können Trader eine Markteinschätzung in einen Deriv-Trade umsetzen?

- Das aktuelle Regime identifizieren.

- Das passende Instrument wählen (CFDs oder Optionen).

- Die These mit niveau-, drift- oder rangebasierten Strukturen umsetzen.

- Risikoparameter und Positionsgröße festlegen.

- Sicherstellen, dass keine kurzfristigen Ereignisse der Idee widersprechen.

Aisha Rahman, Senior Market Strategy bei Deriv, erklärt:

„Ein klarer Invalidation-Point unterscheidet eine These von einer Vermutung.“

Welche Pre-Trade-Checkliste sollte ich befolgen?

- Das Regime definieren.

- Den Invalidation-Fakt benennen.

- Zwischen zeitlich festgelegtem oder flexiblem Management wählen.

- Stop oder maximalen Verlust festlegen.

- Relevante Wirtschaftsdaten oder logistische Probleme notieren.

Wie kann ich das Trading mit Rohstoffen sicher auf einem Deriv-Demokonto üben?

Starten Sie mit einem Markt: Gold, Öl oder Volatilitätsindizes. Üben Sie, indem Sie das Regime anwenden, klare Invalidation-Levels setzen und die Ergebnisse verfolgen. Das Deriv-Demokonto spiegelt die Live-Marktbedingungen wider und ermöglicht es Tradern, Strategien zu testen, ohne echtes Geld einzusetzen.

Wenn Sie Ihre letzten fünf Trades klar zusammenfassen können, fühlen Sie sich möglicherweise besser vorbereitet, mit echtem Geld zu handeln – vorausgesetzt, Sie verstehen die damit verbundenen Risiken.

Haftungsausschluss:

Dieser Inhalt ist nicht für Einwohner der EU bestimmt.

Die in diesem Blogartikel enthaltenen Informationen dienen ausschließlich Bildungszwecken und stellen keine Finanz- oder Anlageberatung dar.

Handelsbedingungen, Produkte und Plattformen können je nach Wohnsitzland variieren.