Precios de las materias primas: Qué los impulsa y cómo operar

.png)

Los precios de las materias primas se mueven principalmente debido a factores reales de oferta y demanda, como el clima, la geopolítica, los inventarios, los costos de energía, los movimientos de divisas, los cambios de política y los avances tecnológicos. También reaccionan a fuerzas especulativas, incluyendo el sentimiento, la liquidez, el posicionamiento y los patrones técnicos. Comprender cómo interactúan estos factores ayuda a los traders a elegir los instrumentos adecuados: CFDs u opciones, y la plataforma de Deriv más apropiada para expresar eficazmente sus opiniones sobre el mercado.

Resumen rápido

- Los fundamentos marcan la dirección, la especulación amplifica los movimientos.

- El enfoque de regímenes Estructural, Estacional y de Shock ayuda a identificar las condiciones.

- Los CFDs se adaptan a posiciones flexibles; las opciones a visiones de riesgo definido y duración limitada.

- Desarrollos recientes como los máximos del oro, el repunte del cacao, el desmantelamiento de OPEC+ y las interrupciones en el transporte marítimo siguen configurando los escenarios del mercado.

- Una lista de verificación previa a la operación de dos minutos garantiza la disciplina.

¿Cómo influyen las fuerzas del mercado de materias primas en los precios?

Los gráficos de materias primas revelan una lucha constante entre los fundamentos y la especulación. Los fundamentos marcan la dirección de la tendencia, mientras que los flujos especulativos suelen dictar la velocidad de los movimientos de precios. Un fuerte déficit de oferta a largo plazo puede impulsar un mercado al alza durante meses, pero un solo titular inesperado aún puede provocar reversiones bruscas intradía.

Los mercados de materias primas también reaccionan fuertemente a la velocidad con la que se difunde la nueva información. En entornos de rápido movimiento—como cortes de energía, actualizaciones sobre el estado de los cultivos o anuncios macroeconómicos sorpresa—los precios pueden superar temporalmente su valor fundamental mientras los traders reequilibran su exposición. Esto puede crear oscilaciones a corto plazo que los traders deben abordar con precaución. En Deriv, la posibilidad de reducir el tamaño, escalar gradualmente o cambiar a opciones de riesgo definido ayuda a los traders a gestionar su exposición de manera más deliberada.

Shivank Shankar, Especialista en Adquisición de Marketing de Pago en Deriv, añade:

“En materias primas, la dirección a largo plazo proviene de los fundamentos, pero el movimiento a corto plazo proviene de la sorpresa.”

Además, las correlaciones entre materias primas y otras clases de activos pueden cambiar inesperadamente. Por ejemplo, los metales industriales pueden desacoplarse de las tendencias bursátiles durante periodos de incertidumbre política, mientras que los mercados energéticos pueden responder más de cerca a interrupciones en el transporte marítimo o relacionadas con el clima. Comprender estas relaciones cambiantes ayuda a los traders a evitar suposiciones obsoletas y mantener la flexibilidad en su estrategia.

¿Qué impulsa los cambios de oferta y demanda en las materias primas?

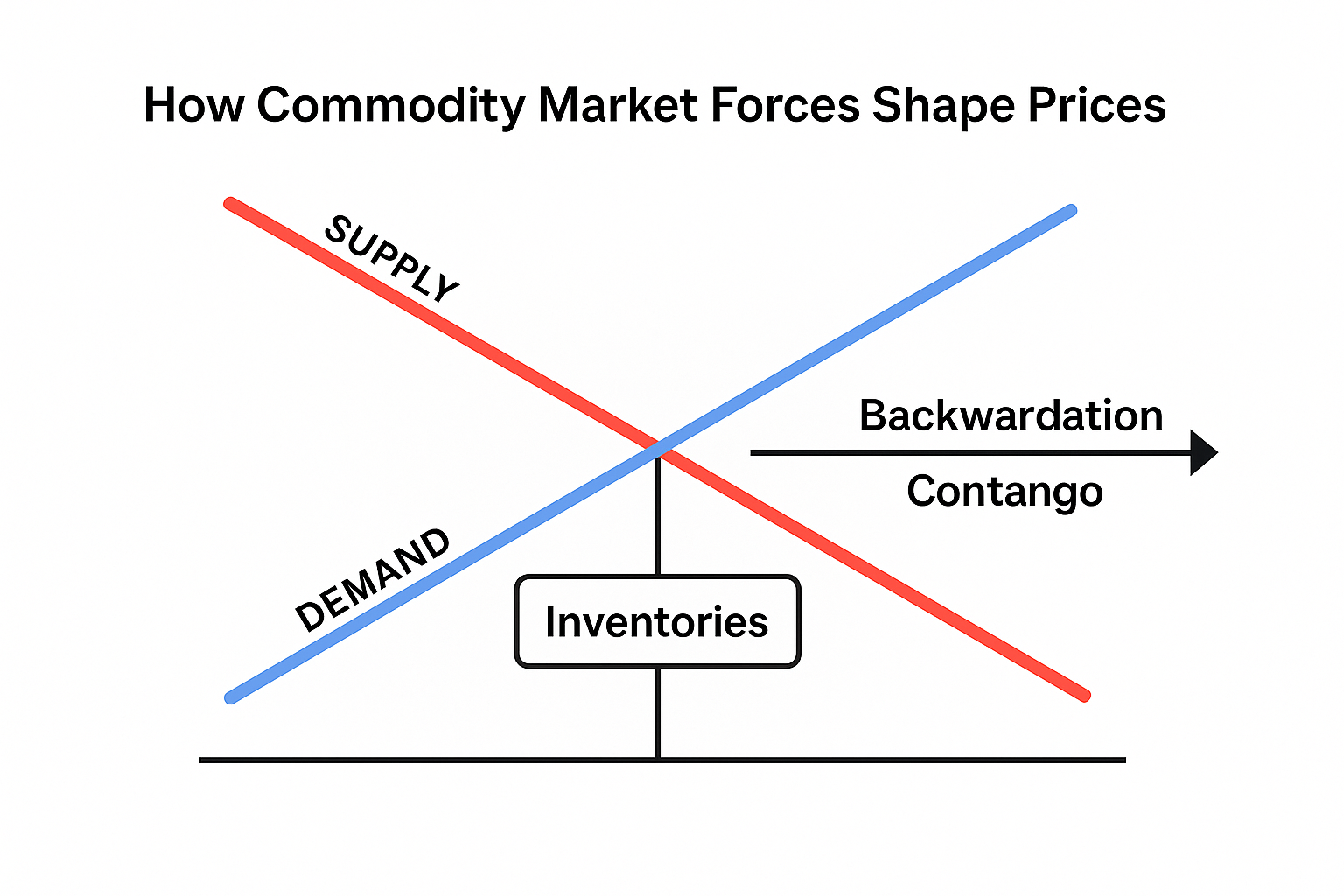

La oferta, la demanda y los inventarios forman el núcleo de la fijación de precios de las materias primas. Cuando la demanda supera a la oferta, los inventarios caen y los precios a corto plazo suelen subir más rápido que los precios a futuro (backwardation); cuando la oferta supera a la demanda, los inventarios aumentan y los precios a futuro tienden a situarse por encima del spot (contango).

Clima y tiempo: El clima sigue siendo uno de los mayores impulsores del mercado a corto plazo. Sequías, olas de calor, inundaciones y tormentas afectan los rendimientos agrícolas y la demanda de energía. Si el clima inusual persiste, puede pasar de ser un patrón a corto plazo a una tendencia estructural.

Geopolítica y logística: Las rutas marítimas actúan como arterias clave para el flujo de materias primas. Interrupciones como las del Mar Rojo o el Canal de Panamá aumentan los costos de transporte, retrasan las entregas y ajustan la oferta regional. Estos efectos se reflejan en las curvas de futuros y los diferenciales spot.

Efectos macro y del USD: Dado que las materias primas se cotizan en gran medida en USD, un dólar más fuerte suele presionar los precios para los compradores no estadounidenses. Al mismo tiempo, las expectativas de crecimiento, los cambios en la inflación y las perspectivas de tasas de interés remodelan la demanda de metales industriales y combustibles de transporte. En Deriv, los CFDs permiten a los traders ajustar posiciones dinámicamente cuando los datos macro provocan cambios repentinos en el sentimiento.

Política y tecnología: Las regulaciones, aranceles, normas de emisiones e innovaciones en la extracción modifican las curvas de costos. Para los mercados de metales y energía, las mejoras tecnológicas como métodos de perforación avanzados o procesos de refinación pueden reducir los costos de producción y redefinir la competitividad global.

Tabla - Enfoque de regímenes para el trading de materias primas

| Estructural (multi-trimestre) | Estacional (calendario y clima) | Shock (impulsado por eventos) |

|---|---|---|

| Subinversión en minas | Ventanas de siembra/cosecha | Puntos críticos en el transporte marítimo |

| Demanda de metales para la transición energética | Demanda de calefacción/refrigeración | Recortes de producción anunciados |

| Cambios de política | El Niño/La Niña | Sanciones, huelgas |

Más allá de estos impulsores principales, los ciclos de inversión a largo plazo también moldean la oferta. Muchas materias primas, especialmente los metales y la energía, requieren años de inversión de capital antes de que la capacidad de producción cambie de manera significativa. Cuando la inversión se detiene—debido a precios bajos, condiciones de financiamiento más estrictas o barreras regulatorias—la oferta futura puede quedarse corta incluso cuando los inventarios actuales parecen estables. Este desajuste suele conducir a tendencias alcistas estructurales en los precios.

En el lado de la demanda, los patrones de consumo evolucionan a medida que las industrias se modernizan. Los vehículos eléctricos, la infraestructura de energías renovables y los centros de datos han incrementado la demanda de cobre, litio y otros materiales especializados. Los traders que siguen estas transiciones desde el principio suelen construir tesis direccionales más sólidas.

¿Cómo pueden los traders usar los regímenes de mercado para construir estrategias en materias primas?

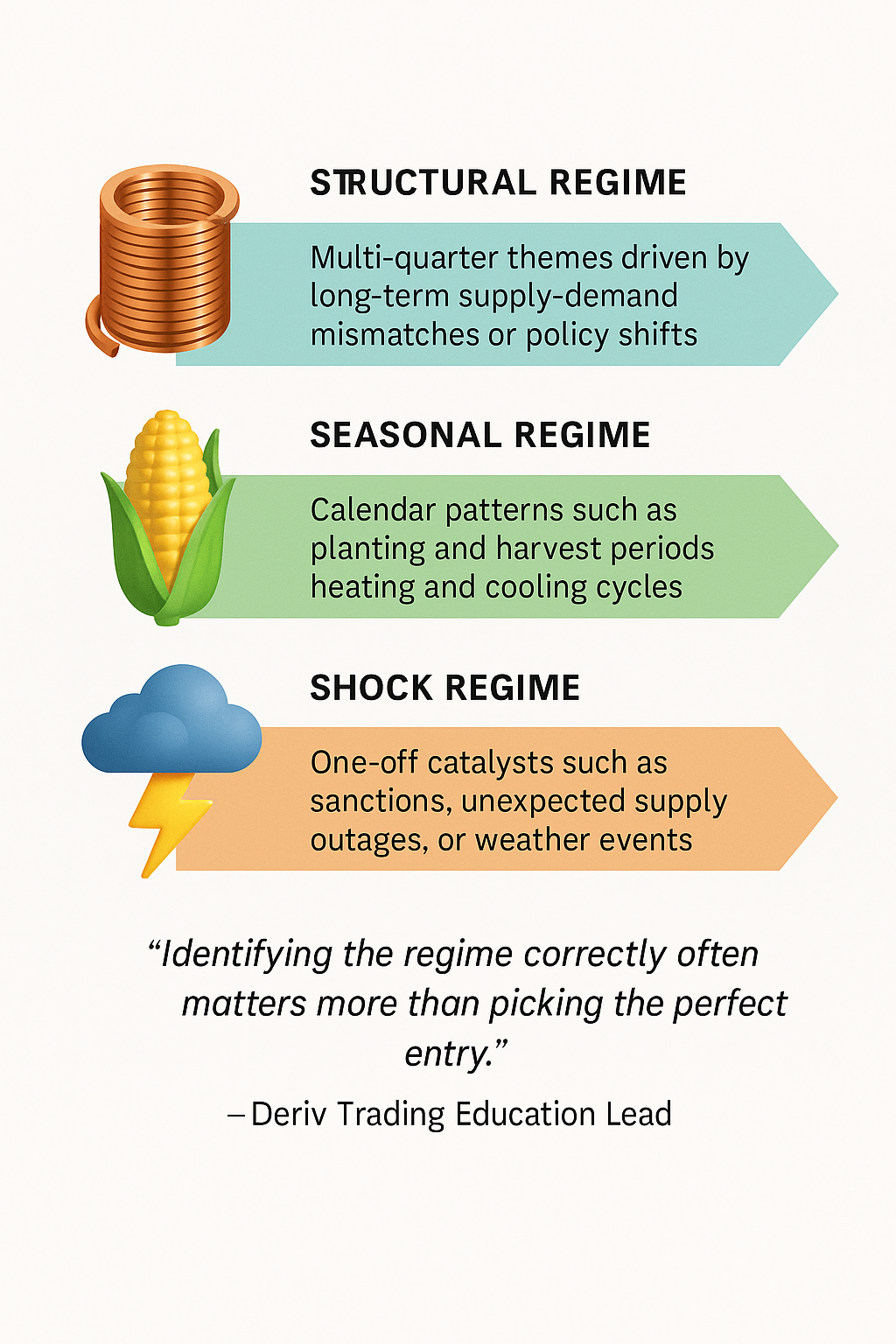

- Régimen estructural: Temas de varios trimestres impulsados por desajustes de oferta y demanda a largo plazo o cambios de política. Por ejemplo, la electrificación y la infraestructura renovable siguen aumentando la demanda de cobre y otros metales.

- Régimen estacional: Patrones de calendario como los periodos de siembra y cosecha, los ciclos de calefacción y refrigeración, y los cambios predecibles en la demanda. Los patrones climáticos como El Niño suelen crear desequilibrios estacionales.

- Régimen de shock: Catalizadores puntuales como sanciones, interrupciones inesperadas de la oferta o eventos climáticos. El repunte del cacao, provocado por pérdidas de producción, es un ejemplo reciente de un shock que evolucionó hacia una nueva base estructural.

El responsable de Educación en Trading de Deriv amplía:

“Identificar correctamente el régimen suele importar más que elegir la entrada perfecta.”

Estos regímenes guían las decisiones sobre los periodos de mantenimiento, los presupuestos de riesgo y la idoneidad de los CFDs frente a las opciones.

La aplicación exitosa del marco de regímenes requiere consistencia. Muchos traders clasifican mal los mercados al centrarse demasiado en velas a corto plazo en lugar de los impulsores subyacentes. Un mercado estructural con retrocesos lentos puede parecer lateral en marcos temporales bajos, mientras que un régimen de shock puede parecer una tendencia sostenible si se observa de forma demasiado estrecha.

Mantener un registro simple de regímenes—estructural, estacional o de shock—ayuda a evitar sobrerreaccionar al ruido. Las herramientas de gráficos de Deriv en Deriv MT5, Deriv cTrader y Deriv Trader facilitan la comparación de marcos temporales y la validación de si el comportamiento actual coincide con el régimen previsto.

¿Cómo puedo operar materias primas en Deriv usando CFDs y opciones?

CFDs (Deriv MT5 y Deriv cTrader): Herramientas flexibles que permiten a los traders escalar posiciones, aumentar o reducir el tamaño y seguir las tendencias con stops. Funcionan mejor en mercados estructurales o estacionales donde las tendencias evolucionan gradualmente.

Opciones (Deriv Trader y SmartTrader): Estructuradas para resultados de riesgo definido. Son especialmente útiles en regímenes de shock o cuando los traders quieren expresar visiones a corto plazo y duración limitada.

Syed Mustafa Imam, especialista en Ingeniería de Datos en Deriv, explica:

“Las estructuras de riesgo definido pueden ayudar a los principiantes a entender su pérdida máxima posible de antemano, aunque operar sigue conllevando un riesgo significativo.”

Regla general: Algunos traders prefieren las opciones cuando quieren que la posible pérdida se limite a la inversión y que la operación dure un tiempo determinado, mientras que los CFDs pueden ser más adecuados para quienes buscan mayor flexibilidad para ajustar posiciones a medida que cambian las condiciones.

¿Cuándo debo usar CFDs frente a opciones en el trading de materias primas?

- CFDs: Adecuados cuando los traders buscan flexibilidad en el recorrido. Permiten cierres parciales, stops dinámicos y ajustes de la operación durante sesiones volátiles.

- Opciones: La inversión define la pérdida máxima, por lo que son apropiadas para periodos con muchos eventos o mercados propensos a reversiones bruscas. Los contratos Rise/Fall y Touch/No Touch ayudan a expresar ideas direccionales o basadas en niveles.

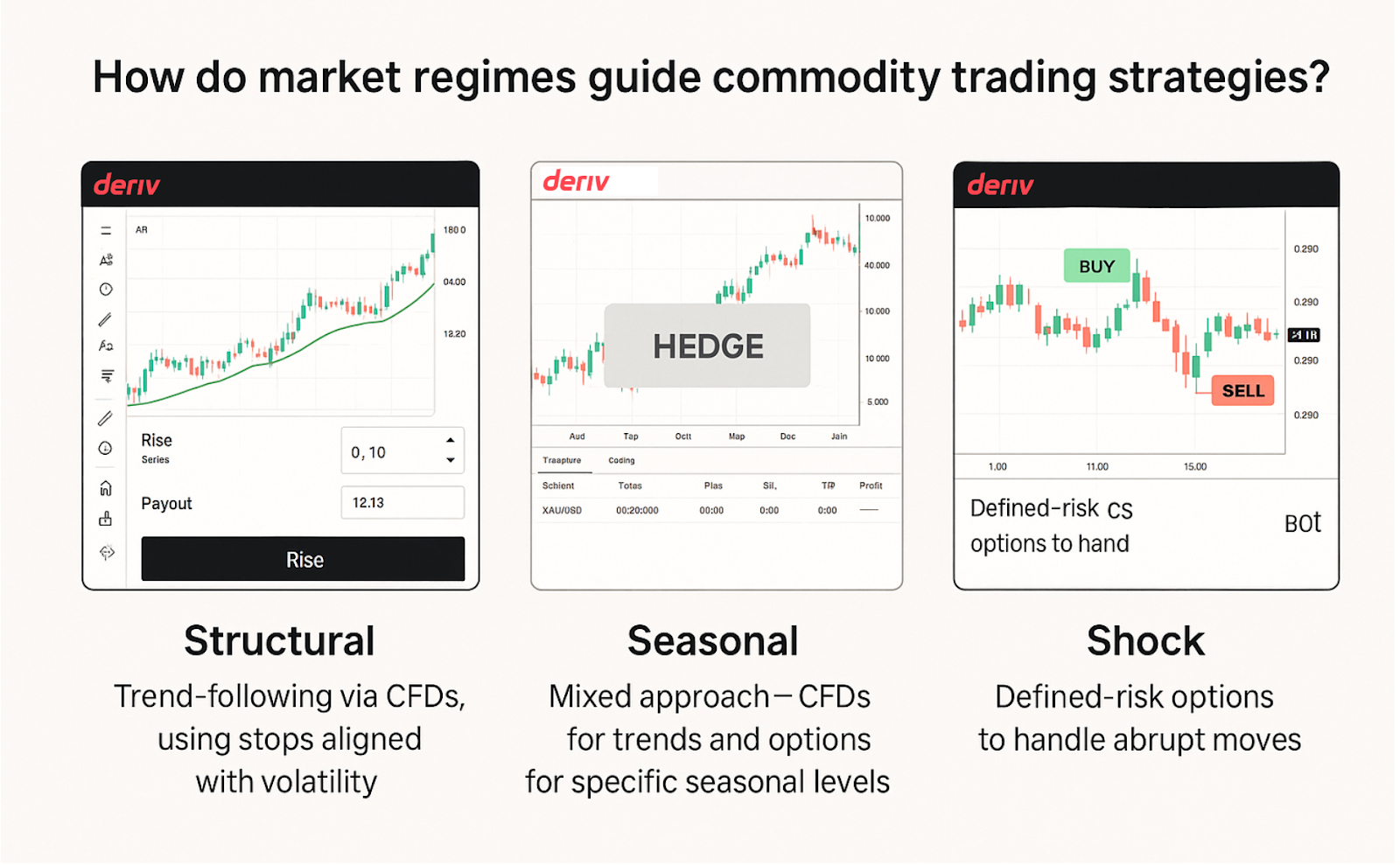

¿Cómo guían los regímenes de mercado las estrategias de trading en materias primas?

Los regímenes de mercado determinan si un trader debe priorizar el seguimiento de tendencias, las opciones basadas en niveles o las estrategias de rango.

- Estructural: Seguimiento de tendencias mediante CFDs, usando stops alineados con la volatilidad.

- Estacional: Enfoque mixto—CFDs para tendencias y opciones para niveles estacionales específicos.

- Shock: Opciones de riesgo definido para gestionar movimientos bruscos.

¿Qué ejemplos de Deriv muestran estas estrategias en la práctica?

- Ejemplo 1: Seguimiento de tendencias en Deriv Trader

Algunos traders usan Deriv Trader para expresar opiniones de mercado con parámetros predefinidos y duración limitada, sin necesidad de gestionar la posición de forma continua.

- Ejemplo 2: Decisiones de corto plazo en Deriv Trader

Las operaciones a corto plazo a veces se utilizan para practicar la traducción de una visión de mercado en una decisión clara y acotada en el tiempo, manteniendo limitada la cantidad invertida.

- Ejemplo 3: Cobertura de eventos en Deriv MT5

Otros traders prefieren plataformas como Deriv MT5 o Deriv cTrader cuando desean monitorear activamente una posición y ajustar la exposición a medida que surge nueva información.

- Ejemplo 4: Disciplina con Deriv Bot

Las herramientas de automatización pueden utilizarse para aplicar condiciones predefinidas de manera consistente, lo que puede favorecer la disciplina y reducir cambios de decisión improvisados.

Estos ejemplos muestran cómo los traders pueden convertir conceptos generales en acciones basadas en reglas. La consistencia importa más que la complejidad. Un principiante no necesita un sistema complicado, solo un proceso que pueda repetirse sin interferencia emocional. Por ejemplo, un trader puede comprometerse a operar solo durante sesiones de mayor liquidez, o a evitar entradas cinco minutos antes de publicaciones económicas programadas.

Las plataformas de Deriv apoyan estos hábitos con funciones como límites de operación, niveles de stop-loss predefinidos y flujos de trabajo automatizados en Deriv Bot. Al combinar un enfoque estructurado con tamaños de posición modestos, los traders pueden observar cómo se comportan los diferentes mercados mientras gestionan su exposición, aunque las pérdidas siguen siendo posibles en todo momento.

¿Cómo influyen los desarrollos actuales de las materias primas en las estrategias de trading?

- Oro: Los flujos de refugio y las expectativas cambiantes de tasas mantienen una demanda estructural.

- Cacao: Las restricciones de oferta siguen respaldando niveles elevados de precios.

- Petróleo: Los ajustes graduales en la producción de OPEC+ pueden seguir generando volatilidad impulsada por eventos.

- Transporte marítimo: Las interrupciones en las rutas globales mantienen elevados los costos de flete, afectando los tiempos de entrega de energía y productos agrícolas.

¿Cómo pueden los traders convertir una visión de mercado en una operación en Deriv?

- Identificar el régimen actual.

- Elegir el instrumento adecuado (CFDs u opciones).

- Expresar la tesis con estructuras basadas en niveles, tendencias o rangos.

- Configurar los parámetros de riesgo y el tamaño de la posición.

- Confirmar que no haya eventos cercanos que contradigan la idea.

Aisha Rahman, Estratega Senior de Mercado en Deriv, explica:

“Un punto claro de invalidación es lo que separa una tesis de una suposición.”

¿Qué lista de verificación previa a la operación debo seguir?

- Definir el régimen.

- Establecer el hecho de invalidación.

- Elegir entre gestión con tiempo fijo o flexible.

- Configurar tu stop o pérdida máxima.

- Anotar cualquier publicación económica relevante o problema logístico.

¿Cómo puedo practicar el trading de materias primas de forma segura en una cuenta demo de Deriv?

Comienza con un mercado: oro, petróleo o índices de volatilidad. Practica aplicando el enfoque de regímenes, establece niveles claros de invalidación y haz seguimiento de los resultados. La demo de Deriv replica las condiciones del mercado en vivo, permitiendo a los traders probar estrategias sin usar fondos reales.

Cuando puedas resumir claramente tus últimas cinco operaciones, puedes sentirte más preparado para considerar operar con fondos reales, siempre que comprendas los riesgos involucrados.

Aviso legal:

Este contenido no está dirigido a residentes de la UE.

La información contenida en este artículo de blog es solo para fines educativos y no constituye asesoramiento financiero ni de inversión.

Las condiciones de trading, productos y plataformas pueden variar según tu país de residencia.