El recorte de tasas de la Fed provoca volatilidad en los mercados de criptomonedas, oro y divisas

Muchos observaron que el primer recorte de tasas de la Reserva Federal en 2025 sacudió inmediatamente los mercados globales, enviando al dólar estadounidense a su nivel más débil desde febrero de 2022, impulsando a Bitcoin por encima de $118,000 y provocando una caída en los precios del oro tras un máximo histórico. El recorte de un cuarto de punto fue histórico: marcó la primera vez en más de 30 años que la Fed redujo las tasas con la inflación subyacente del PCE aún por encima del 2,9%. La medida destacó un giro brusco hacia el apoyo al mercado laboral, generando preocupaciones de que Estados Unidos podría estar encaminándose hacia la estanflación.

Puntos clave

- Primer recorte de tasas de la Fed con inflación por encima del 2,9% en más de 30 años, rompiendo precedentes.

- El dólar estadounidense cayó a su nivel más bajo desde febrero de 2022.

- Bitcoin superó los $118,000, apoyado por entradas de ETF y demanda institucional.

- El oro cayó casi un 1% tras alcanzar máximos históricos, pero sigue con un alza del 39% en lo que va del año.

- Los funcionarios de la Fed están divididos: nueve ven dos recortes más este año, seis no ven ninguno.

- La previsión de inflación para 2026 se revisó al alza; el desempleo se proyecta entre 4.3% y 4.5%.

- Powell describió la medida como un recorte de “gestión de riesgos”, señalando precaución más que convicción.

Debilidad del dólar: cayendo a su nivel más bajo desde 2022

El dólar estadounidense reaccionó con fuerza a la decisión de la Fed, cayendo a su nivel más bajo en más de tres años. La caída refleja las expectativas de los inversores de que una política monetaria más laxa debilitará la fortaleza del dólar y acelerará los flujos de capital hacia activos alternativos.

Un dólar más débil también refuerza las presiones inflacionarias al encarecer las importaciones, aumentando las preocupaciones sobre la estanflación.

El precio de Bitcoin sube con cautela por encima de $118,000

Bitcoin subió tras la noticia, superando brevemente los $118,000. Aunque la ganancia fue modesta, subrayó la resiliencia del mercado cripto y la creciente demanda institucional. Los analistas atribuyeron el movimiento a las continuas entradas de ETF y a la confianza de los inversores en que los menores costos de endeudamiento proporcionarán apoyo de liquidez para los activos de riesgo.

Sin embargo, los operadores siguen divididos: algunos argumentan que el recorte ya estaba mayormente descontado, mientras que otros esperan que el impulso lleve a Bitcoin hacia la marca de $120,000 si se alinean catalizadores favorables.

Volatilidad en el mercado del oro: retroceso tras una racha récord

Los precios del oro cayeron casi un 1% tras el anuncio, retrocediendo desde los máximos históricos alcanzados anteriormente en la sesión. La toma de ganancias fue el motor inmediato, especialmente después de que Powell enfatizara que futuros recortes se evaluarían “reunión por reunión”.

A pesar de la caída, los analistas dicen que el oro sigue firmemente apoyado por factores a largo plazo, incluyendo compras de bancos centrales, diversificación fuera del dólar y demanda de refugio seguro en medio de fricciones geopolíticas. Los analistas enfatizaron que a menos que el oro caiga por debajo del soporte importante en $3,550, la tendencia alcista permanece intacta. En lo que va del año, el lingote sigue con un alza cercana al 39%.

División en la Fed alimenta la incertidumbre

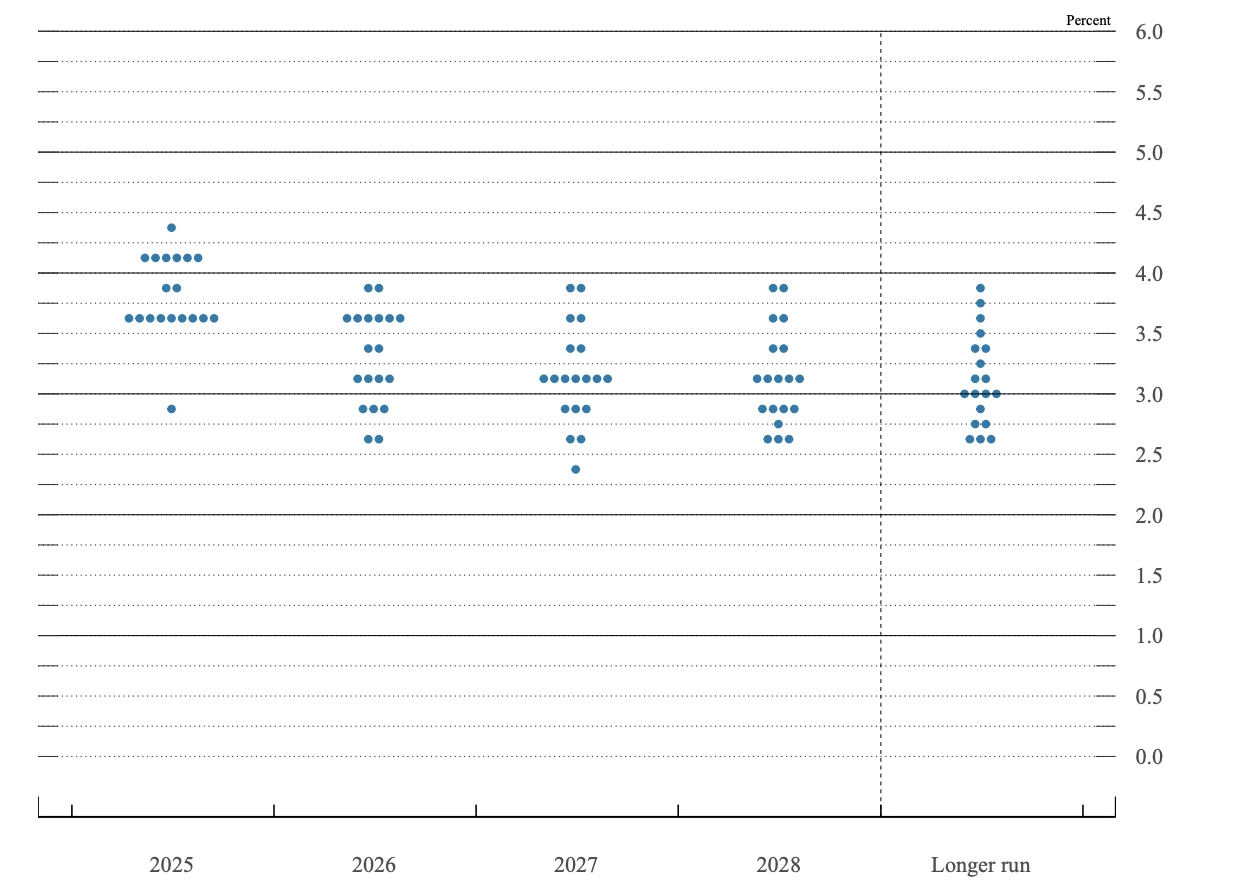

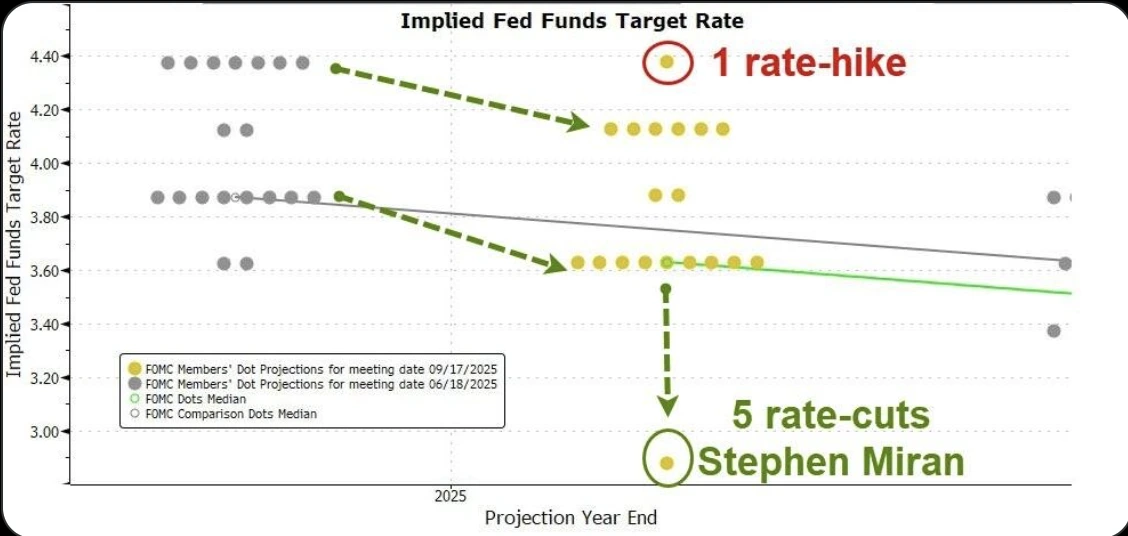

El diagrama de puntos actualizado de la Fed reveló la perspectiva más dividida en años. Nueve de 19 funcionarios proyectaron dos recortes más en 2025, mientras que seis anticiparon que no habrá más recortes. Solo quedan dos reuniones de política este año, lo que amplifica la incertidumbre.

Stephen Miran, un designado de la era Trump, disintió contra el recorte de 25 puntos básicos, proponiendo en cambio un movimiento más profundo de 50 puntos básicos. La falta de consenso destaca la lucha de la Fed por equilibrar los riesgos inflacionarios con la debilidad del mercado laboral.

Los riesgos de estanflación se intensifican

Al recortar las tasas mientras la inflación sigue por encima del objetivo, la Fed corre el riesgo de alimentar la estanflación, una combinación de crecimiento débil, inflación persistente y aumento del desempleo. La Fed revisó al alza su previsión de inflación para 2026, de 2.4% a 2.6%, y proyectó un desempleo en el rango de 4.3% a 4.5%.

El mercado laboral se ha convertido en el principal motor de la política, lo que sugiere que la Fed está dispuesta a aceptar una inflación más alta a cambio de proteger los empleos. Esta mezcla de desaceleración del crecimiento e inflación persistente establece un precedente preocupante para los inversores.

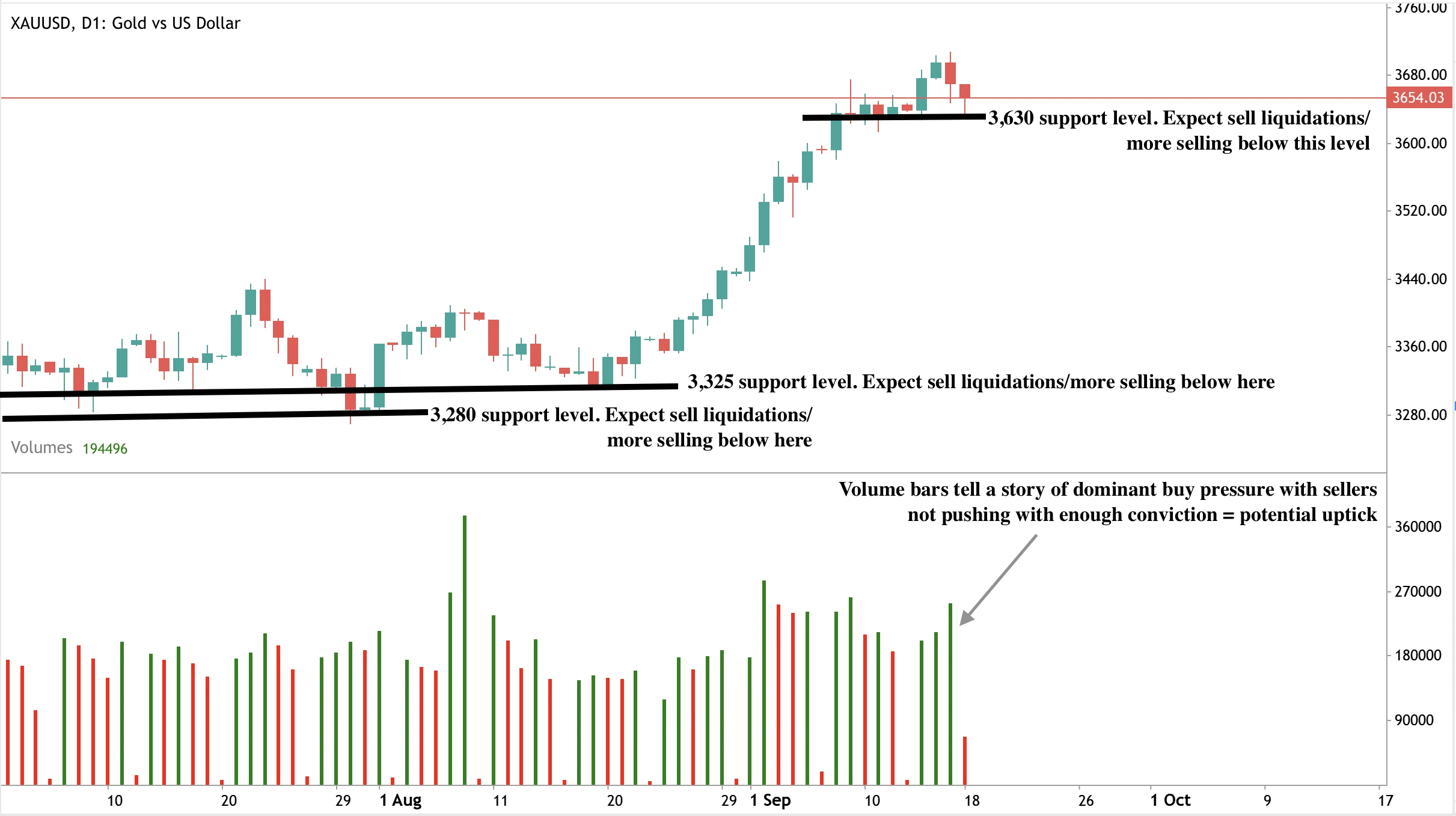

Al momento de escribir, el oro está retrocediendo, con presión alcista evidente en el gráfico diario y en las barras de volumen. Los vendedores no están empujando con suficiente convicción. Si los compradores avanzan, podrían superar el nivel de precio de $3,700. Por el contrario, si vemos una caída, los precios podrían probar el nivel de soporte en $3,630, con niveles de soporte adicionales en los $3,325 y $3,280.

Bitcoin, por otro lado, subió ligeramente, con presión alcista resurgiendo en el gráfico diario. Sin embargo, las barras de volumen muestran una lucha entre osos y toros, insinuando una posible consolidación antes de un movimiento decisivo. Si los precios caen, podríamos ver a los vendedores probar el nivel de precio de $114,700, con pisos de soporte adicionales en $107,500. Por el contrario, si vemos un repunte fuerte, los precios podrían probar la resistencia en $123,000.

Implicaciones de inversión tras el recorte de tasas

La histórica medida de la Fed remodeló los mercados en una sesión: el dólar se debilitó a mínimos de varios años, Bitcoin extendió sus ganancias por encima de $118,000 y el oro hizo una pausa tras una racha récord. A corto plazo, las criptomonedas pueden seguir beneficiándose de las expectativas de liquidez, mientras que el oro permanece apoyado por flujos de refugio seguro a largo plazo a pesar de la toma de ganancias a corto plazo. Para los mercados de divisas, es posible una mayor debilidad del dólar si la Fed continúa con recortes adicionales. Con solo dos reuniones de política restantes este año y funcionarios de la Fed profundamente divididos, es probable que la volatilidad en las clases de activos se mantenga elevada, dejando a los inversores equilibrar la promesa de repuntes impulsados por liquidez con el creciente riesgo de estanflación.

Opera los próximos movimientos en tus mercados favoritos con una cuenta Deriv MT5 hoy.

Aviso legal:

Las cifras de rendimiento citadas no garantizan resultados futuros.