Korekta cen złota pogłębia się: Czy PCE wywoła kolejny rajd metalu?

Korekta cen złota nabrała w tym tygodniu tempa, wystawiając na próbę rynek, który rzadko zatrzymywał się podczas tegorocznego rekordowego wzrostu. Ceny spot spadły do około 4 190 USD za uncję podczas czwartkowej sesji azjatyckiej, gdy inwestorzy realizowali zyski i przeszli w tryb defensywny przed piątkową, opóźnioną publikacją PCE – wskaźnika inflacji, na którym Fed polega bardziej niż na jakimkolwiek innym.

Napięcie jest wyraźne. Rynki obecnie przypisują niemal 90% szans na obniżkę stóp o ćwierć punktu w przyszłym tygodniu, jednak niepewność wokół inflacji powstrzymuje nowych kupujących. Przy spadających realnych rentownościach, słabnącym dolarze i cichym gromadzeniu złota przez banki centralne, kluczowe pytanie na rynku brzmi, czy publikacja PCE dostarczy impulsu potrzebnego do kolejnego zdecydowanego ruchu złota.

Co napędza złoto?

Ostatni spadek odzwierciedla raczej ochłodzenie impetu niż zmianę podstawowego trendu. Złoto ma za sobą niezwykłą passę, zyskując ponad 60% od początku roku i po raz pierwszy przekraczając poziom 4 000 USD dopiero w zeszłym miesiącu.

Po tak gwałtownych wzrostach nawet umiarkowana realizacja zysków może wywołać znaczące wahania śróddzienne, zwłaszcza wśród inwestorów niechętnych do zwiększania ekspozycji przed potwierdzeniem kolejnego kroku polityki przez Federal Open Market Committee.

Raport o zatrudnieniu ADP, ujawniający spadek zatrudnienia w sektorze prywatnym o 32 000 – największy od ponad dwóch i pół roku – podkreśla obawy o słabnący rynek pracy i podsyca oczekiwania na dalsze luzowanie.

Presja na dolara amerykańskiego dodała kolejny wymiar tej historii. Pogłoski, że doradca Białego Domu Kevin Hassett mógłby zastąpić Jerome’a Powella, zepchnęły dolara do najsłabszego poziomu od października, a Dollar Index spadł do 98,86.

Słabszy dolar zazwyczaj wspiera złoto, jednak reakcja metalu była stonowana, ponieważ inwestorzy czekają na wyraźniejsze sygnały z danych makroekonomicznych. Dopóki PCE nie potwierdzi trwałego schłodzenia inflacji, inwestorzy wydają się niechętni do pogoni za nowymi szczytami.

Dlaczego to ważne

Ta korekta jest istotna, ponieważ podkreśla, jak mocno złoto jest obecnie powiązane z oczekiwaniami dotyczącymi polityki monetarnej. Realne rentowności spadły do około 1,83%, o trzy punkty bazowe, co naturalnie sprzyja złotu. Jednak niechęć inwestorów do działania pokazuje, jak bardzo rynek stał się wrażliwy nawet na drobne zmiany oczekiwań inflacyjnych.

Strateg ANZ, Soni Kumari, argumentowała w tym tygodniu, że „rynek potrzebuje nowego impulsu”, by przedłużyć rajd, a każdy spadek w okolice 4 000 USD prawdopodobnie przyciągnie nową falę strategicznych zakupów.

Zachowanie złota odzwierciedla również pogłębiający się sceptycyzm inwestorów wobec równowagi ryzyk w gospodarce USA. ISM Services PMI utrzymał się na poziomie 52,6, co sugeruje wyspy odporności, ale spowolnienie zamówień i słabe zatrudnienie podkreślają nierównomierne tło.

Jednocześnie, wraz ze wzrostem obaw fiskalnych w USA i słabnącym dolarem, złoto stało się preferowanym zabezpieczeniem dla instytucji szukających ochrony przed niepewnością polityki i zmiennością walutową.

Wpływ na rynki i inwestorów

Rynki finansowe już się dostosowują w oczekiwaniu na niższe stopy. Rynki pieniężne wyceniają około 87% szans na obniżkę w grudniu i niemal 89 punktów bazowych luzowania do końca 2026 roku, co implikuje stopę Fed Funds na poziomie około 2,99%.

To przewartościowanie sprowadziło rentowność 10-letnich Treasury do około 4,06%, wzmacniając atrakcyjność aktywów nieprzynoszących dochodu. Niższe realne stopy zmniejszają koszt alternatywny trzymania złota i wzmacniają jego rolę jako kluczowego dywersyfikatora portfela.

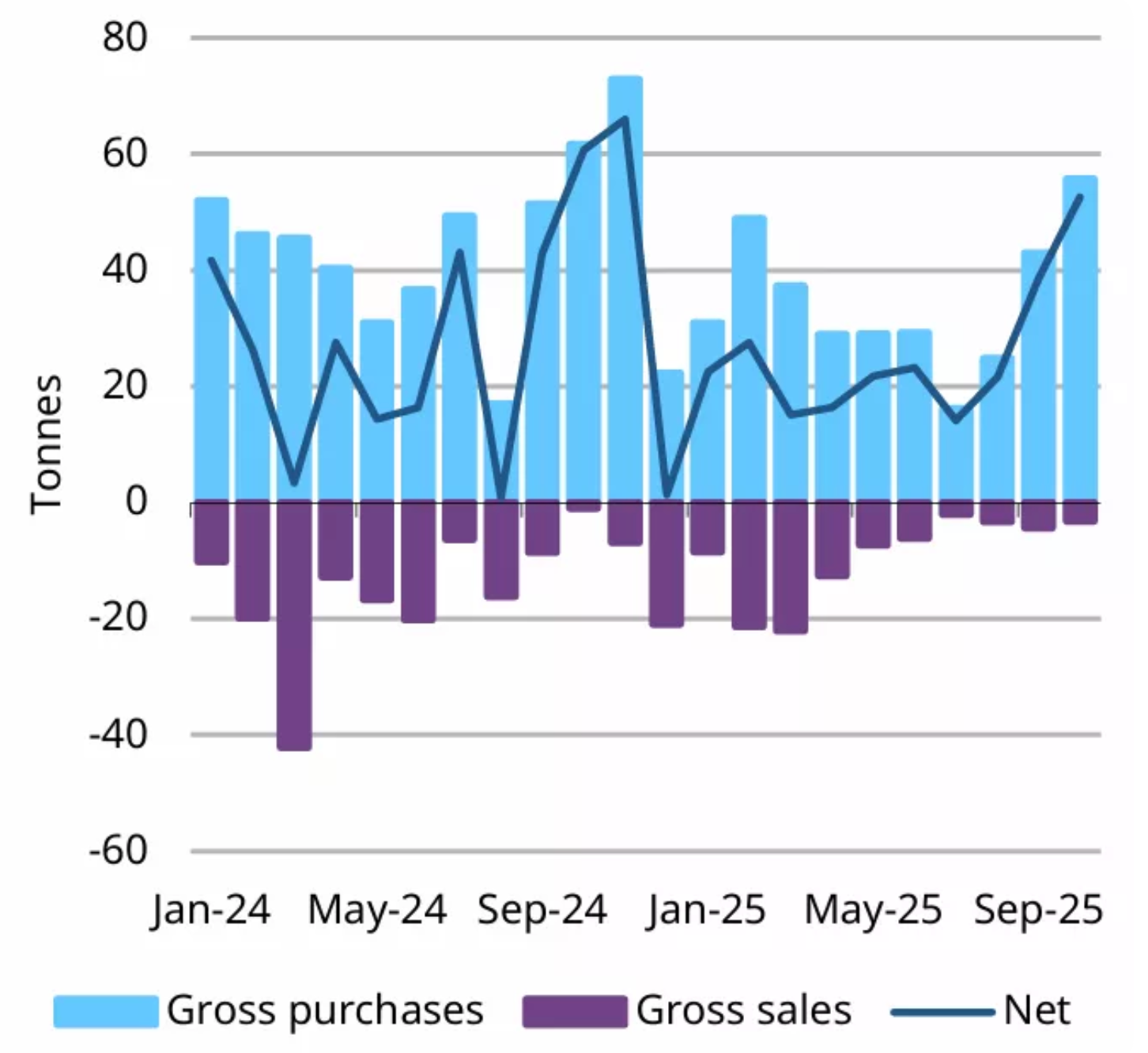

Wpływ jest równie widoczny w przepływach strukturalnych. Banki centralne zakupiły netto 53 tony złota w październiku – to najsilniejszy miesiąc zakupów w 2025 roku według World Gold Council. Nowa fala akumulacji ze strony Polski wyznaczyła trend, ale przesłanie jest szersze: zarządzający rezerwami coraz szybciej dywersyfikują się z aktywów denominowanych w dolarach. Dla inwestorów prywatnych tworzy to „podłogę” pod cenami w momentach rynkowej niepewności.

To, co czyni ten moment szczególnie istotnym, to rozbieżność między krótkoterminową ostrożnością a długoterminowym optymizmem. Podczas gdy inwestorzy ograniczają ekspozycję przed PCE, badania instytucjonalne wskazują, że niemal 70% globalnych inwestorów oczekuje wzrostu cen złota w przyszłym roku. Ta kombinacja taktycznej niepewności i strategicznego przekonania sugeruje, że każdy impuls ze strony danych może wywołać nową falę wzrostów.

Perspektywy ekspertów

Analitycy pozostają generalnie pozytywnie nastawieni do średnioterminowej trajektorii złota. Goldman Sachs prognozuje, że złoto osiągnie około 4 900 USD do końca 2026 roku, argumentując, że „trwałe zakupy”, zwłaszcza ze strony banków centralnych, napędzają strukturalną rewaluację aktywa. W ostatniej ankiecie wśród ponad 900 klientów największy odsetek – 36% – przewiduje złoto powyżej 5 000 USD do 2026 roku, a tylko niewielka mniejszość oczekuje spadku poniżej 4 000 USD.

JPMorgan podziela to bycze nastawienie, prognozując ceny w okolicach 5 055 USD w ostatnim kwartale 2026 roku, podczas gdy Morgan Stanley widzi żółty metal na poziomie 4 400 USD pod koniec przyszłego roku. Niemniej jednak analitycy ostrzegają, że ścieżka będzie nierówna. Piątkowa publikacja PCE, przyszłotygodniowe posiedzenie FOMC oraz dane o nowych bezrobotnych ukształtują najbliższą narrację. Rynki szukają potwierdzenia, że inflacja pozostaje na ścieżce spadkowej; jeśli dane to potwierdzą, kolejny rajd złota może nadejść szybciej, niż się spodziewano.

Kluczowy wniosek

Korekta cen złota odzwierciedla ostrożność, a nie zmianę fundamentalnej trajektorii. Realne rentowności spadają, dolar jest pod presją, a banki centralne nadal agresywnie kupują – wszystkie te czynniki wspierają wyższe ceny. Indeks PCE jest obecnie kluczową publikacją danych, która może ukształtować oczekiwania wobec przyszłotygodniowej decyzji Fed i zadecydować, czy rozpocznie się kolejny rajd złota. Inwestorzy będą uważnie obserwować potwierdzenie, że inflacja słabnie, a cykl obniżek stóp jest już w toku.

Techniczny obraz złota

Na początku pisania złoto (XAU/USD) handluje w okolicach 4 190 USD, lekko tracąc po nieudanej próbie wybicia powyżej oporu na 4 240 USD. Ta strefa, wraz z wyższym oporem na 4 365 USD, to miejsca, gdzie inwestorzy zwykle realizują zyski lub kupują pod wpływem FOMO, jeśli impet się wzmocni. Po stronie spadkowej najbliższe wsparcia znajdują się na 4 035 USD i 3 935 USD – przebicie któregokolwiek z nich prawdopodobnie wywoła likwidacje pozycji i pogłębi korektę.

Ogólnie rzecz biorąc, zachowanie cen pozostaje konstruktywne, ponieważ złoto utrzymuje się powyżej kluczowych poziomów wsparcia mimo przedłużonych wykupionych warunków w poprzednich sesjach. Lekki spadek impetu wzrostowego sugeruje, że rynek może wchodzić w krótką fazę konsolidacji, oczekując na nowe impulsy, takie jak dane o inflacji czy komentarze banków centralnych.

RSI, wcześniej głęboko w strefie wykupienia, obecnie zbliża się do linii środkowej w okolicach 70, sygnalizując, że byczy impet słabnie, ale nie odwraca się całkowicie. Tymczasem MACD pozostaje dodatni, choć jego histogram stopniowo się spłaszcza – to kolejny sygnał spowolnienia impetu, a nie wyraźnej słabości. Ogólnie złoto zachowuje bycze nastawienie, ale potencjał wzrostowy może być ograniczony, dopóki cena nie przebije się pewnie powyżej 4 240 USD.

Przedstawione wyniki nie stanowią gwarancji przyszłych rezultatów.