كيف تساعد مؤشرات Deriv التكتيكية متداولي الفضة في الأسواق المتقلبة

تقلب الفضة غالبًا ما يعكس التحولات المفاجئة في معنويات المتداولين — يتصاعد الزخم بسرعة، ثم ينعكس بنفس السرعة. يقوم مؤشر القوة النسبية (RSI) بتتبع هذه التغيرات من خلال إظهار متى يتمدد الزخم أو يتلاشى. من خلال ربط سلوك مؤشر القوة النسبية بقواعد التداول الآلي، تقوم مؤشرات Deriv التكتيكية بتحويل التقلبات غير المتوقعة إلى فرص منظمة، مما يساعد المتداولين على التصرف بثبات بدلاً من رد الفعل العشوائي.

ملخص سريع

- ما هي Deriv اليوم: مزود متعدد المنصات (Deriv MT5، Deriv cTrader) مع خبرة طويلة في الأسواق المشتقة والصناعية.

- ما الذي تفعله المؤشرات التكتيكية: أربع استراتيجيات مبنية على مؤشر القوة النسبية — اتجاه صاعد، اتجاه هابط، ارتداد، انتعاش — تؤتمت التعرض للزخم والانقلابات.

- لماذا هذا مهم: تقلب الفضة الشديد يكافئ التنفيذ المنهجي على التوقيت العشوائي.

- كيف تبدأ بأمان: تداول أولاً في الحساب التجريبي على Deriv MT5 أو Deriv cTrader؛ انتقل إلى التداول الحقيقي مع تحديد حجم الصفقات، التنويع، وحدود رأس المال.

- ما هو القادم (مخطط له): متغيرات MACD/Bollinger، أصول أوسع، وتحليلات داخل المنصة (الانخفاضات، Sharpe).

كيف تدعم استراتيجية مؤشر القوة النسبية تداول الفضة في الأسواق المتقلبة؟

تأرجحت الفضة مرارًا بين قمم تاريخية وتصحيحات حادة مدفوعة بتغيرات التضخم، وتوقعات أسعار الفائدة، والطلب العالمي.

الاستجابة بسرعة وبثبات أمر صعب؛ مؤشرات Deriv التكتيكية تؤتمت القرارات الرئيسية المبنية على مؤشر القوة النسبية، مما يسمح للمتداولين بالتفاعل مع زخم الفضة بشكل منهجي.

ما الذي يميز استراتيجيات تداول مؤشر القوة النسبية من Deriv عن غيرها؟

تأسست Deriv في عام 1999، وبنت سمعتها في الأسواق المشتقة والصناعية المتاحة عبر Deriv MT5 وDeriv cTrader.

توسعات نطاق الفضة وانعكاساتها تجعل التوقيت اليدوي غير موثوق، لذا تدمج Deriv قواعد التداول داخل المؤشرات، مما يسمح بتنفيذ ثابت دون الحاجة لمراقبة الرسوم البيانية باستمرار.

كيف يمكن للتداول الآلي تحسين أداء عقود الفضة مقابل الفروقات (CFD)؟

تنتمي مؤشرات Deriv التكتيكية إلى عائلة المؤشرات المشتقة وتؤتمت إشارات مؤشر القوة النسبية لعقود الفضة مقابل الفروقات. يختار المتداولون نوع وحجم المؤشر؛ النظام يدير التوقيت، نقاط الدخول، وإعادة التوازن.

غالبًا ما تتفاعل الفضة بعنف مع المحفزات الاقتصادية الكلية مثل بيانات CPI، تحركات الدولار، أو أخبار البنوك المركزية. قد يتردد المتداولون اليدويون تحت الضغط، بينما تتصرف المؤشرات الآلية فورًا عندما يؤكد مؤشر القوة النسبية اتجاهًا أو انعكاسًا، مما يقلل من التحيز العاطفي والتأخير.

يساعد ذلك المتداولين على اقتناص التحركات الكبيرة دون مراقبة مستمرة. كما يحافظ التنفيذ الآلي على الانضباط، ويوائم التعرض مع حدود المخاطر المحددة، ويدعم أداء أكثر استقرارًا — وهي فوائد رئيسية لتداول عقود الفضة مقابل الفروقات مع استمرار التقلبات.

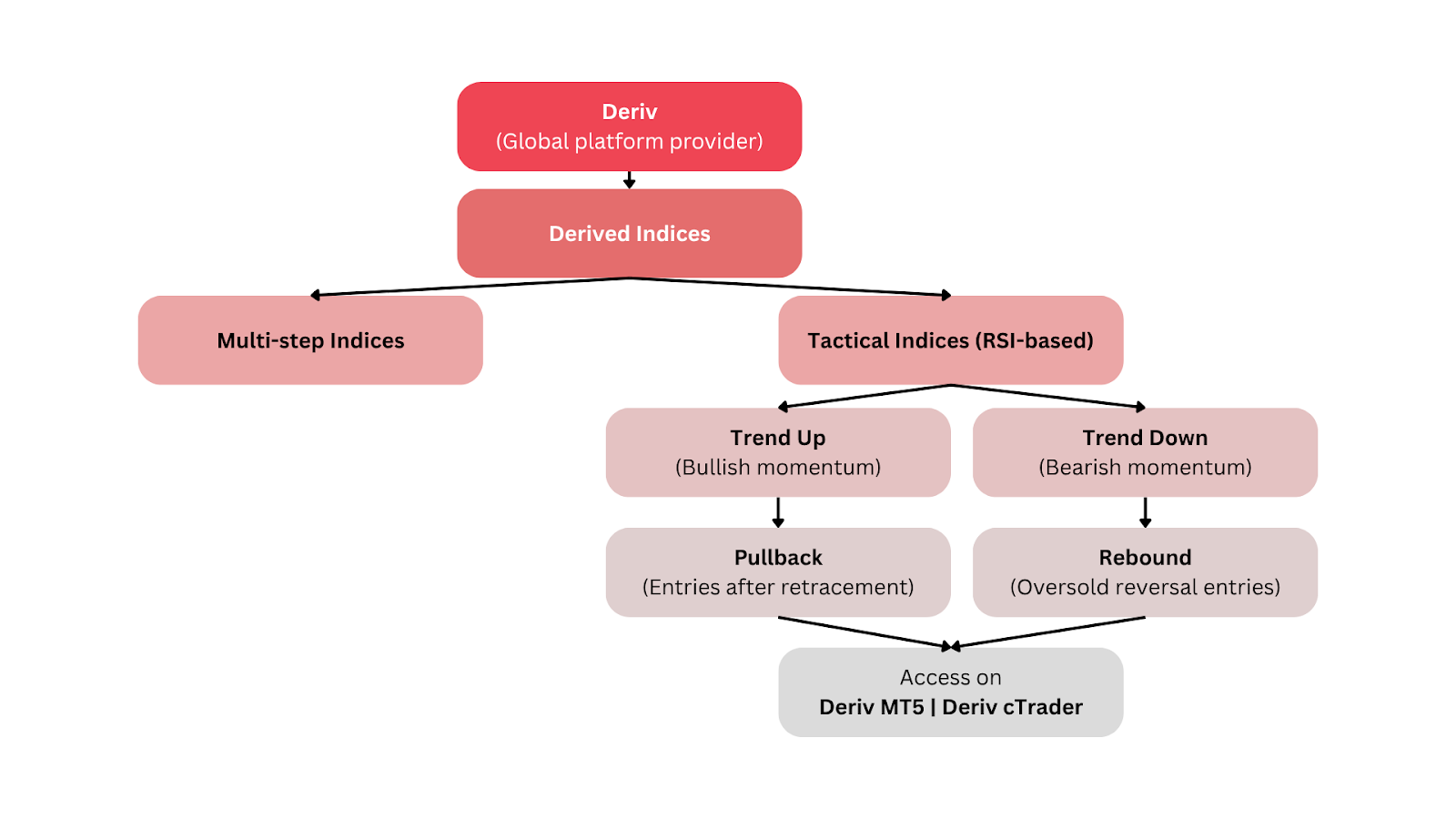

أين تقع مؤشرات Deriv التكتيكية ضمن عائلة المؤشرات المشتقة؟

Deriv هي مزود المنصة في مركز هذا النظام. ضمن Deriv، تقوم المؤشرات المشتقة بمحاكاة أو عكس سلوك السوق الحقيقي. المؤشرات التكتيكية هي أحد الفروع — تستخدم قواعد مؤشر القوة النسبية لأتمتة قرارات تداول الفضة.

متوفرة على Deriv MT5 وDeriv cTrader، وتشمل أربعة أنواع جاهزة:

- اتجاه صاعد – يتبع الزخم الصعودي

- اتجاه هابط – يتتبع الزخم الهبوطي

- ارتداد – يشتري الانخفاضات ضمن الاتجاه الصاعد

- انتعاش – يلتقط التعافي بعد مراحل التشبع البيعي

معًا، توفر هذه الأدوات للمتداولين أتمتة منظمة وجاهزة للاستخدام دون الحاجة لبرمجة الاستراتيجيات.

كيف تدعم استراتيجية مؤشر القوة النسبية كل مؤشر تكتيكي؟

مؤشر القوة النسبية (RSI) يحول متوسط المكاسب والخسائر الأخيرة إلى مذبذب من 0 إلى 100 (عادة 14 فترة). غالبًا ما تكون مناطق 'تشبع الشراء' و'تشبع البيع' بالقرب من 70/30. في الاتجاهات القوية، يبقى مؤشر القوة النسبية في منطقة معينة بدلاً من التحول بين القمم — وهذا هو أساس مؤشرات Deriv.

في اختبارات داخلية حديثة، وجد استراتيجيّو Deriv أنه عندما يبقى مؤشر القوة النسبية للفضة فوق 50 لثلاث جلسات، فإن اتجاه صاعد يلتقط حصة أكبر من الحركة التالية مقارنة بالدخول التقديري.

“هذا يؤكد أهمية الانخراط المنضبط المعتمد على المناطق بدلاً من ضرب العتبات لمرة واحدة.” -عائشة رحمن، كبيرة استراتيجيي السوق

سلوكيات المؤشرات (صياغة مضغوطة للوضوح):

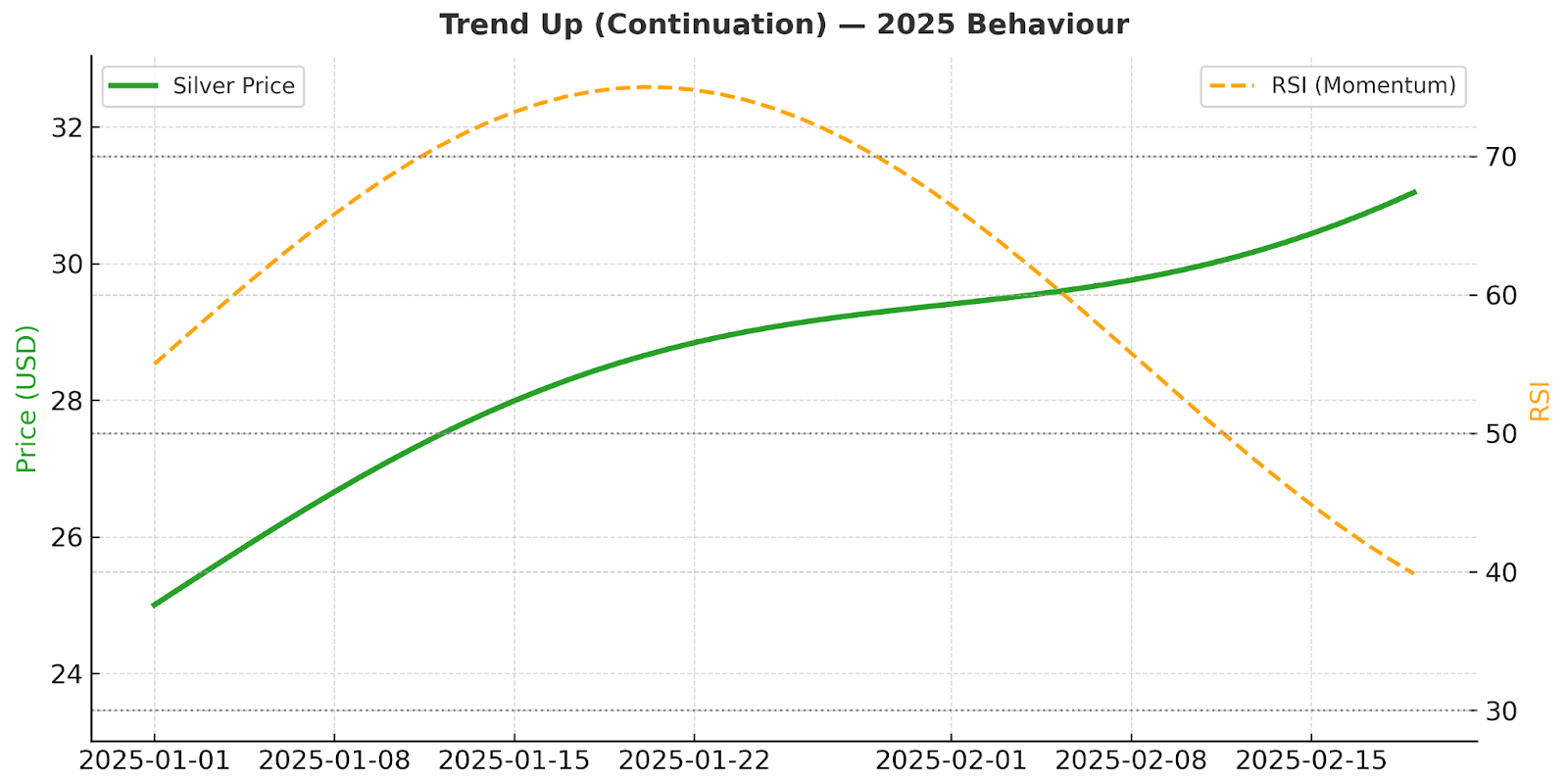

- اتجاه صاعد (استمرارية):

- نية الإشارة: استمرار الصعود عندما RSI >50 → منطقة 70 يستمر خلال موجات الصعود.

- التأكيد: قمم وقيعان أعلى؛ التصحيحات ضحلة؛ تراجعات RSI تبقى فوق ~50.

- الاحتفاظ/التقليل: البقاء في الصفقة طالما الزخم مستمر؛ تقليل الحجم إذا انخفض RSI نحو ~50 وضعفت البنية.

- استخدام 2025: أيام الاتجاه حول بيانات CPI/NFP؛ أقل فعالية في الجلسات العرضية.

- اتجاه هابط (استمرارية):

- نية الإشارة: استمرار الهبوط عندما RSI <50 → منطقة 30 يستمر في موجات تجنب المخاطر.

- التأكيد: قمم وقيعان أدنى؛ الارتدادات الفاشلة تبقى تحت ~50 RSI.

- الاحتفاظ/التغطية: البقاء في البيع حتى يستعيد RSI ~50 مع قوة السعر.

- استخدام 2025: ارتفاعات قوة الدولار، قفزات أسعار الفائدة الحقيقية، تقليل المخاطر في المراكز.

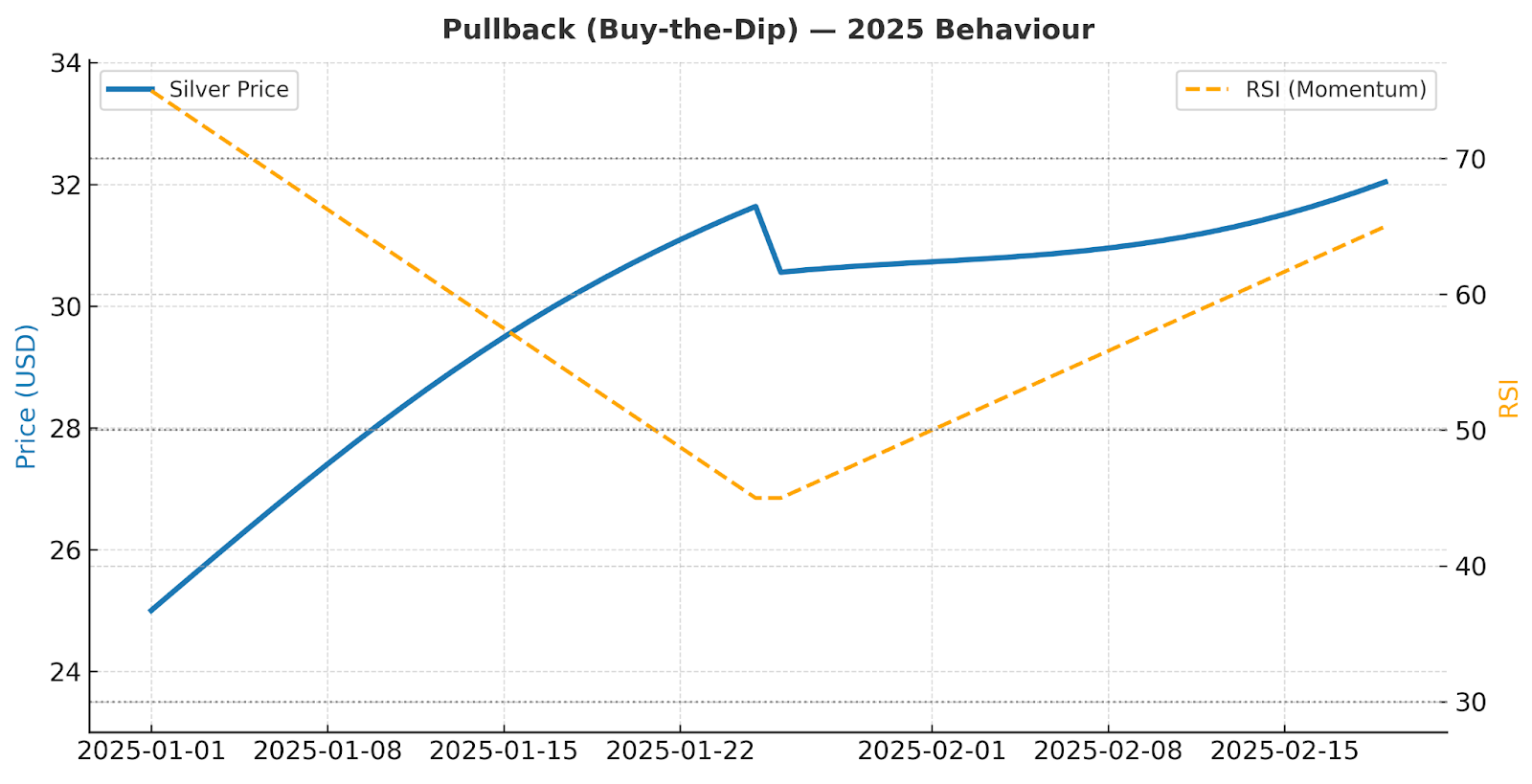

- ارتداد (شراء عند الانخفاض):

- نية الإشارة: تشبع شراء → تبريد إلى الحياد (RSI 70 → 40–50)، ثم إعادة الدخول شراء عند استقرار الزخم.

- التأكيد: ينتهي بالقرب من اختراقات سابقة/متوسطات متحركة صاعدة؛ يرتفع RSI دون فقدان أرضية النطاق الصاعد.

- إشارات الخروج: يعود RSI إلى <50–60 أو تنكسر الدعوم الرئيسية.

- استخدام 2025: بعد ارتفاعات ممتدة غالبًا ما تتجاوز ثم تستقر.

- انتعاش (عودة للمتوسط):

- نية الإشارة: هبوط حاد ثم تعافي (RSI <30 → 50)، يستهدف الارتدادات المبكرة.

- التأكيد: RSI يعبر 30→40→50 مع شموع استسلام؛ السعر يستعيد متوسط متحرك قصير.

- إشارات الخروج: يتوقف RSI تحت 50 أو تظهر قيعان جديدة.

- استخدام 2025: بعد هزات الأخبار؛ أقل فعالية إذا استمر ضغط الاتجاه.

الخلاصة لعام 2025: ظل تقلب الفضة لمدة 30 يومًا ≈34.7% في الفترات الأخيرة. وبما أن التقلبات أكبر، فإن الانخراط المعتمد على مناطق RSI يتفوق غالبًا على ضرب العتبات المنفردة؛ لذا اختر المؤشرات حسب النظام السائد، وليس بناءً على قراءة خط واحد فقط.

ماذا تكشف تحركات سوق الفضة السابقة عن تداول التقلبات؟

- 6 نوفمبر 2024 – هبوط ما بعد الانتخابات: الفضة −5%؛ اتجاه هابط +15%.

- 30–31 أكتوبر 2024 – ارتداد بيانات: الفضة −5.8%؛ ارتداد +16%.

- 2–3 ديسمبر 2024 – انتعاش: الفضة +3.5%؛ انتعاش +12.7%.

- 9 ديسمبر 2024 – موجة صعودية: الفضة +4.5%؛ اتجاه صاعد +12.9%.

- أكتوبر 2025 – قمم قياسية: الفضة ≈ $49.5/أونصة، RSI 82؛ من المرجح حدوث ارتداد مع تبريد RSI إلى 60.

عندما تتجه الفضة، تلتقط مؤشرات الاتجاه الاستمرارية؛ بعد التحركات المفرطة، غالبًا ما تعيد مؤشرات الانعكاس الدخول قبل المتداولين اليدويين.

كيف يمكنني الوصول إلى واستخدام المؤشرات التكتيكية على Deriv؟

- سجّل الدخول → مركز المتداول.

- اختر Deriv MT5 أو Deriv cTrader.

- اذهب إلى الأسواق → المؤشرات المشتقة → المؤشرات التكتيكية.

- اختر اتجاه صاعد/هابط، ارتداد، أو انتعاش.

- راجع مواصفات العقد وحدد الحجم + إيقاف/أهداف اختيارية.

- نفذ الصفقة — لاحظ أن إعادة التوازن مدمجة.

- احتفظ بسجل أسبوعي (التحركات الملتقطة مقابل السعر الفوري، الانخفاض، معدل النجاح حسب النظام).

ما هي أهم ممارسات إدارة المخاطر في الأسواق المتقلبة؟

- تحديد حجم الصفقة: مع رأس مال $1,000، خاطر بـ 1–2% لكل صفقة؛ زد الحجم فقط بعد تحقيق نتائج مستقرة.

- الوعي بالرافعة المالية: عقود الفضة مقابل الفروقات (1:100) يمكن أن تضخم النتائج؛ قلل الحجم قرب أحداث CPI/NFP/FOMC.

- حدود رأس المال: حدد إيقاف يومي ≈ –3% للتحكم في الصدمات.

- التنويع: امزج بين مؤشرات الاتجاه والانعكاس؛ تجنب التعرض لاستراتيجية واحدة فقط.

- انضباط العملية: راجع أسبوعيًا (السجلات، حالة RSI، الأداء) لتحسين تحديد الحجم والتوقيت.

كيف يقارن التداول الآلي في Deriv مع IG وeToro؟

تستهدف Deriv تداول الفضة النشط قصير الأجل عبر أتمتة مؤشر القوة النسبية، بينما تركز IG وeToro على الاستثمار طويل الأجل.

| Aspect | Deriv | IG / eToro |

|---|---|---|

| Objective & horizon | Intraday → multi-day tactics | Long-term allocation |

| Mechanics | CFD index with embedded RSI logic | Managed portfolios (ETFs/themes) |

| User role | Guided autonomy: pick index & risk | Hands-off wealth management |

| Product roadmap | Adds MACD/Bollinger tools, more assets | Remain allocation-focused |

ما هو القادم لاستراتيجيات تداول مؤشر القوة النسبية وأدوات التقلب؟

ما هو مخطط له لاحقًا:

- مؤشرات جديدة: MACD (زخم)، Bollinger Bands (تقلب).

- أسواق أكثر: الذهب، أزواج العملات الأجنبية، مؤشرات الأسهم.

- تحليلات: لوحات Sharpe والانخفاض.

- تعليم: دمج أعمق لأكاديمية Deriv من أجل 'تعلم → تجريبي → حقيقي'.

كيف يمكن للمتداولين البدء في تداول عقود الفضة مقابل الفروقات مع مؤشرات Deriv التكتيكية؟

لتعميق معرفتك، المؤشرات المشتقة، وإدارة المخاطر العملية.

إذا اختبرت تقلبات الفضة الأخيرة انضباطك، جرب نهجًا منهجيًا. تجمع مؤشرات Deriv التكتيكية بين منطق مؤشر القوة النسبية والأتمتة الشفافة حتى تتمكن من التداول بثقة دون الاعتماد فقط على الحدس.

ابدأ في الحساب التجريبي على Deriv MT5 أو Deriv cTrader، ثم انتقل إلى التداول الحقيقي بمجرد أن تفهم سلوك كل مؤشر.

للتعلم الأعمق، زر أكاديمية Deriv للدروس حول مؤشر القوة النسبية، المؤشرات المشتقة، وإدارة المخاطر.

تنويه:

المعلومات الواردة في هذه المقالة التعليمية هي لأغراض تعليمية فقط وليست نصيحة مالية أو استثمارية.

تُعتبر هذه المعلومات دقيقة وصحيحة في تاريخ النشر. قد تؤثر التغيرات في الظروف بعد وقت النشر على دقة المعلومات.

نوصي بإجراء بحثك الخاص قبل اتخاذ أي قرارات تداول.

قد تختلف شروط التداول والمنتجات والمنصات حسب بلد إقامتك. محتوى هذه المدونة غير موجه للمقيمين في الاتحاد الأوروبي.

الأرقام المتعلقة بالأداء المذكورة تشير إلى الماضي، والأداء السابق ليس ضمانًا للأداء المستقبلي أو دليلًا موثوقًا عليه.

الأرقام المتعلقة بالأداء المذكورة هي تقديرات فقط وقد لا تكون مؤشرًا موثوقًا للأداء المستقبلي.