Wie die Tactical Indices von Deriv Silberhändlern in volatilen Märkten helfen

Die Volatilität von Silber spiegelt oft plötzliche Stimmungswechsel der Trader wider – das Momentum baut sich schnell auf und kehrt sich ebenso rasch wieder um. Der Relative Strength Index (RSI) verfolgt diese Veränderungen, indem er anzeigt, wann das Momentum sich ausdehnt oder abschwächt. Durch die Verknüpfung des RSI-Verhaltens mit automatisierten Handelsregeln verwandeln die Tactical Indices von Deriv unvorhersehbare Schwankungen in strukturierte Chancen und helfen Tradern, konsequent zu agieren, statt impulsiv zu reagieren.

Schnelle Zusammenfassung

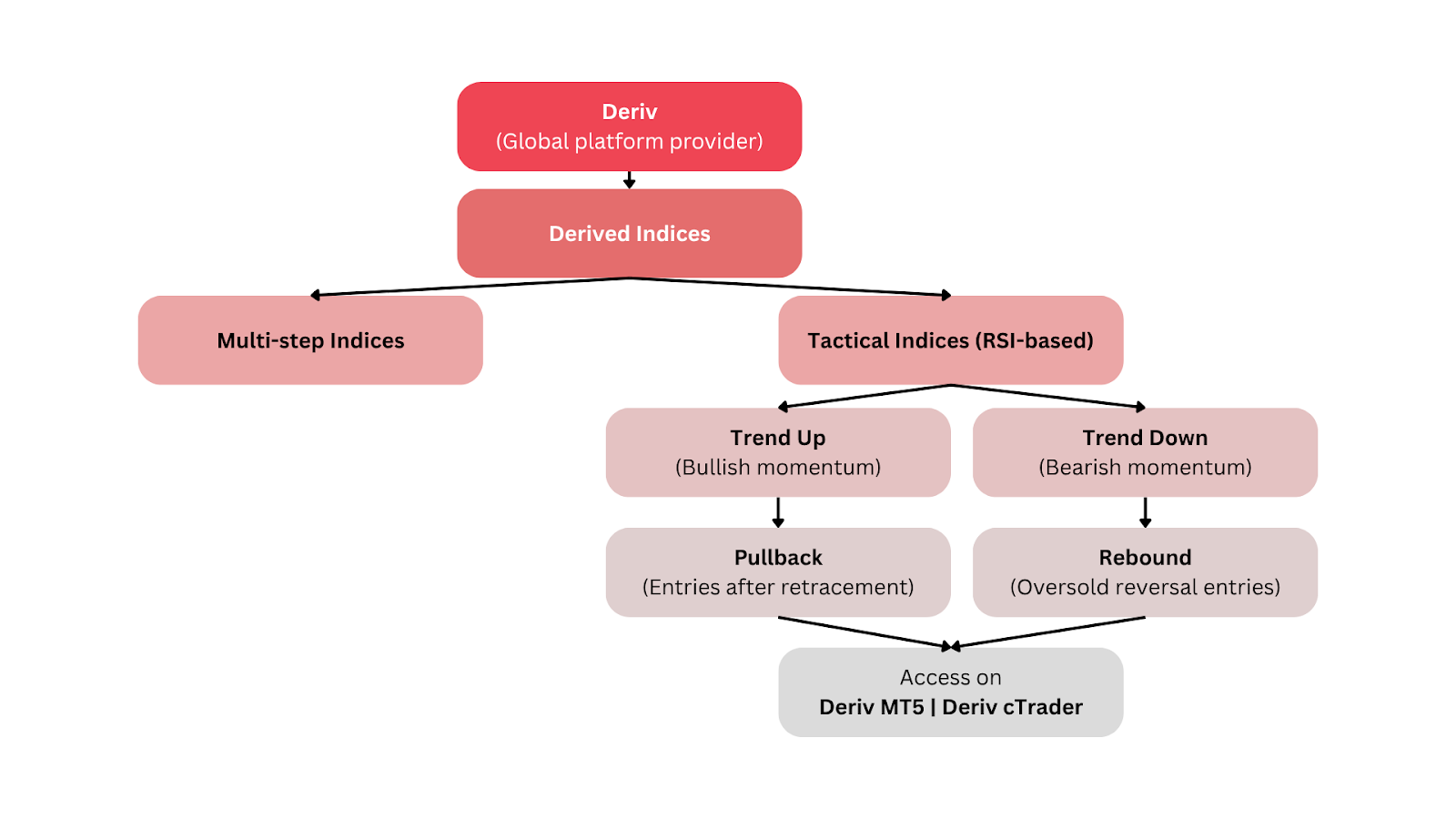

- Was Deriv heute ist: Multi-Plattform-Anbieter (Deriv MT5, Deriv cTrader) mit langjähriger Erfahrung in Derived- und Synthetic-Märkten.

- Was Tactical Indices tun: Vier RSI-basierte Strategien – Trend Up, Trend Down, Pullback, Rebound – automatisieren das Engagement in Momentum und Umkehrbewegungen.

- Warum das wichtig ist: Die extreme Volatilität von Silber belohnt systematische Ausführung gegenüber ad-hoc Timing.

- Wie man sicher startet: Zuerst im Demokonto auf Deriv MT5 oder Deriv cTrader handeln; live gehen mit Positionsgrößen, Diversifikation und Equity-Limits.

- Was als Nächstes geplant ist: MACD/Bollinger-Varianten, breitere Asset-Auswahl und In-Plattform-Analysen (Drawdowns, Sharpe).

Wie unterstützt eine RSI-Strategie den Silberhandel in volatilen Märkten?

Silber schwankte wiederholt zwischen Mehrjahreshochs und scharfen Korrekturen, ausgelöst durch sich ändernde Inflation, Zinserwartungen und globale Nachfrage.

Schnell und konsequent zu reagieren ist schwierig; die Tactical Indices von Deriv automatisieren wichtige RSI-basierte Entscheidungen und ermöglichen es Tradern, systematisch am Momentum von Silber teilzunehmen.

Was unterscheidet die RSI-Handelsstrategien von Deriv von anderen?

Gegründet 1999, baute Deriv seinen Ruf auf Derived- und Synthetic-Märkten auf, die über Deriv MT5 und Deriv cTrader verfügbar sind.

Die Bandbreiten-Ausdehnungen und Rückläufe bei Silber machen manuelles Timing unzuverlässig, daher bettet Deriv Handelsregeln direkt in Indizes ein, was eine konsequente Ausführung ohne ständiges Chartbeobachten ermöglicht.

Wie kann automatisierter Handel die Performance von Silber-CFDs verbessern?

Die Tactical Indices von Deriv gehören zur Familie der Derived Indices und automatisieren RSI-basierte Signale für Silber-CFDs. Trader wählen einen Indextyp und die Größe; das System steuert Timing, Einstiege und Rebalancing.

Silber reagiert oft heftig auf makroökonomische Auslöser wie CPI-Daten, Dollarbewegungen oder Zentralbank-Nachrichten. Manuelle Trader zögern unter Druck, während automatisierte Indizes sofort handeln, wenn der RSI einen Trend oder eine Umkehr bestätigt – das reduziert emotionale Verzerrungen und Verzögerungen.

So können Trader große Bewegungen erfassen, ohne ständig zu überwachen. Automatisierte Ausführung sorgt zudem für Disziplin, passt das Engagement an festgelegte Risikolimits an und unterstützt eine stabilere Performance – entscheidende Vorteile für den Silber-CFD-Handel bei anhaltender Volatilität.

Wo ordnen sich die Tactical Indices von Deriv innerhalb der Derived Indices ein?

Deriv ist der Plattformanbieter im Zentrum dieses Systems. Innerhalb von Deriv simulieren Derived Indices das Verhalten realer Märkte oder spiegeln es wider. Tactical Indices sind eine Untergruppe – sie nutzen RSI-Regeln, um Handelsentscheidungen für Silber zu automatisieren.

Verfügbar auf Deriv MT5 und Deriv cTrader, beinhalten sie vier gebrauchsfertige Typen:

- Trend Up – folgt bullischem Momentum

- Trend Down – verfolgt bärisches Momentum

- Pullback – kauft Rücksetzer im Aufwärtstrend

- Rebound – erfasst Erholungen nach überverkauften Phasen

Diese Tools bieten Tradern eine strukturierte, sofort einsetzbare Automatisierung, ohne dass eigene Strategien programmiert werden müssen.

Wie steuert die RSI-Strategie jeden Tactical Index?

RSI wandelt die jüngsten durchschnittlichen Gewinne und Verluste in einen Oszillator von 0–100 um (typisch 14 Perioden). „Überkauft“ und „überverkauft“ liegen meist bei etwa 70/30. In starken Trends hält sich der RSI in einer Zone, statt zwischen Extremen zu wechseln – das ist die Grundlage der Deriv-Indizes.

In aktuellen internen Tests stellten die Strategen von Deriv fest, dass der Trend Up einen größeren Anteil an der nächsten Bewegung erfasste als diskretionäre Einstiege, wenn der RSI von Silber drei Sitzungen lang über 50 blieb.

„Das bestätigt ein diszipliniertes, zonenbasiertes Engagement gegenüber einmaligen Schwellenwert-Treffern.“ – Aisha Rahman, Senior Market Strategist

Index-Verhalten (komprimierte Formulierung für Klarheit):

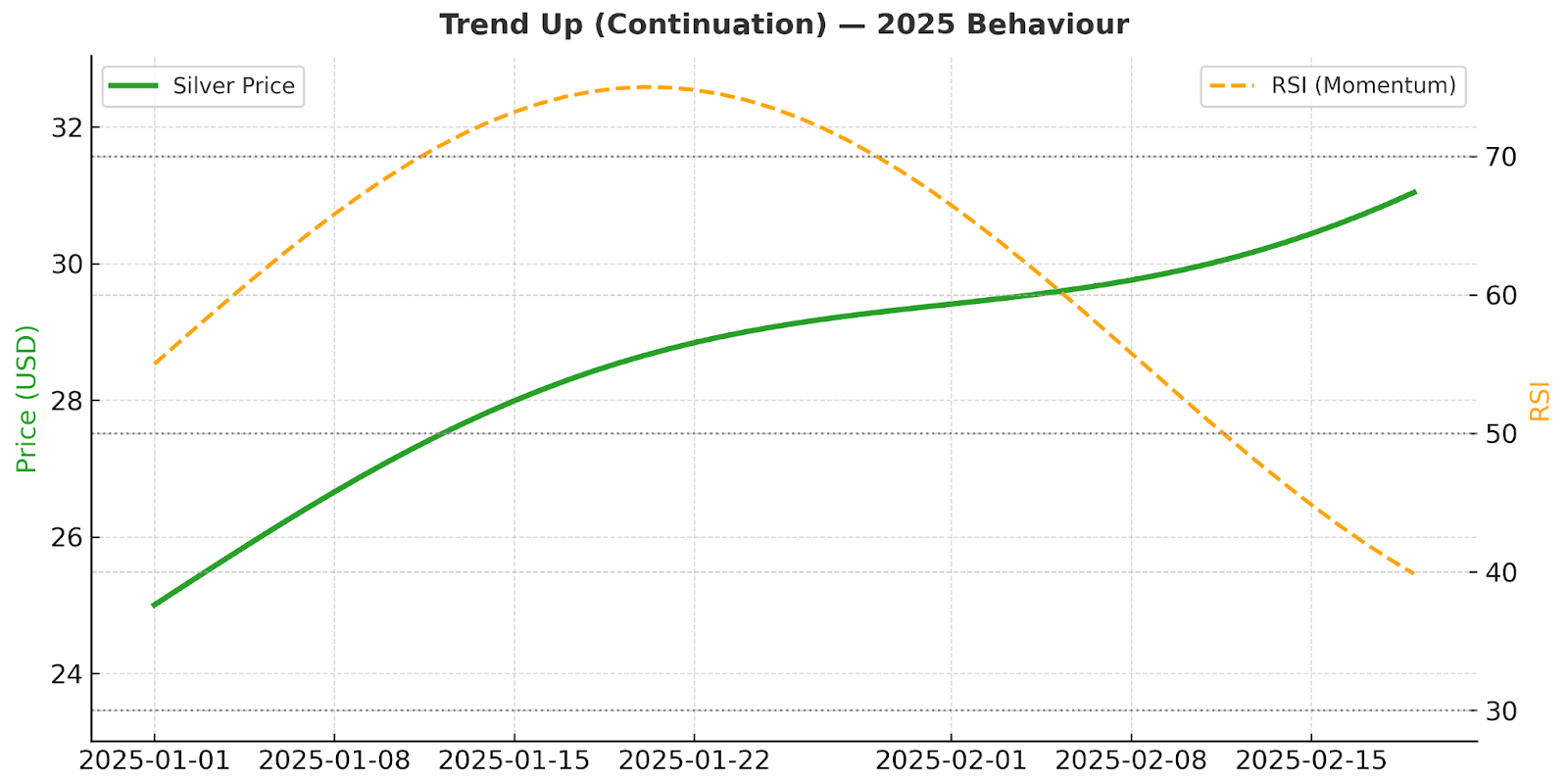

- Trend Up (Fortsetzung):

- Signalabsicht: Aufwärtsfortsetzung, wenn die RSI->50 → 70-Zone während bullischer Phasen anhält.

- Bestätigung: Höhere Hochs/höhere Tiefs; Rücksetzer bleiben flach; RSI-Dips halten sich über ~50.

- Halten/Skalieren: Engagement beibehalten, solange das Momentum anhält; reduzieren, wenn der RSI Richtung ~50 fällt und die Struktur schwächer wird.

- Einsatz 2025: Trendtage rund um CPI/NFP; anfälliger in Seitwärtsphasen.

- Trend Down (Fortsetzung):

- Signalabsicht: Abwärtsfortsetzung, wenn die RSI-<50 → 30-Zone in risk-off-Phasen anhält.

- Bestätigung: Tiefere Hochs/tiefere Tiefs; gescheiterte Erholungen bleiben unter ~50 RSI gedeckelt.

- Halten/Schließen: Short-Position halten, bis der RSI mit Kursstärke wieder ~50 erreicht.

- Einsatz 2025: Dollarstärke-Spitzen, Realzinsanstiege, Positionsabbau.

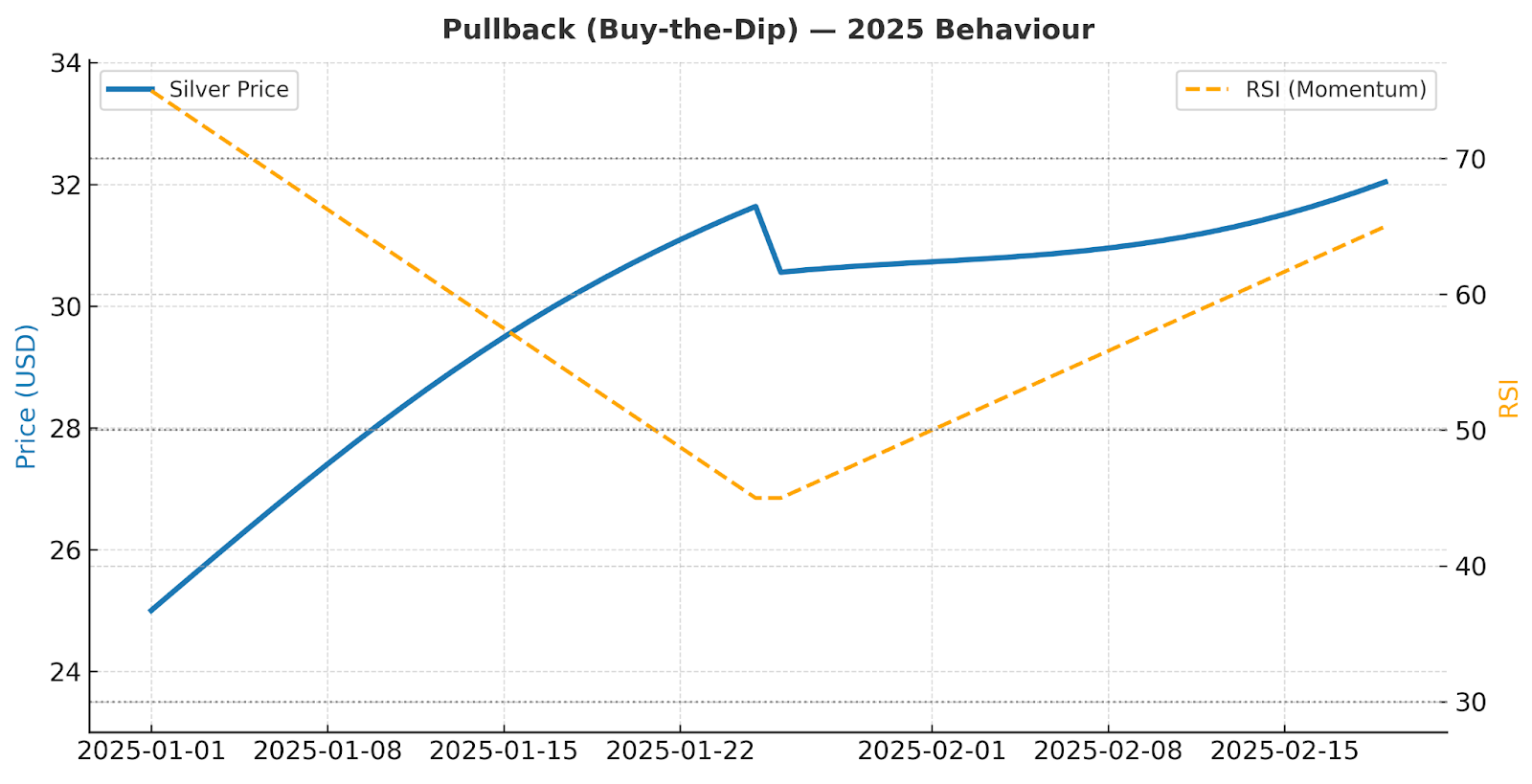

- Pullback (Buy-the-Dip):

- Signalabsicht: Überkauft → neutrales Abkühlen (RSI 70 → 40–50), dann Long-Wiedereinstieg, wenn das Momentum stabilisiert.

- Bestätigung: Endet nahe vorheriger Ausbrüche/steigender MAs; RSI dreht nach oben, ohne den bullischen Bereich zu verlassen.

- Ausstiegssignale: RSI fällt zurück auf <50–60 oder wichtige Unterstützungen brechen.

- Einsatz 2025: Nach ausgedehnten Rallys, die oft überschießen und dann stabilisieren.

- Rebound (Mean Reversion):

- Signalabsicht: Ausverkauf bis Erholung (RSI <30 → 50), zielt auf frühe Rückläufe.

- Bestätigung: RSI kreuzt zurück 30→40→50 mit Kapitulationskerzen; Kurs erobert einen kurzen MA zurück.

- Ausstiegssignale: RSI bleibt unter 50 stehen oder neue Tiefs entstehen.

- Einsatz 2025: Nach Schlagzeilen-Ausverkäufen; weniger effektiv, wenn Trenddruck anhält.

Fazit für 2025: Die 30-Tage-Volatilität von Silber lag in den letzten Perioden bei ≈34,7%. Da die Schwankungen größer sind, schneidet zonenbasiertes RSI-Engagement meist besser ab als isolierte Schwellenwert-Treffer; wählen Sie daher Indizes je nach Marktregime, nicht nach einer einzelnen Linie im Sand.

Was zeigen vergangene Silbermarktbewegungen über Volatilitätshandel?

- 6. Nov 2024 – Nachwahl-Rückgang: Silber −5 %; Trend Down +15 %.

- 30.–31. Okt 2024 – Datenrücksetzer: Silber −5,8 %; Pullback +16 %.

- 2.–3. Dez 2024 – Rebound: Silber +3,5 %; Rebound +12,7 %.

- 9. Dez 2024 – Bullischer Lauf: Silber +4,5 %; Trend Up +12,9 %.

- Okt 2025 – Rekordhochs: Silber ≈ $49,5/oz, RSI 82; Pullback wahrscheinlich, da RSI auf 60 abkühlt.

Wenn Silber trendet, erfassen Trend-Indizes die Fortsetzung; nach Übertreibungen steigen Reversal-Indizes oft früher wieder ein als manuelle Trader.

Wie greife ich auf Tactical Indices bei Deriv zu und wie nutze ich sie?

- Einloggen → Trader’s Hub.

- Deriv MT5 oder Deriv cTrader auswählen.

- Gehe zu Märkte → Derived Indices → Tactical Indices.

- Trend Up/Down, Pullback oder Rebound auswählen.

- Kontraktspezifikationen prüfen und Volumen + optionale Stops/Targets festlegen.

- Order platzieren – beachten Sie, dass das Rebalancing integriert ist.

- Wöchentliches Protokoll führen (erfasste Bewegungen vs. Spot, Drawdown, Trefferquote je Regime).

Was sind die wichtigsten Risikomanagement-Praktiken in volatilen Märkten?

- Positionsgröße: Bei $1.000 Eigenkapital 1–2 % pro Trade riskieren; erst nach stabilen Ergebnissen aufstocken.

- Hebelbewusstsein: Silber-CFDs (1:100) können Ergebnisse verstärken; Positionsgröße vor CPI/NFP/FOMC-Events reduzieren.

- Equity-Limits: Tägliches Stop-Loss von ≈ –3 % setzen, um Schocks zu kontrollieren.

- Diversifikation: Trend- und Reversal-Indizes mischen; keine Ein-Strategie-Exponierung.

- Prozessdisziplin: Wöchentliche Überprüfung (Protokolle, RSI-Zustand, Performance), um Größe und Timing zu optimieren.

Wie vergleicht sich der automatisierte Handel von Deriv mit IG und eToro?

Deriv zielt auf den aktiven kurzfristigen Silberhandel mittels RSI-Automatisierung, während IG und eToro sich auf langfristige Investments konzentrieren.

| Aspekt | Deriv | IG / eToro |

|---|---|---|

| Ziel & Zeithorizont | Intraday → mehrtägige Taktiken | Langfristige Allokation |

| Mechanik | CFD-Index mit eingebetteter RSI-Logik | Verwaltete Portfolios (ETFs/Themen) |

| Rolle des Nutzers | Geführte Autonomie: Index & Risiko wählen | Vermögensverwaltung ohne Eingriff |

| Produkt-Roadmap | Ergänzt MACD/Bollinger-Tools, mehr Assets | Bleibt allokationsfokussiert |

Was kommt als Nächstes für RSI-Handelsstrategien und Volatilitäts-Tools?

Geplant als Nächstes:

- Neue Indikatoren: MACD (Momentum), Bollinger Bands (Volatilität).

- Weitere Märkte: Gold, FX-Paare, Aktienindizes.

- Analytics: Sharpe-Ratio- & Drawdown-Dashboards.

- Bildung: Tiefere Integration der Deriv Academy für „Lernen → Demo → Live“.

Wie können Trader mit den Tactical Indices von Deriv Silber-CFDs handeln?

Vertiefen Sie Ihr Wissen, Derived Indices und praktisches Risikomanagement.

Wenn die jüngste Silbervolatilität Ihre Disziplin auf die Probe gestellt hat, probieren Sie einen systematischen Ansatz. Die Tactical Indices von Deriv kombinieren RSI-Logik mit transparenter Automatisierung, sodass Sie selbstbewusst handeln können, ohne sich nur auf Ihr Bauchgefühl zu verlassen.

Starten Sie im Demo auf Deriv MT5 oder Deriv cTrader und wechseln Sie zu Live, sobald Sie das Verhalten jedes Indexes verstanden haben.

Für vertiefendes Lernen besuchen Sie die Deriv Academy für Lektionen zu RSI, Derived Indices und Risikomanagement.

Haftungsausschluss:

Die in diesem Blogartikel enthaltenen Informationen dienen ausschließlich Bildungszwecken und stellen keine Finanz- oder Anlageberatung dar.

Diese Informationen gelten zum Zeitpunkt der Veröffentlichung als korrekt und zutreffend. Änderungen der Umstände nach der Veröffentlichung können die Richtigkeit der Informationen beeinflussen.

Wir empfehlen, vor Handelsentscheidungen eigene Recherchen durchzuführen.

Handelsbedingungen, Produkte und Plattformen können je nach Wohnsitzland variieren. Die Inhalte dieses Blogs sind nicht für EU-Bürger bestimmt.

Die genannten Performancezahlen beziehen sich auf die Vergangenheit. Vergangene Performance ist kein Indikator und keine Garantie für zukünftige Ergebnisse.

Die genannten Performancezahlen sind nur Schätzungen und möglicherweise kein verlässlicher Indikator für zukünftige Ergebnisse.