Come gli Indici Tattici di Deriv aiutano i trader dell’argento nei mercati volatili

La volatilità dell’argento riflette spesso improvvisi cambiamenti nel sentiment dei trader — lo slancio si costruisce rapidamente, poi si inverte altrettanto velocemente. Il Relative Strength Index (RSI) monitora questi cambiamenti mostrando quando lo slancio si sta espandendo o affievolendo. Collegando il comportamento dell’RSI a regole di trading automatizzate, gli Indici Tattici di Deriv trasformano oscillazioni imprevedibili in opportunità strutturate, aiutando i trader ad agire con coerenza invece che in modo impulsivo.

Riepilogo rapido

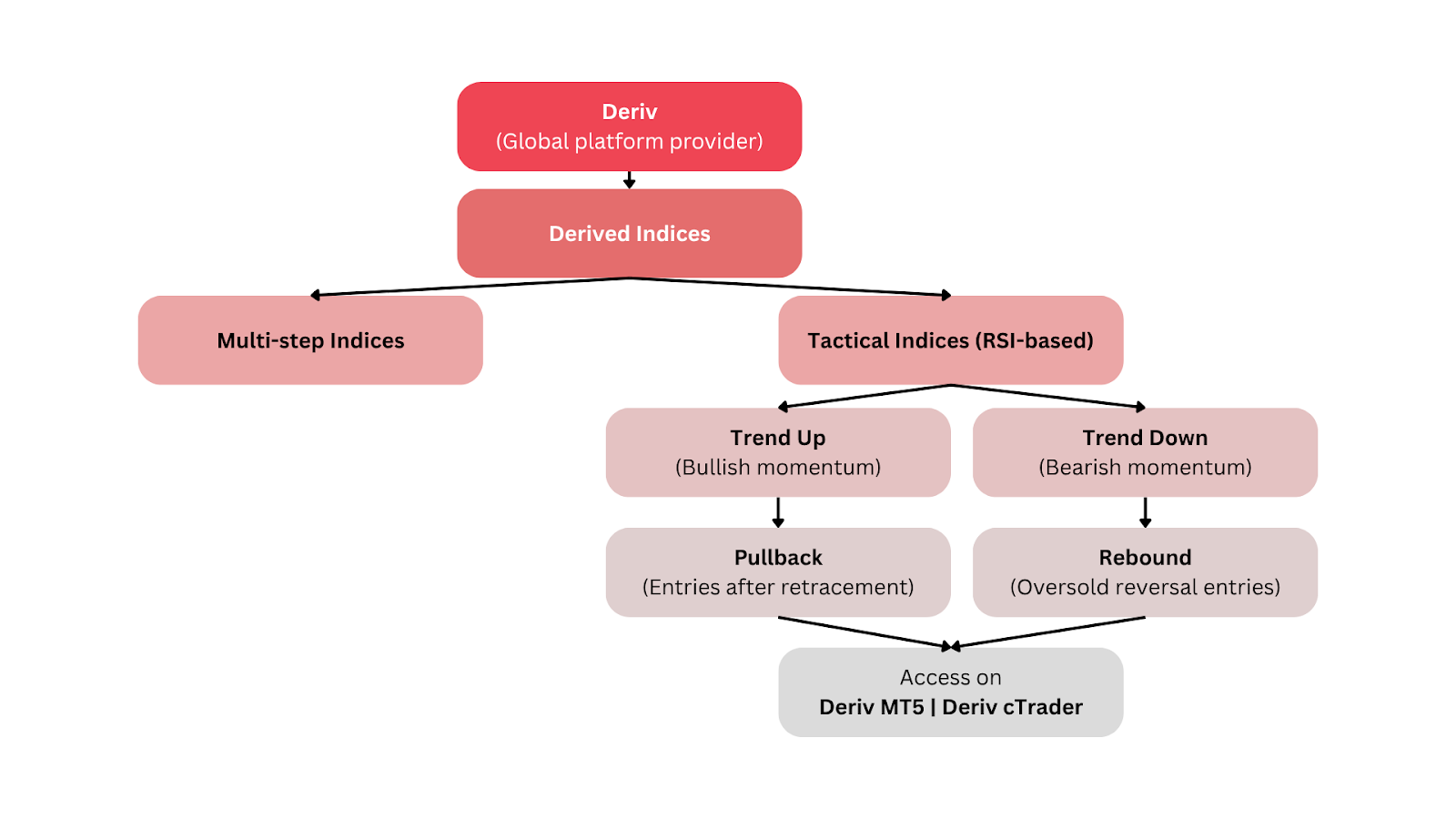

- Cosa è oggi Deriv: Fornitore multipiattaforma (Deriv MT5, Deriv cTrader) con lunga esperienza nei mercati Derived e Synthetic.

- Cosa fanno gli Indici Tattici: Quattro strategie basate su RSI — Trend Up, Trend Down, Pullback, Rebound — automatizzano l’esposizione a slancio e inversioni.

- Perché è importante: L’estrema volatilità dell’argento premia l’esecuzione sistematica rispetto al timing ad hoc.

- Come iniziare in sicurezza: Fai trading prima in demo su Deriv MT5 o Deriv cTrader; passa al reale con dimensionamento delle posizioni, diversificazione e limiti di equity.

- Cosa c’è in programma (prossimamente): Varianti MACD/Bollinger, asset più ampi e analisi integrate nella piattaforma (drawdown, Sharpe).

Come una strategia RSI supporta il trading dell’argento in mercati volatili?

L’argento ha oscillato ripetutamente tra massimi pluridecennali e forti correzioni guidate da inflazione variabile, aspettative sui tassi d’interesse e domanda globale.

Reagire rapidamente e con coerenza è difficile; gli Indici Tattici Deriv automatizzano decisioni chiave basate su RSI, permettendo ai trader di affrontare lo slancio dell’argento in modo sistematico.

Cosa rende le strategie di trading RSI di Deriv diverse dalle altre?

Fondata nel 1999, Deriv ha costruito la sua reputazione sui mercati Derived e Synthetic disponibili tramite Deriv MT5 e Deriv cTrader.

L’espansione e la reversione dei range dell’argento rendono il timing manuale inaffidabile, quindi Deriv incorpora regole di trading all’interno degli indici, consentendo un’esecuzione coerente senza dover monitorare costantemente i grafici.

Come il trading automatizzato può migliorare la performance dei CFD sull’argento?

Gli Indici Tattici Deriv fanno parte della famiglia dei Derived Indices e automatizzano i segnali basati su RSI per i CFD sull’argento. I trader scelgono un tipo di indice e la dimensione; il sistema gestisce il timing, gli ingressi e il ribilanciamento.

L’argento spesso reagisce violentemente a trigger macro come dati CPI, movimenti del dollaro o notizie delle banche centrali. I trader manuali possono esitare sotto pressione, mentre gli indici automatizzati agiscono istantaneamente quando l’RSI conferma un trend o un’inversione, riducendo il bias emotivo e i ritardi.

Questo aiuta i trader a cogliere grandi movimenti senza monitoraggio costante. L’esecuzione automatizzata mantiene anche la disciplina, allinea l’esposizione ai limiti di rischio impostati e supporta una performance più stabile — vantaggi chiave per il trading CFD sull’argento in presenza di volatilità persistente.

Dove si collocano gli Indici Tattici Deriv all’interno della famiglia dei Derived Indices?

Deriv è il fornitore della piattaforma al centro di questo sistema. All’interno di Deriv, i Derived Indices simulano o rispecchiano il comportamento reale del mercato. Gli Indici Tattici sono un sottoinsieme — utilizzano regole RSI per automatizzare le decisioni di trading sull’argento.

Disponibili su Deriv MT5 e Deriv cTrader, includono quattro tipologie pronte all’uso:

- Trend Up – segue lo slancio rialzista

- Trend Down – segue lo slancio ribassista

- Pullback – acquista sui ribassi all’interno di un trend rialzista

- Rebound – cattura il recupero dopo fasi di ipervenduto

Insieme, questi strumenti offrono ai trader un’automazione strutturata e pronta all’uso senza la necessità di programmare strategie.

Come la strategia RSI alimenta ciascun indice tattico?

RSI converte i guadagni e le perdite medie recenti in un oscillatore 0–100 (tipicamente 14 periodi). ‘Overbought’ e ‘oversold’ di solito si trovano vicino a 70/30. Nei trend forti, l’RSI mantiene una zona invece di passare agli estremi — la base degli indici Deriv.

Nei recenti test interni, gli strategist di Deriv hanno scoperto che quando l’RSI dell’argento rimaneva sopra 50 per tre sessioni, Trend Up catturava una quota maggiore del movimento successivo rispetto agli ingressi discrezionali.

“Questo conferma l’efficacia di un approccio disciplinato e basato sulle zone rispetto a colpi isolati sui livelli di soglia.” -Aisha Rahman, Senior Market Strategist

Comportamenti degli indici (frasi compresse per chiarezza):

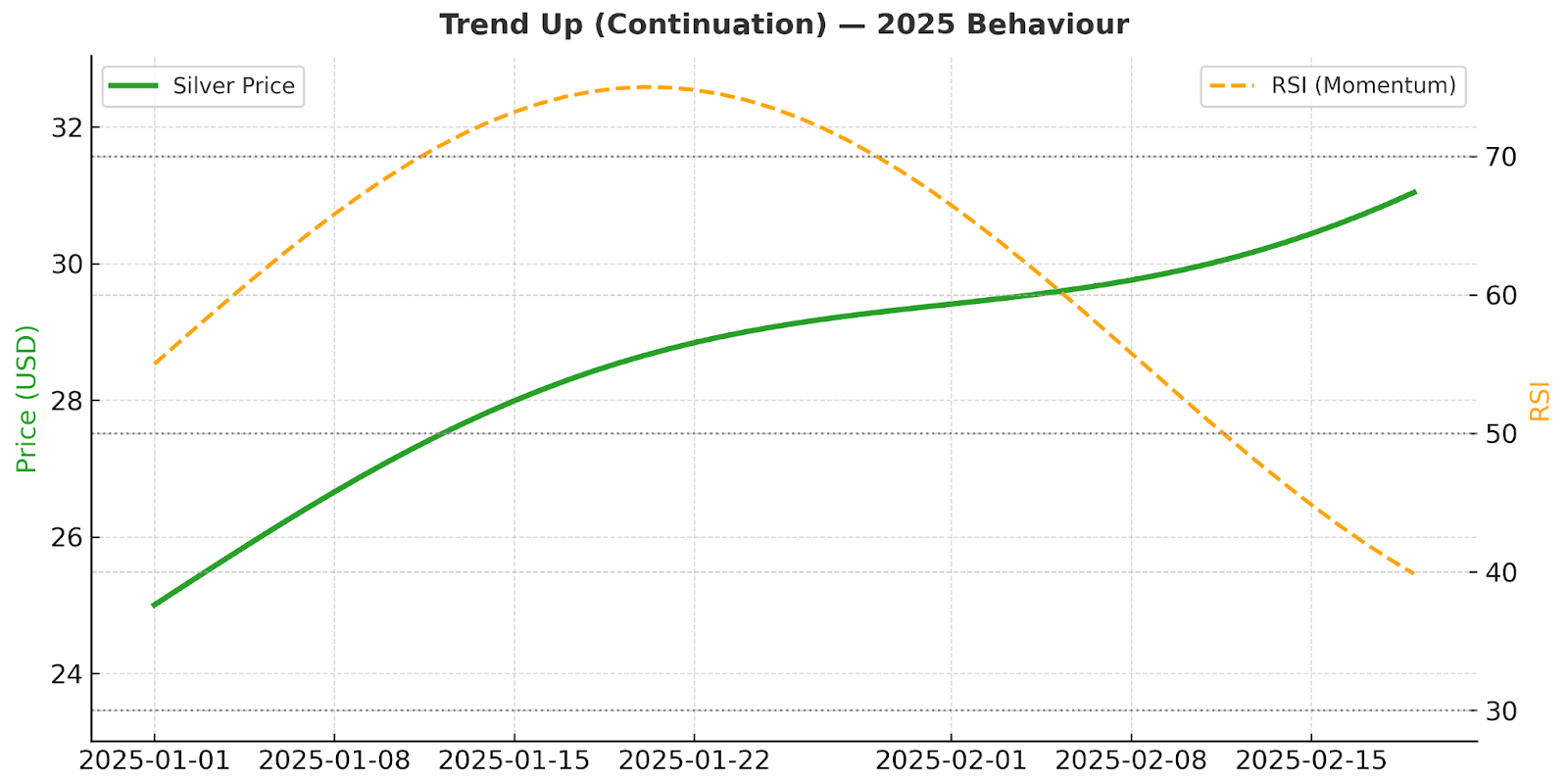

- Trend Up (continuazione):

- Intento del segnale: Continuazione rialzista quando la RSI >50 → zona 70 persiste durante le fasi bull.

- Conferma: Massimi e minimi crescenti; pullback poco profondi; i cali dell’RSI restano sopra ~50.

- Mantenere/scalare: Restare esposti finché lo slancio regge; ridurre se l’RSI scende verso ~50 e la struttura si indebolisce.

- Utilizzo 2025: Giorni di trend intorno a CPI/NFP; più fragile in sessioni laterali.

- Trend Down (continuazione):

- Intento del segnale: Continuazione ribassista quando la RSI <50 → zona 30 persiste in fasi di risk-off.

- Conferma: Massimi e minimi decrescenti; i rally falliti si fermano sotto ~50 RSI.

- Mantenere/chiudere: Mantenere la posizione short finché l’RSI non recupera ~50 con forza di prezzo.

- Utilizzo 2025: Picchi di forza del dollaro, salti dei tassi reali, riduzione del rischio sulle posizioni.

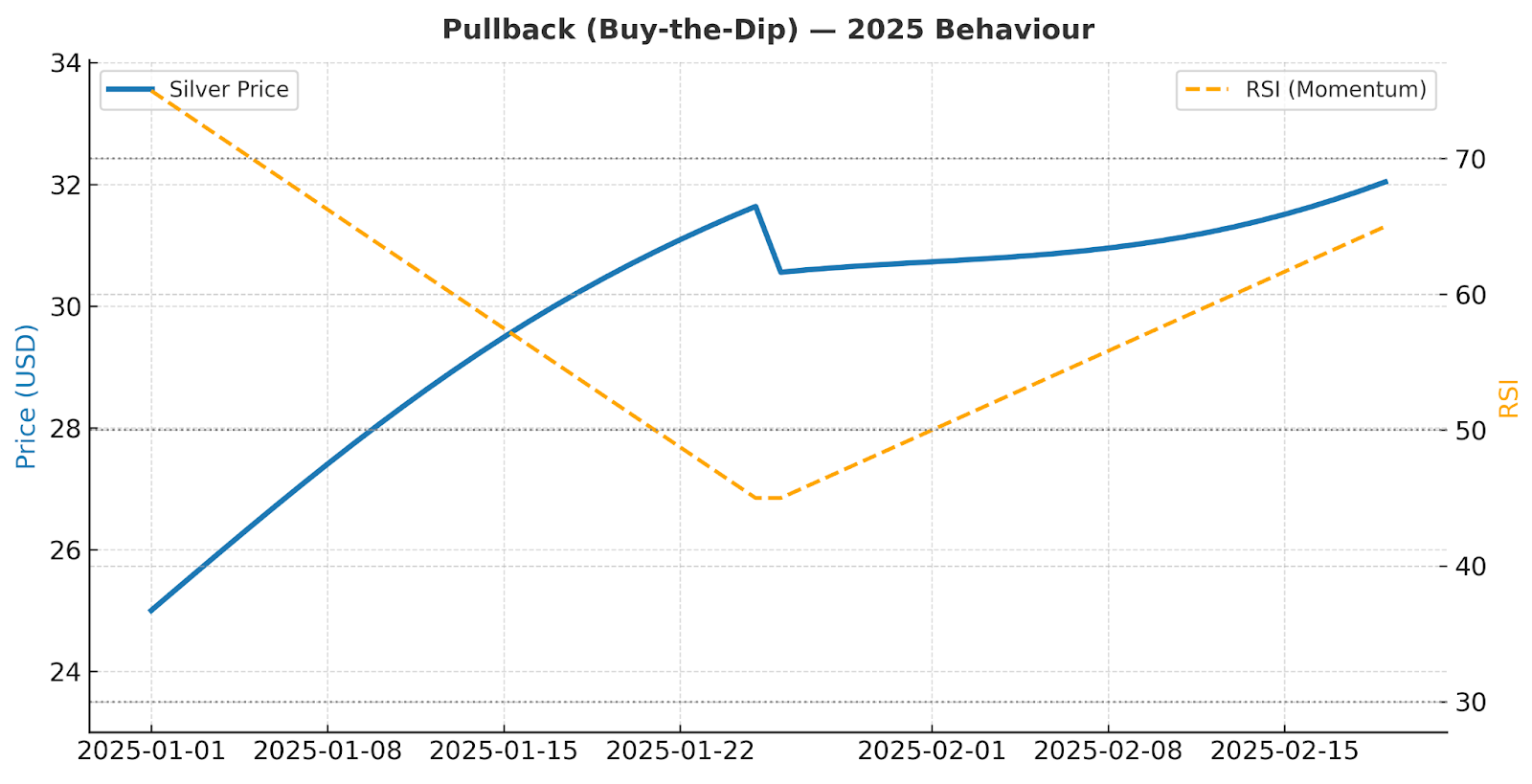

- Pullback (buy-the-dip):

- Intento del segnale: Da overbought a raffreddamento neutrale (RSI 70 → 40–50), poi rientrare long quando lo slancio si stabilizza.

- Conferma: Termina vicino a precedenti breakout/medie mobili crescenti; l’RSI torna a salire senza perdere il supporto del range rialzista.

- Segnali di uscita: L’RSI torna sotto 50–60 o i supporti chiave cedono.

- Utilizzo 2025: Dopo rally prolungati che spesso eccedono e poi si stabilizzano.

- Rebound (mean reversion):

- Intento del segnale: Da svendita a recupero (RSI <30 → 50), puntando ai primi rimbalzi.

- Conferma: L’RSI supera 30→40→50 con candele di capitolazione; il prezzo recupera una media mobile breve.

- Segnali di uscita: L’RSI si blocca sotto 50 o si formano nuovi minimi.

- Utilizzo 2025: Dopo flush di notizie; meno efficace se la pressione di trend persiste.

Takeaway per il 2025: La volatilità a 30 giorni dell’argento è rimasta ≈34,7% nei periodi recenti. Poiché le oscillazioni sono più ampie, l’approccio RSI basato sulle zone tende a superare i colpi isolati sui livelli di soglia; quindi, scegli gli indici in base al regime, non a una singola lettura di soglia.

Cosa rivelano i movimenti passati del mercato dell’argento sul trading di volatilità?

- 6 nov 2024 – Calo post-elezioni: Argento −5%; Trend Down +15%.

- 30–31 ott 2024 – Pullback da dati: Argento −5,8%; Pullback +16%.

- 2–3 dic 2024 – Rebound: Argento +3,5%; Rebound +12,7%.

- 9 dic 2024 – Corsa rialzista: Argento +4,5%; Trend Up +12,9%.

- Ott 2025 – Massimi storici: Argento ≈ $49,5/oz, RSI 82; probabile Pullback mentre l’RSI scende a 60.

Quando l’argento è in trend, gli indici Trend catturano la continuazione; dopo eccessi, gli indici Reversal spesso rientrano prima dei trader manuali.

Come posso accedere e utilizzare gli Indici Tattici su Deriv?

- Accedi → Trader’s Hub.

- Scegli Deriv MT5 o Deriv cTrader.

- Vai su Markets → Derived Indices → Tactical Indices.

- Seleziona Trend Up/Down, Pullback o Rebound.

- Rivedi le specifiche del contratto e imposta volume + eventuali stop/target.

- Effettua l’ordine — nota che il ribilanciamento è integrato.

- Tieni un registro settimanale (movimenti catturati vs spot, drawdown, hit rate per regime).

Quali sono le principali pratiche di gestione del rischio nei mercati volatili?

- Dimensionamento della posizione: Con $1.000 di equity, rischia l’1–2% per operazione; aumenta solo dopo risultati stabili.

- Consapevolezza della leva: I CFD sull’argento (1:100) possono amplificare i risultati; riduci la dimensione vicino a eventi CPI/NFP/FOMC.

- Limiti di equity: Imposta uno stop giornaliero di ≈ –3% per controllare gli shock.

- Diversificazione: Combina indici Trend e Reversal; evita l’esposizione a una sola strategia.

- Disciplina di processo: Rivedi settimanalmente (log, stato RSI, performance) per affinare dimensionamento e timing.

Come si confronta il trading automatizzato di Deriv con IG ed eToro?

Deriv punta al trading attivo a breve termine sull’argento tramite automazione RSI, mentre IG ed eToro si concentrano su investimenti a lungo termine.

| Aspect | Deriv | IG / eToro |

|---|---|---|

| Objective & horizon | Intraday → strategie multi-day | Allocazione a lungo termine |

| Mechanics | Indice CFD con logica RSI integrata | Portafogli gestiti (ETF/tematici) |

| User role | Autonomia guidata: scegli indice & rischio | Gestione patrimoniale senza intervento |

| Product roadmap | Aggiunge strumenti MACD/Bollinger, più asset | Rimane focalizzato sull’allocazione |

Cosa c’è in programma per le strategie RSI e gli strumenti di volatilità?

Cosa è previsto prossimamente:

- Nuovi indicatori: MACD (momentum), Bollinger Bands (volatilità).

- Più mercati: Oro, coppie FX, indici azionari.

- Analytics: Dashboard Sharpe ratio & drawdown.

- Formazione: Integrazione più profonda con Deriv Academy per ‘impara → demo → reale’.

Come possono i trader iniziare a fare trading di CFD sull’argento con gli Indici Tattici Deriv?

Per approfondire la tua conoscenza, Derived Indices e la gestione pratica del rischio.

Se la recente volatilità dell’argento ha messo alla prova la tua disciplina, prova un approccio sistematico. Gli Indici Tattici Deriv combinano la logica RSI con un’automazione trasparente così puoi fare trading con fiducia senza affidarti solo all’istinto.

Inizia in demo su Deriv MT5 o Deriv cTrader, poi passa al reale una volta compreso il comportamento di ciascun indice.

Per approfondire, visita la Deriv Academy per lezioni su RSI, Derived Indices e gestione del rischio.

Disclaimer:

Le informazioni contenute in questo articolo del blog sono solo a scopo educativo e non costituiscono consulenza finanziaria o d’investimento.

Queste informazioni sono considerate accurate e corrette alla data di pubblicazione. Cambiamenti nelle circostanze dopo la pubblicazione possono influire sull’accuratezza delle informazioni.

Si consiglia di effettuare ricerche autonome prima di prendere qualsiasi decisione di trading.

Condizioni di trading, prodotti e piattaforme possono variare a seconda del paese di residenza. Il contenuto di questo blog non è destinato ai residenti nell’UE.

I dati di performance citati si riferiscono al passato e le performance passate non sono garanzia di risultati futuri né una guida affidabile per le performance future.

I dati di performance citati sono solo stime e potrebbero non essere un indicatore affidabile delle performance future.