2024 yilgi trilemma: inflyatsiya, stagflyatsiya yoki yumshoq qo`nish

Kristal sharlarni unuting; 2024 yildagi muvaffaqiyat pul-kredit siyosatini qat`iylashtirish va 2023 yilda kuch dinamikasini o`zgartirish orqali shakllangan o`zgaruvchan landshaftni boshqarishga bog`liq.

Asosiy vaziyat stsenariysi bosqichma-bosqich o`sish rasmini chizsa-da, yashirin xavf va imkoniyatlar oqimlari to`g`ridan-to`g`ri sirt ostida aylanadi. Ushbu 2024 yilgi istiqbol bozor investorlari kelgusi yilda potentsial muvaffaqiyatga erishish uchun harakat qilishlari mumkin bo`lgan asosiy tendentsiyalarni va muammolarni tahlil qiladi.

AQSh: Yumshoq qo`nish, lekin inflyatsiyaning quyruq shamollaridan ehtiyot bo`ling

Iste`molchilarning ortiqcha jamg`armalari kamayib bormoqda va yuqori foiz stavkalari tovarlar, xizmatlar va uy-joyga bo`lgan talabga ta`sir ko`rsatmoqda. 2024-yil boshida AQSH yalpi ichki mahsuloti (YaIM) choraklik o`sishining vaqtinchalik zaiflashishi kutilayotgan bo`lsa-da, iqtisodiy tahlilchilar kengroq to`plami tomonidan to`liq retsessiya kutilmaydi.

Federal Rezerv 2024 yilda umumiy inflyatsiyaning yanada susayishini va iqtisodiy o`sishning sekinlashishini kutishda, 2026 yilning to`rtinchi choragida 2% iste’mol narxlari indeksi (CPI) maqsadga erishiladi.

Federal Rezerv nozik muvozanatni saqlashda, o`sishning sekinlashishini va inflyatsiyaning davom etishini hisobga oladi. Ularning yaqinda foiz stavkalarini oshirishni to`xtatishga qaror qilishi, prognozlardan past bo`lishi mumkin bo`lgan asosiy shaxsiy iste`mol xarajatlari (PCE) ko`rsatkichlari bilan mos ravishda, iqtisodiy faollikning susayishini tan olganliklarini bildiradi.

Biroq, o`tkinchi inflyatsiya haqidagi xotiralar yangiligicha qolmoqda va favqulodda o`sish yoki potentsial neft shoklari tufayli narxlarning qayta ko`tarilishi haqidagi xavotirlar saqlanib qolmoqda. Jerome Powell o`zi ogohlantirganidek, foiz stavkalarining yana ko`tarilishi istisno etilmagan. Federal ochiq bozor qo`mitasining (FOMC) dekabr oyidagi bayonnomalariga ko`ra, 2024 yil uchun stavkaning chorak punktini uch marta qisqartirish ko`zda tutilgan, ammo ular qachon amalga oshirilishi noma`lum.

G`aznachilik daromadlarining o`zgaruvchan manzarasi murakkablikni oshiradi. Fed-ning sotib olish qobiliyatining pasayishi va AQSh byudjeti taqchilligi uzoq muddatli stavkalarning ko'tarilishi uchun ajoyib bo`ron yaratadi. G`aznachilikka bo`lgan tashqi talabning kamayishi va Yaponiyaning daromadlilik egri chizig`ini nazorat qilishni yumshatishi yuqori traektoriyani yanada kuchaytiradi. Shunga qaramay, shuni yodda tutish kerakki, bu hosildorliklar faqat tarixiy past darajalardan va uzoq muddatli inversiyadan tuzatiladi. AQSh aktsiyalar bozorlari yilning dastlabki yarmida asosiy asoslar va iqtisodiy ma`lumotlardan ko`rsatmalar olib, keyinchalik yuzaga kelishi mumkin bo'lgan o`zgarishlar yoki geosiyosiy noaniqliklar bilan harakat qilishga tayyor.

Xitoy: O`sish pasayishi uzoq muddatli maqsadlar bilan to`qnashdi

2024-yilda pandemiyadan keyingi Xitoyga nisbatan dastlabki optimizm uy-joy qurilishining cho`zilishi, yoshlar o`rtasidagi ishsizlikning o`sishi va tartibga soluvchi noaniqliklar bozordagi tormozlarni bostirib yubordi. 2024-yilda pandemiyadan keyingi Xitoyga nisbatan dastlabki optimizm uy-joy qurilishining cho`zilishi, yoshlar o`rtasidagi ishsizlikning o`sishi va tartibga soluvchi noaniqliklar bozordagi tormozlarni bostirib yubordi.

2024-yilda yuanning potentsial rallisidan umid porlashi porlaydi, bu uch yil ichida birinchi marta. Bloomberg so`rovi tomonidan bashorat qilinganidek, foiz stavkalarining qisqarishi kapitalning chiqib ketishini to`xtatishi mumkin. Biroq, cheklangan stavkalarni pasaytirish va mulk sektori uchun noaniq qutqaruv tiklanishga soya soldi. Xorijiy investorlar chetda qoladilar va qaytib kelishdan oldin hukumatning qat`iy harakatlarini kutmoqdalar. Qiyinchiliklarga qaramay, Xitoy rahbarlari mamlakatning iqtisodiy o`zgarishi bo`yicha uzoq muddatli istiqbollariga qat`iy ishonch bildirishmoqda. Strukturaviy islohotlar umumiy farovonlik va barqaror o`sishni maqsad qilgan, bunga Xitoyning 2030-yilda uglerod emissiyasining eng yuqori cho`qqisiga chiqish va 2060-yilgacha uglerod neytralligiga erishish majburiyati misol bo`la oladi.

Yaponiya nihoyat foiz stavkalarini to`xtatadi

Yaponiyada sodir bo`lgan yangi yil zilzilasidan so`ng yen yangi bosimga duch keldi, bu esa Yaponiya Bankining bu oydagi salbiy foiz stavkalarini yo`q qilishga qaratilgan sa`y-harakatlarini murakkablashtirdi. Yanvar oyida o`zgarishlar bo`lishi ehtimoldan yiroq bo`lsa-da, ko`pchilik salbiy foiz stavkalari 2024 yilning aprelida yoki keyinroq tugashini kutishmoqda. Bu Yaponiya yenining qiymatida beqarorlikning kuchayishi mumkinligini ko`rsatadi.

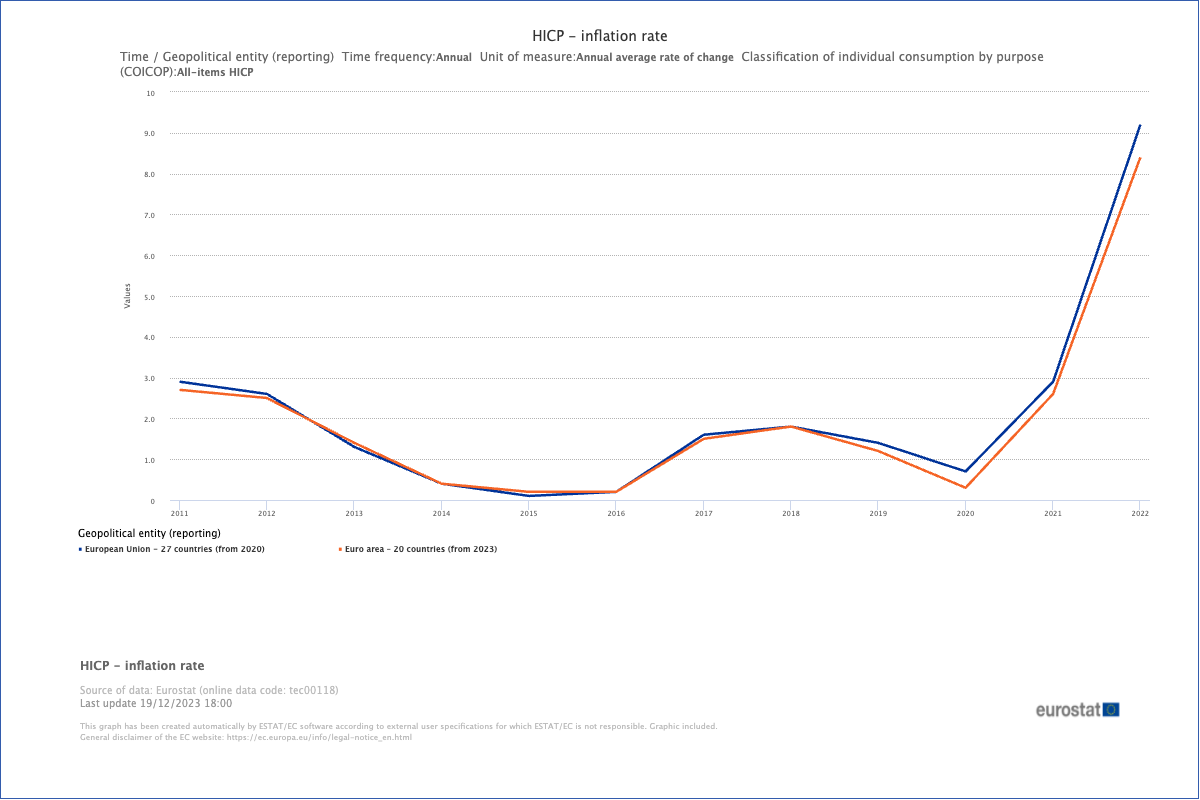

Yevrozona, Buyuk Britaniya: Inflyatsiya bosimiga qarshi kurash

Buyuk Britaniya va Yevropa 2024-yilda sekinroq o`sish va o`jar inflyatsiya bilan tavsiflangan engil turg`unlik va minimal o`sishni boshdan kechirishi kutilmoqda.

Bu hududlarda inflyatsiya tovar va energiya importiga ko`proq bog`liqligi tufayli barqarorroq bo`ldi. Energiya va xom ashyo narxlari geosiyosiy noaniqliklar va AQSh stavkalarining kutilayotgan pasayishi ta`sirida inqirozdan oldingi darajadan yuqori bo`lishi kutilmoqda. Binobarin, YI va Buyuk Britaniyadagi asosiy foiz stavkalari inflyatsiyani nazorat qilish uchun uzoq vaqt davomida yuqoriroq bo`lib qolishi prognoz qilinmoqda.

Yuqori foiz stavkalari davlat qarziga sezilarli ta`sir ko`rsatadi, bu esa milliy qarzning doimiy o`sishiga olib keladi. Pandemiya va Ukrainadagi mojaro tufayli katta qarzlar tufayli Yevropa Ittifoqi va Buyuk Britaniya hukumatlarining o`z iqtisodiyotlarini barqarorlashtirish imkoniyatlari pasaymoqda. Qo`shimcha fiskal rag`batlantirishning cheklangan variantlari AQShdan farqli o`laroq, stagflyatsiya stsenariysiga olib keladi, bu erda os`ish barqarorligicha qolmoqda va inflyatsiya nazorat ostida.

Rivojlanayotgan bozorlar: O`z-o`zidan

AQSHda foiz stavkalari sovib, dollar o`z o`rnini yumshatar ekan, JP Morgan 2024-yilning ikkinchi yarmida rivojlanayotgan bozorlarda jonlanishni bashorat qilmoqda. Ushbu sur`at Xitoyning hukmronligining uzoq soyasidan qochib, ta`minot zanjirlarining global o`zgarishi bilan kuchaydi.

Lotin Amerikasi, Yevropa, Yaqin Sharq va Afrika (EMEA), Janubi-Sharqiy Osiyo Millatlar Uyushmasi (ASEAN) va Hindiston kabi mintaqalar ushbu qayta tartibga solishning benefitsiarlarini o`z ichiga oladi. Bu ko`tarilgan yulduzlar tejamkor mehnat, mustahkam ishlab chiqarish va muhim tovarlar xazinasining kuchli kokteylini taklif qiladi. Jonli ishlab chiqarish sahnasi, ulkan ishchi kuchi va energiya, mis va litiy (elektr transport vositalari (EV) va qayta tiklanadigan manbalarning qon tomiri) kabi tabiiy resurslari bilan Lotin Amerikasi eng yaxshi da`vogar sifatida yorqin ko`rinadi.

O`sib borayotgan to`g`ridan-to`g`ri xorijiy investitsiyalar (FDI) ASEAN uchun juda farq qiladi, markazda Vetnam. Diversifikatsiyaga intilayotgan yirik kompaniyalar Vetnamning ajoyib o`sishi darslik misoliga aylanib, do`kon ochmoqda. Texnik sohada Malayziya ilg`or yarimo`tkazgichlarni qadoqlash va sinovdan o`tkazish bo`yicha chempion sifatida namoyon bo`ladi, Singapur esa gofret ishlab chiqarish markazi sifatida hukmronlik qiladi. Indoneziyaning nikel boyligi va Tailandning o`rnatilgan avtomobil yetkazib berish zanjiri ularni elektr transport vositalari o`yinida muhim o`yinchilarga aylantiradi.

Narendra Modining so`nggi saylovlardagi g`alabalari Hindistonning ta`sirchan o`sishini kuchaytirdi, bu global ta`minot almashinuvi va raqobatbardosh mehnat xarajatlari bilan ta`minlandi. Bu 2024-yilda Hindiston aktsiyalar bo`yicha rekord darajaga yetdi, Sensex va Nifty bosh aylantiruvchi yangi cho`qqilarga yetdi.

Noaniqlik davom etishi mumkin bo`lsa-da, 2024 yilning ikkinchi yarmida rivojlanayotgan bozorlarda kuchli jonlanish potentsiali jozibali ko`rinadi. Pastroq stavkalar, zaifroq dollar va o`zgaruvchan ta`minot zanjirlari bilan bu ko`tarilgan yulduzlar diqqat markazida bo`lishga va global iqtisodiy landshaftni qayta belgilashga tayyor.

Sun`iy intellekt: yarim o`tkazgichlarga e`tibor

Sun`iy intellekt sohasidagi so`nggi yutuqlar globallashuv uchun o`yinni o`zgartiradi. Bu savdo va investitsiyalar uchun chuqur ta`sir ko`rsatadigan 2024 yil uchun muhim voqea sifatida ajralib turadi.

Generativ AI - mavjud ma`lumotlar asosida tarkib yaratadigan AI algoritmining bir turi. Bu texnologiyadan tashqari, transport va sog`liqni saqlashdan ta'lim va chakana savdogacha bo`lgan turli sohalarda innovatsiyalarni qo`llab-quvvatlaydi. Taniqli benefitsiarlarga o`yin firmalari, elektr transport vositalari ishlab chiqaruvchilari, elektron tijorat o`yinchilari va cloud provayderlar kiradi.

Tahlilchilar 2024 yilda yarimo`tkazgichlar sektori uchun ijobiy prognozni prognoz qilmoqdalar. Sanoat 2022 yilgi tanazzuldan keyin tiklanishni davom ettirishi va barcha segmentlarda o`sishni ko`rsatishi kutilmoqda. AI intellekt sohasidagi yutuqlar ko`p jihatdan ma`lumotlarni qayta ishlash va tahlil qilish uchun yuqori darajadagi yarimo`tkazgich chiplariga bog`liq. Amerika Qo`shma Shtatlari va Xitoy o`rtasida yarimo`tkazgichlar sohasida davom etayotgan savdo ziddiyatlari taklif va taklif muvozanatini keltirib chiqardi. Bu yarimo`tkazgichlar uchun narxlar va marjalarning oshishiga olib keldi, bu yarimot`kazgich kompaniyalarining baholariga ta`sir qildi.

2023 yilga kelib, yarimo`tkazgichlar sanoati qayta tiklandi va bu qayta tiklanishning muhim omillaridan biri NVIDIA Corp. (NVDA), AI ilovalari uchun kengayib borayotgan Grafika ishlov berish birliklari (GPU) bozorida yetakchi hisoblanadi. Nvidia aksiyalari uch baravardan oshib ketdi va u 1 trillion dollardan oshgan bozor kapitallashuviga erishgan birinchi chip ishlab chiqaruvchisiga aylandi. AI sektoridagi yana bir e`tiborga molik o`yinchi, Advanced Micro Devices Inc. (AMD) indeks komponentlari orasida ikkinchi o`rinni egalladi va bu yil aksiyalar deyarli 130% ga sezilarli o`sishni boshdan kechirdi.

Yuqorida aytib o`tilganidek, AQSh, Singapur va Malayziyadagi chip ishlab chiqaruvchilardan tashqari, boshqa aniq benefitsiarlarga Koreya va Tayvan kiradi. Koreyalik fabrikalar AI intellektning keng qo`llanilishidan foyda ko`radigan keyingi avlod Yuqori tarmoqli kengligi xotira chiplarini ishlab chiqmoqda. Tayvan hozirgi va kelajakdagi AI sanoati tendentsiyalarini qo`llab-quvvatlaydigan to`liq sanoat ta`minot zanjiriga ega.

Monitoring uchun xavflar: Geosiyosiy, moliyaviy beqarorlik

2024-yilda, hal qiluvchi saylov yilida, global geosiyosiy taranglik va xavf-xatarlar ortib bormoqda. 40 ta davlatda, jumladan, AQSh, Buyuk Britaniya va Yevropa Ittifoqi kabi yirik davlatlardagi ikkita yirik mojaro va saylovlar noaniqlikni keltirib chiqarmoqda. Morgan Stanley o`tgan yilga nisbatan yuqori xavfli aktivlarning o`zgaruvchanligini kutmoqda.

Investitsion kanallar va ta`minot zanjirlari har bir mamlakat rahbariyati bilan chambarchas bog`langan. Davom etayotgan AQSh-Xitoy ziddiyatlari, Rossiya-Ukraina mojarosi va davom etayotgan Isroil/Hamas mojarosi jiddiy xavf omillari hisoblanadi.

Bundan tashqari, iqtisodiy o`sishning sekinlashishi bilan bog`liq xavotirlar hukumatlarning fiskal barqarorligi va korporativ qarzlar haqida savollar tug`diradi. Singapurda joylashgan Eastspring Investments kompaniyasi AQSh kredit sohasida mudofaa pozitsiyasini egallab, yuqori daromadli korporativ obligatsiyalardan ko'ra AQShning investitsiya darajasini afzal ko`radi. Ularning tadqiqotlari korporativ qayta moliyalash xatarlarining potentsial past baholanishini ko'rsatadi, chunki kelgusi yillarda etuklik devori kengayadi.

Yevropa Ittifoqi ham, AQSh ham moliyaviy institutlar uchun xavf tug`diruvchi tijorat ko`chmas mulk kreditlari bo`yicha defolt xavfi ortib borayotgani bilan kurashmoqda. Yuqori moliyalashtirish xarajatlari, potentsial tartibga soluvchi kapital zaifliklari va tijorat ko`chmas mulk kreditlari bilan bog`liq ortib borayotgan xavflar, ofis maydoniga talabning zaiflashishi banklarni qayta ko`rib chiqishga majbur qiladi. Moody's Investors Service AQSHning 10 ta kichik banklarining kredit reytingini pasaytirdi va buni AQSh Bancorp, Bank of New York Mellon, State Street va Truist Financial kabi yirik kreditorlar uchun ham kengaytirishi mumkin, bu esa sohaga bosim kuchayib borayotganini ta`kidlaydi.

Obligatsiyalar daromadliligining o`sishiga qaramay, kredit spredlari ajablanarli darajada sezilarli darajada kengaymagan. Ushbu hodisa bankrotlik va ish o`rinlarini yo`qotishlarni minimallashtirishda rol o`ynadi. Wall Street turli yetakchi banklari bo`yicha tahlilchilar 2024-yilda kredit shartlari biroz yomonlashishini taxmin qilmoqdalar, bu esa kompaniyalar, ish o`rinlari va umumiy iqtisodiy o`sish uchun yanada jiddiy pasayishdan himoya qiladi.

Xulosa

2024-yilda o`zgaruvchan investitsiya landshaftini boshqarish makroiqtisodiy omillar, aktivlarni taqsimlash strategiyalari va biznes va xususiy aktivlarda sun`iy intellektning rolini aniq tushunishni talab qiladi.

2024 yilning dastlabki yarmida bozorlar traektoriyasiga davom etayotgan iqtisodiy asoslar katta ta`sir ko`rsatishi mumkin, chunki saylovlarning oqibatlari va potentsial kredit risklari hali to`liq baholanmagan.

Ushbu hodisalar bozor narxlarida hisobga olinmaganligi sababli, ular sodir bo`lganda katta buzilishlarga olib kelishi mumkin. Ushbu hodisalar bozor narxlarida hisobga olinmaganligi sababli, ular sodir bo`lganda katta buzilishlarga olib kelishi mumkin. So`nggi misollar qatoriga kutilmagan COVID-19 pandemiyasi va Ukrainadagi urush kiradi, bu ikkalasini ham bir necha investor kutmagan. Moliyaviy landshaftning oldindan aytib bo`lmaydigan tabiatini tan olgan holda, 2024 yilda ham mumkin bo`lgan kutilmagan muammolarni hisobga olish oqilona.

Rad etish:

Ushbu blogdagi ma`lumotlar faqat ta`lim maqsadlarida va moliyaviy yoki investitsiya maslahati sifatida mo`ljallanmagan. Manbalar tomonidan e`lon qilingan sanada to`g`ri deb hisoblanadi. Nashr qilingan vaqtdan keyin vaziyatning o`zgarishi ma`lumotlarning aniqligiga ta`sir qilishi mumkin.

Savdo xavfli. O`tgan natijalar kelajakdagi natijalarning kafolati emas. Har qanday savdo qarorini qabul qilishdan oldin o`zingizning tadqiqotingizni o`tkazish tavsiya etiladi.