الذهب فوق 5,000 دولار: لماذا لم ينتهِ السوق الصاعد بعد

تجاوز الذهب حاجز 5,000 دولار للأونصة لم يقتصر فقط على كسر مستوى نفسي - بل جعل الكثير من توقعات وول ستريت غير صالحة، وفقًا للمحللين. قفزت الأسعار إلى مستوى قياسي قريب من 5,600 دولار هذا الأسبوع، مواصلة مكاسب تجاوزت 10% خلال أيام وأكثر من 27% هذا العام، بعد ارتفاع بنسبة 64% في عام 2025. وسارت الفضة على نفس النهج، متجهة نحو 120 دولارًا للأونصة مع سعي المستثمرين للحصول على تعرض أرخص لنفس القوى التي تدفع الذهب.

ما يميز هذا الصعود ليس فقط سرعته، بل أساسه أيضًا. الطلب يتسارع عبر البنوك المركزية والمؤسسات والمستثمرين الأفراد، بينما يظل العرض مقيدًا بشكل عنيد. ومع تلاقي المخاطر الجيوسياسية، ومخاوف الديون السيادية، وتنوع الاحتياطيات، يثير صعود الذهب سؤالًا أكبر: هل نحن في المرحلة المتأخرة من دورة - أم في بداية إعادة تسعير هيكلية؟

ما الذي يدفع صعود الذهب؟

أفضل تفسير لتحركات سعر الذهب هو ما لم يتغير. نمو العرض لا يزال بطيئًا ويمكن التنبؤ به، حيث يتوسع بنحو 1–2% سنويًا. الأسعار الأعلى لا تفتح الباب أمام إنتاج جديد بسهولة، إذ أن تطوير المناجم قد يستغرق سنوات، وغالبًا عقودًا. عندما يرتفع الذهب بشكل حاد، يكون السبب تقريبًا دائمًا هو الطلب - وليس العرض.

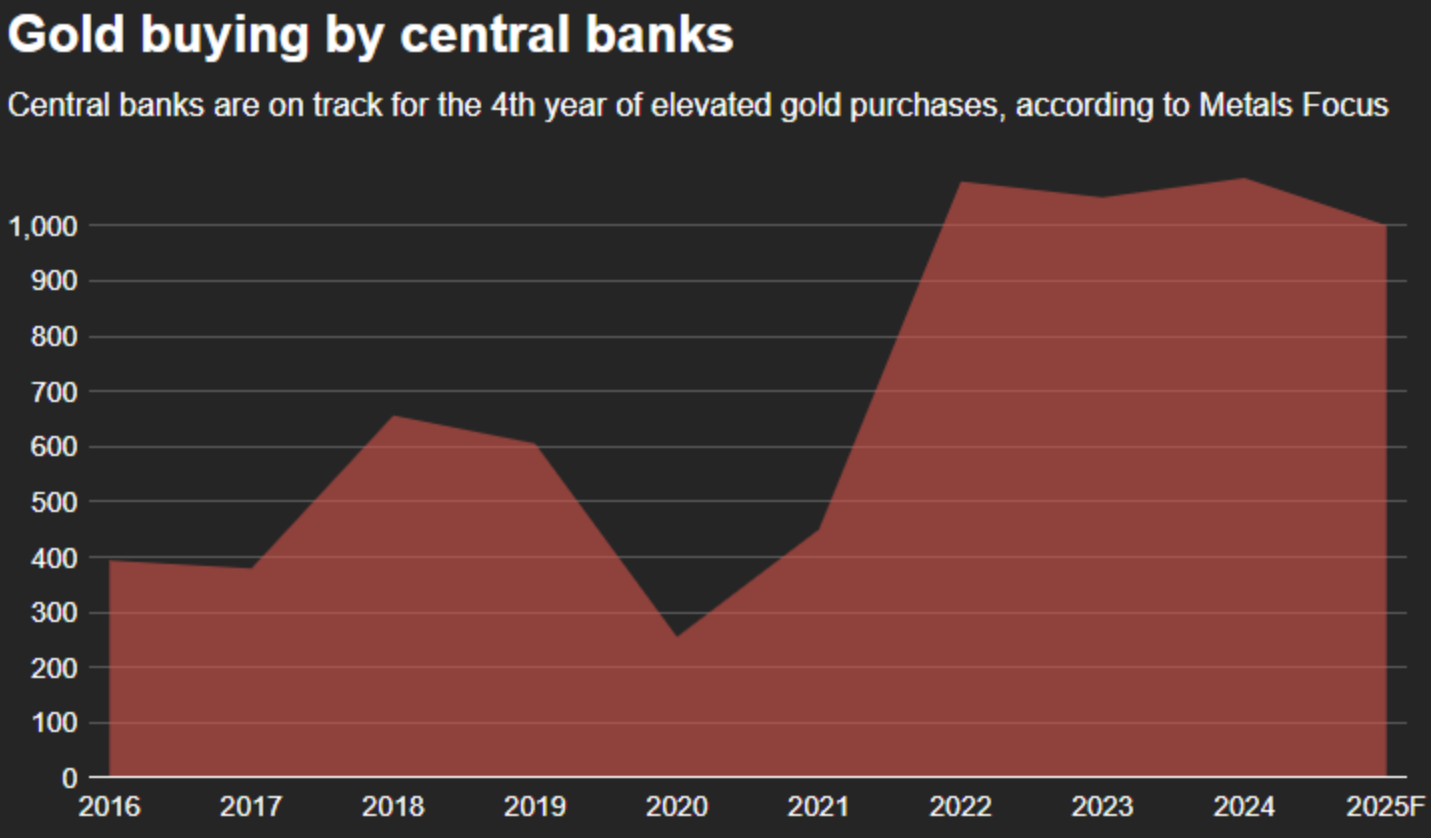

وقد تغير هذا الطلب بشكل حاسم. البنوك المركزية، التي كانت بائعًا دائمًا في السابق، أصبحت الآن مشترية بقوة. تجاوزت المشتريات السنوية 1,000 طن في كل من 2024 و2025، أي أكثر من ضعف المتوسط طويل الأجل.

شكل تجميد احتياطيات روسيا من النقد الأجنبي نقطة تحول، حيث أبرز هشاشة الاحتياطيات القائمة على العملات الورقية وعزز جاذبية الذهب كأصل لا يحمل مخاطر الطرف المقابل.

وقد ضاعف الطلب الاستثماري من قوة الحركة. بعد سنوات من تدفقات الخروج من صناديق الاستثمار المتداولة المدعومة بالذهب، شهدت هذه الصناديق تدفقات دخول في عام 2025، متجاوزة تلك التي حدثت خلال الأزمة المالية في 2008 واقتربت من المستويات القصوى في فترة الجائحة. في الوقت نفسه، أصبحت الأسواق الفعلية أكثر ضيقًا، مع تسجيل طلب قوي من الأفراد في آسيا حيث يستجيب المشترون للندرة الواضحة بدلاً من الزخم المضاربي.

لماذا هذا مهم

ارتفاع الذهب فوق 5,000 دولار ليس مجرد قصة سلعة - بل يعكس تحولًا أعمق في كيفية إدراك المستثمرين للمخاطر. فقد تراجعت الثقة في الأصول الآمنة التقليدية، وخاصة السندات الحكومية، مع ارتفاع مستويات الديون وصعوبة العوائد الحقيقية في مواكبة التضخم وعدم اليقين المالي. تتم إعادة تقييم فكرة الأصول "الخالية من المخاطر" بهدوء.

وقد غيّر هذا دور الذهب في المحافظ الاستثمارية. أشار محللو OCBC مؤخرًا إلى أن "الذهب لم يعد مجرد وسيلة تحوط ضد الأزمات أو التضخم؛ بل يُنظر إليه بشكل متزايد كحافظة قيمة محايدة وموثوقة عبر مجموعة واسعة من الأنظمة الاقتصادية الكلية." هذا التغيير في النظرة يفسر سبب بقاء التراجعات قصيرة وضحلة، حتى مع دخول الأسعار مناطق غير مسبوقة.

تأثيره على الأسواق والمستثمرين

أدى الصعود إلى حلقة تغذية راجعة عبر المعادن الثمينة. مع ارتفاع أسعار الذهب، جذبت الفضة المستثمرين الذين لم يعد بإمكانهم شراء المعدن الأصفر. ارتفع سعر الفضة الفوري فوق 117 دولارًا هذا الأسبوع بعد أن لامس لفترة وجيزة مستوى قياسيًا قريبًا من 119 دولارًا، محققًا مكاسب تجاوزت 60% هذا العام. ويتوقع محللو Standard Chartered عجزًا آخر في السوق في عام 2026، مشيرين إلى ضيق المخزونات فوق الأرض كعامل رئيسي مقيد.

كما استمر صمود الذهب رغم الرياح المعاكسة التي عادةً ما تحد من المكاسب. أبقى مجلس الاحتياطي الفيدرالي أسعار الفائدة دون تغيير هذا الأسبوع، ودعمت أرباح شركات التكنولوجيا الأمريكية الكبرى الدولار والأصول ذات المخاطر. ومع ذلك، ظل الذهب مرتفعًا، مما يشير إلى أن السياسة النقدية لم تعد المحرك الرئيسي.

ويعزز سلوك المؤسسات هذا الرأي. فقد أعلنت مجموعات الاستثمار التي تركز على العملات الرقمية عن خطط لتخصيص ما يصل إلى 15% من المحافظ للذهب المادي، مما يمزج بين التحوط الرقمي والتقليدي ضد تآكل العملات. التدفقات إلى الذهب أصبحت دفاعية واستراتيجية بشكل متزايد، وليست مضاربية.

توقعات الخبراء

تشير وتيرة الصعود إلى أن التقلبات قادمة. يحذر المحللون من أن الارتفاع شبه العمودي للذهب يزيد من خطر التراجعات على المدى القريب مع تشبع المراكز. ومع ذلك، يتوقع معظمهم أن يُنظر إلى أي تصحيح كفرصة وليس انعكاسًا، بالنظر إلى قوة الطلب الأساسي.

وعلى المدى الأبعد، تقدم المقارنات التاريخية منظورًا. خلال أواخر السبعينيات، جاءت أقوى مكاسب الذهب قرب نهاية الدورة، حيث ارتفعت الأسعار بأكثر من 120% في عام واحد. وعند مقارنة السوق الصاعد الحالي بتلك الفترة على مقياس لوغاريتمي، يشير التوافق إلى نطاق محتمل بين 8,700–9,000 دولار قبل نهاية عام 2026. هذا ليس توقعًا، بل سيناريو يستند إلى نمو الطلب المستمر والعرض المحدود هيكليًا (المصدر: تحليل Reuters، يناير 2026).

الخلاصة الرئيسية

تجاوز الذهب 5,000 دولار ليس علامة على أن الصعود قد استُنفد - بل هو دليل على أن أطر التقييم القديمة لم تعد تنطبق. لا يزال الطلب من البنوك المركزية والمستثمرين يفوق العرض المقيد، بينما تتآكل الثقة في الأصول القائمة على العملات الورقية. من المرجح حدوث تقلبات، لكن القوى الدافعة لصعود الذهب تظل هيكلية وعالمية. الاختبار الحقيقي الآن هو ما إذا كانت هذه الضغوط ستزداد مع دخول الأسواق عمق عام 2026.

التوقعات الفنية للذهب

واصل الذهب تسارعه في مرحلة اكتشاف الأسعار، مسجلاً قممًا جديدة فوق منطقة 5,500 دولار أمريكي، ومواصلاً التداول على طول Bollinger Band العلوية. ولا تزال Bollinger Bands متسعة بشكل كبير، مما يبرز التقلب المستمر والزخم الاتجاهي الدائم بعد الارتفاع الأخير.

تشير مؤشرات الزخم إلى أوضاع متطرفة: RSI يرتفع بقوة ولا يزال عميقًا في منطقة التشبع الشرائي، بينما ADX مرتفع بشكل استثنائي، مما يشير إلى مرحلة اتجاه قوية وناضجة للغاية. من الناحية الهيكلية، لا يزال السعر أعلى بكثير من مناطق التماسك السابقة حول 4,035 و3,935 دولارًا، مما يبرز حجم واستمرارية التقدم. بشكل عام، يُظهر الرسم البياني بيئة ممتدة مدفوعة بالزخم تتسم بشدة الاتجاه، وارتفاع التقلبات، واكتشاف الأسعار النشط.

الأرقام المتعلقة بالأداء المذكورة ليست ضمانًا للأداء المستقبلي.