استمرار تداول الين في الاتجاه المعاكس: تحول العائد في اليابان وتأثيره على الدولار الأمريكي/الين الياباني

يعيد سوق السندات اليابانية كتابة قواعد سوق الصرف الأجنبي العالمي. ارتفع عائد السندات الحكومية لمدة 10 سنوات (JGB) إلى 1.73٪ - وهو أعلى مستوى له منذ يونيو 2008 - حيث تستعد الأسواق لتحفيز مالي بقيمة 17 تريليون ين (88 مليار جنيه إسترليني/110 مليار دولار) والمزيد من التخفيض في مشتريات السندات من بنك اليابان (BoJ). تشير هذه الخطوة إلى بداية مرحلة جديدة: يستمر الين في التداول في الاتجاه المعاكس.

مع ارتفاع العوائد المحلية، يقوم المستثمرون اليابانيون بشكل متزايد بإعادة الأموال من الخارج، مما يعزز الين ويثير قلق واحدة من أطول صفقات التمويل في العالم.

السؤال الذي يهيمن على الأسواق الآن واضح - هل سيؤدي هذا التحول إلى سحب الدولار الأمريكي/الين الياباني من أعلى مستوياته في عدة عقود بالقرب من 156، أم سيجبر بنك اليابان ووزارة المالية على التدخل مرة أخرى لتحقيق الاستقرار في العملة؟

الوجبات السريعة الرئيسية

- وصل عائد السندات اليابانية لأجل 10 سنوات إلى 1.73%، وهو أعلى مستوى منذ عام 2008، حيث تتوقع الأسواق ارتفاع التضخم والتحفيز المالي وانخفاض دعم بنك اليابان.

- إن التطبيع التدريجي لبنك اليابان - مع أسعار الفائدة قصيرة الأجل الآن عند 0.5٪ - يقود إعادة تقييم عالمية للدور التمويلي للين.

- يهدف التحفيز المخطط له بقيمة 17 تريليون ين إلى تعويض انكماش الناتج المحلي الإجمالي الياباني بنسبة 0.4٪ في الربع الثالث ولكنه يخاطر بإضافة ضغوط تضخمية.

- يؤدي ارتفاع العوائد إلى جذب رأس المال مرة أخرى إلى اليابان، مما أدى إلى تراجع جزئي في تجارة حمل الين.

- يواجه الدولار الأمريكي/الين الياباني مقاومة رئيسية بالقرب من 155-156، وهي منطقة تم فيها إطلاق التدخلات السابقة.

ارتفعت عائدات السندات اليابانية لتكسر علامة 1.7

بعد ما يقرب من عقدين من العوائد القريبة من الصفر، يتحرك سوق السندات اليابانية أخيرًا تحت ثقله الخاص.

أما عائد السندات اليابانية لأجل 10 سنوات، والذي ظل أقل من 1% لسنوات بفضل نظام التحكم في منحنى العائد (YCC) الصادر عن بنك اليابان، فقد ارتفع الآن بشكل حاسم - في إشارة إلى أن المستثمرين يتوقعون استمرار التضخم وزيادة الإنفاق المالي وتخفيف تأثير بنك اليابان في السوق.

تقاربت عدة قوى:

- يعمل بنك اليابان على تقليص مشتريات السندات، مما يقلل الطلب الاصطناعي على JGBs.

- تم رفع أسعار الفائدة قصيرة الأجل إلى 0.5٪، مما يمثل نهاية حقبة من المعدلات السلبية.

- من المتوقع أن تضخ خطة التحفيز الضخمة بقيادة رئيس الوزراء ساناي تاكايتشي أكثر من 17 تريليون ين في الاقتصاد من خلال التخفيضات الضريبية والإنفاق على البنية التحتية ودعم الأسرة.

وقد أدت هذه الديناميكيات مجتمعة إلى دفع عائدات السندات إلى مستويات لم يسبق لها مثيل منذ الأزمة المالية العالمية، مما يمثل ما يصفه المحللون بنهاية حقبة «الأموال الخالية من التكلفة» في اليابان.

عوائد أعلى على الرغم من الاقتصاد الياباني الهش

على الرغم من ارتفاع العوائد، لا يزال الاقتصاد الياباني هشًا. تظهر بيانات مكتب مجلس الوزراء أن الناتج المحلي الإجمالي انكمش بنسبة 0.4٪ في الربع الثالث، وهو أول انخفاض له في ستة أرباع. أدى ضعف الاستثمار السكني وانخفاض طلب المستهلكين إلى انخفاض النمو، حتى مع انتعاش الصادرات بشكل طفيف في سبتمبر.

وأشار ريوتارو كونو، الخبير الاقتصادي في بنك بي إن بي باريبا، إلى أنه على الرغم من أن الانكماش ليس «خطيرًا بشكل خاص»، إلا أنه يسلط الضوء على زخم التعافي غير المتكافئ. ومع ذلك، تهدف حزمة التحفيز القادمة - المتوقع الموافقة عليها قريبًا - إلى استعادة الثقة ودعم الأسر التي تواجه ارتفاع تكاليف المعيشة.

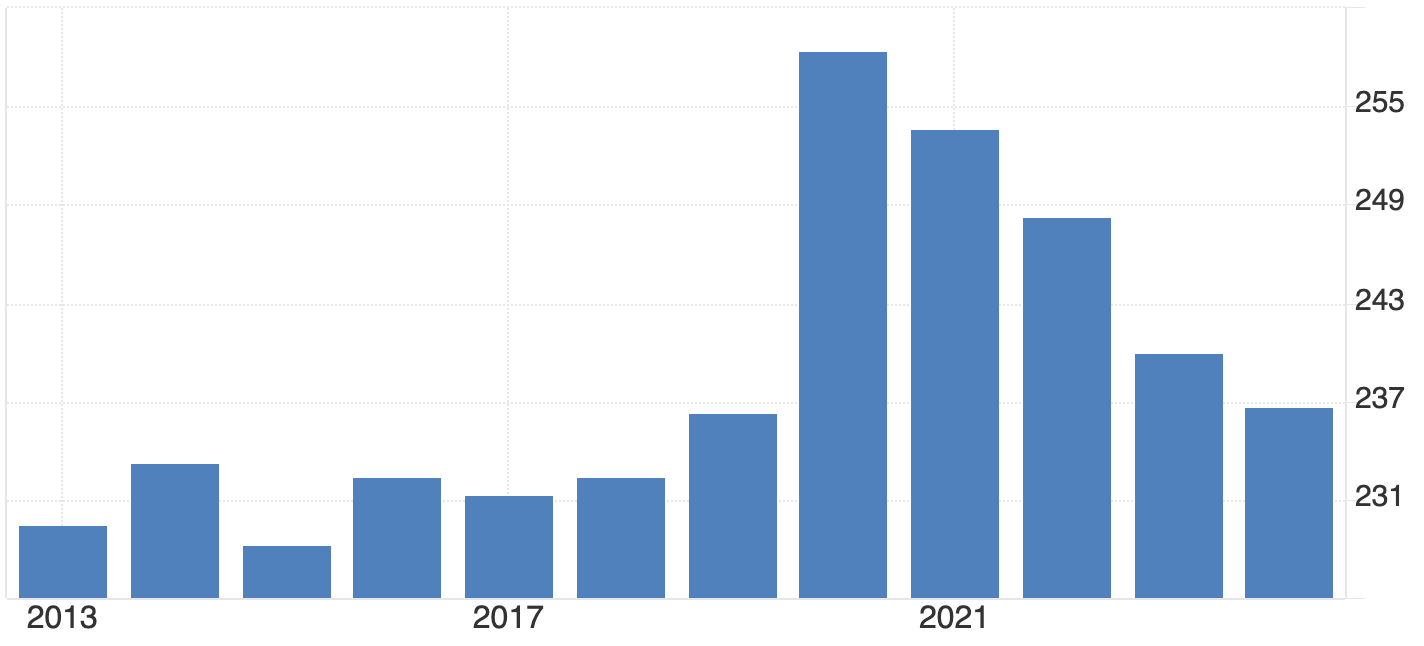

ومع ذلك، فإن رد فعل السوق يشير إلى الشك. ينظر المستثمرون إلى التوسع المالي على أنه تضخمي ومثقل بالديون. ومع تجاوز الدين العام الياباني 230% من الناتج المحلي الإجمالي، فإن كل جولة جديدة من الإنفاق تزيد الضغط على سوق السندات - وبالتالي الين.

الميكانيكا: لماذا تؤدي العوائد المرتفعة إلى تعزيز الين

إن الارتفاع في العوائد اليابانية له آثار فورية على صرف العملات الأجنبية، خاصة بالنسبة لسعر صرف الدولار الأمريكي/الين الياباني.

1. إعادة رأس المال إلى الوطن

يجد المستثمرون المؤسسيون في اليابان - الذين يمتلكون بشكل جماعي تريليونات الدولارات من السندات الأجنبية - الآن عوائد أفضل في الداخل. ومع ارتفاع العوائد المحلية، فإنها تبدأ في بيع سندات الخزانة الأمريكية والديون الأوروبية وأصول الأسواق الناشئة لإعادة الاستثمار في JGBs. تؤدي هذه العملية إلى زيادة الطلب على الين، مما يدعم قيمته مقابل العملات الرئيسية.

2. فك تجارة النقل

كان تداول الين المحمول - الاقتراض بالين منخفض العائد لشراء الأصول ذات العائد المرتفع في الخارج - حجر الزاوية في الأسواق العالمية لسنوات. مع ارتفاع الأسعار اليابانية، تصبح هذه التجارة أقل ربحية. يجب على التجار شراء الين لسداد القروض، مما يؤدي إلى ارتفاعات قوية على المدى القصير.

3. فروق العائد والمقارنة العالمية

حتى مع اقتراب عوائد السندات الأمريكية لأجل 10 سنوات من 4-5٪، فإن التحول السريع لليابان من قرب الصفر إلى 1.7٪ مهم. بالنسبة للمستثمرين اليابانيين الذين لم يكسبوا شيئًا من السندات المحلية، فإن بيئة العائد الجديدة تنافسية بما يكفي لإبطاء التدفقات الخارجة وتعزيز التدفقات الداخلة، مما يميل ديناميكيات العملة لصالح الين.

مقايضات سياسة الين: النمو والديون والاستقرار

بالنسبة لبنك اليابان، يشكل هذا التحول تحديًا كبيرًا. يجب على الحاكم Kazuo Ueda تحقيق التوازن بين الاقتصاد الضعيف وارتفاع التضخم والسوق التقلب. يمكن أن تؤدي الدفعة المالية البالغة 17 تريليون ين إلى إحياء الطلب المحلي، ولكنها تخاطر أيضًا بتغذية توقعات التضخم وزيادة الضغط على مستويات الديون المرتفعة بالفعل.

إذا ارتفعت العوائد بشكل كبير، فقد يحتاج بنك اليابان إلى التدخل في أسواق السندات مرة أخرى أو إصدار توجيهات شفهية لتخفيف المضاربة. وقد حذرت وزيرة المالية ساتسوكي كاتاياما بالفعل من أنها «تراقب تحركات العملات الأجنبية بشعور من الإلحاح». ومن الناحية التاريخية، سبقت هذه اللغة التدخلات الداعمة للين، خاصة عندما يقترب الدولار الأمريكي/الين الياباني من 155-156 - وهي منطقة يعتبرها محللو بنك كريدي أجريكول عتبة التدخل الناعم في طوكيو.

الجغرافيا السياسية: التوترات الصينية والرياح التجارية المعاكسة

وتؤدي المخاطر الخارجية إلى تفاقم معضلة السياسة اليابانية. تدهورت العلاقات مع الصين بعد تصريحات تاكايتشي بشأن تايوان، مما أدى إلى تحذيرات سفر متبادلة وأثار مخاوف من الانتقام التجاري.

يحذر الاقتصاديون مثل مارسيل ثيليانت في كابيتال إيكونوميكس من أن القيود المفروضة على صادرات الأرض النادرة أو السلع اليابانية يمكن أن تتصاعد إلى نزاع تجاري أوسع - وهو نزاع يضر بالمصدرين الذين يتعرضون بالفعل لضغوط من منافسة السيارات الكهربائية الصينية.

يمكن أن تؤدي هذه التوترات إلى تدفقات الملاذ الآمن إلى الين، ولكنها تخاطر أيضًا بإضعاف محرك التصدير الياباني - وهو سبب آخر قد يجعل صانعي السياسات يقاومون المزيد من تقلبات العملة.

توقعات الدولار الأمريكي/الين الياباني: سيناريوهات أواخر عام 2025

على المدى القريب، لا يزال اختبار 145-148 معقولاً مع عودة رأس المال إلى الوطن. ولكن إذا قام الاحتياطي الفيدرالي الأمريكي بتأجيل تخفيضات أسعار الفائدة - مما يبقي العوائد الأمريكية مرتفعة - فقد يظل الدولار الأمريكي/الين الياباني مستقرًا بالقرب من 150-153.

وفي كلتا الحالتين، أصبحت عتبة التسامح لبنك اليابان حول 156 خطًا مهمًا يجب على المتداولين مراقبته. يمكن للمتداولين مراقبة هذه المستويات مباشرة على مشتق MT5، والذي يوفر عمق السوق المباشر والرسوم البيانية المتقدمة لتتبع تقلبات الين في الوقت الفعلي.

التحليل الفني لزوج الدولار الأمريكي/الين الياباني

في وقت كتابة هذا التقرير، يتداول زوج الدولار الأمريكي/الين الياباني حول 154.72، مستبقًا تحت منطقة اكتشاف الأسعار الجديدة. ال مؤشر القوة النسبية يستقر بشكل ثابت تحت عتبة ذروة الشراء، مما يشير إلى أن الزخم الصعودي لا يزال قويًا ولكنه قد يقترب من الإرهاق إذا لم يحدث المزيد من الاختراق الصعودي.

وفي الوقت نفسه، بولينجر باندز تتوسع، مما يشير إلى زيادة التقلب. يعانق السعر النطاق العلوي، مما يعكس ضغط الشراء المستمر - على الرغم من أن هذا التمركز غالبًا ما يسبق التراجعات قصيرة الأجل أو مراحل التوحيد.

وعلى الجانب السفلي، يقع الدعم الفوري عند 153.00، مع المزيد من المستويات الرئيسية عند 150.00 و146.45. ويمكن أن يؤدي الهبوط دون هذه المستويات إلى عمليات تصفية البيع أو البيع بدافع الذعر، خاصة إذا انقلبت المعنويات مقابل الدولار.

وبوجه عام، يفضل الزخم حاليًا المضاربين على الارتفاع، ولكن مع اقتراب مؤشر القوة النسبية من منطقة ذروة الشراء وامتداد السعر على طول شريط بولينجر العلوي، يجب على المتداولين مراقبة التصحيحات المحتملة على المدى القصير قبل أي ارتفاع مستمر.

تأثيرات التموج العالمي للين

إن تحول العائد في اليابان ليس قصة معزولة. وباعتبارها أكبر دولة دائنة في العالم، فإن أي إعادة للأموال اليابانية يمكن أن تؤثر على أسواق السندات العالمية:

- سندات الخزانة الأمريكية: يمكن أن تؤدي ضغوط البيع من المستثمرين اليابانيين إلى رفع العوائد الأمريكية.

- أوروبا وأستراليا: يمكن للمستثمرين إعادة التوازن نحو JGBs، مما يؤدي إلى تقارب العائد العالمي.

- الأسواق الناشئة: يمكن أن ترتفع تكاليف التمويل مع تقلص سيولة الين.

الآثار عميقة - نهاية عصر العائد الصفري في اليابان قد تخفف تدريجياً عقدين من المخاطرة العالمية المبنية على تمويل الين الرخيص.

الآثار الاستثمارية والتجارية للين

بالنسبة للمتداولين، يعد سوق السندات اليابانية الآن أهم متغير في معادلة الين.

- التوقعات قصيرة المدى: يمكن أن تؤدي عوائد الين الياباني المرتفعة وتدفقات الإعادة إلى الوطن إلى دفع الدولار الأمريكي مقابل الين الياباني للانخفاض نحو 145-148، خاصة إذا استقرت العوائد الأمريكية.

- متوسط الأجل: قد يؤدي التحفيز المالي والتضخم المستمر إلى إبقاء العوائد مرتفعة ولكن متقلبة، مما يثبت زوج الدولار الأمريكي/الين الياباني بالقرب من 150-153.

ساعة التدخل: إذا اقترب الزوج من 156، فتوقع تحذيرات شفهية أقوى وتنسيقًا محتملًا بين بنك اليابان وزارة المالية.

أرقام الأداء المذكورة ليست ضمانًا للأداء المستقبلي.