Dlaczego metale ponownie rosną, gdy niepewność wokół Fed się pogłębia

%2520(1).png)

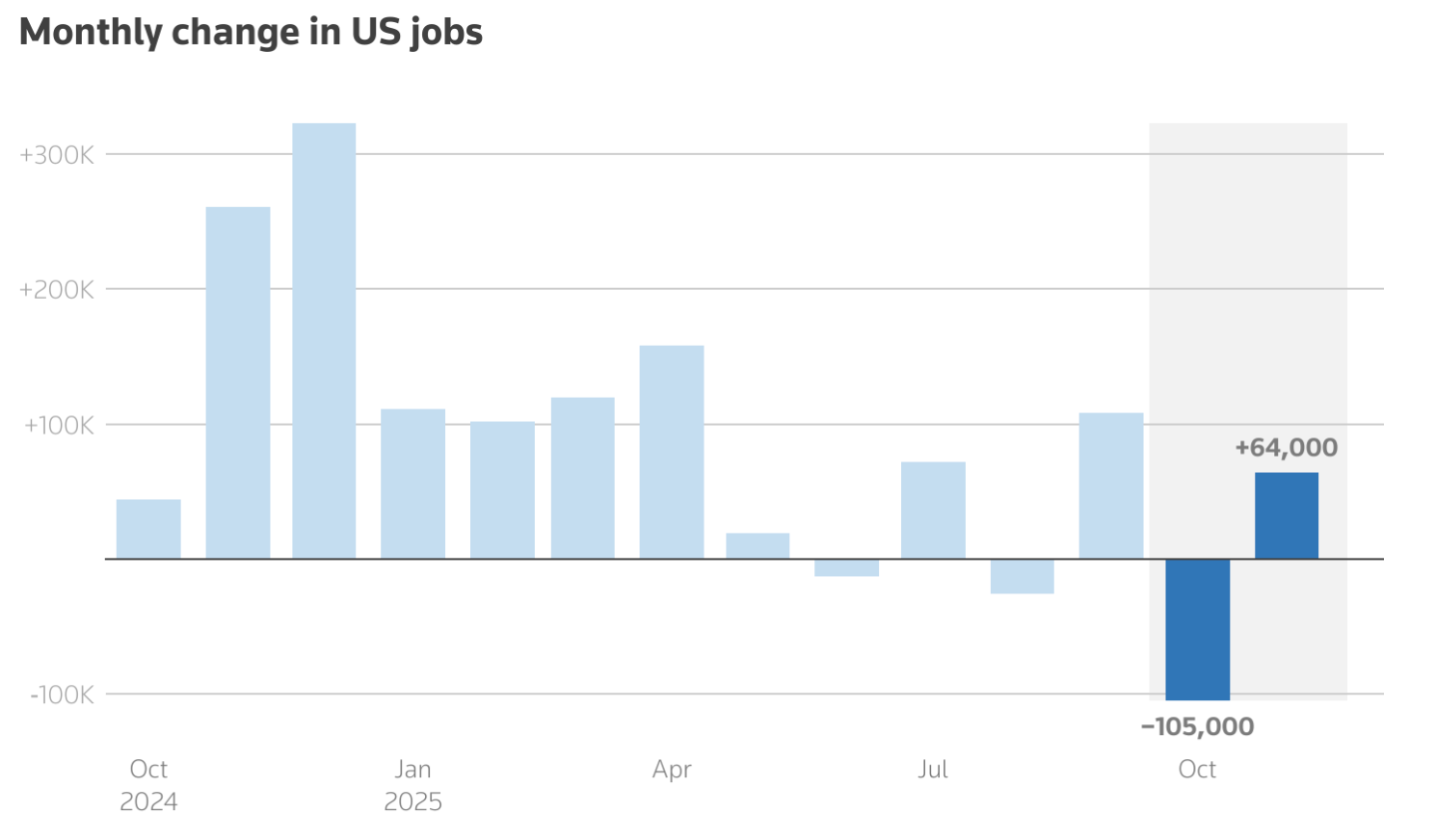

Metale ponownie rosną, ponieważ inwestorzy mierzą się z Federal Reserve, która sygnalizuje ostrożność zamiast zdecydowania. Listopadowe dane z amerykańskiego rynku pracy pokazały wzrost bezrobocia do 4,6%, czyli najwyższego poziomu od 2021 roku, podczas gdy tempo tworzenia miejsc pracy gwałtownie spadło w porównaniu z początkiem roku. Inflacja jednak pozostaje na tyle wysoka, by decydenci pozostawali ostrożni. Ta mieszanka spowolnienia wzrostu i utrzymującej się presji cenowej ponownie rozbudziła popyt na metale szlachetne jako zabezpieczenie przed niepewnością polityki.

Rajd srebra do rekordowych poziomów w okolicach 66,50 USD za uncję oraz gwałtowne wybicie platyny powyżej długoterminowych oporów odzwierciedlają coś więcej niż tylko spekulacyjny entuzjazm. Rynki coraz mocniej wyceniają obniżki stóp procentowych w USA w 2026 roku, realne rentowności spadają, a ograniczenia podaży fizycznej się nasilają. Inwestorzy oczekują nowych sygnałów inflacyjnych z Indeksu Cen Konsumpcyjnych, a metale ponownie stały się barometrem zaufania do globalnych perspektyw polityki pieniężnej.

Co napędza rajd na rynku metali?

Bezpośrednim katalizatorem odnowionego wzrostu cen metali jest niepewność co do kierunku i tempa zmian polityki pieniężnej w USA. Najnowszy raport Non-Farm Payrolls potwierdził, że rynek pracy się ochładza, ale nie załamuje. W listopadzie liczba miejsc pracy wzrosła jedynie o 64 000, a dane z poprzednich miesięcy zostały zrewidowane w dół, co wzmacnia przekonanie o słabnącej dynamice gospodarczej.

Jednocześnie inflacja nie spowolniła na tyle szybko, by dać Fed przestrzeń do zdecydowanego luzowania. Ta niejednoznaczność pozostawiła rynki w zawieszeniu. Członek zarządu Fed Christopher Waller niedawno stwierdził, że koszty pożyczek w USA mogą ostatecznie spaść nawet o jeden punkt procentowy, jeśli rynek pracy się osłabi, co skłoniło inwestorów do wyceny dwóch obniżek stóp w 2026 roku. Niższe oczekiwane stopy procentowe zwykle osłabiają realne rentowności, co bezpośrednio zwiększa atrakcyjność aktywów nieprzynoszących odsetek, takich jak złoto i srebro.

Czynniki podażowe wzmacniają ten ruch. Srebro zmierza do piątego z rzędu rocznego deficytu na rynku, napędzanego silnym popytem przemysłowym ze strony paneli słonecznych, pojazdów elektrycznych i centrów danych. Zapasy są już napięte, co oznacza, że nawet niewielkie zmiany w przepływach inwestycyjnych mogą znacząco wpłynąć na ceny.

Dlaczego to ma znaczenie

Według analityków, rajd na rynku metali ma znaczenie, ponieważ odzwierciedla głębszą zmianę wyceny ryzyka na rynkach finansowych. Inwestorzy nie pozycjonują się już wyłącznie pod wzrost lub recesję, lecz pod dłuższy okres niepewności gospodarczej, w którym inflacja, stopy procentowe i wzrost nie poruszają się w tym samym tempie. W takim otoczeniu metale odzyskują swoją tradycyjną rolę przechowywania wartości, a nie tylko narzędzi do taktycznych transakcji.

Ożywienie platyny jest szczególnie wymowne. Często pozostająca w cieniu złota i srebra, platyna obecnie korzysta ze strukturalnych niedoborów podaży. World Platinum Investment Council prognozuje deficyt rzędu kilkuset tysięcy uncji w 2025 roku, co będzie trzecim z rzędu rokiem niedoboru.

Jak zauważył jeden z analityków rynku, „niewielka elastyczność recyklingu, ograniczone reinwestycje na poziomie kopalń oraz utrzymujące się ograniczenia produkcyjne sprawiają, że przyszłe ryzyka podażowe są coraz trudniejsze do zignorowania”. Sugeruje to, że obecny ruch przypomina zmianę wyceny, a nie krótkotrwały skok.

Wpływ na rynki i inwestorów

Dla inwestorów rajd na rynku metali zmienia dynamikę portfeli. Złoto nadal stanowi fundament defensywnych alokacji, wspierane przez zakupy banków centralnych i niepewność geopolityczną. Srebro natomiast pełni obecnie bardziej złożoną rolę. Jego cena odzwierciedla zarówno popyt na bezpieczną przystań, jak i oczekiwania, że konsumpcja przemysłowa pozostanie odporna nawet przy spowolnieniu globalnego wzrostu.

Wzrost platyny dodaje kolejny wymiar tej historii. Republika Południowej Afryki, odpowiadająca za 70-80% światowej produkcji platyny, zmaga się z powtarzającymi się zakłóceniami wydobycia, które ograniczają podaż. Jednocześnie eksport do Chin pozostaje silny, a uruchomienie kontraktów terminowych na platynę na Guangzhou Futures Exchange zwiększyło zaufanie do długoterminowego popytu z Azji.

Pojawiają się także oznaki napięć na rynkach fizycznych. Instytucje finansowe miały przenosić zapasy metali do Stanów Zjednoczonych, by zabezpieczyć się przed ryzykiem taryf, podczas gdy rynek londyński wykazuje oznaki zacieśnienia. Te zmiany podkreślają rosnący wpływ fragmentacji geopolitycznej i bezpieczeństwa łańcuchów dostaw na wyceny surowców.

Perspektywy ekspertów

Patrząc poza najbliższy cykl danych, ekspert Deriv Vince Stanzione twierdzi, że szeroki scenariusz wzrostowy dla metali szlachetnych pozostaje mocno aktualny w perspektywie 2026 roku.

Po tym, co określa jako „przełomowy” rok 2025 – ze wzrostem złota o około 60% do poziomu 4 200 USD za uncję i wzrostem srebra o blisko 80% dzięki silnemu popytowi przemysłowemu – impet utrzymuje się także na początku nowego roku. Jego zdaniem rajd raczej nie powtórzy tych ekstremów, ale wciąż ma potencjał do dalszych wzrostów.

Stanzione prognozuje dalsze dwucyfrowe wzrosty, przewidując, że złoto wzrośnie o 20-25%, a srebro o 25-30% w 2026 roku, wyraźnie przewyższając akcje, gdzie oczekiwane stopy zwrotu dla S&P 500 wynoszą bliżej 3-5% przy rozciągniętych wycenach. Ostrzega, że po drodze mogą pojawić się gwałtowne korekty, ale podkreśla, że dominujący trend pozostaje wzrostowy, ponieważ inwestorzy nadal szukają ochrony przed niepewnością polityki i dewaluacją walut.

Scenariusz strukturalny w dużej mierze opiera się na zachowaniu banków centralnych. Według Stanzione, oficjalne instytucje dodały ponad 1 000 ton złota do rezerw w 2025 roku, na czele z People’s Bank of China i Reserve Bank of India, a w 2026 roku może dojść kolejne 800-900 ton w miarę przyspieszania dywersyfikacji od dolara amerykańskiego. Tylko Chiny odnotowały nieprzerwany, trzynastomiesięczny ciąg zakupów od końca 2022 roku, po którym nastąpiła krótka przerwa w maju 2024.

Perspektywy dla srebra wzmacnia jego podwójna rola – jako zabezpieczenia monetarnego i surowca przemysłowego, przy czym popyt ze strony paneli słonecznych i pojazdów elektrycznych ma przewyższać podaż z wydobycia, co dodatkowo ogranicza zapasy.

Stanzione zwraca także uwagę na spółki wydobywcze złota jako lewarowany sposób na ekspozycję na tematykę metali. Pomimo silnego 2025 roku, wyceny pozostają niskie. Newmont Corporation, największy na świecie producent złota, notowany jest przy wskaźniku cena/zysk znacznie poniżej szerokiego rynku, wspierany przez niskie koszty produkcji i silne przepływy pieniężne.

Historycznie, jak zauważa, 10-procentowy ruch cen złota przekładał się na około 25-30% wzrostu zysków spółek wydobywczych, choć ryzyka takie jak silniejszy dolar amerykański czy słabszy popyt z Chin mogą ograniczyć te wzrosty.

Miesięczny wykres cenowy Newmont Corporation (NEM) od 1997 do listopada 2025

W przypadku platyny i palladu Stanzione pozostaje nastawiony konstruktywnie, ale selektywnie. Oba metale zanotowały solidne wzrosty w 2025 roku i skorzystały z popytu przemysłowego, zwłaszcza w katalizatorach samochodowych, ale wciąż pozostają znacznie poniżej wcześniejszych szczytów. Choć są mniejsze i bardziej zmienne niż złoto i srebro, warto je obserwować jako potencjalne transakcje nadrabiające zaległości, jeśli ograniczenia podaży się utrzymają. Aby dowiedzieć się więcej o handlu surowcami, przeczytaj ten darmowy ebook opublikowany wyłącznie przez Deriv.

Najważniejsze wnioski

Metale ponownie rosną, ponieważ rynki dostosowują się do świata, w którym brakuje jasności co do polityki pieniężnej, a ryzyka gospodarcze są nierównomierne. Rekordowe poziomy srebra i szybki wzrost platyny wskazują na zacieśnienie podaży i ponowne pozycjonowanie defensywne. Przy danych o inflacji i sygnałach z Fed wciąż ciągnących rynki w różnych kierunkach, metale pozostają kluczowym zabezpieczeniem i wskaźnikiem. Najbliższa publikacja CPI może wpłynąć na krótkoterminowe ruchy cen, ale szerszy trend wydaje się coraz trwalszy.

Techniczna analiza srebra

Srebro pozostaje zdecydowanie w trendzie wzrostowym, a cena utrzymuje się blisko górnej wstęgi Bollingera, co sygnalizuje silny impet wzrostowy. Jednak RSI wszedł głęboko w strefę wykupienia, zwiększając ryzyko krótkoterminowej konsolidacji lub realizacji zysków.

Po stronie spadkowej pierwszym kluczowym wsparciem jest poziom 50,00 USD, a następnie 46,93 USD, gdzie przebicie może wywołać likwidacje pozycji długich i głębszą korektę. Dopóki srebro utrzymuje się powyżej 50 USD, szersza struktura wzrostowa pozostaje nienaruszona, choć dalsze wzrosty mogą spowolnić bez korekty.

Przedstawione wyniki nie stanowią gwarancji przyszłych rezultatów.