Рынки реагируют после снижения ставки ФРС на фоне всплеска волатильности

.png)

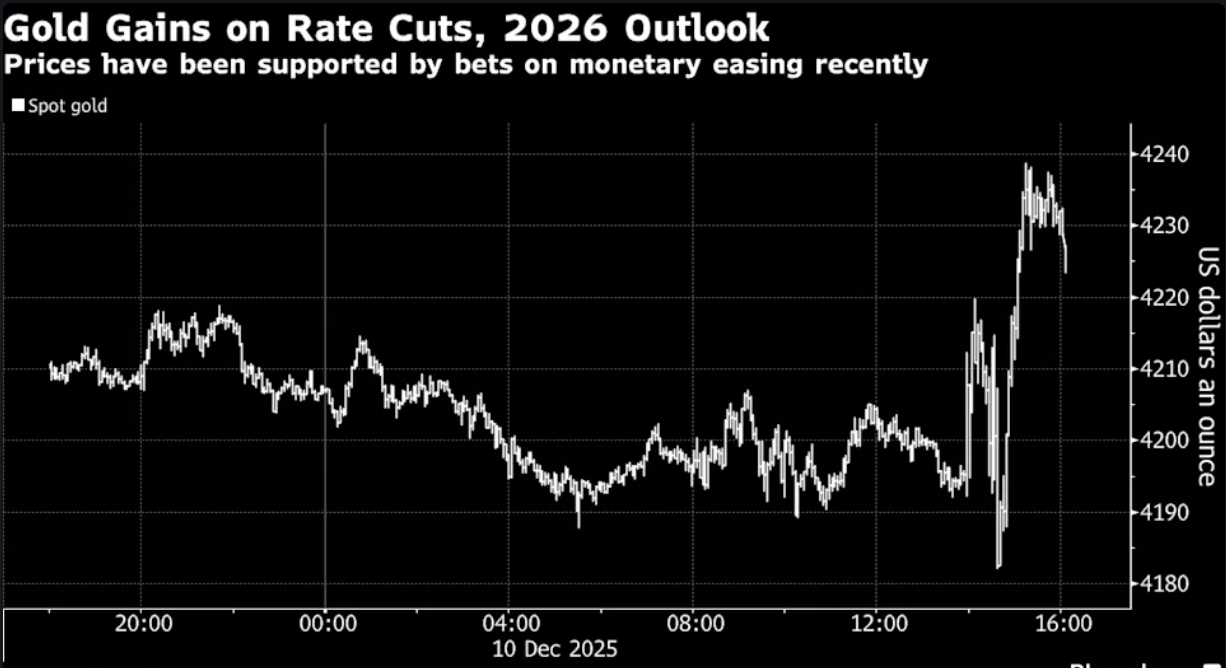

Федеральная резервная система в третий раз за год снизила процентные ставки, опустив целевую ставку по федеральным фондам до 3,5%–3,75% и сигнализируя о более медленном и неопределённом дальнейшем пути. Реакция рынков была резко противоположной. Bitcoin обвалился более чем на $2 000 за 24 часа, прежде чем отыграть падение, в то время как золото взлетело к $4 235, а акции выросли. Официальные данные по-прежнему остаются фрагментарными после шестинедельной приостановки работы правительства, и ФРС действует в деликатный момент, когда инфляция составляет 3%, а комитет глубоко разделён.

Эти колебания между активами важны, поскольку показывают, насколько чувствительными стали инвесторы даже к незначительным изменениям сигналов ФРС. Поскольку Пауэлл настаивает, что банк «находится в хорошей позиции, чтобы подождать и посмотреть», теперь внимание переключается на то, как это снижение ставки повлияет на ожидания вплоть до 2026 года.

Что движет жёстким снижением ставки ФРС

ФРС выбрала снижение на 25 б.п. — меньше, чем надеялись некоторые трейдеры (50 б.п.), — что отражает попытку сохранить гибкость, пока инфляция остаётся устойчивой. Вероятность снижения по данным Polymarket достигала 99% за несколько часов до объявления, однако более мягкое решение вызвало мгновенную волатильность. Bitcoin упал на $500 в течение нескольких минут после решения, прежде чем стабилизироваться. Крипторынки особенно чувствительны, хотя некоторые аналитики утверждают, что «спекулятивный избыток был вымыт», ссылаясь на снижение системного кредитного плеча до 4–5% с 10% летом.

Политика также играет большую роль. У Джерома Пауэлла осталось всего три заседания до того, как президент Трамп назначит нового председателя, вероятно, сторонника более низких ставок. По данным Kaishi, рынки прогнозов дают Кевину Хассетту 72% шансов. Такая динамика заставляет политиков балансировать между экономическими решениями и усиленным политическим вниманием, что усложняет формулировку будущих ориентиров.

Почему это важно

Редкий раскол 9–3 выявил глубокие разногласия внутри FOMC. Губернатор Стивен Миран выступал за более значительное снижение на полпункта, в то время как Джеффри Шмид и Остин Гулсби проголосовали за сохранение ставок. Такие смешанные разногласия — как со стороны «ястребов», так и «голубей» — свидетельствуют о том, что комитету сложно найти общий язык. Анна Вонг, главный экономист США в Bloomberg Economics, охарактеризовала тон заявления как «склоняющийся к мягкой политике», что стало облегчением для трейдеров, опасавшихся жёсткого посыла без обещания дальнейшего смягчения.

Напряжённость перекидывается на рынки. Колебания Bitcoin отражают несоответствие между оптимизмом инвесторов и осторожностью ФРС. Рост золота демонстрирует, что трейдеры склонны уходить в защитные активы, когда направление политики неясно.

В то же время официальные прогнозы по-прежнему предусматривают только одно снижение в 2026 году, как и в сентябре, несмотря на то, что рынки продолжают закладывать два. Такое расхождение делает каждое последующее заявление ФРС потенциальным источником волатильности.

Влияние на рынки, бизнес и потребителей

Крипторынки испытали на себе основную тяжесть реакции. Падение Bitcoin на $2 000 за 24 часа отражает не только ожидания по ставкам, но и общую хрупкость настроений. Тем не менее, стабилизация кредитного плеча на Coinbase говорит о том, что структура рынка сейчас здоровее, чем во время летнего спекулятивного бума. Волатильность может остаться повышенной, пока трейдеры переваривают более медленный темп смягчения ФРС.

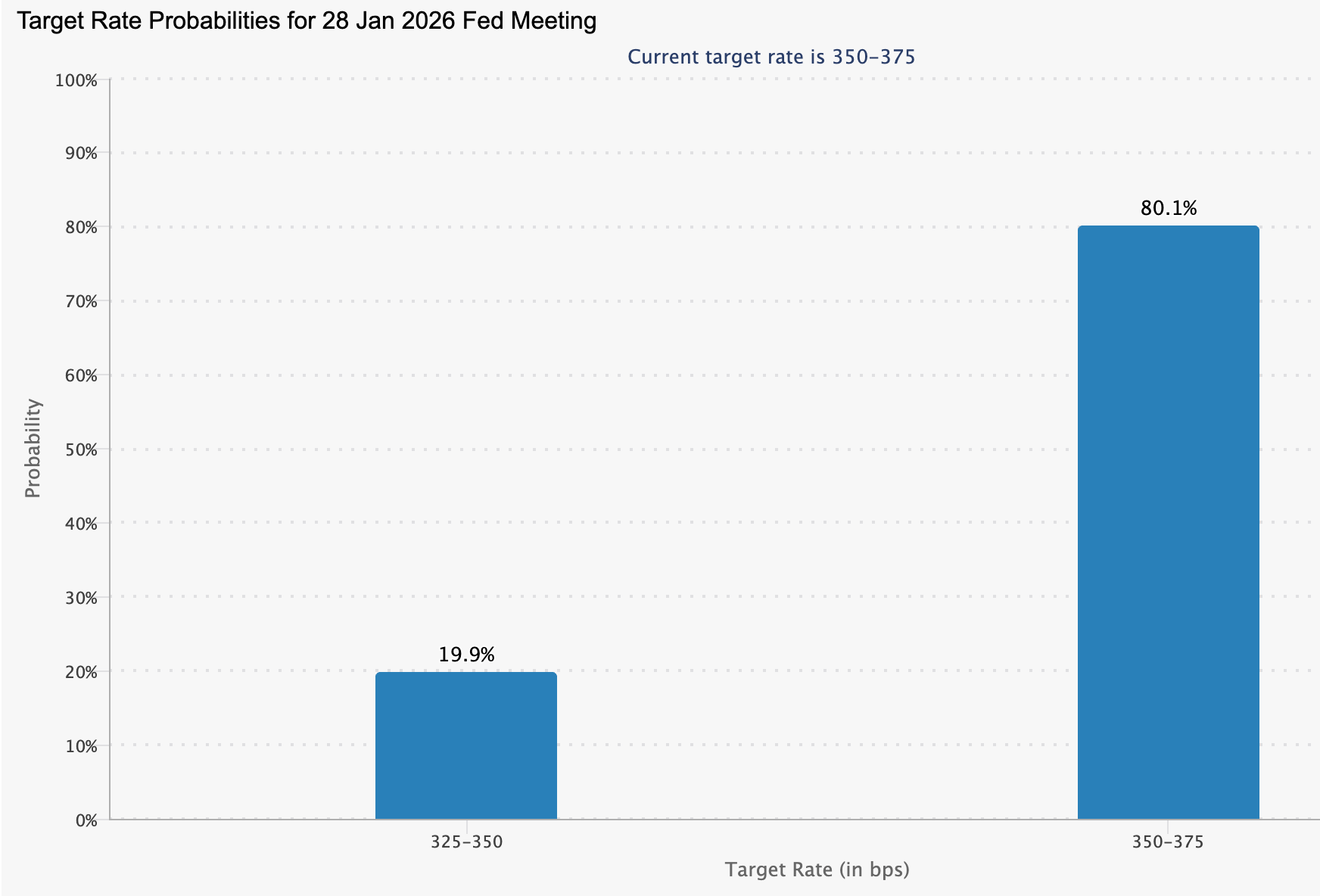

Золото продолжило ралли до района $4 230, после чего последовала небольшая коррекция, поскольку снижение доходности уменьшило альтернативные издержки владения бездоходными активами. Инструмент CME FedWatch указывает на 80% вероятность того, что ФРС сохранит ставки в январе, против 70% до объявления.

Барт Мелек из TD Securities отметил, что предстоящие ежемесячные покупки ФРС казначейских векселей на $40 млрд напоминают «мини-количественное смягчение», поддерживая золото до начала 2026 года. Серебро взлетело до рекордных $61,8671 на фоне сохраняющегося дефицита предложения, более чем удвоившись за год и опередив рост золота на 59%.

Валютные рынки реагировали по обе стороны Атлантики. EUR/USD стабилизировался, пока трейдеры осмысливали раскол в ФРС и оптимистичный тон Лагард. Более сильное евро часто появляется, когда инвесторы ожидают, что ЕЦБ приостановит снижение ставок раньше, а предположение о том, что рост еврозоны превзойдёт прежние прогнозы, усиливает этот сдвиг. Если на ЕЦБ будет меньше давления для дальнейшего смягчения, сила USD может продолжить ослабевать — особенно если новый председатель ФРС окажется более склонным к мягкой политике.

Геополитика добавила ещё один слой. Сообщается, что президент Трамп дал Владимиру Зеленскому из Украины срок до Рождества принять рамки мирного соглашения с Россией. Любой прогресс может снизить спрос на защитные активы, хотя пока сочетание поддержки ликвидности и неопределённости политики удерживает драгметаллы на высоких уровнях.

Для домохозяйств и бизнеса посыл неоднозначен. Ставки могут оставаться низкими дольше, но стоимость заимствований — ипотека, кредиты, кредитные карты — остаётся высокой по сравнению с докризисными уровнями. Объявленные увольнения, превысившие 1,1 миллиона в этом году, намекают на ослабление рынка труда, несмотря на ограниченность официальных данных.

Прогноз экспертов

Пауэлл подчеркнул, что ФРС нужно время, чтобы оценить, как три снижения в 2025 году отразятся на экономике. Хотя прогноз по росту ВВП на 2026 год был повышен до 2,3%, инфляция, по прогнозам, не вернётся к целевому уровню до 2028 года. Рынки по-прежнему ожидают два снижения в 2026 году, следующее — в июне, что приводит к расхождению между ожиданиями инвесторов и сигналами ФРС.

Январское заседание не обязательно изменит политику, но станет ключевым для обновления коммуникации. Трейдеры будут следить за тем, как Пауэлл интерпретирует новые данные по рынку труда и инфляции, как будут проходить вливания ликвидности и изменит ли неопределённость вокруг нового председателя ФРС ожидания рынка. До тех пор волатильность на рынках криптовалют, сырья и облигаций, скорее всего, останется повышенной.

Главный вывод

Снижение ставки ФРС на 25 б.п. может показаться простым, но его последствия далеки от однозначных. Разделённый комитет, устойчивая инфляция, политическое давление и задержка данных создали благоприятную почву для волатильности. Резкие колебания Bitcoin, рост золота и изменяющиеся ожидания по ставкам отражают рынок, который перестраивается на более медленный и неопределённый цикл смягчения. Январское заседание даст следующие важные подсказки о том, останется ли ФРС осторожной или будет вынуждена изменить курс.

Технический анализ золота и серебра

Золото торгуется чуть ниже зоны сопротивления $4 240, где последние свечи показывают нерешительность и умеренную фиксацию прибыли. Полосы Боллинджера сузились, что сигнализирует о сжатии волатильности, обычно предшествующем решительному прорыву. Цена держится выше поддержки $4 190, но закрытие ниже этого уровня может спровоцировать продажи, вызванные ликвидацией, в направлении $4 035. Тем временем RSI находится немного выше средней линии, указывая на лёгкое преобладание быков без признаков перекупленности. Прорыв выше $4 240 открывает путь к $4 365, а неспособность удержаться выше $4 190 грозит более глубокой коррекцией.

Приведённые показатели доходности не гарантируют будущих результатов.