Yanvar oyidagi FOMC: Nima uchun Fed o'zgarishsiz qolishi kutilmoqda, bozorlar esa kelajakka qaramoqda

Tahlilchilarning fikriga ko'ra, Federal zaxira tizimi bugun o'zgarishsiz qolishi kutilmoqda, chunki u harakat qilishga qurbi yetmaydi. Inflyatsiya 3% atrofida qotib qolgan, ishsizlik biroz oshgan va iqtisodiy o'sish kutilganidan ancha yuqori bo'lgan bir paytda, yanvar oyidagi FOMC yig'ilishi ishonchdan ko'ra ehtiyotkorlikni aks ettiruvchi stavkalarni ushlab turish qarorini qabul qilishi kutilmoqda. Bozorlar siyosiy harakatlarni kutmayapti, ammo ular Rais Jerome Powellning keyingi qadam qayerdan kelishi mumkinligi haqida nima deyishini diqqat bilan kuzatmoqdalar.

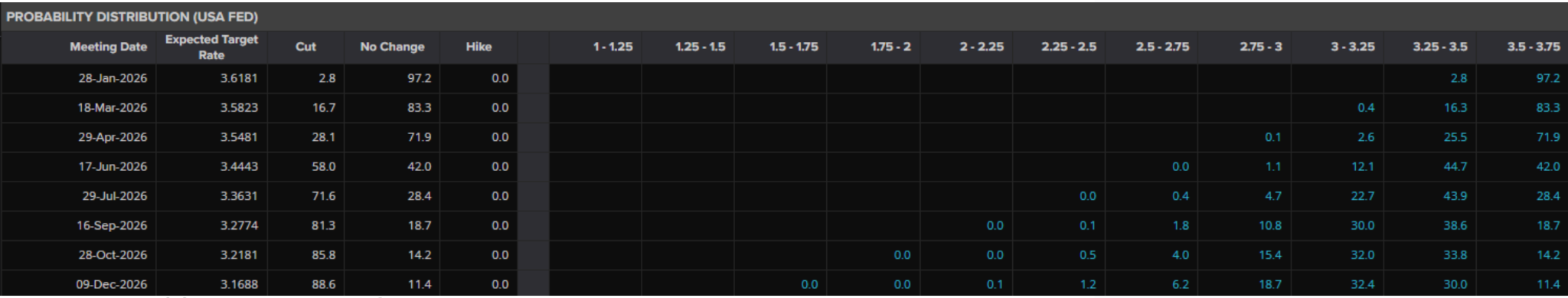

Fyuchers bozorlari foiz stavkalarining o'zgarishsiz qolish ehtimolini taxminan 97% deb baholamoqda va e'tiborni 2026-yilning ikkinchi yarmiga qaratmoqda.

YaIM o'sishi yillik 5,4% ni tashkil etayotgan va Fedga siyosiy bosim kuchayib borayotgan bir paytda, bugungi yig'ilish foiz stavkalaridan ko'ra ko'proq ishonchlilik, mustaqillik va vaqtni belgilash haqidadir.

Yanvar oyidagi FOMC qaroriga nima sabab bo'lmoqda?

Fedning bugun o'zgarishsiz qolish qarori g'ayrioddiy iqtisodiy bo'linishga asoslangan. AQSh iqtisodiyoti tez o'smoqda, ammo mehnat bozori qizib ketish o'rniga sovimoqda. Ishsizlik 4,4% gacha ko'tarildi, yollash esa bir qancha sohalarda sekinlashdi, bu esa kuchli o'sish va ish o'rinlarini yaratish o'rtasidagi an'anaviy bog'liqlikni shubha ostiga qo'ymoqda.

Shu bilan birga, inflyatsiya noqulay darajada yuqori bo'lib qolmoqda. Iste'mol narxlari 2,7–3,0% atrofida ko'tarildi, bu Fedning 2% lik maqsadidan ancha yuqori. Bunga asosiy hissa qo'shuvchi omil tariflar bo'ldi, Yale Budget Lab hisob-kitoblariga ko'ra, ular AQShning samarali tarif stavkasini 17% ga yaqinlashtirdi. Oyiga qariyb 30 milliard dollarni tashkil etuvchi ushbu yuqori import xarajatlari, Walmart va Amazon kabi yirik firmalarning ta'sirning bir qismini o'z zimmasiga olishga urinishlariga qaramay, chakana narxlarga ta'sir qilmoqda.

Bu kombinatsiya Fedni qiyin ahvolda qoldiradi. Stavkalarni pasaytirish narx bosimi kuchayayotgan bir paytda inflyatsiyani qayta qo'zg'atish xavfini tug'diradi. Stavkalarni ushlab turish esa mehnat bozorini yanada zaiflashtirish xavfini tug'diradi. Bugungi qaror Fedning inflyatsiya xavfi hali ham o'sish xavotirlaridan ustun ekanligi haqidagi hukmini aks ettiradi.

Nima uchun bu muhim

Siyosatchilar uchun bugungi yig'ilish yo'l qanchalik torayib ketganini yana bir bor tasdiqlaydi. Fedning barqaror narxlar va maksimal bandlik bo'yicha ikki tomonlama mandati qarama-qarshi yo'nalishlarga tortmoqda, bu esa rasmiylarni ishsizlik o'sib borayotgan bir paytda ham inflyatsiyani nazorat qilishga ustuvorlik berishga majbur qilmoqda. Ushbu taranglik bugungi bayonotda kelajakdagi pasaytirishlar vaqti bo'yicha kam ko'rsatma berilishi kutilayotganini tushuntiradi.

Bank of America Powell siyosat o'zgarishlariga ishora qilishdan ko'ra sabr-toqat va ma'lumotlarga bog'liqlikni ta'kidlashini kutmoqda. Asosiy e'tibor o'sishdagi hozirgi kuchlilik neytral foiz stavkasining yuqoriroq ekanligini anglatadimi yoki yo'qmi degan savolga qaratilishi mumkin, bu esa stavkalarni uzoqroq vaqt davomida cheklovchi darajada ushlab turishni oqlaydi. Siyosiy kontekst ham odatdagidan ko'ra kattaroq ahamiyat kasb etishi mumkin, chunki Fed Oq uyning ortib borayotgan bosimi ostida reaktiv ko'rinishdan qochishga harakat qilmoqda.

Bozorlar, qarz oluvchilar va valyuta bozoriga ta'siri

Uy xo'jaliklari va bizneslar uchun Fedning to'xtab turishi yaqin kelajakda cheklangan yengillikni anglatadi. Markaziy bank ipoteka yoki kredit stavkalarini to'g'ridan-to'g'ri belgilamasa-da, uning pozitsiyasi ko'pchilik kreditlash xarajatlarining asosi bo'lgan G'aznachilik daromadlariga ta'sir qiladi. Siyosat stavkalari o'zgarishsiz qolganligi sababli, ipoteka, kredit kartalari va biznes kreditlari uchun qarz olish xarajatlari yuqori bo'lib qolishi mumkin.

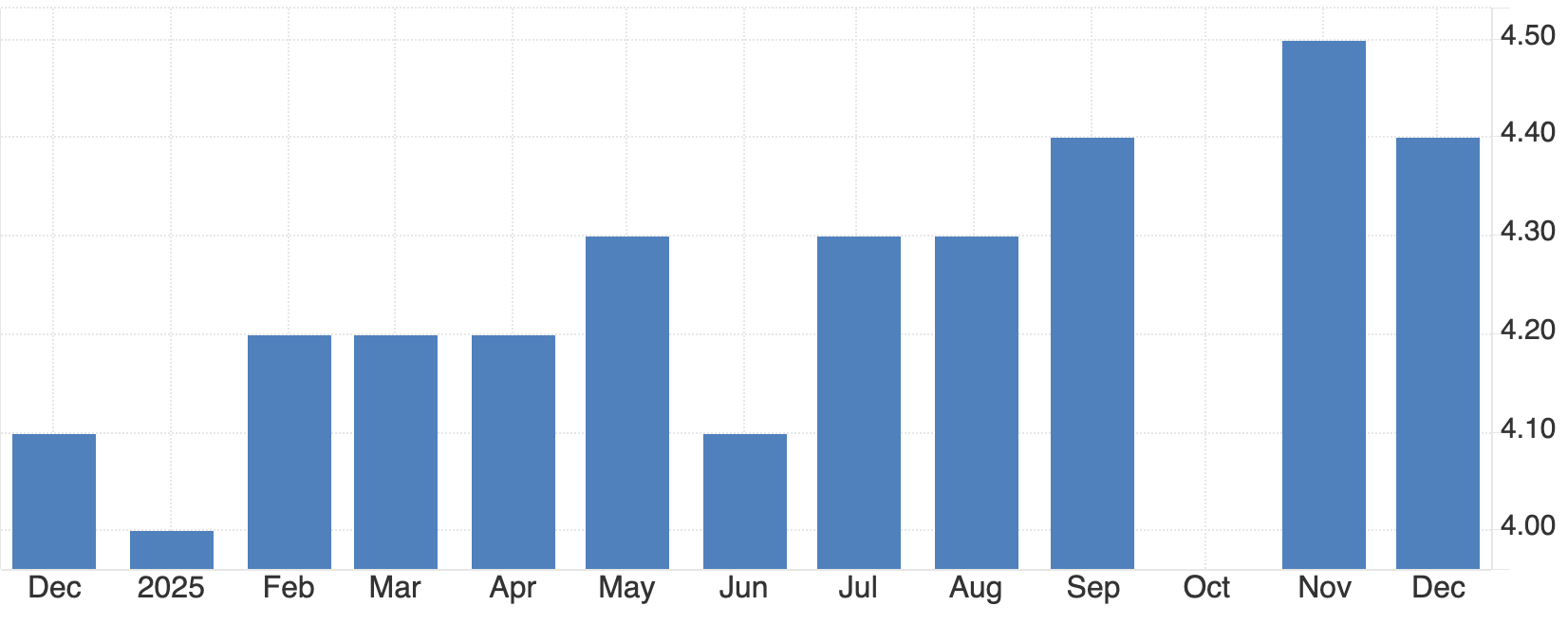

Moliya bozorlarida e'tibor allaqachon bugungi yig'ilishdan tashqariga ko'chgan. AQSh dollari zaiflashdi, dollar indeksi 97 darajasiga tushib ketdi, chunki treyderlar yakuniy yumshatishni narxlamoqda va ba'zi tahlilchilar ta'riflaganidek, AQSh aktivlariga “boshqaruv chegirmasi”ni qo'llamoqda.

Yevro 1,19 dollarga ko'tarildi, sterling esa global yumshoq qo'nish kutilmalari fonida 1,37 dollarga yaqinlashdi. Oltinning 5 100 dollardan yuqori ko'tarilishi ham shunga o'xshash voqeani so'zlaydi. Noaniq paytlarda dollarga intilish o'rniga, investorlar siyosiy ziddiyatlar AQSh pul-kredit siyosatiga bo'lgan ishonchni xiralashtirayotgan bir paytda qattiq aktivlarga tobora ko'proq jalb qilinmoqda.

Ekspert prognozi: Bozorlar aslida nimani kutmoqda

Aksariyat tahlilchilar bugungi FOMC yig'ilishi burilish nuqtasi emas, balki nazorat punkti ekanligiga qo'shiladilar. Goldman Sachs Fed yana bir necha oy davomida o'zgarishsiz qolishini kutmoqda va 2026-yilda iyun oyidan boshlab ikkita stavka pasayishini prognoz qilmoqda. CFRA vakili Sam Stovall ham ushbu fikrga qo'shilib, Fed harakat qilishdan oldin inflyatsiya pasayishining aniqroq belgilarini kutishini ta'kidlamoqda.

Biroq, siyosat istiqbolni murakkablashtiradi. Rais Jerome Powellning muddati 2026-yil may oyida tugaydi va bozorlar keyin nima bo'lishiga tobora sezgir bo'lib bormoqda. Rabobank hozirgi muhitni “bo'ron ko'zi” deb ta'riflab, iyun oyidagi stavka pasayishi bo'yicha kutilmalar iqtisodiy ma'lumotlar kabi rahbariyatdagi potentsial o'zgarishlarga ham bog'liqligini ta'kidladi. Agar bozorlar kelajakdagi yumshoqroq Fed haqida yanglishsa, obligatsiyalar, aksiyalar va valyutalar bo'yicha o'zgaruvchanlik keskin oshishi mumkin.

Asosiy xulosa

Bugungi yanvar oyidagi FOMC yig'ilishi Federal zaxira tizimi ishonchdan ko'ra ehtiyotkorlikni tanlayotganini tasdiqlaydi. Inflyatsiya hali ham juda yuqori va o'sish hayratlanarli darajada kuchli bo'lganligi sababli, Fed harakat qilish uchun kam joy ko'rmoqda. Bozorlar allaqachon bugungi kundan tashqariga qarab, 2026-yil o'rtalariga hamda siyosatning keyingi bosqichini ochishi mumkin bo'lgan siyosiy va iqtisodiy o'zgarishlarga e'tibor qaratmoqda. Powellning hozir aytganlari kelgusi oylardagi o'zgarishlardan kamroq ahamiyatga ega bo'lishi mumkin.

Deriv blogidagi ma'lumotlar faqat ta'lim maqsadida berilgan va moliyaviy yoki investitsiya maslahati sifatida mo'ljallanmagan. Ma'lumotlar eskirgan bo'lishi mumkin va tilga olingan ba'zi mahsulotlar yoki platformalar endi taklif qilinmasligi mumkin. Har qanday savdo qarorini qabul qilishdan oldin mustaqil izlanish olib borishingizni tavsiya qilamiz.