FOMC de enero: Por qué se espera que la Fed se mantenga inmóvil mientras los mercados miran hacia adelante

Se espera que la Federal Reserve se mantenga inmóvil hoy porque no puede permitirse moverse, según los analistas. Con la inflación estancada cerca del 3%, el desempleo aumentando y el crecimiento económico mucho más fuerte de lo esperado, la reunión del FOMC de enero está preparada para mantener las tasas, reflejando cautela más que confianza. Los mercados no esperan una acción de política, pero observan de cerca lo que dice el presidente Jerome Powell sobre dónde podría venir el próximo movimiento.

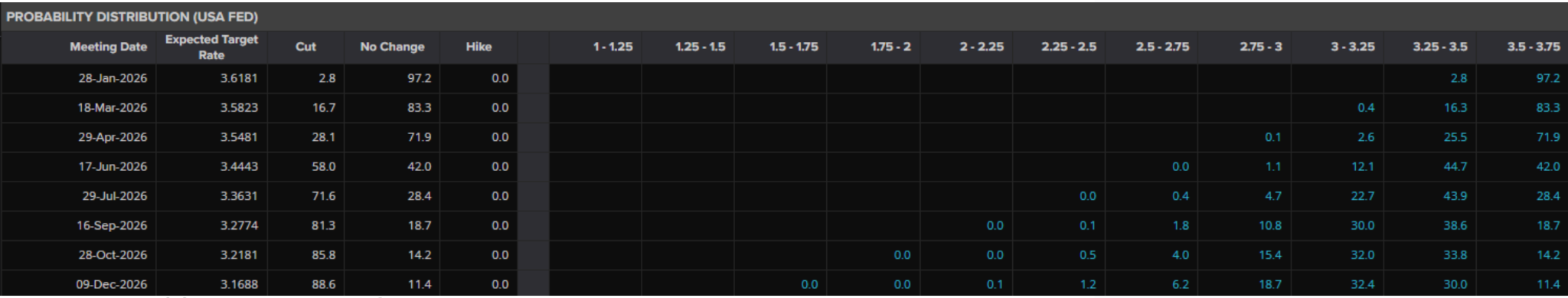

Los mercados de futuros están valorando una probabilidad de aproximadamente el 97% de que las tasas de interés permanezcan sin cambios, desplazando la atención firmemente hacia la segunda mitad de 2026.

Con el crecimiento del PIB siguiendo una tasa anualizada del 5,4% y la presión política sobre la Fed intensificándose, la reunión de hoy trata menos sobre las tasas de interés y más sobre credibilidad, independencia y tiempos.

¿Qué impulsa la decisión del FOMC de enero?

La decisión de la Fed de mantenerse en pausa hoy se basa en una división económica inusual. La economía estadounidense está creciendo rápidamente, pero el mercado laboral se está enfriando en lugar de recalentarse. El desempleo ha subido al 4,4%, mientras que la contratación se ha desacelerado en varios sectores, desafiando el vínculo tradicional entre un fuerte crecimiento y la creación de empleo.

Al mismo tiempo, la inflación sigue siendo incómodamente alta. Los precios al consumidor han subido de nuevo a alrededor del 2,7–3,0%, muy por encima del objetivo del 2% de la Fed. Un factor importante han sido los aranceles, que han elevado la tasa efectiva de aranceles de EE. UU. cerca del 17%, según estimaciones de Yale Budget Lab. Esos mayores costos de importación, que rondan los 30 mil millones de dólares al mes, se trasladan a los precios minoristas a pesar de los esfuerzos de grandes empresas como Walmart y Amazon por absorber parte del impacto.

Esta combinación deja a la Fed acorralada. Bajar las tasas corre el riesgo de reavivar la inflación justo cuando las presiones sobre los precios se están consolidando. Mantener las tasas, sin embargo, corre el riesgo de debilitar aún más el mercado laboral. La decisión de hoy refleja el juicio de la Fed de que los riesgos de inflación aún superan las preocupaciones sobre el crecimiento.

Por qué importa

Para los responsables de la política, la reunión de hoy refuerza lo estrecho que se ha vuelto el camino. El doble mandato de la Fed de precios estables y máximo empleo tira en direcciones opuestas, obligando a los funcionarios a priorizar el control de la inflación incluso cuando el desempleo aumenta. Esa tensión explica por qué se espera que la declaración de hoy ofrezca poca orientación sobre el momento de futuros recortes.

Bank of America espera que Powell enfatice la paciencia y la dependencia de los datos en lugar de señalar cambios de política. Es probable que el enfoque esté en si la fortaleza actual del crecimiento implica una tasa de interés neutral más alta, una visión que justificaría mantener las tasas restrictivas por más tiempo. El contexto político también puede tener un peso mayor de lo habitual, ya que la Fed busca evitar parecer reactiva en medio de la creciente presión de la Casa Blanca.

Impacto en los mercados, prestatarios y divisas

Para los hogares y las empresas, una Fed en pausa significa un alivio limitado a corto plazo. Si bien el banco central no fija directamente las tasas hipotecarias o de préstamos, su postura influye en los rendimientos del Treasury, que sustentan la mayoría de los costos de los préstamos. Con las tasas de política sin cambios, es probable que los costos de endeudamiento para hipotecas, tarjetas de crédito y préstamos comerciales se mantengan elevados.

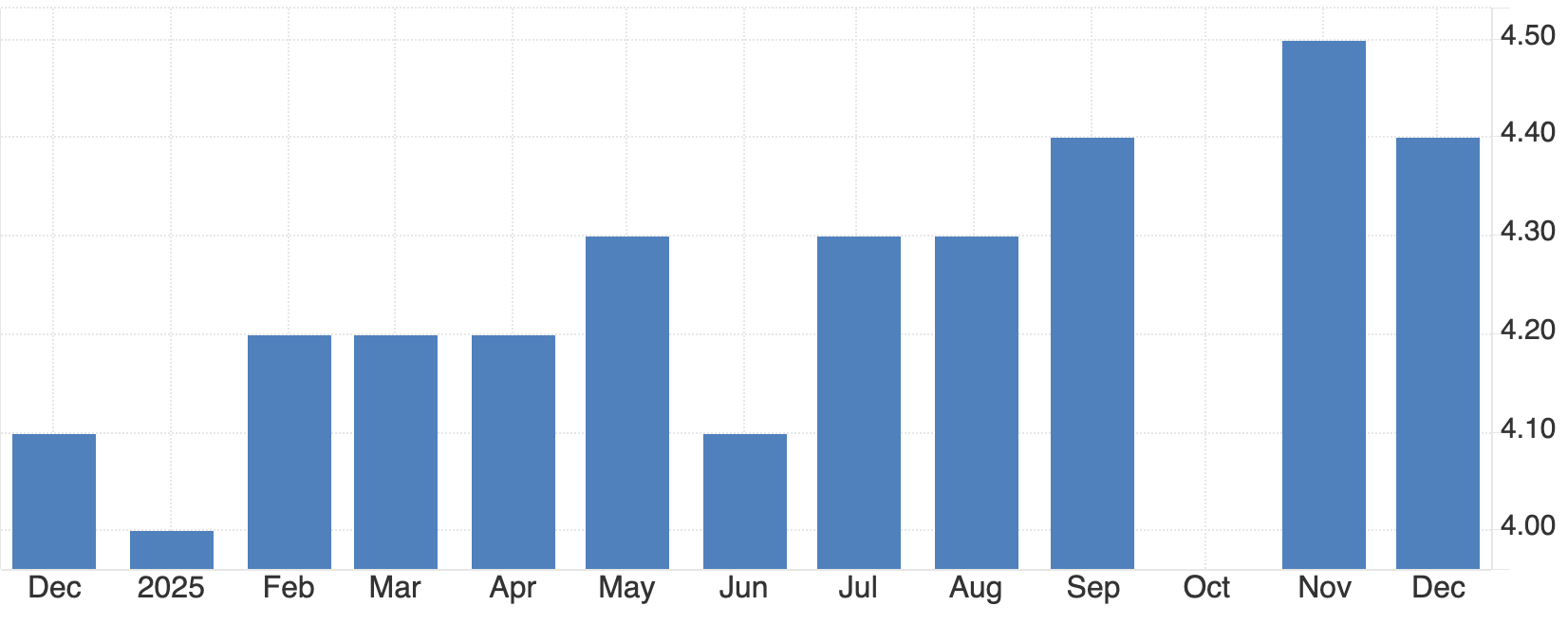

En los mercados financieros, la atención ya se ha desplazado más allá de la reunión de hoy. El dólar estadounidense se ha debilitado, con el índice del dólar cayendo hacia el nivel de 97 a medida que los operadores descuentan un eventual alivio y aplican lo que algunos analistas describen como un “descuento de gobernanza” a los activos estadounidenses.

El euro ha subido hacia $1,19, mientras que la libra esterlina ha subido cerca de $1,37, apoyada por las expectativas de un aterrizaje suave global. El repunte del oro por encima de $5,100 cuenta una historia similar. En lugar de acudir en masa al dólar en tiempos de incertidumbre, los inversores parecen cada vez más atraídos por activos duros mientras la fricción política nubla la confianza en la política monetaria de EE. UU.

Perspectiva de los expertos: lo que realmente esperan los mercados

La mayoría de los analistas coinciden en que la reunión del FOMC de hoy es un punto de control más que un punto de inflexión. Goldman Sachs espera que la Fed permanezca en pausa durante varios meses más, pronosticando dos recortes de tasas en 2026 que comenzarían alrededor de junio. Sam Stovall de CFRA comparte esa visión, argumentando que la Fed esperará hasta que la inflación muestre señales más claras de alivio antes de actuar.

Sin embargo, la política complica la perspectiva. El mandato del presidente Jerome Powell termina en mayo de 2026, y los mercados son cada vez más sensibles a lo que viene después. Rabobank ha descrito el entorno actual como el “ojo de la tormenta”, sugiriendo que las expectativas de un recorte de tasas en junio están tan ligadas a posibles cambios de liderazgo como a los datos económicos. Si los mercados se equivocan sobre una Fed más moderada en el futuro, la volatilidad en bonos, acciones y divisas podría aumentar drásticamente.

Conclusión clave

La reunión del FOMC de enero de hoy confirma que la Federal Reserve está optando por la cautela en lugar de la convicción. Con la inflación aún demasiado alta y el crecimiento sorprendentemente fuerte, la Fed ve poco margen de maniobra. Los mercados ya miran más allá de hoy, centrándose en mediados de 2026 y en los cambios políticos y económicos que finalmente podrían desbloquear la próxima fase de la política. Lo que Powell diga ahora puede importar menos que lo que cambie en los próximos meses.

La información contenida en el Blog de Deriv es solo para fines educativos y no pretende ser asesoramiento financiero o de inversión. La información puede quedar desactualizada y algunos productos o plataformas mencionados pueden dejar de estar disponibles. Recomendamos que realice su propia investigación antes de tomar cualquier decisión de trading.