Januar-FOMC: Warum erwartet wird, dass die Fed stillhält, während die Märkte nach vorne blicken

Die Federal Reserve wird heute voraussichtlich stillhalten, weil sie es sich nicht leisten kann, zu handeln, sagen Analysten. Da die Inflation bei etwa 3% stagniert, die Arbeitslosigkeit leicht steigt und das Wirtschaftswachstum deutlich stärker ausfällt als erwartet, wird das Januar-FOMC-Meeting voraussichtlich eine Zinspause bringen, die eher Vorsicht als Zuversicht widerspiegelt. Die Märkte erwarten keine politischen Maßnahmen, beobachten aber genau, was Vorsitzender Jerome Powell über die nächste mögliche Bewegung sagt.

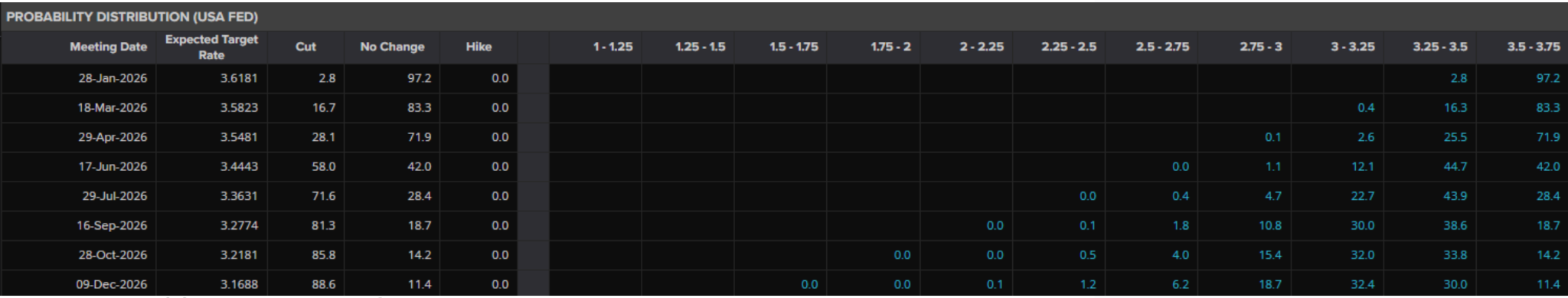

Die Terminmärkte preisen mit einer Wahrscheinlichkeit von etwa 97% ein, dass die Zinssätze unverändert bleiben, wodurch sich die Aufmerksamkeit klar auf die zweite Hälfte des Jahres 2026 verschiebt.

Da das BIP-Wachstum auf eine annualisierte Rate von 5,4% zusteuert und der politische Druck auf die Fed zunimmt, geht es bei der heutigen Sitzung weniger um Zinssätze als vielmehr um Glaubwürdigkeit, Unabhängigkeit und Timing.

Was treibt die Entscheidung des Januar-FOMC an?

Die Entscheidung der Fed, heute stillzuhalten, beruht auf einer ungewöhnlichen wirtschaftlichen Spaltung. Die US-Wirtschaft wächst rasant, doch der Arbeitsmarkt kühlt ab, anstatt zu überhitzen. Die Arbeitslosigkeit ist auf 4,4% gestiegen, während die Neueinstellungen in mehreren Sektoren zurückgegangen sind – das stellt die traditionelle Verbindung zwischen starkem Wachstum und Beschäftigungsaufbau infrage.

Gleichzeitig bleibt die Inflation unangenehm hoch. Die Verbraucherpreise sind wieder auf etwa 2,7–3,0% gestiegen, deutlich über dem 2%-Ziel der Fed. Ein wesentlicher Treiber waren Zölle, die laut Schätzungen des Yale Budget Lab den effektiven US-Zollsatz auf fast 17% erhöht haben. Diese höheren Importkosten, die sich auf fast 30 Mrd. US-Dollar pro Monat belaufen, schlagen sich trotz der Bemühungen großer Unternehmen wie Walmart und Amazon, einen Teil der Auswirkungen abzufedern, auf die Einzelhandelspreise durch.

Diese Kombination bringt die Fed in eine Zwickmühle. Eine Zinssenkung birgt das Risiko, die Inflation wieder anzuheizen, gerade als der Preisdruck zunimmt. Das Beibehalten der Zinssätze birgt jedoch das Risiko, den Arbeitsmarkt weiter zu schwächen. Die heutige Entscheidung spiegelt die Einschätzung der Fed wider, dass die Inflationsrisiken weiterhin schwerer wiegen als die Wachstumsbedenken.

Warum das wichtig ist

Für die politischen Entscheidungsträger unterstreicht die heutige Sitzung, wie schmal der Grat geworden ist. Das Doppelmandat der Fed – stabile Preise und maximale Beschäftigung – zieht in entgegengesetzte Richtungen und zwingt die Verantwortlichen, die Inflationsbekämpfung zu priorisieren, auch wenn die Arbeitslosigkeit steigt. Diese Spannung erklärt, warum die heutige Erklärung voraussichtlich wenig Hinweise auf den Zeitpunkt künftiger Zinssenkungen geben wird.

Die Bank of America erwartet, dass Powell Geduld und Datenabhängigkeit betont, anstatt politische Kurswechsel anzudeuten. Der Fokus dürfte darauf liegen, ob die aktuelle Stärke des Wachstums auf einen höheren neutralen Zinssatz hindeutet – eine Sichtweise, die es rechtfertigen würde, die Zinsen länger restriktiv zu halten. Auch der politische Kontext könnte stärker als sonst ins Gewicht fallen, da die Fed vermeiden möchte, angesichts des wachsenden Drucks aus dem Weißen Haus reaktiv zu erscheinen.

Auswirkungen auf Märkte, Kreditnehmer und Devisen

Für Haushalte und Unternehmen bedeutet eine pausierende Fed nur begrenzte Entlastung auf kurze Sicht. Zwar legt die Zentralbank die Hypotheken- oder Kreditzinsen nicht direkt fest, doch beeinflusst ihre Haltung die Treasury-Renditen, die den meisten Kreditkosten zugrunde liegen. Bei unveränderten Leitzinsen dürften die Kreditkosten für Hypotheken, Kreditkarten und Unternehmenskredite hoch bleiben.

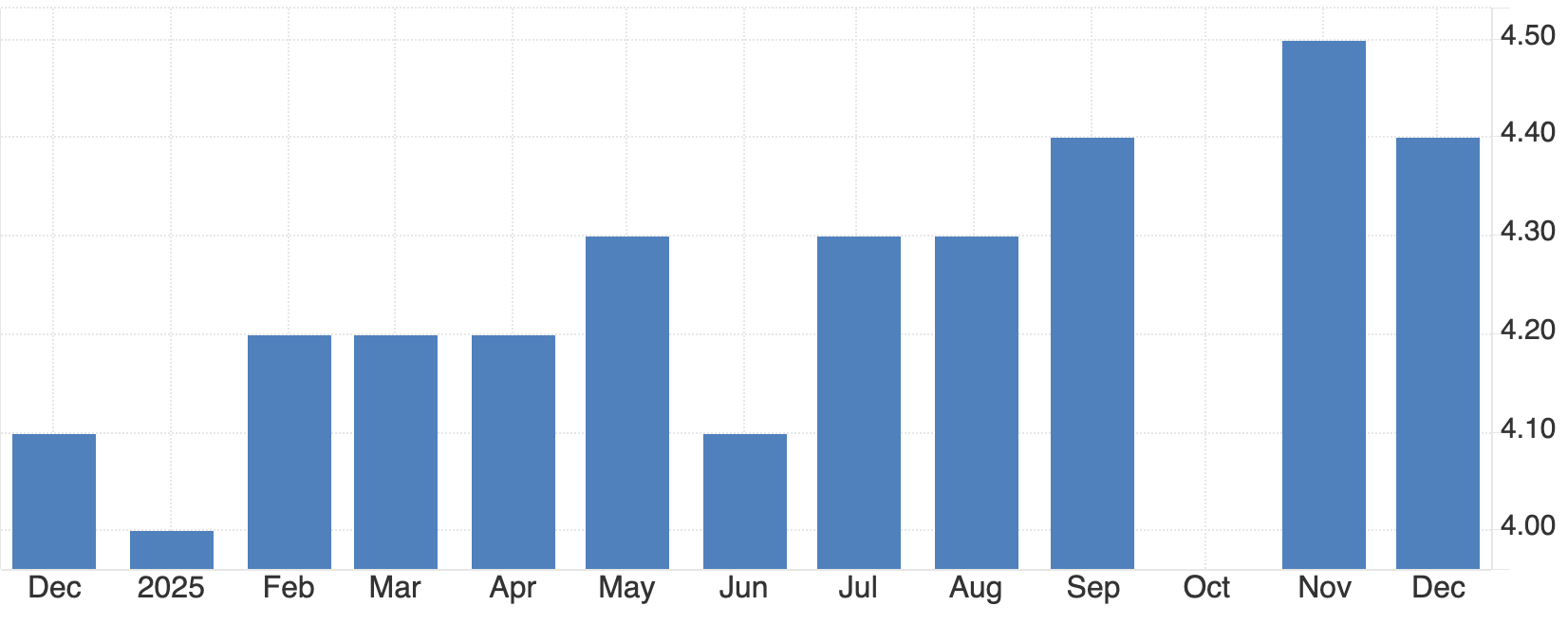

An den Finanzmärkten hat sich die Aufmerksamkeit bereits über die heutige Sitzung hinaus verlagert. Der US-Dollar hat sich abgeschwächt, der Dollar-Index ist in Richtung der Marke von 97 gefallen, da Händler eine künftige Lockerung einpreisen und auf US-Vermögenswerte einen sogenannten „Governance Discount“ anwenden, wie einige Analysten es nennen.

Der Euro ist auf etwa 1,19 US-Dollar gestiegen, während das Pfund Sterling auf fast 1,37 US-Dollar zugelegt hat – gestützt von der Erwartung einer globalen sanften Landung. Die Gold-Rallye über 5.100 US-Dollar erzählt eine ähnliche Geschichte. Anstatt in unsicheren Zeiten in den Dollar zu flüchten, scheinen Anleger zunehmend zu Sachwerten zu tendieren, da politische Spannungen das Vertrauen in die US-Geldpolitik trüben.

Expertenausblick: Worauf die Märkte wirklich warten

Die meisten Analysten sind sich einig, dass das heutige FOMC-Meeting eher ein Kontrollpunkt als ein Wendepunkt ist. Goldman Sachs erwartet, dass die Fed noch mehrere Monate stillhält und prognostiziert zwei Zinssenkungen im Jahr 2026, beginnend etwa im Juni. Sam Stovall von CFRA teilt diese Ansicht und argumentiert, dass die Fed abwartet, bis die Inflation deutlichere Anzeichen einer Abschwächung zeigt, bevor sie handelt.

Die Politik erschwert jedoch den Ausblick. Die Amtszeit von Vorsitzendem Jerome Powell endet im Mai 2026, und die Märkte reagieren zunehmend sensibel auf das, was danach kommt. Rabobank hat das aktuelle Umfeld als das „Auge des Sturms“ bezeichnet und deutet an, dass die Erwartungen für eine Zinssenkung im Juni ebenso sehr mit möglichen Führungswechseln wie mit Wirtschaftsdaten zusammenhängen. Sollten die Märkte mit ihrer Erwartung einer künftig lockereren Fed falsch liegen, könnte die Volatilität bei Anleihen, Aktien und Währungen stark ansteigen.

Fazit

Das heutige Januar-FOMC-Meeting bestätigt, dass die Federal Reserve Vorsicht über Überzeugung stellt. Da die Inflation weiterhin zu hoch und das Wachstum überraschend stark ist, sieht die Fed wenig Spielraum für Veränderungen. Die Märkte blicken bereits über den heutigen Tag hinaus und konzentrieren sich auf Mitte 2026 sowie auf die politischen und wirtschaftlichen Veränderungen, die die nächste Phase der Geldpolitik einläuten könnten. Was Powell jetzt sagt, könnte weniger wichtig sein als das, was sich in den kommenden Monaten ändert.

Die auf dem Deriv Blog enthaltenen Informationen dienen ausschließlich Bildungszwecken und stellen keine Finanz- oder Anlageberatung dar. Die Informationen können veraltet sein, und einige der genannten Produkte oder Plattformen werden möglicherweise nicht mehr angeboten. Wir empfehlen, vor Handelsentscheidungen eigene Recherchen durchzuführen.