如何在 Deriv 交易商品

在 Deriv 交易商品讓交易者能夠透過兩種主要工具——差價合約(CFDs)和數位期權,參與能源、金屬及特定軟性商品的價格波動。2026 年及以後,Deriv 提供一系列平台——Deriv MT5、Deriv cTrader、Deriv Trader、SmartTrader、Deriv Bot 及 Deriv GO——以支援各種交易風格。CFDs 允許靈活的持倉管理,包括停損、部分平倉及移動停損,而期權則提供基於價格方向或價格水平結果的固定風險合約。

快速摘要

- 石油和黃金等商品會因供需及宏觀經濟因素而波動。

- CFDs 適合持倉數小時或數天的交易者。

- 數位期權常被用來表達短線或基於價格水平的想法,每份合約風險預先設定。

- 一致的持倉規模與事件風險意識有助於負責任的交易。

如何在 Deriv 交易商品

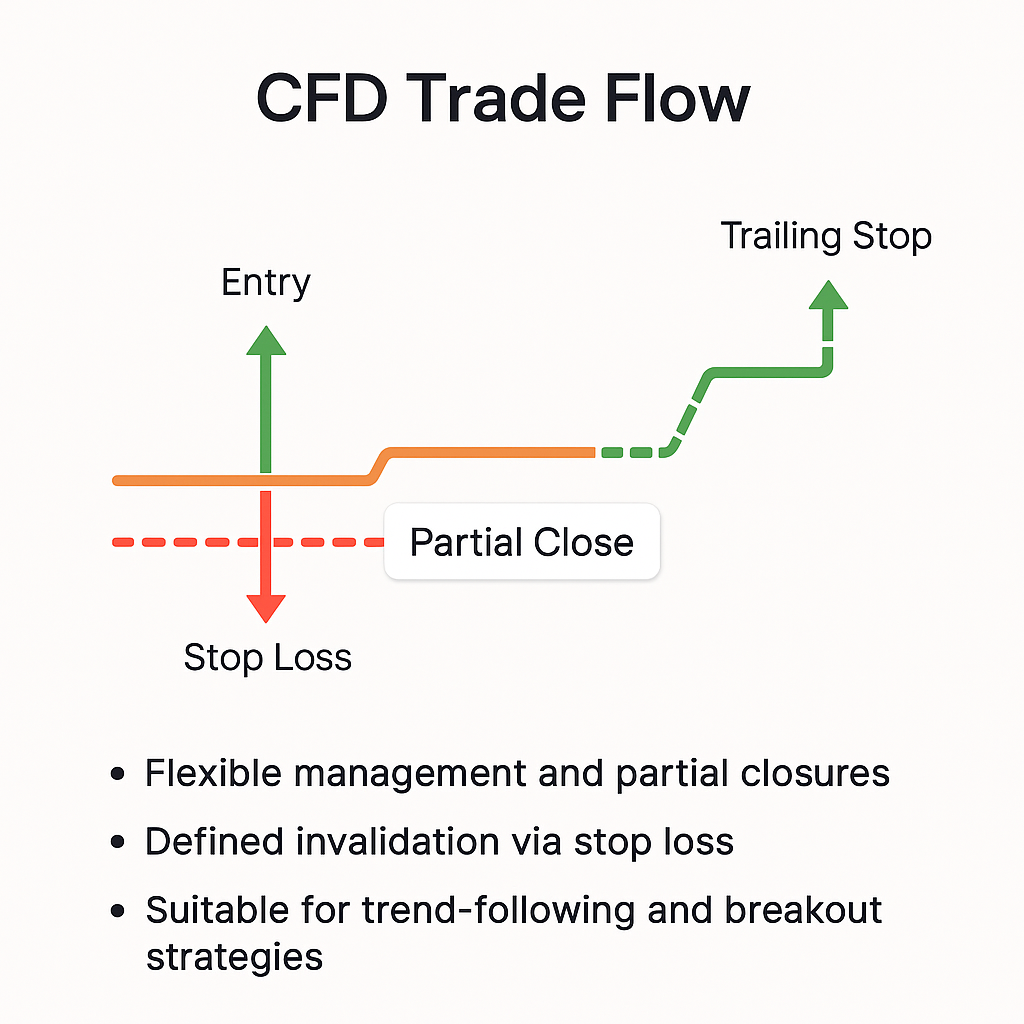

CFDs(Deriv MT5、Deriv cTrader)

您交易的是價格波動,而非實體商品。CFDs 讓您可以無限期管理交易:以停損設定風險、逐步加碼、部分獲利了結,並追蹤獲利單。

優點:

- 靈活管理及部分平倉。

- 透過停損明確設定失效點。

- 適合趨勢追蹤及突破策略。

實務範例:一位交易者分析美國原油(WTI 原油)時發現價格突破阻力。在 Deriv MT5 上,他們在該水平稍上方設置買入止損單,於前一波動低點下方設明確停損,並利用 Deriv GO 警示管理移動停損,同時監控風險。這種結構化方法有助於交易連貫性,但結果仍取決於市場狀況。

風險與報酬設定檢查清單:

- 找出明確的技術觸發點(趨勢或價格水平)。

- 根據停損距離計算持倉規模。

- 預先設定部分獲利區間。

- 隨結構變化移動停損。

根據 Deriv 分析師說法,2026 年,CFDs 的靈活性讓交易者能夠適應日內波動,同時維持結構化風險控管。

「重點不是預測每一步,而是明確界定風險範圍。」

數位期權(Deriv Trader、SmartTrader、Deriv Bot)

您可選擇方向型或價格水平型合約,並預設持倉時間與投注金額。Rise/Fall 捕捉短線方向;Higher/Lower 及 Touch/No Touch 著重於價格水平結果。

優點:

- 最大損失固定。

- 簡單的方向型與價格水平型表達。

- 適用於波動或事件驅動時期。

| CFDs | Options | |

|---|---|---|

| Trade control | Ongoing management | Set and wait |

| Flexible duration | Open-ended | Predefined |

| Risk structure | Defined via stops | Fixed maximum loss |

進一步指引:Deriv 的數位期權非常適合結構化學習。新手可從 Rise/Fall 開始,了解方向行為,再進階至 Higher/Lower 進行價格水平預測。隨著信心提升,可嘗試 Touch/No Touch 合約,測試預測波動的精準度。

哪個 Deriv 平台適合您的交易風格?

| Question | Rise/Fall | Higher/Lower | Touch/No Touch | CFDs |

|---|---|---|---|---|

| Will price end higher/lower soon? | ✓ | |||

| Will it finish above/below a key level? | ✓ | |||

| Will it tag or avoid a level? | ✓ | |||

| Do you want to manage a trade over time? | ✓ |

CFDs 與期權:哪個更適合您的策略?

石油(US Oil / UK Brent Oil)

- 期權: 交易者常用 Rise/Fall 把握 OPEC+ 新聞或庫存報告等事件前後的方向波動,Touch/No Touch 則用於「觸及或避開」情境。常見持倉時間:日內 10–30 分鐘,或長至 2 小時。

- CFDs: 常見策略為突破或回調。兩者皆可將停損設於真正失效點之外,於 1R 處部分獲利,剩餘部位移動停損。專業交易者多於倫敦–紐約重疊時段交易,以獲得更佳流動性。

黃金(XAUUSD)

- 期權: 多數交易者在短線動能爆發時用 Rise/Fall,或於盤末測試價格水平時用 Higher/Lower。常見於事件週(如央行公告),此時明確設定最大風險尤為重要。

- CFDs: 專業者會在上升趨勢回調或區間邊緣以微型倉位操作。可部分平倉、追蹤獲利單,並在Deriv GO 上設警示以維持紀律。

實用框架:CFDs 適合想要主動控管與分批出場的交易者,期權則適合偏好明確風險與時間框架結果者。趨勢行情時,CFDs 提供彈性;事件驅動市場則以期權限制曝險。

IMF 市場報告提到:

「黃金仍對利率預期與貨幣趨勢敏感。透過期權交易明確設定風險,讓個人交易者能參與宏觀主題,而不必承擔槓桿曝險。」

天然氣

- 期權: 交易者常於區間盤整或短暫動能階段(特別是波動劇烈時)使用 Touch/No Touch。由於資產價格波動劇烈且難以預測,投注金額通常較小。

- CFDs: 通常僅在市場結構明確且波動趨於穩定時交易。交易者常將停損設得較區間寬,並縮小持倉規模以應對劇烈波動。

軟性商品(如可可)

- 期權: 多數交易者在供應驅動波動(如天氣或產量新聞)期間,於明確價格水平附近以小額 Rise/Fall 合約操作。

- CFDs: 通常用於市場較平靜、價格維持區間時。交易者常採用均值回歸策略,日內管理持倉,並避免隔夜持倉以降低掉期成本與新聞風險。

不同市場中 CFDs 與期權比較

| Market type | Best instrument | Key advantage |

|---|---|---|

| Trending (oil, gold) | CFDs | Flexible exits and trade management |

| Event-driven (data releases) | Options | Defined loss and timed exposure |

| Range-bound (softs, gas) | Options | Simpler structure and smaller stakes |

進一步來說,經驗豐富的交易者常結合兩種工具。例如,交易者可開設 CFD 持倉以捕捉長線趨勢,同時用 No Touch 期權作為波動事件期間的保險。這種混合策略能平衡曝險,同時參與更大範圍的市場走勢。

為什麼 Deriv 平台對未來商品市場很重要?

| Platform | Best for | Key benefits |

|---|---|---|

| Deriv MT5 / Deriv cTrader | CFD management | Full control, partials, trailing |

| Deriv Trader / SmartTrader | Time-boxed ideas | Defined risk per ticket |

| Deriv Bot | Automation | Rule-based filters, cooldowns |

| Deriv GO | Mobile execution | Alerts and plan-based actions |

Deriv 生態系統以適應性為核心。交易者可在 Deriv MT5 上分析市場,於 Deriv Bot 自動化部分策略,並用 Deriv GO 監控進度。這種連結結構確保交易者無論市場狀況或裝置皆能掌控全局。

未來哪些因素影響商品市場?

供需: 美國能源資訊署(EIA)報告常引發油價波動。庫存大幅減少歷來推升價格,增加則壓低價格。

天氣與地緣政治: OPEC+ 政策、戰爭及運輸中斷會影響能源與農產品市場。此類事件期間,市場波動加劇,許多交易者會重新評估曝險,偏好具預設風險特性的工具。

宏觀與貨幣: 黃金對利率變動及美元走勢敏感。隨全球利率週期變化,交易者傾向用期權於不確定的宏觀時期獲得明確風險曝險。

新興趨勢: 可再生能源發展及亞洲工業需求正影響商品價格,尤其是金屬。Deriv 交易者可用 CFDs 把握長線變化,或用期權隔離事件風險。

Deriv 風險策略師說明:

「CFDs 與期權的多元配置,能平衡應對波動。在不確定的宏觀環境下,交易者可持續參與市場,而不必承擔過度方向性風險。」

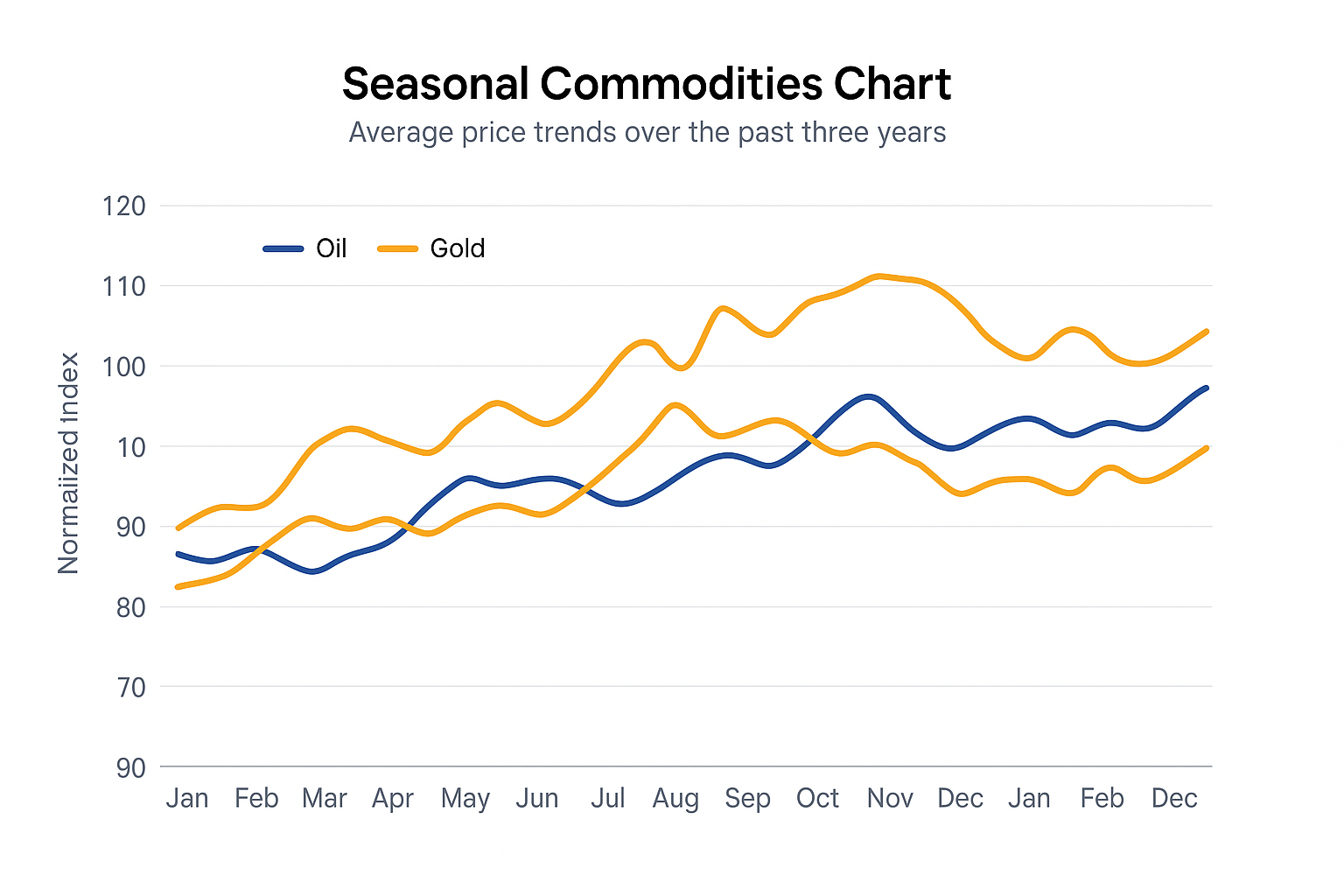

季節性: 天然氣需求於冬季高峰,農產品價格則隨作物週期波動。專業交易者將季節性視為背景,而非訊號。

未來展望: 隨著數據分析與 AI 交易工具日益整合,Deriv 致力於提升平台內的模式辨識與情緒追蹤,協助交易者獲得更清晰的宏觀洞察與精準執行。

您應了解哪些交易風險與策略?

- 波動劇烈與跳空: 重大事件期間,期權因明確風險常被討論,CFDs 則多用於結構明朗後的趨勢行情。

- CFDs 槓桿風險: CFD 結果與持倉規模及停損距離密切相關,因此槓桿常與持倉紀律及明確失效點一同討論。

- 持倉成本: CFD 持倉若超過結算時間,可能產生掉期費用,因此評估長線曝險時,常需檢視持倉時間與合約規格。

- 滑價: 快速市場中,成交價可能與預期不同,因此常討論掛單與小額下單;期權則合約成本明確,但結果仍取決於市場波動。

- 相關性風險: 商品市場常因共同因素而同向波動,因此相關曝險(如US Oil 與 UK Brent Oil)常被視為投資組合集中風險。

- 模型風險: 當市場環境變化時,自動化策略可能失效,因此簡單規則、少量篩選及明確限制被認為較易監控與維護。

- 心理風險: 過度交易或追損等行為錯誤廣泛討論;期權採一致投注金額,CFDs 則預先規劃管理規則,有助減少決策壓力。

- 操作錯誤: 合約選擇(如持倉時間、障礙設置或訂單類型)會影響結果,因此執行規劃時,常強調合約參數需與交易想法相符。

下單前檢查清單:

- 確認新聞與事件行事曆。

- 核對持倉規模與帳戶權益。

- 下單前設好停損與目標。

- 限制跨資產相關曝險。

- 檢視情緒狀態,避免衝動交易。

將風險管理擴展至帳戶層級,交易者常檢視整體曝險及工具間相關性對總回撤的影響。保證金使用率與每日損失上限常被納入風險監控。持續檢視保證金使用與每日損失門檻,是專業風險紀律的基礎。

新手如何負責任地開始商品交易?

- 新手可先從一種金屬(黃金)及一種能源(石油)練習。

- CFD 單筆風險:佔權益 1–2%;期權投注 0.5–1%。

- 避免重複相關曝險。

- 每週進行 30 分鐘檢討。

Deriv 商品交易的未來發展?

Deriv 持續優化交易技術,推出更多自動化工具、預測分析及提升行動裝置效能。隨全球市場演變,交易者可期待風險控管工具、AI 分析與平台升級無縫整合,支援更快執行與情境警示。

此外,Deriv 計劃擴展教育支援,透過 Deriv Academy 提供互動學習模組與案例教學,協助交易者理解宏觀經濟驅動因素、風險機制及多商品實務交易結構。

重點整理

商品讓交易者能表達對全球供需與宏觀變化的看法。在 Deriv,CFDs 提供靈活管理,數位期權則精確界定風險。從模擬帳戶開始,保持小額投注,一次專注精進一種方法。

免責聲明:

商品的數位期權交易不適用於居住於歐盟的客戶。

Deriv X、Deriv Bot 及 SmartTrader 平台不適用於居住於歐盟的客戶。