Wird der Höhenflug von Silber anhalten, während die Märkte auf die Fed-Zinsentscheidung warten?

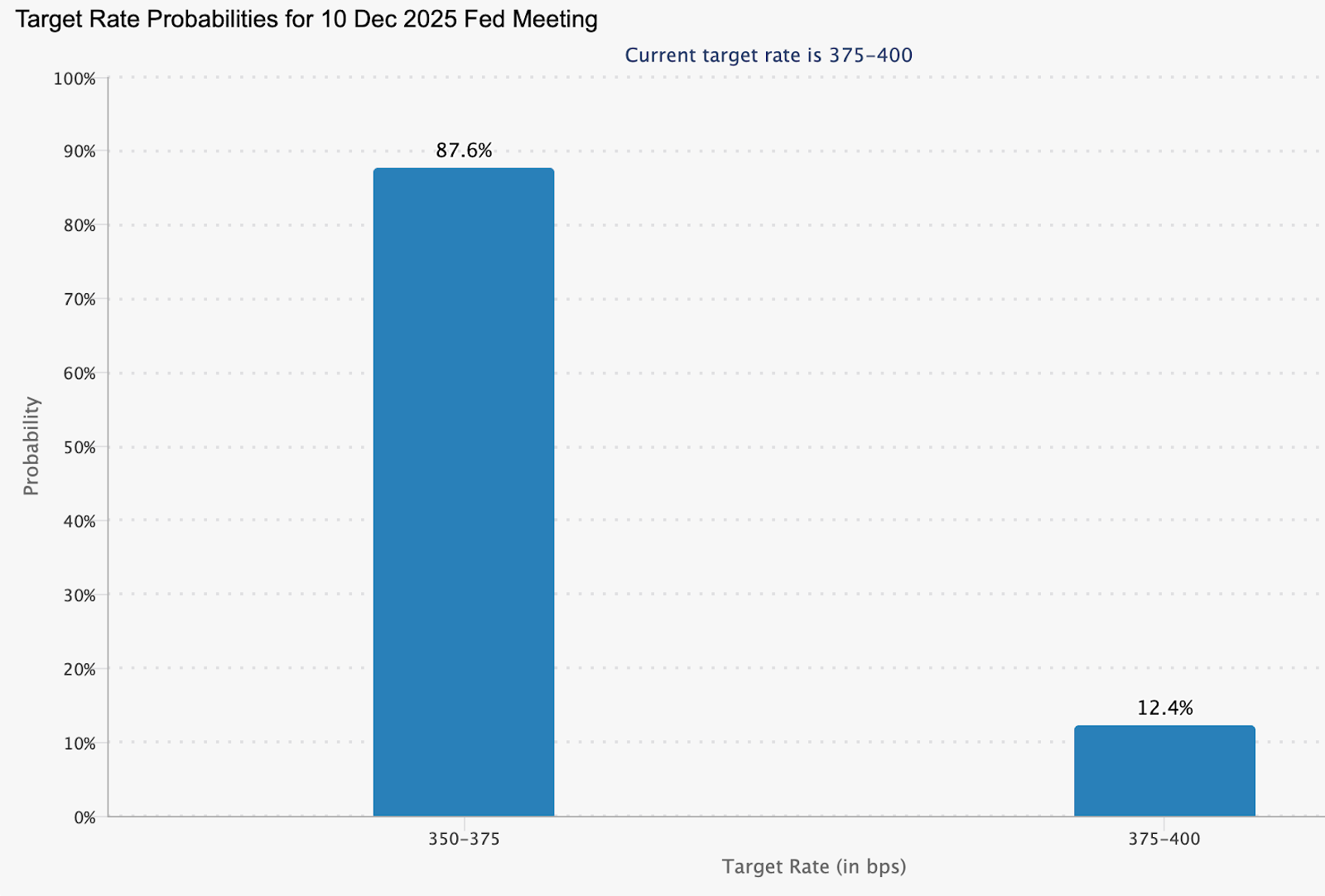

Laut Analysten kann der Höhenflug von Silber anhalten – aber nur, wenn die Federal Reserve diese Woche die von den Märkten erwartete Zinssenkung liefert. Der Anstieg des Metalls auf rund 60,79 $ pro Unze spiegelt wider, dass Händler eine 87%ige Wahrscheinlichkeit für eine Senkung um einen Viertelpunkt einpreisen. Mehrere Rohstoffstrategen argumentieren, dass weitere Lockerungen Silber kurzfristig stützen würden. Andere warnen, dass die Rallye schnell abklingen könnte, falls die Fed einen langsameren Zinssenkungspfad signalisiert, was das aktuelle Niveau anfällig für eine Korrektur macht.

Ihre geteilten Ansichten rahmen die zentrale Frage vor dem Treffen: Ist der Schwung bei Silber echt oder nur das Produkt aggressiver Positionierungen? Jahrelange Angebotsknappheit und Sorgen um Zölle stärken das Lager der Bullen, während der Liquiditätsschock im Oktober unterstreicht, wie fragil der Markt unter Stress werden kann. In einem Punkt sind sich die Analysten einig: Der Ton der Fed in dieser Woche dürfte entscheiden, ob Silber seinen Ausbruch fortsetzt oder unter den jüngsten Hochs verharrt.

Was treibt den Anstieg von Silber an?

Der Hauptmotor für den Anstieg von Silber ist der feste Glaube, dass die Federal Reserve ihren Lockerungszyklus fortsetzen wird. Händler preisen laut dem FedWatch-Tool der CME eine 87%ige Chance auf eine Zinssenkung um einen Viertelpunkt ein, wodurch die Zinsen auf 3,5%–3,75% sinken würden.

Ein schwächerer Dollar – bereits 8,5% niedriger in diesem Jahr – hat die Attraktivität nicht verzinslicher Anlagen gestärkt. Rhona O’Connell von StoneX fasste die Stimmung zusammen, indem sie sagte, Händler „haben definitiv auf Zinssenkungen gehofft“, was dazu beitrug, dass Positionierungen schon vor dem Ende der Sitzung vorgezogen wurden.

Doch die makroökonomische Politik ist nur ein Teil der Geschichte. Der physische Silbermarkt befindet sich seit Monaten in einem Zustand der Dislokation. Die Lagerbestände in London waren im Oktober so stark ausgedünnt, dass ein führender Investmentchef die Bedingungen als „völlig beispiellos“ beschrieb, mit „keiner verfügbaren Liquidität“, da die steigende Nachfrage aus Indien und ETF-Zuflüsse die Vorräte erschöpften.

Die Bestände haben sich leicht erholt, wobei die frei verfügbaren Lager in London im November etwa 202 Millionen Unzen erreichten, doch die Verbesserung ist ungleichmäßig. Die Lagerbestände in China bleiben auf dem niedrigsten Stand seit einem Jahrzehnt, während die Vereinigten Staaten aufgrund von Zollbedenken nach der Aufnahme von Silber in die Liste der kritischen Mineralien der USA einen übergroßen Comex-Bestand von 456 Millionen Unzen angehäuft haben.

Warum das wichtig ist

Laut Analysten steht diese Rallye für mehr als nur spekulative Begeisterung; sie unterstreicht die Fragilität des Silbermarktes, die nach Jahren mangelnder Investitionen deutlich geworden ist. Da Silber hauptsächlich ein Nebenprodukt anderer Metalle ist, können Bergbauunternehmen die Produktion selbst bei steigenden Preisen nicht schnell hochfahren.

Helen Amos von BMO warnte, dass „regionale Engpässe“ wahrscheinlich anhalten werden und verwies auf chronische Defizite, die sich in den letzten fünf Jahren angesammelt haben. Engpässe sind keine Einzelfälle mehr – sie sind strukturell.

Für Anleger bringt die Divergenz zwischen Gold und Silber eine weitere Komplexitätsebene. Gold ist in diesem Jahr um etwa 60% gestiegen, gestützt durch Käufe von Zentralbanken und ETF-Zuflüsse. Analysten von BMI warnen jedoch, dass schon ein Hinweis auf eine Pause bei den Fed-Senkungen Gold wieder unter 4.000 $ drücken könnte. Silber bietet unterdessen ein größeres Aufwärtspotenzial, ist aber auch volatiler. Wie Goldman Sachs bereits zu Beginn des Jahres feststellte, ist Silber aufgrund seines dünneren Marktes und seines stärkeren industriellen Profils weiterhin „stärkerem Abwärtsrisiko“ ausgesetzt als Gold.

Auswirkungen auf Märkte und Industrie

Hersteller sehen sich bereits mit den Folgen eines Metalls konfrontiert, das sich mehr wie ein Risiko-Asset als wie ein stabiler industrieller Rohstoff verhält. Die Silbernachfrage aus der Solar- und Elektronikbranche steigt weiter, was bedeutet, dass Preisschwankungen die Planungskosten direkt beeinflussen. Die Volatilität erschwert die Beschaffung, insbesondere in der Solarproduktion, wo langfristige Verpflichtungen mit schwankenden Spotmärkten kollidieren. Einige Produzenten sichern sich aggressiver ab; andere tragen die höheren Kosten, bis sich der Markt stabilisiert.

Auch die Finanzmärkte passen sich an. Die Blockade im außerbörslichen Handel im Oktober – als Käufer und Verkäufer Schwierigkeiten hatten, Transaktionen abzuwickeln – war eine Warnung vor Liquiditätsrisiken. Dan Ghali von TD Securities sagte, die Knappheit spiegele „Arbitrage-Hemmnisse“ wider, die durch Zollunsicherheit und ungleichmäßige regionale Bestände verschärft wurden. Das Ereignis verstärkte die Preisschwankungen innerhalb eines Tages und machte Händlern deutlich, wie dünn die Marktbedingungen werden können, wenn sich die Stimmung ändert.

Da Privatanleger, insbesondere in Nordamerika, wo Silber als „Gold des kleinen Mannes“ vermarktet wird, verstärkt einsteigen, wird das Marktverhalten noch schwerer vorhersehbar. Die Beteiligung von Privatanlegern verstärkt die Dynamik in beide Richtungen und erhöht den Einsatz für das, was nach der Fed-Entscheidung passiert.

Expertenausblick

Analysten sind uneins, ob der Höhenflug von Silber den Beginn eines nachhaltigen Trends oder den Höhepunkt eines überdehnten Marktes markiert. Suki Cooper von Standard Chartered bleibt konstruktiv und merkt an, dass die Preise hoch bleiben könnten, solange der physische Markt angespannt ist. Sie warnt jedoch, dass die Volatilität anhalten wird, insbesondere da sich Händler auf die US Section 232-Überprüfung konzentrieren, die Zölle einführen und regionale Ungleichgewichte verschärfen könnte.

Die Prognosen reichen von einer Fortsetzung des Anstiegs von Silber weit über 61 $ bis hin zu einer Korrektur, falls die Fed ihre Lockerungssignale abschwächt. Einige erwarten eine Fortsetzung der Rallye, wenn der Dollar weiter schwächt, während andere das Risiko hervorheben, dass selbst ein leicht restriktiver Ton einen schnellen Abbau gehebelter Positionen auslösen könnte. Die nächste Phase hängt von drei Signalen ab: der Forward Guidance der Fed, der Veröffentlichung der Überprüfung kritischer Mineralien und neuen Daten zu den Lagerbeständen in China und London. Jedes davon kann die Marktstimmung innerhalb von Stunden verändern.

Wichtigste Erkenntnis

Der Anstieg von Silber über 60 $ ist das Ergebnis einer seltenen Konvergenz von geldpolitischer Lockerung, strukturellen Engpässen und Zollunsicherheit. Die Rallye spiegelt echten Angebotsdruck wider, aber auch einen Markt, der zu plötzlichen Luftlöchern neigt, wenn die Liquidität dünn wird. Da die Federal Reserve ihre nächste Zinsentscheidung bekannt gibt, sind die Einsätze hoch: Das Ergebnis könnte den Ausbruch von Silber verlängern oder den Moment markieren, in dem die Dynamik endgültig abkühlt. Die nächsten Signale, auf die zu achten ist, sind die Guidance der Fed, die US-Mineralienüberprüfung und neue Bestandsdaten aus China und London.

Technische Einblicke zu Silber

Zu Beginn des Artikels wird Silber (XAG/USD) bei etwa 61,32 $ gehandelt, setzt seine starke Aufwärtsrallye fort und liegt nun deutlich über der wichtigen Unterstützung bei 57,00 $. Ein Rücksetzer in diese Zone könnte Verkaufsliquidationen auslösen, während tiefere Rückgänge in Richtung 49,40 $ oder 47,00 $ auf eine breitere Umkehr hindeuten würden. Vorerst bleibt Silber klar bullisch und bewegt sich im oberen Bereich seiner Bollinger-Band-Struktur, während die Dynamik weiter zunimmt.

Das Kursverhalten zeigt weiterhin höhere Hochs und höhere Tiefs, was auf eine starke Kontrolle der Käufer hindeutet. Dennoch beginnen die jüngsten Kerzen leichte Unsicherheit in der Nähe der aktuellen Hochs zu zeigen, was darauf hindeutet, dass der Markt nach einem so schnellen Anstieg bald die Überzeugung der Käufer testen könnte. Da die Volatilität erhöht ist und die Intraday-Spannen zunehmen, greifen viele Händler auf Tools wie den Deriv Trading Calculator zurück, um ihre Positionsgröße und ihr potenzielles Risiko vor dem Einstieg in diese starken Schwankungen zu modellieren.

Der RSI, der jetzt bei etwa 76 liegt, steigt steil im überkauften Bereich an, was auf eine starke bullische Dynamik hindeutet, aber auch signalisiert, dass der Markt kurzfristig überdehnt sein könnte. Während der übergeordnete Trend weiterhin aufwärts gerichtet ist, könnte Silber anfällig für eine Abkühlungsphase sein, sofern die Bullen den Druck nicht über dem aktuellen Niveau aufrechterhalten. Eine kurze Konsolidierung würde den Aufwärtstrend nicht brechen, aber dazu beitragen, die Momentum-Indikatoren zurückzusetzen und klarere Einstiegssignale für Trendfolger zu bieten, die XAG/USD auf Deriv MT5 beobachten.

Die angegebenen Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.