¿Durará el repunte de la plata mientras los mercados se preparan para la decisión de tasas de la Fed?

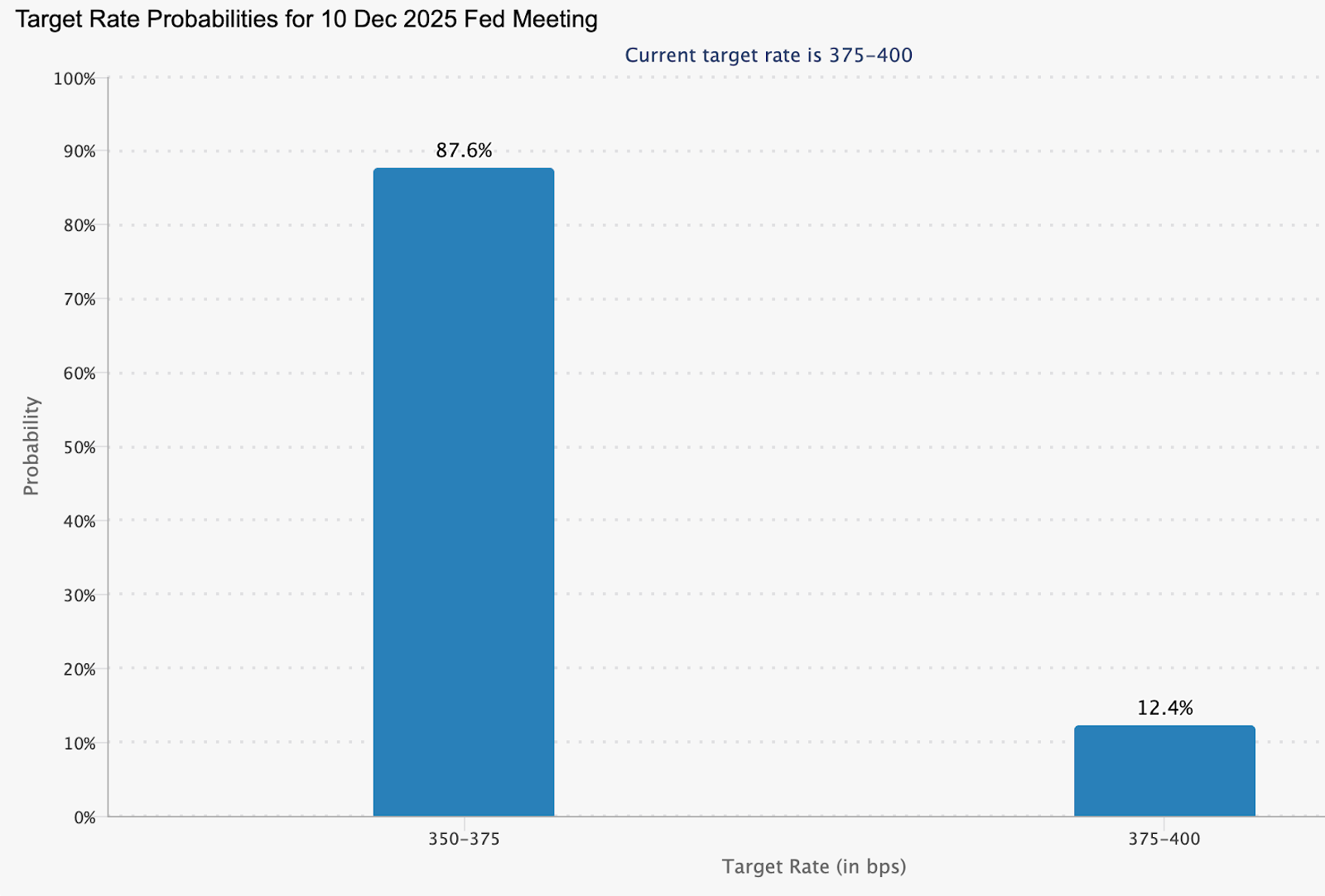

Según los analistas, el repunte de la plata puede continuar, pero solo si la Federal Reserve cumple con el recorte de tasas que los mercados esperan esta semana. El ascenso del metal hasta alrededor de $60.79 la onza refleja que los operadores están valorando una probabilidad del 87% de una reducción de un cuarto de punto, y varios estrategas de materias primas sostienen que una mayor flexibilización mantendría el apoyo a la plata en el corto plazo. Otros advierten que el rally podría desvanecerse rápidamente si la Fed señala un ritmo más lento de recortes, haciendo que el nivel actual sea vulnerable a una corrección.

Sus opiniones divididas enmarcan la pregunta central antes de la reunión: ¿es genuino el impulso de la plata o es simplemente producto de una posición agresiva? Años de escasez de oferta y preocupaciones arancelarias refuerzan la postura alcista, mientras que el shock de liquidez de octubre subraya lo frágil que puede volverse el mercado bajo presión. Los analistas coinciden en un punto: el tono de la Fed esta semana probablemente decidirá si la plata extiende su ruptura o se estanca por debajo de los máximos recientes.

¿Qué impulsa el alza de la plata?

El motor principal del avance de la plata es la firme creencia de que la Federal Reserve extenderá su ciclo de flexibilización. Los operadores están valorando una probabilidad del 87% de un recorte de un cuarto de punto, llevando las tasas hacia el 3.5%–3.75%, según la herramienta FedWatch de CME.

Un dólar más débil —ya un 8.5% más bajo este año— ha fortalecido el atractivo de los activos sin rendimiento. Rhona O’Connell de StoneX resumió el sentimiento diciendo que los operadores “definitivamente buscaban recortes”, lo que ayudó a adelantar las posiciones incluso antes de que concluyera la reunión.

Pero la política macroeconómica es solo parte de la historia. El mercado físico de la plata ha pasado meses en un estado de dislocación. Los inventarios de Londres estuvieron tan ajustados en octubre que un importante director de inversiones describió las condiciones como “totalmente sin precedentes”, con “ninguna liquidez disponible” mientras la creciente demanda india y las entradas a ETF drenaban los suministros.

Las existencias se han recuperado ligeramente, con los inventarios flotantes de Londres alcanzando alrededor de 202 millones de onzas en noviembre, aunque la mejora es desigual. Los inventarios chinos siguen en mínimos de una década, mientras que Estados Unidos ha acumulado una gran reserva de Comex de 456 millones de onzas debido a preocupaciones arancelarias tras la inclusión de la plata en la lista de minerales críticos de EE. UU.

Por qué es importante

Según los analistas, este rally representa más que entusiasmo especulativo; pone de relieve la fragilidad del mercado de la plata, que se ha hecho evidente tras años de baja inversión. Como la plata es principalmente un subproducto de otros metales, los mineros no pueden aumentar la producción rápidamente incluso cuando los precios suben.

Helen Amos de BMO advirtió que la “escasez regional” probablemente persistirá, señalando déficits crónicos que se han acumulado en los últimos cinco años. Los déficits ya no son eventos aislados: son estructurales.

Para los inversores, la divergencia entre el oro y la plata añade otra capa de complejidad. El oro ha subido alrededor de un 60% este año, respaldado por compras de bancos centrales y entradas a ETF. Sin embargo, los analistas de BMI advierten que cualquier indicio de una pausa en los recortes de la Fed podría hacer que el oro caiga por debajo de $4,000. La plata, por su parte, ofrece un mayor potencial alcista pero conlleva más volatilidad. Como señaló Goldman Sachs a principios de año, la plata aún enfrenta “mayor riesgo de caída de precios” que el oro debido a su mercado más reducido y su mayor peso industrial.

Impacto en los mercados y la industria

Los fabricantes ya están enfrentando las consecuencias de un metal que se comporta más como un activo de riesgo que como un insumo industrial estable. La demanda de plata de los sectores solar y electrónico sigue aumentando, lo que significa que las oscilaciones de precios impactan directamente en los costos de planificación. La volatilidad complica la adquisición, especialmente en la producción solar, donde los compromisos a largo plazo chocan con los mercados spot fluctuantes. Algunos productores se están cubriendo de forma más agresiva; otros están absorbiendo mayores costos hasta que el mercado se estabilice.

Los mercados financieros también se están ajustando. El congelamiento de octubre en el mercado extrabursátil —donde compradores y vendedores tuvieron dificultades para operar— fue una advertencia sobre el riesgo de liquidez. Dan Ghali de TD Securities dijo que la escasez reflejaba “fricciones para el arbitraje”, agravadas por la incertidumbre arancelaria y los inventarios regionales desiguales. El episodio amplificó las oscilaciones intradía de precios y dejó a los operadores muy conscientes de lo delgado que puede volverse el mercado cuando cambia el sentimiento.

A medida que los inversores minoristas se suman, especialmente en Norteamérica, donde la plata se comercializa como el “oro del pobre”, la personalidad del mercado se vuelve aún más difícil de leer. La participación minorista tiende a amplificar el impulso en ambas direcciones, aumentando la importancia de lo que ocurra tras la decisión de la Fed.

Perspectiva de los expertos

Los analistas están divididos sobre si el repunte de la plata marca el inicio de una tendencia sostenida o el pico de un mercado sobreextendido. Suki Cooper de Standard Chartered mantiene una visión constructiva, señalando que los precios podrían mantenerse elevados mientras el mercado físico siga ajustado. Sin embargo, advierte que la volatilidad llegó para quedarse, especialmente mientras los operadores se centran en la revisión de la Sección 232 de EE. UU., que podría introducir aranceles y profundizar los desequilibrios regionales.

Las previsiones van desde que la plata extienda su ascenso muy por encima de $61 hasta una corrección si la Fed suaviza su orientación sobre la flexibilización. Algunos esperan la continuación del rally si el dólar se debilita aún más, mientras que otros destacan el riesgo de que incluso un tono moderadamente restrictivo pueda desencadenar una rápida liquidación de posiciones apalancadas. La próxima fase depende de tres señales: la orientación futura de la Fed, la publicación de la revisión de minerales críticos y nuevos datos sobre los niveles de inventarios en China y Londres. Cada una tiene el potencial de cambiar el sentimiento del mercado en cuestión de horas.

Conclusión clave

El repunte de la plata por encima de $60 es producto de una rara convergencia de flexibilización monetaria, escasez estructural e incertidumbre arancelaria. El rally refleja una tensión genuina en la oferta, pero también un mercado propenso a vacíos repentinos cuando la liquidez se reduce. Con la Federal Reserve a punto de anunciar su próxima decisión de tasas, las apuestas son altas: el resultado podría extender la ruptura de la plata o marcar el momento en que el impulso finalmente se enfríe. Las señales a seguir son la orientación de la Fed, la revisión de minerales de EE. UU. y nuevos datos de inventarios de China y Londres.

Perspectiva técnica de la plata

Al inicio de la redacción, la plata (XAG/USD) cotiza alrededor de $61.32, extendiendo un fuerte rally alcista y situándose ahora muy por encima del soporte clave de $57.00. Un retroceso hacia esta zona podría desencadenar liquidaciones de ventas, mientras que caídas más profundas hacia $49.40 o $47.00 sugerirían una reversión más amplia. Por ahora, la plata sigue firmemente alcista, moviéndose en la región superior de su estructura de Bandas de Bollinger mientras el impulso continúa creciendo.

La acción del precio sigue marcando máximos y mínimos más altos, señalando un fuerte control de los compradores. Aun así, las velas recientes comienzan a mostrar cierta vacilación cerca de los máximos actuales, lo que sugiere que el mercado podría pronto poner a prueba la convicción de los compradores tras una subida tan rápida. Con la volatilidad elevada y los rangos intradía en expansión, muchos operadores recurren a herramientas como la Deriv Trading Calculator para modelar el tamaño de sus posiciones y la posible exposición antes de enfrentarse a estos bruscos movimientos.

El RSI, ahora alrededor de 76, sube con fuerza en territorio de sobrecompra, reflejando un fuerte impulso alcista pero también señalando que el mercado podría estar sobreextendido a corto plazo. Si bien la tendencia general sigue siendo alcista, la plata podría ser vulnerable a una fase de enfriamiento a menos que los alcistas mantengan la presión por encima de los niveles actuales. Una breve consolidación no rompería la tendencia alcista, pero ayudaría a restablecer los indicadores de impulso y ofrecer señales de entrada más claras para los seguidores de tendencia que monitorean XAG/USD en Deriv MT5.

Las cifras de rendimiento citadas no garantizan rendimientos futuros.