Bitcoin cae por debajo de $90,000: ¿Colapso, reinicio o ventana de compra?

La caída de Bitcoin por debajo del nivel de $90,000 no es un colapso, pero sí es más que una volatilidad rutinaria, según los informes. El movimiento refleja un reinicio impulsado por factores macroeconómicos, donde el apetito por el riesgo ha disminuido y el apalancamiento se ha deshecho, en lugar de una ruptura en la demanda a largo plazo. Los precios descendieron hasta la zona de los $85,000 a mediados del fin de semana, mientras que más de $400 millones en posiciones de criptomonedas fueron liquidadas en un solo día, según datos de CoinGlass.

El sentimiento se ha deteriorado drásticamente. El Crypto Fear and Greed Index cayó hasta 16, situándose firmemente en territorio de “miedo extremo”, incluso cuando la capitalización total del mercado cripto se recuperó por encima de los $3.1 billones.

Esa combinación —pesimismo profundo sin señales de capitulación— sugiere que el mercado está buscando una base, según los analistas. Si esta fase se convierte en una ventana de compra ahora depende menos de narrativas específicas de cripto y más de las señales de la política monetaria global.

¿Qué está impulsando la caída de bitcoin?

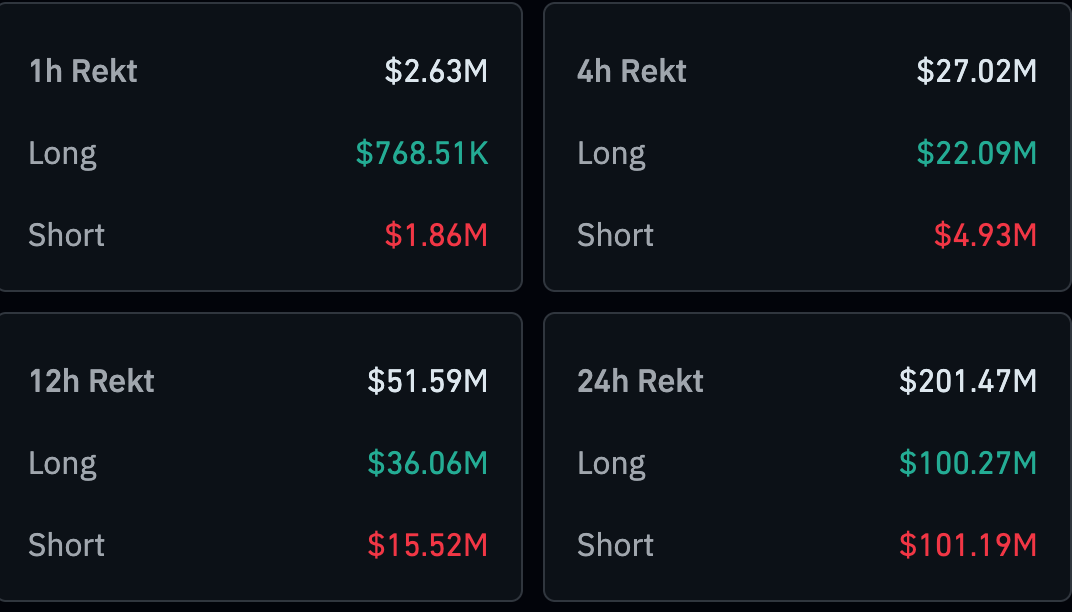

Observadores del mercado expresaron que la incapacidad de Bitcoin para recuperar los $90,000 ha sido moldeada por un claro giro hacia la aversión al riesgo. El reciente rebote perdió impulso a medida que resurgió la incertidumbre macroeconómica, lo que llevó a los operadores a reducir su exposición. Los datos de CoinGlass muestran que $201.52 millones en posiciones de criptomonedas fueron liquidados solo en las últimas 24 horas, con posiciones largas representando $100.29 millones.

La incertidumbre macroeconómica ha sido el catalizador dominante. La atención se ha centrado en el Bank of Japan, donde los economistas esperan ampliamente un aumento de tasas de interés del 0.25% en la reunión de política de esta semana. Tal movimiento profundizaría la divergencia con la Federal Reserve de EE. UU., que ya ha comenzado a recortar tasas. Esa divergencia corre el riesgo de acelerar el desmantelamiento de los carry trades financiados en yenes que han respaldado los activos de riesgo globales, incluidas las criptomonedas. La escasa liquidez de diciembre magnificó el impacto, permitiendo que ventas modestas empujaran los precios considerablemente a la baja.

Por qué importa para el sentimiento del mercado

La importancia del retroceso de bitcoin radica en el mensaje enviado por los indicadores de sentimiento más que en el nivel de precio en sí. Una lectura del Fear and Greed Index profundamente en miedo extremo indica que los inversores están priorizando la preservación de capital sobre la participación en el alza. Históricamente, lecturas similares a menudo han coincidido con suelos locales del mercado; sin embargo, también han persistido durante períodos de estrés macroeconómico prolongado.

El comportamiento institucional ha sumado cautela, según los analistas. Los fondos cotizados en bolsa de Bitcoin registraron más de $3.48 mil millones en salidas netas el mes pasado, marcando su mayor éxodo mensual desde febrero. Si bien las entradas han regresado modestamente este mes, no han sido lo suficientemente fuertes como para revertir la narrativa. Como dijo un estratega de activos digitales a Reuters, “Cuando la demanda de ETF se estanca, bitcoin se vuelve mucho más sensible a los shocks macroeconómicos”.

Impacto en el mercado cripto en general

El mercado cripto más amplio ha reflejado la debilidad de bitcoin sin mostrar señales de capitulación total. Los analistas señalan que la mayoría de las principales altcoins se han mantenido apagadas, con muchas registrando pérdidas mensuales de dos dígitos y mostrando poca reacción al modesto rebote de bitcoin. El dominio de bitcoin ha subido hacia el 57%, destacando una rotación defensiva dentro del complejo de activos digitales en lugar de un renovado apetito por el riesgo especulativo.

Al mismo tiempo, la actividad se mantiene elevada. El volumen de negociación de bitcoin en 24 horas ha aumentado más del 70% hasta alrededor de $51 mil millones, lo que sugiere un reposicionamiento activo en lugar de abandono. Los indicadores técnicos reflejan esta tensión.

Perspectiva de expertos: ¿colapso, reinicio o ventana de compra?

La mayoría de los analistas describen la fase actual como un reinicio más que un colapso. La venta ha sido impulsada por el desmantelamiento del apalancamiento, la incertidumbre política y los ajustes de posicionamiento, en lugar de un daño estructural a la historia de adopción de Bitcoin.

Las preocupaciones corporativas han inquietado el sentimiento, especialmente después de que los titulares sugirieran que grandes empresas poseedoras de bitcoin consideraron brevemente la venta de activos para gestionar dividendos. Aunque esos temores se disiparon posteriormente, el episodio destacó cómo la presión sobre los balances podría convertirse en un riesgo si las condiciones económicas se endurecen.

Si este reinicio se convierte en una ventana de compra dependerá de las señales próximas. Un aumento de tasas del Bank of Japan podría extender la presión de aversión al riesgo si los carry trades se deshacen agresivamente, mientras que una mayor ambigüedad por parte de la Federal Reserve mantendría a los mercados cautelosos. Por otro lado, la estabilización de los flujos de ETF y la mejora de la liquidez podrían cambiar rápidamente el sentimiento. Por ahora, Bitcoin parece estar atrapado en un rango de consolidación, con la caída impulsada más por nerviosismo macroeconómico que por una pérdida de convicción.

Conclusión clave

La caída de Bitcoin por debajo de $90,000 se interpreta mejor como un reinicio impulsado por factores macroeconómicos, no como un colapso. El miedo extremo, las salidas de ETF y la incertidumbre de los bancos centrales han suprimido el apetito por el riesgo, incluso cuando la actividad de negociación sigue siendo alta. Históricamente, tales condiciones pueden sentar las bases para una oportunidad, pero el momento sigue siendo incierto. Los próximos movimientos en la política monetaria y los flujos institucionales determinarán si esta fase se convierte en una verdadera ventana de compra.

Perspectiva técnica de Bitcoin

Desde una perspectiva técnica, Bitcoin permanece atrapado en una consolidación correctiva tras su fuerte retroceso desde los máximos de US$114,000. La acción del precio se mantiene justo por encima de la zona de soporte de US$84,700, un nivel que los operadores consideran cada vez más como una línea de defensa a corto plazo. Una ruptura decisiva por debajo de esta área podría exponer al mercado a otra ola de ventas impulsadas por liquidaciones, especialmente dado el uso aún elevado de apalancamiento en los mercados de derivados.

Los indicadores de momentum apuntan a la cautela más que a la capitulación. El Relative Strength Index está subiendo pero permanece por debajo de la línea media de 50, lo que sugiere que la presión bajista está disminuyendo sin confirmar aún un cambio de tendencia. El MACD permanece en territorio negativo, aunque su histograma mejora gradualmente, lo que indica que el impulso bajista se está desacelerando. Los operadores que monitorean estos niveles en plataformas como Deriv MT5 se centran cada vez más en cómo se comporta el precio alrededor del soporte, mientras que herramientas como la Calculadora de Trading de Deriv se utilizan para evaluar la exposición al margen y el riesgo potencial si la volatilidad se acelera.

Al alza, los intentos de recuperación siguen limitados por la resistencia cerca de US$94,600, seguida de un techo más significativo alrededor de US$106,600. Hasta que uno de estos niveles se supere de manera convincente, es probable que bitcoin permanezca en un rango, con los operadores técnicos esperando un catalizador más claro antes de comprometerse con un movimiento direccional.

Las cifras de rendimiento citadas no garantizan rendimientos futuros.