Prévision du prix de l'argent : Pourquoi le rallye du métal a de la tenue cette fois

Le rallye de l'argent au cours des cinq derniers jours n'est pas un faux départ - c'est un mouvement fondé sur des fondamentaux, et non sur la peur, selon les analystes. Contrairement aux pics spéculatifs passés, cette hausse reflète une convergence des attentes d'assouplissement monétaire, des conditions d'offre tendues et une demande industrielle en forte hausse provenant des énergies renouvelables et de la fabrication de semi-conducteurs.

Avec le dollar sous pression et les traders anticipant une baisse des taux en décembre, la récente vigueur de l'argent signale le début d'une phase fondamentalement motivée plutôt qu'une nouvelle poussée d'optimisme de courte durée.

Points clés

- L'argent se négocie près de 54,40 $, prolongeant son plus fort rallye depuis octobre.

- Les probabilités de baisse des taux de la Fed ont augmenté à 68 %, incitant les investisseurs à se tourner vers des actifs non rémunérateurs, comme l'argent.

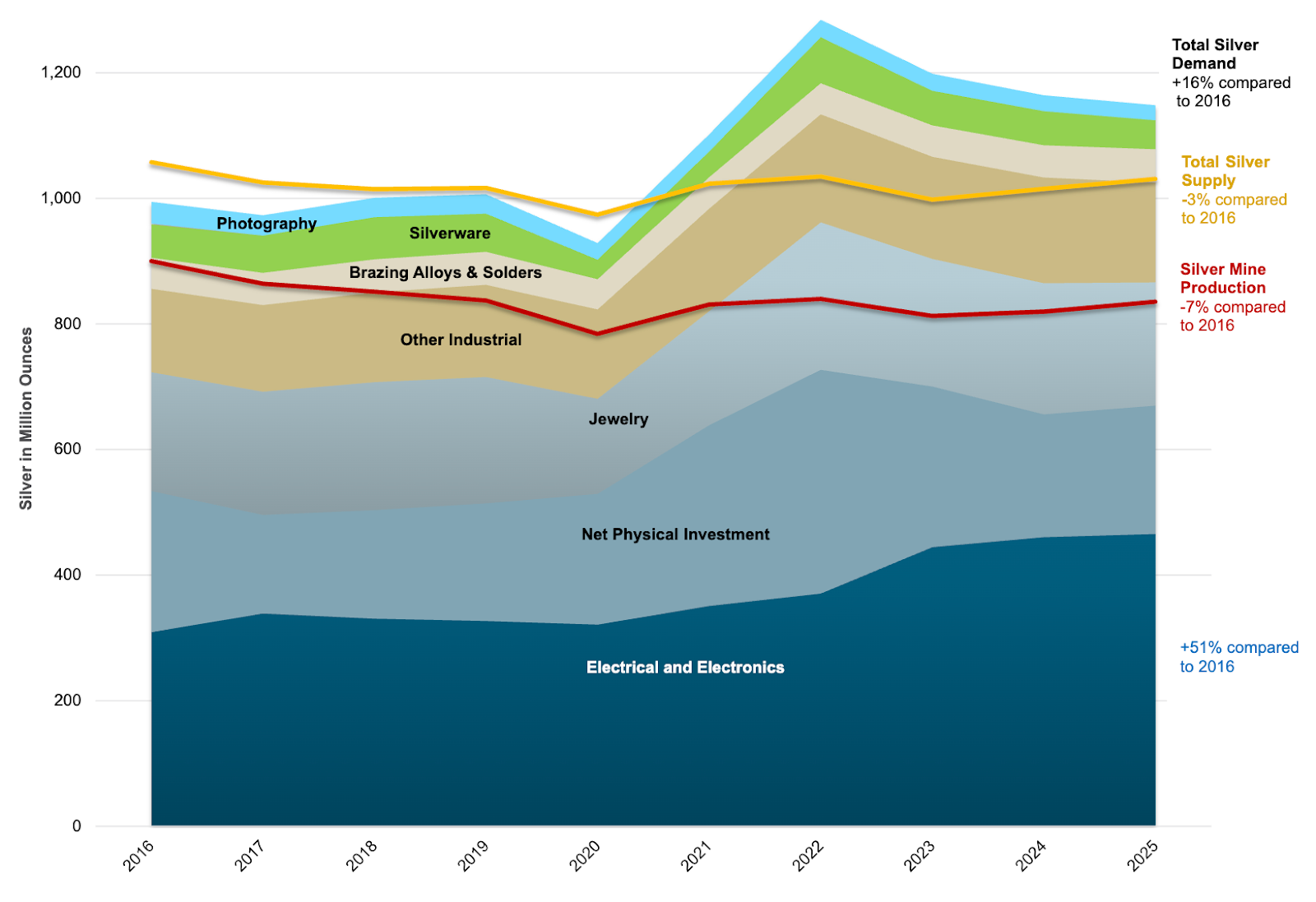

- L'offre minière a diminué de 7 % depuis 2016, la demande industrielle dépassant la production.

- La demande en énergie renouvelable et pour les véhicules électriques représente désormais plus de la moitié de la consommation totale d'argent.

Changement de politique sur l'argent et faiblesse des données stimulent les achats

Le dernier rallye de l'argent a été déclenché par un net changement des attentes concernant les taux d'intérêt. Les récentes données américaines ont montré un ralentissement de l'économie - la création d'emplois dans le secteur privé a chuté d'environ 11 000 par semaine jusqu'à fin octobre, selon ADP. Ce ralentissement a renforcé la confiance du marché dans une baisse des taux par la Federal Reserve en décembre, les probabilités passant de 62 % à 68 %, selon l'outil CME FedWatch.

Des taux plus bas affaiblissent généralement le dollar et stimulent la demande pour des actifs refuges non rémunérateurs. L'indice du dollar américain (DXY) a chuté à environ 99,60, amplifiant les gains de l'or et de l'argent alors que les investisseurs recherchent des alternatives à la trésorerie à faible rendement.

Habituellement, les progrès sur la fermeture partielle du gouvernement américain auraient refroidi la demande de valeur refuge, mais cette fois, les attentes politiques ont primé sur la politique. Le marché réagit à une histoire plus large : un ralentissement de la croissance et une Fed contrainte à l'assouplissement.

De la peur aux fondamentaux : déficit d'offre et dynamique de la demande de l'argent

Ce rallye marque un départ par rapport aux épisodes précédents motivés par le trading spéculatif. Selon Sprott Asset Management, la vigueur de l'argent est désormais ancrée dans des déficits structurels d'offre et une expansion industrielle, et non dans le battage médiatique. La production minière totale a chuté de 7 % depuis 2016, tandis que la demande provenant des énergies renouvelables, des véhicules électriques (EV) et de l'électronique a augmenté régulièrement.

La demande industrielle d'argent continue de dépasser la croissance de l'offre

Plus de la moitié de la demande totale d'argent provient désormais d'applications industrielles - principalement la fabrication de panneaux solaires, les semi-conducteurs et les composants pour véhicules électriques. L'offre, cependant, n'a pas suivi le rythme. Les volumes de recyclage ont augmenté seulement modestement, et les nouveaux investissements miniers restent limités, rendant le marché de plus en plus tendu.

Comme l'a observé un analyste, « C'est le premier rallye de l'argent depuis des années davantage porté par les usines que par la peur. »

Si vous planifiez votre entrée en trading, le calculateur de trading Deriv vous aide à estimer la marge, le swap et le profit potentiel sur les plateformes Deriv, telles que Deriv MT5.

Le contexte macroéconomique : faiblesse du dollar et politique accommodante

L'environnement général renforce la vigueur de l'argent. La combinaison d'un dollar plus faible, de rendements en baisse et d'indicateurs économiques faibles a créé une configuration idéale pour les métaux précieux. L'indice de confiance des consommateurs de l'Université du Michigan est tombé à son plus bas niveau depuis 2022, tandis que l'activité de détail s'est ralentie, signalant que le cycle de resserrement de la Fed a atteint sa limite.

Sentiment des consommateurs américains

L'or a également contribué à la dynamique du secteur, dépassant brièvement 4 300 $ l'once en octobre. L'argent, traditionnellement plus volatil, a bénéficié de cet effet de débordement alors que les investisseurs diversifient leurs métaux en prévision d'un assouplissement monétaire prolongé.

Parallèlement, la pression sur l'offre de cuivre renforce l'argument selon lequel l'ensemble du complexe des métaux entre dans une phase de réévaluation menée par l'offre. Les mêmes pénuries structurelles observées dans le cuivre apparaissent désormais dans l'argent, soulignant un récit commun : la croissance de la demande dépasse la production pour les matières premières critiques.

Force industrielle : le nouveau moteur du cycle de l'argent

Le double rôle de l'argent - métal refuge et métal industriel - le rend unique parmi les matières premières.

Alors que l'or dépend largement de la demande des investisseurs et des banques centrales, l'argent bénéficie de son rôle dans les chaînes d'approvisionnement des énergies propres et des technologies. Les installations solaires devraient atteindre des niveaux records en 2025, tandis que l'adoption des véhicules électriques continue d'accélérer.

Les analystes estiment que la demande provenant des énergies renouvelables et de l'électronique croîtra plus rapidement que la production minière pendant au moins les deux prochaines années, conduisant à des gains de prix projetés de 34 % en 2025 et de 8 % en 2026. Même des augmentations modestes de la consommation déclenchent désormais des réactions de prix disproportionnées en raison des déficits persistants.

Perspectives techniques de l'argent

Au moment de la rédaction, l'argent (XAG/USD) teste le niveau de résistance à 54,30 $, une zone clé où la prise de bénéfices pourrait s'intensifier après un fort rallye haussier. Le RSI flirte avec 69, approchant la zone de surachat, ce qui signale une possible fatigue de l'élan acheteur et une probabilité de consolidation à court terme ou de repli.

Les Bandes de Bollinger montrent que l'action des prix colle à la bande supérieure, indiquant une forte pression haussière mais aussi un risque de sur-extension à court terme. Une cassure décisive au-dessus de 54,30 $ pourrait inviter à de nouveaux achats, visant de nouveaux sommets.

Cependant, l'échec à franchir ce niveau pourrait déclencher un repli vers le support à 47,00 $, où les acheteurs pourraient réapparaître. En dessous, le prochain niveau clé se situe à 41,28 $, marquant une zone de support plus profonde liée à une accumulation antérieure.

Risques et retournements potentiels de l'argent

Malgré les perspectives solides, quelques risques subsistent :

- Un rebond du dollar sur des données américaines plus fortes pourrait temporairement limiter les gains.

- Un redémarrage industriel plus lent ou un déploiement réduit des renouvelables pourrait ralentir la croissance de la demande.

- La prise de bénéfices à court terme pourrait provoquer de la volatilité autour de la fourchette 50–52 $.

Cependant, il s'agit probablement de corrections temporaires plutôt que de retournements de tendance. Les conditions d'offre tendues et les fondamentaux industriels solides fournissent un plancher durable au marché.

Perspectives de l'argent : un rallye soutenu par des fondamentaux

La montée de l'argent est moins une question de spéculation qu'un changement structurel. À mesure que la politique monétaire devient accommodante et que la demande industrielle s'accélère, le marché passe d'un trade réactif à une réévaluation à long terme.

Les analystes s'attendent à ce que l'argent reste au-dessus de 50 $ l'once en 2025, avec un potentiel de retest du pic d'octobre à 54 $ si les baisses de taux se concrétisent et que l'activité industrielle se stabilise. L'alignement de l'assouplissement macroéconomique, de l'expansion des énergies vertes et des déficits d'offre offre à ce rallye la base la plus crédible depuis plus d'une décennie.

En résumé, la peur a peut-être déclenché le mouvement - mais ce sont désormais les fondamentaux qui le portent.

Les chiffres de performance cités ne garantissent pas les performances futures.