Neden bir Wall Street efsanesi fiyatların ‘neredeyse garanti’ olarak %50 düşeceğini söylerken Citi 150$ hedefliyor

Gümüş sadece yükselmekle kalmadı, adeta patladı; bir yıl içinde neredeyse 3 katına çıkarak 100$/ons seviyesini aştı. Ancak Wall Street’in en ünlü stratejistlerinden biri, metalin buradan yaklaşık %50 düşmesinin “neredeyse garanti” olduğunu uyarıyor. Eski JPMorgan baş stratejisti Marko Kolanovic, gümüşteki parabolik hareketin klasik bir spekülatif patlama olduğunu söylüyor.

Gümüş rallisi ne kadar aşırı?

Son bir yılda gümüş, düşük 30’lu seviyelerden ons başına 115–118$ civarındaki rekor içi gün zirvelerine fırlayarak yaklaşık %250–270 getiri sağladı ve altını ve çoğu büyük hisse endeksini geride bıraktı.

Citi, bu yükselişin gümüşü ons başına 117,7$ civarındaki tüm zamanların içi gün zirvesine taşıdığını, altın-gümüş oranını 50’nin altına sıkıştırdığını ve işlemlerin ne kadar şiddetli bir şekilde gümüş lehine döndüğünü vurguluyor. Karşılaştırma için, 2011’deki son büyük sıçrama 50$ civarında durmuş ve ardından çok yıllı bir ayı piyasası gelmişti; bugünkü fiyat seviyesi ise nominal olarak eşi görülmemiş durumda.

Analistler, bu hareketin gümüşü uykulu bir değerli metalden manşetlere çıkan bir momentum varlığına dönüştürdüğünü, içi gün dalgalanmalarının çift haneli yüzdelerle ölçüldüğünü belirtiyor. Bu tür oynaklık, genellikle emtia patlamalarının son aşamalarında görülür; burada fiyat hareketine yavaş ilerleyen temeller değil, marjinal akışlar ve duyarlılık hakim olur.

Ayı senaryosu: Kolanovic’in “neredeyse garanti” %50 çöküşü

Kolanovic’in uyarısı açık: Gümüşün “bu seviyelerden itibaren bir yıl içinde yaklaşık %50 düşmesinin neredeyse garanti” olduğunu, mevcut yükselişin spekülatif bir balonun tüm işaretlerini taşıdığını savunuyor.

Ana itici güçlerin kalıcı temel iyileşmeler değil, yoğun momentum alımları, meme tarzı işlem davranışları ve makro-korku pozisyonlanması olduğunu belirtiyor. Ona göre, gümüş artık geleneksel bir değer saklama aracı gibi değil, her iki yönde de şiddetli aşırılıklar gösterebilen kaldıraçlı bir makro enstrüman gibi işlem görüyor.

Bu mantık tarihe dayanıyor: Parabolik yükselen emtialar nadiren yumuşak bir şekilde yatay seyreder; pozisyonlar çözülüp marjinal alıcılar ortadan kayboldukça genellikle sert bir şekilde ortalamaya dönerler. 2011’deki gümüş çöküşü ve 1970’lerin vahşi yükseliş-düşüş döngüleri, coşkulu zirveleri derin geri çekilmelerin izlediği, uzun vadeli temaların ise mutlaka sona ermediği örnekler olarak sıkça gösterilir.

Kolanovic, tamamen kurgusal varlıklardan farklı olarak, emtia balonlarının sonunda fiziksel gerçeklikle karşılaştığını; yüksek fiyatların endüstriyel talebi yok ettiğini, geri dönüşümü hızlandırdığını ve yeni korunmalı arzı teşvik ettiğini vurguluyor.

Boğa senaryosu: Citi’nin 150$ hedefi ve “steroidli altın”

Öte yandan, Citi’nin emtia ekibi taktiksel olarak daha iyimser hale geldi ve 0–3 aylık gümüş fiyat hedefini ons başına 150$’a yükseltti; bu da son seviyelerden %30–40 daha fazla yükseliş anlamına geliyor. Citi’den Maximilian Layton, “Taktiksel olarak iyimserliğimizi koruyor ve 0–3 aylık fiyat hedefimizi 150$/ons’a yükseltiyoruz” diyerek, gümüşün mevcut davranışını “karesi alınmış altın” veya “steroidli altın” olarak tanımlıyor; sermaye akışları makro koruma arayışında.

Banka, rallinin esas olarak sermaye akışları ve spekülatif talep tarafından yönlendirildiğini, geleneksel temellerin ise ikincil kaldığını, ancak bu akışların altına kıyasla piyasayı pahalı hale getirmeden önce hâlâ devam edebileceğini savunuyor.

Citi, üç ana desteğe dikkat çekiyor: artan jeopolitik riskler, Federal Reserve bağımsızlığına dair yenilenen endişeler ve Çinli ve diğer Asyalı yatırımcıların öncülüğünde güçlü yatırım ve spekülatif talep.

Çağrıya ilişkin raporlar, ABD dışındaki fiziksel arzın sıkı olduğunu, kilit piyasalarda yüksek primler görüldüğünü ve önümüzdeki yıllarda kalıcı açıklar beklendiğini belirtiyor. Bu çerçevede, özellikle Çin ve diğer ülkelerde trendi takip eden bireysel yatırımcı akışları devam ederse, gümüşün herhangi bir büyük normalleşmeden önce daha da yukarıya taşması bekleniyor.

Endüstriyel talep, güneş enerjisi ve ikame riski

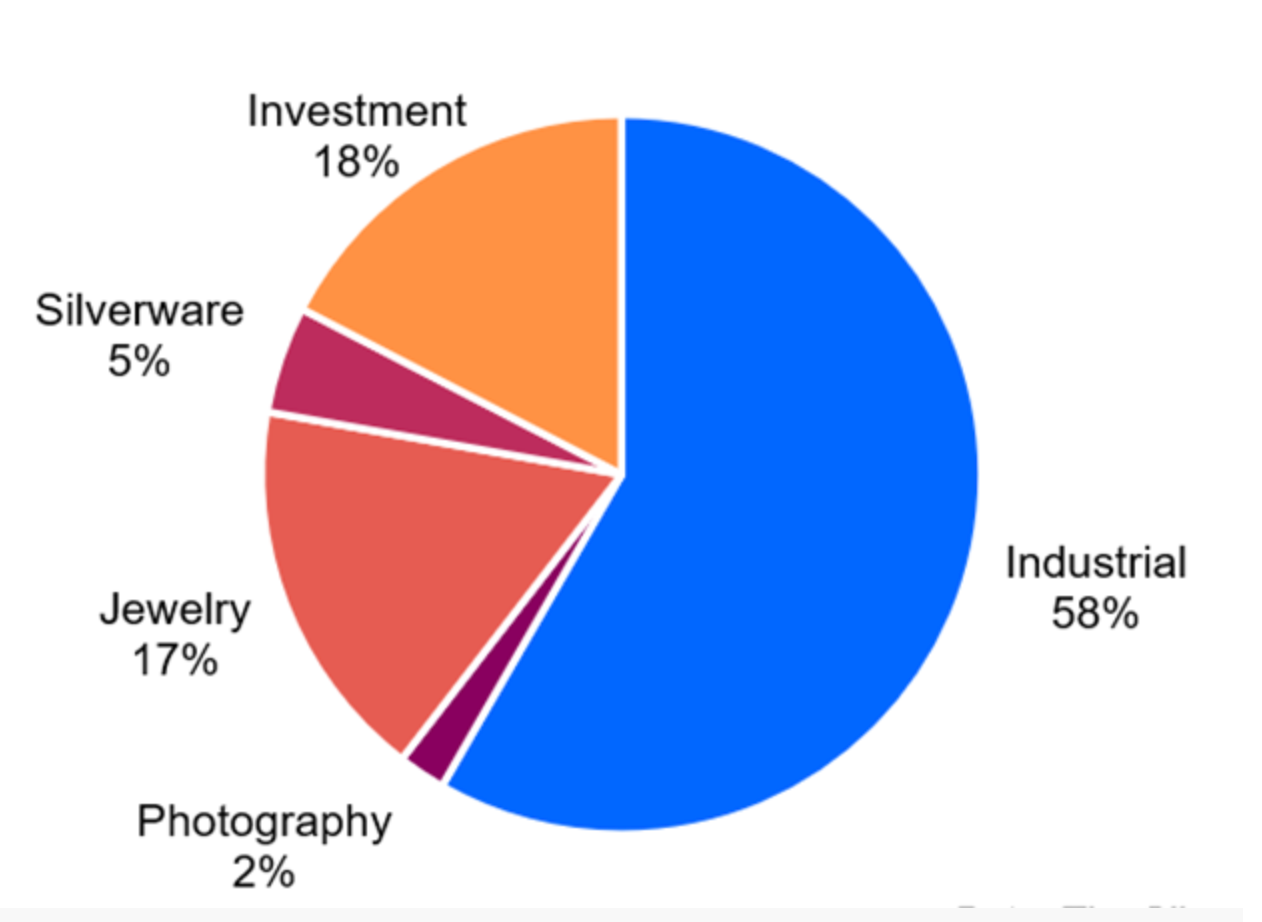

Spekülatif köpüğün altında, gümüş hâlâ bir işgücü endüstriyel metal: Endüstriyel uygulamalar artık küresel gümüş talebinin yaklaşık %58’ini oluşturuyor; yenilenebilir enerji, elektronik ve otomotiv kullanımları özellikle önemli.

Silver Institute ve Metals Focus, endüstriyel talebin büyük ölçüde fotovoltaiklerden kaynaklanarak yaklaşık 700 milyon ons’a ulaşmasını bekliyor; gümüşün iletkenliği, onu güneş hücreleri için kritik kılıyor. Son tahminler, yalnızca güneş enerjisinin 2024’te toplam gümüş talebinin yaklaşık %19–20’sini, yani yaklaşık 230 milyon onsu oluşturabileceğini ve güneş enerjisi talebinin 2022’ye kıyasla neredeyse iki katına çıktığını gösteriyor.

Aynı zamanda, yüksek fiyatlar bazı uygulamalarda “gümüş tasarrufu”nu ve daha ucuz baz metallerle ikameyi hızlandırıyor. Sektör raporları, LONGi gibi önde gelen modül üreticilerinin güneş hücrelerindeki gümüş kullanımını azaltmak için çalıştığını, maliyet riskini azaltmak için bakır bazlı metalizasyon ve diğer yenilikleri araştırdığını anlatıyor.

Bu bir gerilim yaratıyor: Yapısal olarak sıkı arz ve hızla büyüyen yeşil ekonomi talebi boğa senaryosunu desteklerken, çok yüksek fiyatlar da gelecekteki talep yıkımı ve ikame tohumlarını ekiyor – tam da Kolanovic’in uyardığı dinamik.

Pozisyonlanma, ETF’ler, Çin ve yeni momentum işlemi

Bu gümüş rallisi, önceki döngülerden farklı görünüyor çünkü spekülatif ağırlık merkezi başka bir yerde. Citi, küresel gümüş ETF varlıklarının düşmesi ve COMEX pozisyonlarının azalması gibi tarihsel olarak ayı sinyallerinin fiyatları yavaşlatamadığını, alımların büyük kısmının Asya vadeli işlemler ve tezgah üstü piyasalardan geldiğini, Batılı ETF’lerin ise artık ana itici güç olmadığını gözlemliyor.

Bu hareketin haberlerinde, Çinli bireysel yatırımcıların kilit oyuncular olduğu, yetkililerin vadeli işlem teminatlarını artırmak ve büyük bir yerli gümüş ETF’sine yeni abonelikleri sınırlamak dahil olmak üzere koşulları sıkılaştırdığı belirtiliyor.

iShares Silver Trust, Aberdeen Standard Physical Silver ve Sprott Physical Silver Trust gibi Batılı araçlar, makro ve bireysel yatırımcılar için önemli giriş kapıları olmaya devam ediyor, ancak bu son yükselişin ana marjinal sürücüleri gibi görünmüyorlar.

Kolanovic’in uyarısı, gümüş ETF’lerini pozisyonların hızla çözülmesi riski taşıyan kalabalık makro işlemler olarak açıkça çerçeveliyor; bu arada, bazı yatırımcıların “parabolik çılgınlık” dediği şeye karşı pozisyon almak için ayı odaklı ETF ürünleri de ortaya çıktı. Hem boğa hem ayı tarafı, bir noktada örtük olarak hemfikir: pozisyonlanma aşırı ve akışlardaki herhangi bir değişim, kısa sürede her iki yönde de çok büyük hareketlere yol açabilir.

%50’lik bir geri çekilme veya 150$’a sıçrama ne anlama gelebilir?

Piyasa gözlemcileri, Kolanovic haklı çıkarsa ve gümüş 2026 sonuna kadar son fiyatının yaklaşık yarısında işlem görürse, 110–115$ civarından 50–60$ aralığına bir hareketin geç döngü alıcıları, kaldıraçlı yatırımcılar ve yüksek maliyetli madenciler için ağır kayıplar anlamına geleceğini belirtiyor. Böyle bir geri çekilme acı verici olurdu, ancak gümüş ve diğer emtialardaki önceki çöküşlerle karşılaştırıldığında tarihsel olarak eşi görülmemiş olmazdı. Ayrıca, endüstriyel kullanıcılar üzerindeki baskıyı hafifletebilir ve tasarruf ile ikamenin yavaşladığı, talebin dengelendiği ve metalin bir sonraki uzun vadeli yükseliş için taban oluşturabileceği bir yeniden dengelemeyi hızlandırabilir.

Öte yandan, Citi’nin taktiksel boğa senaryosu gerçekleşirse, 150$’a bir sıçrama altın-gümüş oranını daha da sıkıştırır ve gümüşün makro korku ve likiditenin yüksek beta ifadesi olarak statüsünü pekiştirir.

Ancak, bu seviyeler muhtemelen kilit piyasalarda politika tepkilerini yoğunlaştırır – daha sıkı teminat kuralları, spekülatif erişime sınırlamalar veya diğer önlemler yoluyla – ve güneş enerjisi ile elektroniğin mümkün olduğunca çok uygulamada gümüşü devre dışı bırakma çabalarını hızlandırır. Citi, orta-uzun vadeli arz-talep dengesinin sıkı göründüğünü, ancak bu kadar keskin bir yükselişin ardından kısa vadeli oynaklığın artabileceği konusunda uyarıyor.

Önemli çıkarım

Gümüş şu anda momentum ile ortalamaya dönüş arasında bir dönüm noktasında. Bir tarafta, Citi güçlü makro akışlar, sıkı fiziksel arz ve spekülatif talebin fiyatları yakın vadede 150$’a kadar taşıyabileceğini öngörüyor. Diğer tarafta ise Marko Kolanovic, tarihin parabolik emtia hareketlerine nadiren iyi davrandığını, pozisyonlar çözülüp yüksek fiyatlar talebi yok etmeye başladığında %50’lik bir geri çekilmenin tanıdık bir sonuç olduğunu hatırlatıyor.

Yatırımcılar ve traderlar için mesaj net: Gümüşte hâlâ yukarı potansiyel olabilir, ancak artık sessiz bir enflasyon koruması değil – zamanlama ve risk yönetiminin her zamankinden daha önemli olduğu, yüksek oynaklıklı, yüksek inançlı bir makro işlem.

Gümüş teknik görünümü

Gümüş, oynaklık yüksek kalmaya devam ederken üst Bollinger Bandını takip ederek yeni fiyat bölgelerine yükselmeye devam etti. Bollinger Bantları genişlemiş durumda ve son hızlanmanın ardından kalıcı bir yüksek oynaklık ortamına işaret ediyor.

Momentum göstergeleri aşırı seviyeleri gösteriyor; RSI aşırı alım bölgesinde ve ADX yüksek seviyelerde, güçlü ve olgun bir trend fazını yansıtıyor. Yapısal açıdan bakıldığında, mevcut fiyatlar, son hareketin ölçeğini göstererek, daha önceki 72$, 57$ ve 46,93$ civarındaki konsolidasyon alanlarının oldukça üzerinde bulunuyor.

Belirtilen performans rakamları, gelecekteki performans için bir garanti değildir.