为什么华尔街传奇人物称价格“几乎可以确定”会下跌50%,而花旗则将目标定在150美元

白银不仅仅是上涨,而是爆发式飙升,在一年内几乎翻了三倍,突破每盎司100美元大关,尽管华尔街最著名的策略师之一警告称该金属“几乎可以确定”将从当前水平下跌约50%。前摩根大通首席策略师Marko Kolanovic表示,白银的抛物线式走势是典型的投机性冲顶。

白银的涨势有多极端?

过去一年,白银从30美元出头一路飙升至盘中历史新高,约每盎司115–118美元,带来约250–270%的涨幅,超越了黄金和大多数主要股指。

花旗指出,这一飙升已将白银推至盘中新高117.7美元附近,使金银比跌破50,凸显了交易格局向白银极端倾斜。作为对比,2011年白银的上一次大幅飙升在50美元附近止步,随后进入多年熊市,使得当前的价格水平在名义上前所未有。

分析师指出,这一走势已将白银从一个沉寂的贵金属变成了头条新闻的动量资产,盘中波动幅度以两位数百分比计。如此高的波动性是大宗商品牛市后期的典型特征,此时主导价格走势的已不是缓慢变化的基本面,而是边际资金流和市场情绪。

空头观点:Kolanovic“几乎可以确定”会暴跌50%

Kolanovic的警告直截了当:他表示,白银“几乎可以确定将在一年左右从当前水平下跌约50%”,并认为当前的飙升具备投机泡沫的所有特征。

他指出,推动行情的主要是强劲的动量买盘、模因式交易行为和宏观恐慌仓位,而不是基本面的持续改善。在他看来,白银的交易方式更像是一个杠杆化的宏观工具,可能在两个方向上都出现剧烈的超调。

其逻辑基于历史:抛物线式上涨的大宗商品很少会平稳横盘;随着仓位解除和边际买家消失,价格往往会大幅回归均值。2011年白银崩盘以及上世纪70年代的大起大落,都是在狂热高点后出现深度回撤的典型案例,但并不一定终结长期结构性主题。

Kolanovic强调,与纯粹虚构的资产不同,大宗商品泡沫最终会与现实碰撞——高价会摧毁工业需求,加速回收,并激励新的对冲供应。

多头观点:花旗150美元目标与“类固醇黄金”

另一方面,花旗的大宗商品团队则变得更为战术性看多,将其0–3个月白银目标价上调至每盎司150美元,意味着从当前水平还有30–40%的上涨空间。花旗的Maximilian Layton写道:“我们依然战术性看多,并将0–3个月目标价上调至150美元/盎司”,并将当前白银的表现形容为“黄金的平方”或“类固醇黄金”,因为资本流动追逐宏观对冲。

该行认为,推动本轮上涨的主要是资本流动和投机需求,而非传统基本面,但这些资金流动在市场相对黄金变得昂贵之前仍有上升空间。

花旗强调三大支撑因素:地缘政治风险上升、对Federal Reserve独立性的担忧再起,以及以中国和其他亚洲投资者为主导的强劲投资和投机需求。

相关报道指出,美国以外的实物供应依然紧张,关键市场溢价高企,预计未来几年将持续短缺。在这种框架下,白银有望在任何重大回调前继续上冲,尤其是中国等地的趋势跟随型散户资金持续涌入。

工业需求、光伏与替代风险

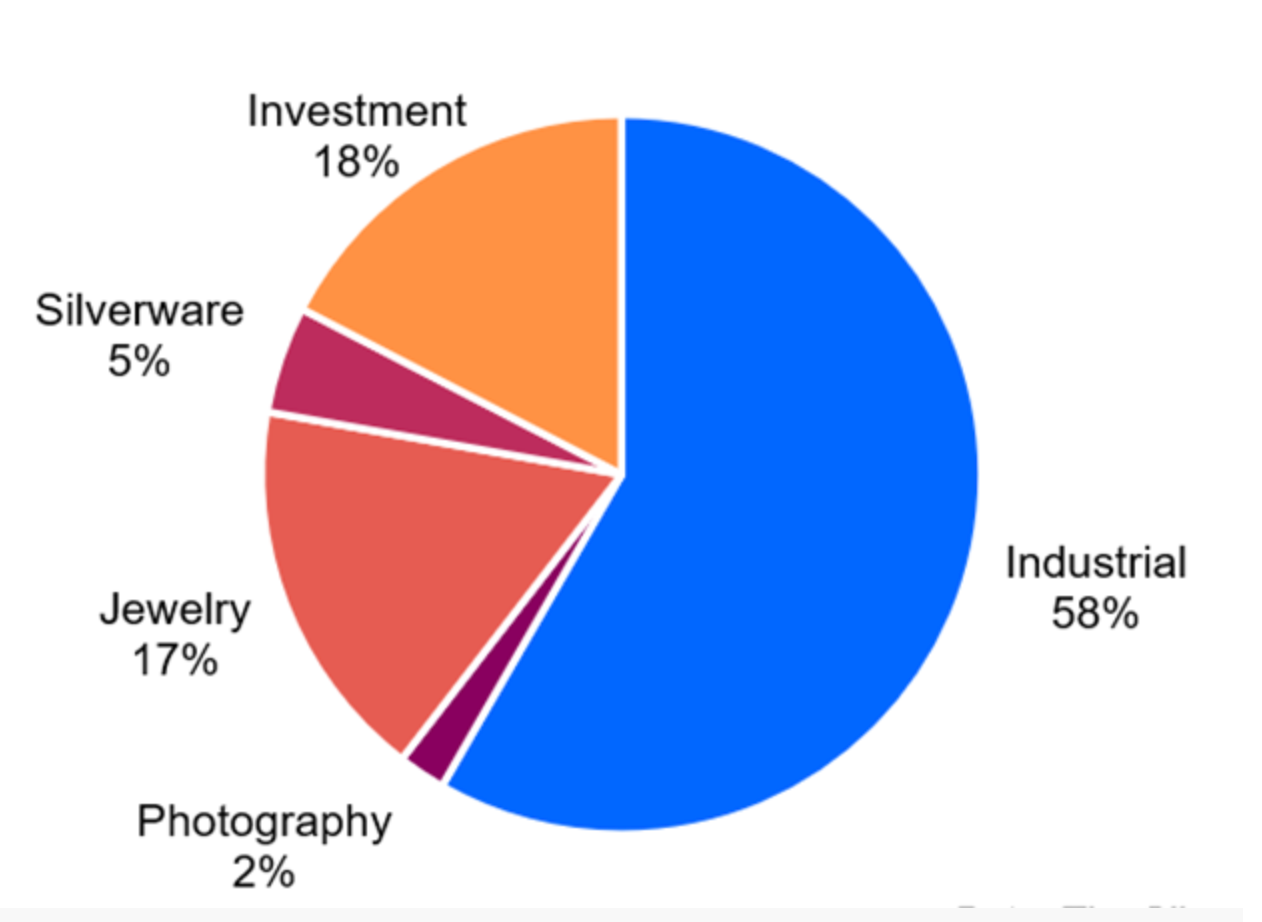

在投机泡沫之下,白银依然是重要的工业金属:工业用途目前约占全球白银需求的58%,其中可再生能源、电子和汽车领域尤为重要。

Silver Institute和Metals Focus预计,工业需求将达到约7亿盎司,主要由光伏推动,白银的高导电性使其成为太阳能电池的关键材料。最新估算显示,2024年仅光伏就可能占到白银总需求的19–20%,约2.3亿盎司,且光伏需求较2022年几乎翻倍。

与此同时,高价已加速了“白银节省”以及部分应用中用更便宜的有色金属替代。行业报告称,龙基等领先组件制造商正努力降低其太阳能电池中的白银用量,探索铜基金属化等创新以降低成本暴露。

这带来了矛盾:结构性供应紧张和绿色经济需求繁荣支撑多头观点,但高价也埋下了未来需求破坏和替代的种子——这正是Kolanovic所警告的动态。

仓位、ETF、中国与新动量交易

本轮白银上涨与以往周期不同,投机重心发生了转移。花旗观察到,历史上看空的信号——如全球白银ETF持仓下降和COMEX仓位减少——并未阻止价格上涨,表明大量买盘来自亚洲期货和OTC市场,而非西方ETF。

相关报道指出,中国散户交易者成为关键力量,促使监管部门收紧条件,包括提高期货保证金和限制某大型国内白银ETF的新申购。

西方工具如iShares Silver Trust、Aberdeen Standard Physical Silver和Sprott Physical Silver Trust仍是宏观和散户投资者的重要通道,但它们似乎已不再是本轮上涨的主要边际驱动力。

Kolanovic的警告明确指出,白银ETF已成为拥挤的宏观交易,面临仓位急剧解除的风险,而以做空ETF为主的产品也已出现,让投资者可以押注所谓的“抛物线狂热”。多空双方都隐含认同一个关键点:仓位极端,任何资金流向的变化都可能在短时间内引发极大波动。

50%回撤或飙升至150美元意味着什么

市场观察人士指出,如果Kolanovic判断正确,到2026年底白银价格跌至当前一半左右,从110–115美元跌至50–60美元区间,将令高位接盘者、杠杆交易者和高成本矿商遭受重大损失。这样的回撤虽痛苦,但与以往白银及其他大宗商品的崩盘相比并不罕见。它也可能缓解工业用户的压力,加速再平衡——节省和替代放缓,需求趋于稳定,金属有望为下一轮长期上涨打下基础。

如果花旗的战术性多头观点实现,白银飙升至150美元将进一步压缩金银比,巩固其作为宏观恐慌和流动性高贝塔表达的地位。

然而,这样的水平很可能会促使关键市场出台更严厉的政策响应——如提高保证金规则、限制投机准入等措施——并加速光伏和电子行业尽可能减少白银用量的努力。花旗也警告,尽管中长期供需平衡依然紧张,但如此急剧上涨后短期波动性可能加剧。

核心观点

白银目前正处于动量与均值回归的拐点。一方面,花旗看到强劲的宏观资金流、实物供应紧张和投机需求推动价格短期内冲向150美元。另一方面,Marko Kolanovic警告,历史上抛物线式大宗商品行情鲜有善终,一旦仓位解除、高价开始摧毁需求,50%回撤是常见结局。

对于交易者和投资者而言,信号很明确:白银或许仍有上行空间,但它已不再是安静的通胀对冲工具——而是高波动、高信念的宏观交易,时机和风险管理比以往任何时候都更重要。

白银技术面展望

白银持续攀升至新高价区间,沿着上轨Bollinger Band运行,波动性依然高企。Bollinger Bands大幅扩张,显示近期加速后高波动环境持续。

动量指标显示极端读数,RSI处于超买区,ADX也处于高位,反映出强劲且成熟的趋势阶段。从结构上看,当前价格远高于此前的盘整区间(约72美元、57美元和46.93美元),凸显了本轮上涨的幅度。

所引用的业绩数据并不保证未来表现。