Почему серебро растет на фоне геополитики, сдерживающей физические поставки

Цены на серебро взлетели до исторических максимумов, поскольку геополитические потрясения наложились на рынок, уже испытывающий дефицит физического металла в течение многих лет. Спотовое серебро превысило отметку $80 за унцию, увеличив рост более чем на 140% в 2025 году, несмотря на сохраняющиеся высокими доходности US Treasury и устойчивый доллар.

Этот рост вызван не только спекулятивным ажиотажем. Сочетание нарастающих геополитических рисков, ужесточения контроля над физическими поставками и неослабевающего промышленного спроса изменило саму структуру рынка серебра. Поскольку бумажные цены с трудом отражают физический дефицит, инвесторы вынуждены переосмысливать, сколько стоит серебро — и почему.

Что движет ростом серебра?

Геополитика вновь стала ключевым фактором ценообразования сырьевых товаров, и серебро неожиданно оказалось в центре внимания. По данным источников, захват президентом США Николаса Мадуро из Венесуэлы дестабилизировал мировые рынки, вновь вызвав опасения более широкого вмешательства по всей Латинской Америке.

Обещание президента Дональда Трампа, что США будут «управлять» Венесуэлой, в сочетании с угрозами в адрес Мексики, Кубы, Колумбии и даже Гренландии, по мнению аналитиков, внесло постоянную неопределенность в рисковые активы.

Исторически в подобных ситуациях инвесторы обращались к золоту. На этот раз серебро выросло быстрее. Стратег Morgan Stanley Эми Гауэр предупредила, что геополитические события «создают восходящие риски для драгоценных металлов», подтвердив позитивный прогноз по металлам до 2026 года.

Разница сейчас заключается в ограниченности рынка. Серебро вошло в этот геополитический шок практически без свободных мощностей, что сделало цены крайне чувствительными к сбоям.

Почему это важно

Текущий рост серебра ставит под сомнение устоявшиеся представления о поведении драгоценных металлов в периоды стресса. Предыдущие всплески, включая попытку братьев Хант скупить рынок в 1980 году и рост на фоне количественного смягчения в 2011-м, в итоге были нивелированы доступными запасами и избыточным кредитным плечом. Когда давление усиливалось, появлялось предложение, и цены обрушивались.

Сегодняшняя ситуация выглядит принципиально иначе. Несколько лет подряд мировой спрос на серебро превышает добычу и переработку. Промышленное потребление — во главе с солнечными панелями, электромобилями и электроникой — быстро растет, а запасы надземного серебра неуклонно сокращаются.

Стратег Jefferies Мохит Кумар отметил, что диверсификация от доллара США должна набрать обороты, при этом основным бенефициаром станет золото, но гибридная роль серебра дает ему особое преимущество.

Влияние на рынки и промышленность

Рынок серебра сейчас сталкивается с растущим разрывом между бумажными контрактами и физическим металлом. Фьючерсные цены по-прежнему определяются ликвидностью и маржинальными требованиями, но физические покупатели платят значительно иную цену. В то время как активно торгуемый мартовский контракт COMEX 2026 года закрылся около $72 за унцию, од унциевые серебряные монеты в Дубае торгуются почти по $100 — спред, значительно превышающий обычные производственные надбавки.

Это расхождение отражает стресс, а не спекуляцию. Промышленные потребители не могут заменить бумажное серебро физическим металлом. Производителям солнечных панелей, электроники и электромобилей требуется реальное сырье, а геополитические ограничения ужесточают доступ. Решение Китая классифицировать серебро как стратегический товар еще больше ограничило экспорт, превратив каждую отправку за рубеж в политическое решение, а не просто реакцию на ценовые сигналы.

Мнение экспертов

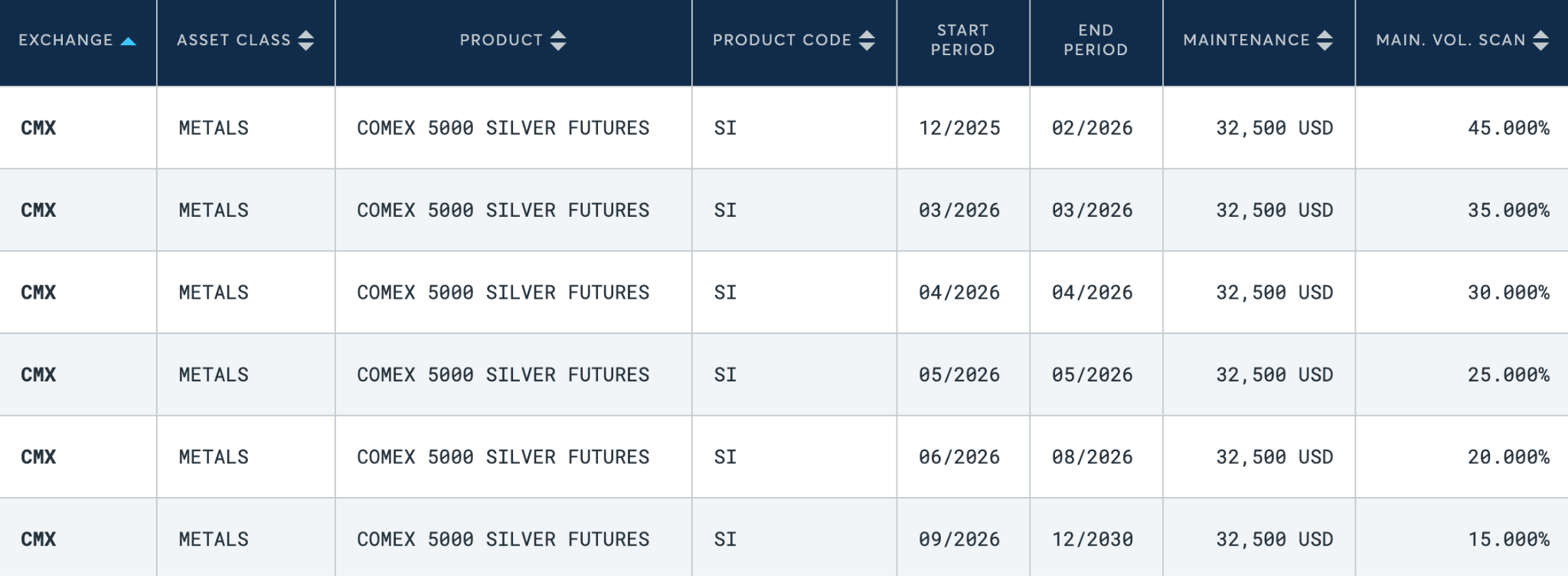

Попытки охладить рост оказались малоэффективными. CME Group недавно повысила маржинальные требования по фьючерсам на серебро более чем на 60%, вынудив трейдеров с кредитным плечом сократить позиции и увеличив краткосрочную волатильность.

Опытный трейдер Фрэнсис Хант утверждает, что такие меры «вытряхивают слабых игроков», но не решают проблему фундаментального дефицита. В условиях структурно ограниченного рынка повышение маржи не создает новых унций.

В перспективе аналитики считают, что волатильность неизбежна, но это не обязательно медвежий сигнал. Пока промышленный спрос продолжает расти, а геополитические риски ограничивают предложение, откаты, скорее всего, будут привлекать покупателей, а не сигнализировать об истощении роста. Рынок серебра все больше ведет себя не как спекулятивная сделка, а как стратегический ресурс.

Главный вывод

Рост серебра — это не просто реакция на геополитические страхи. Это отражение рынка, сформированного годами дефицита, растущим промышленным спросом и ужесточением политического контроля над физическими потоками. Повышение маржи и волатильность могут замедлить темпы роста, но не способны устранить структурный дисбаланс. Следующие сигналы, за которыми стоит следить, — это тенденции промышленного спроса, экспортная политика Китая и сохранится ли расширение физической премии.

Технический взгляд на серебро

Серебро продолжает уверенное бычье движение, но сейчас приостановилось чуть ниже зоны сопротивления $83 — области, которая исторически привлекала фиксацию прибыли. Рост поддерживается расширяющимися полосами Боллинджера, что указывает на повышенную волатильность и агрессивный восходящий импульс.

Однако индикаторы импульса показывают, что движение становится чрезмерным: RSI резко растет к зоне перекупленности, увеличивая риск краткосрочной консолидации, а не немедленного разворота.

Структурно тренд остается устойчиво позитивным, пока цена держится выше поддержки $57, с более глубокой защитой на $50 и $46,93. Устойчивый прорыв выше $83, вероятно, откроет путь к дальнейшему росту, а неудача преодолеть сопротивление может привести к паузе для фиксации прибыли перед следующим направленным движением.

Приведённые показатели доходности не гарантируют будущих результатов.