Bitcoin, makro güçlerin kriptoyu yukarı taşımasıyla bankacılık sistemine giriyor

.png)

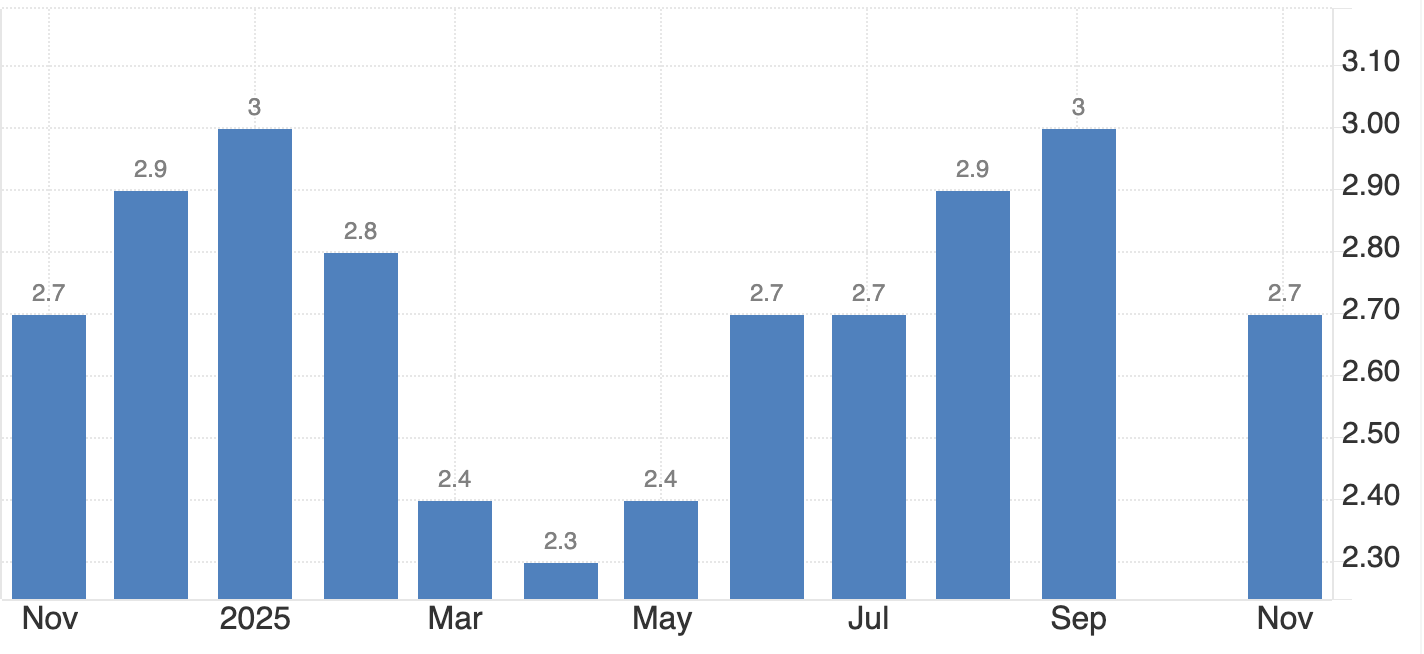

Analistlere göre, Bitcoin’in son yükselişi kriptoya özgü bir heyecandan değil, makro güçlerden kaynaklanıyor. Daha yumuşak bir ABD enflasyon verisi, gevşeyen küresel finansal koşullar ve önceden duyurulan Japonya Merkez Bankası faiz artışı, riskli varlıkları genel olarak yukarı taşıdı.

Bitcoin, Asya işlemlerinde 87.000 doların üzerine fırlarken, ether ve büyük altcoinler de onu takip etti. Piyasalar, manşet faiz oranlarındaki sıkılaşmaya rağmen para politikası koşullarının destekleyici kalmaya devam ettiğine karar verdi.

Bu ralliyi farklı kılan şey ise altında yatan dinamikler. Makro rahatlama fiyatları yukarı taşırken, Bitcoin aynı anda bankacılık sistemine entegre ediliyor. ABD’nin en büyük bankalarının neredeyse %60’ı artık doğrudan Bitcoin satmaya, saklamaya veya danışmanlık yapmaya hazırlanıyor; bu da kriptonun bir sonraki aşamasının keşif değil, normalleşme olacağını gösteriyor.

Kripto rallisini ne tetikliyor?

Harekete geçen asıl katalizör, blokzincirler değil merkez bankalarıydı. Japonya Merkez Bankası, politika faizini neredeyse 30 yılın en yüksek seviyesi olan %0,75’e yükseltti ve 10 yıllık devlet tahvili getirileri 2006’dan bu yana ilk kez kısa süreliğine %2’ye ulaştı.

Bu hamle, riskten kaçış şoku yaratmak yerine sorunsuzca absorbe edildi. Yen zayıfladı, Asya hisseleri yükseldi ve küresel piyasalar bu kararı, reel faizlerin negatif kaldığı ve likiditenin sürdüğü yönünde bir teyit olarak değerlendirdi.

Aynı zamanda, ABD enflasyon verileri beklentilerin altında gelerek Federal Reserve’in önümüzdeki aylarda faiz indirimine başlayabileceği beklentilerini yeniden canlandırdı.

Bu kombinasyon, finansal koşulları gevşetti ve kripto dahil riskli varlıklara olan iştahı yeniden canlandırdı. Bitcoin ve ether, önemli teknik seviyeleri aşarken, daha geniş kripto piyasası da kaldıraçlı pozisyonların tasfiyesiyle kalabalık pozisyonlar temizlenirken yükseldi.

Bu makro odaklı rahatlama rallisi, kriptonun rolünü yeniden çerçevelediği için önemli. Bitcoin, giderek daha fazla küresel bir likidite barometresi olarak işlem görüyor; artık tek başına spekülatif bir varlık olmaktan çıkıp, hisse senetleri, para birimleri ve kredileri etkileyen aynı güçlere tepki veriyor.

Bitcoin neden şimdi bankacılık sistemine giriyor?

Fiyatlar makro sinyallere tepki verirken, yapısal hikaye daha sessiz bir şekilde gelişiyor. Yıllarca ABD bankaları, Bitcoin’i sunmaktan ziyade gözlemleyecekleri bir şey olarak gördü. Sermaye kuralları, saklama endişeleri ve itibar riski, kriptonun temel bankacılık sistemlerinin dışında kalmasına neden oldu. Bu tutum artık değişiyor.

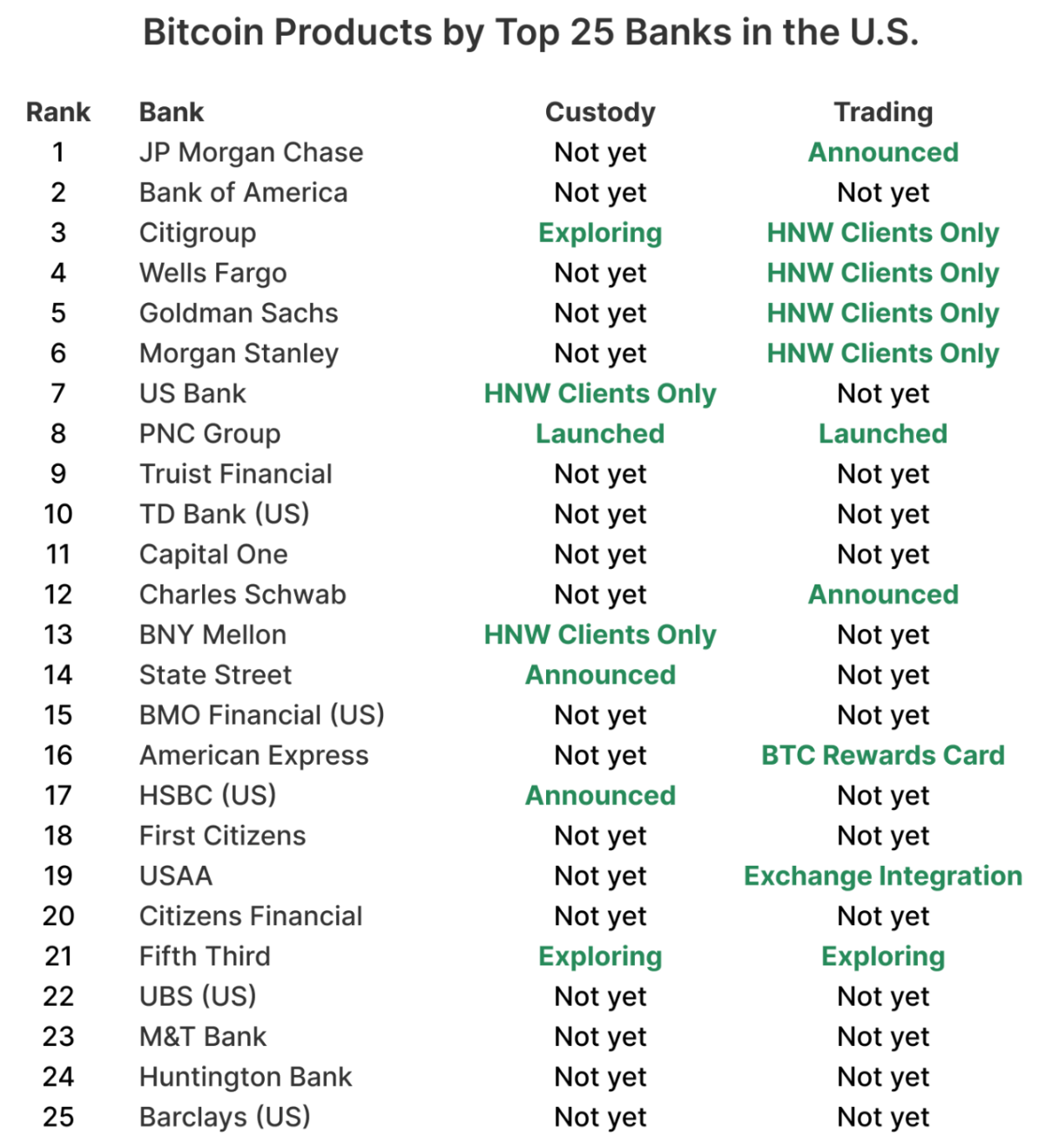

River verilerine göre, ABD’nin en büyük 25 bankasının neredeyse %60’ı, ister alım-satım, ister saklama, ister danışmanlık ürünleri yoluyla olsun, Bitcoin hizmetleri sunma yolunda ilerliyor.

2024’te Bitcoin ETF’lerinin piyasaya sürülmesi bir dönüm noktası oldu. Bankalar, operasyonel karmaşıklığı dışarıya devrederken, tanıdık düzenleyici çerçeveler içinde müşteri talebini karşılayabildi. Özellikle, ETF akışları her iki yönde de keskin hareket etti ve piyasa altyapısını bozmadı; bu da risk komitelerine, Bitcoin’in oynaklığının mevcut çerçeveler içinde yönetilebileceği konusunda güven verdi.

Sıradaki adım ise doğrudan maruziyet. Bankalar, seçili müşterilerin hisse senedi ve döviz işlemleri için kullandıkları aynı platformlarda Bitcoin tutmasına ve alıp satmasına izin vermeye başlıyor; böylece kripto, marjinal bir tahsis olmaktan çıkıp rutin bir kalem haline geliyor.

Bankalar bunu riski üstlenmeden nasıl yapıyor?

Bankalar, sıfırdan kripto altyapısı kurmak yerine beyaz etiketli modelleri benimsiyor. PNC’nin özel bankası buna net bir örnek. Kendi borsasını başlatmak yerine, Coinbase’in Crypto-as-a-Service platformunu kullanıyor; müşteri ilişkileri, uyum ve raporlama kontrolünü elinde tutarken, alım-satım ve anahtar yönetimini dışarıya devrediyor.

Bu yaklaşım, düzenleyici netlikle de desteklendi. Office of the Comptroller of the Currency’nin son rehberliği, ulusal bankaların kripto işlemlerini risksiz ana işlem olarak değerlendirmesine olanak tanıyor; yani bir likidite sağlayıcısından alıp neredeyse eşzamanlı olarak müşteriye satıyorlar. Bu yapı, bilançodaki riski azaltıyor ve Bitcoin masalarının döviz veya sabit getirili işlemlerle yan yana yer almasını sağlıyor.

Sonuç, temkinli ama kasıtlı bir genişleme. Bankalar, işe sofistike müşteriler ve sıkı kontrollerle başlıyor. Charles Schwab ve Morgan Stanley, 2026’nın ilk yarısında kendi kendine yönlendirilen platformlarda spot Bitcoin ve Ethereum işlemlerini başlatmayı hedefliyor; tahsis limitleri ve muhafazakar uygunluk kriterleriyle erken erişimin sınırlı olması bekleniyor.

Bu durum kripto piyasaları için ne anlama geliyor?

Analistlere göre, Bitcoin düzenlenmiş varlık platformlarına daha derin entegre oldukça piyasa davranışı ayrışmaya başlıyor. Bitcoin, giderek daha fazla kurumsal talebi yakalarken, altcoinler likidite ve kaldıraçtaki değişimlere daha hassas kalıyor. Son fiyat hareketleri de bu ayrımı yansıtıyor. Bitcoin, makro rahatlamayla yükselirken, XRP gibi tokenlar yüksek işlem hacmine rağmen önemli seviyeleri geri alamadı; bu da panik satıştan ziyade dağılıma işaret ediyor.

ETF akışları bu dinamiği güçlendiriyor. Bitwise, Bitcoin ETF’lerinin lansmanlarından bu yana çıkarılan BTC miktarının neredeyse iki katını şimdiden absorbe ettiğini ve önümüzdeki dönemde büyük varlıklar arasında yıllık yeni arzın %100’ünden fazlasını satın almasını bekliyor. Kurumsal sahiplik genişledikçe, Bitcoin’in oynaklığının mega-cap teknoloji hisselerinin altına inmesi ve yatırımcı tabanının daha istikrarlı hale gelmesi bekleniyor.

Bu, riski ortadan kaldırmıyor. Çoğu banka, az sayıda kripto altyapı sağlayıcısına bağımlı; bu da operasyonel yoğunlaşma yaratıyor. Büyük bir kesinti veya yaptırım, birden fazla kurumu aynı anda etkileyebilir. Yine de yön net: Bitcoin maruziyeti varsayılan olarak kurumsal hale geliyor.

Uzman görüşü

Arthur Hayes, bu değişimi açıkça makro terimlerle çerçeveleyerek, Japonya’da kalıcı negatif reel faizlerin sermayeyi para birimi değer kaybına karşı bir önlem olarak Bitcoin’e yönlendirebileceğini savunuyor. 1 milyon dolarlık Bitcoin fiyatı öngörüsü aşırı olsa da, Bitcoin’in artık teknolojik yenilikten ziyade küresel para politikası merceğinden tartışıldığını vurguluyor.

Daha temkinli tahminler ise daha sessiz bir dönüşüme işaret ediyor. Bitwise, geleneksel dört yıllık kripto döngüsünün, ETF akışları, düzenleyici netlik ve kurumsal benimsemenin halving odaklı dinamikleri gölgede bırakmasıyla zayıfladığını savunuyor. K33 Research’ün zincir üstü verileri, uzun vadeli Bitcoin sahiplerinin çok yıllık bir dağıtım evresinin sonuna yaklaştığını ve satış baskısının ana kaynağının ortadan kalktığını gösteriyor.

Sıradaki test likiditeden gelecek. Makro koşullar destekleyici kalırsa, Bitcoin’in bankacılık sistemlerine entegrasyonu talebi istikrara kavuşturabilir. Koşullar aniden sıkılaşırsa, yeni altyapı stres testine tabi tutulacak.

Öne çıkan sonuç

Bitcoin’in son rallisi makroekonomik rahatlamadan kaynaklanıyor, ancak temeli yapısal. Merkez bankaları finansal koşulları gevşetirken, ABD bankaları Bitcoin’i varlık platformlarına, saklama hizmetlerine ve danışmanlık modellerine entegre ediyor. Bu kombinasyon, Bitcoin’i bir istisnadan standart bir finansal ürüne dönüştürüyor. Bir sonraki aşama, fiyat hedeflerinden ziyade kriptonun ana akım finansın işleyişine ne kadar sorunsuz entegre olacağıyla tanımlanacak.

Bitcoin teknik analizi

Bitcoin, alt Bollinger Band’ına yakın konsolide oluyor; bu yapı, kalıcı aşağı yönlü baskıyı yansıtırken kısa vadeli istikrar olasılığını da artırıyor. Bu tür bir sıkışma, özellikle makro kaynaklı akışlar aktif kaldığında, genellikle volatilite genişlemesinin habercisidir. Deriv MT5’te, bu bant içi hareket net şekilde görülüyor; fiyat hareketi, son tasfiye odaklı dalgalanmaların ardından sıkışıyor.

Yukarı yönlü denemeler, 94.600 dolar bölgesinin altında takılmaya devam ediyor; burası, önceki toparlanmaların başarısız olduğu iyi tanımlanmış bir direnç seviyesi. Fiyat bu alanı hacimle geri alana kadar, toparlanma hareketlerinin trend belirleyici olmaktan çok taktiksel kalması muhtemel. Aşağıda ise 84.700 dolar kritik bir destek olarak öne çıkıyor. Bu seviyenin altında kararlı bir kırılma, özellikle kripto türev piyasalarında halen yüksek olan kaldıraç göz önüne alındığında, satış tarafı tasfiyelerini hızlandırabilir.

Momentum göstergeleri karışık seyrediyor. RSI yükselmeye başlasa da halen orta noktanın altında; bu da alıcıların kararlı olmaktan çok yoklama yaptığını gösteriyor. Bu seviyelerde pozisyon büyüklüğü ve risk değerlendiren yatırımcılar için Deriv trading calculator gibi araçlar, özellikle teknik seviyeler ve makro başlıkların yakından etkileştiği bir ortamda, marjin gereksinimlerini ve potansiyel maruziyeti ölçmeye yardımcı olabilir.

Belirtilen performans rakamları, gelecekteki performans için bir garanti değildir.