ম্যাক্রো শক্তির উত্থানে ব্যাংকিং সিস্টেমে প্রবেশ করছে বিটকয়েন

.png)

বিশ্লেষকদের মতে, বিটকয়েনের সাম্প্রতিক ঊর্ধ্বগতি ক্রিপ্টো-নেটিভ উত্তেজনা নয়, বরং ম্যাক্রো শক্তির দ্বারা চালিত হচ্ছে। মার্কিন যুক্তরাষ্ট্রে নরম মুদ্রাস্ফীতি, বৈশ্বিক আর্থিক পরিস্থিতির শিথিলতা এবং স্পষ্টভাবে ঘোষিত Bank of Japan-এর সুদের হার বৃদ্ধির সম্মিলিত প্রভাবে ঝুঁকিপূর্ণ সম্পদের দাম বেড়েছে।

এশিয়ান ট্রেডিংয়ে বিটকয়েন $৮৭,০০০-এর উপরে উঠে যায়, এবং ইথার ও প্রধান অল্টকয়েনগুলোও অনুসরণ করে, কারণ বাজারে ধারণা তৈরি হয় যে, শিরোনাম হারের কড়াকড়ি সত্ত্বেও আর্থিক পরিস্থিতি এখনও সহনীয়।

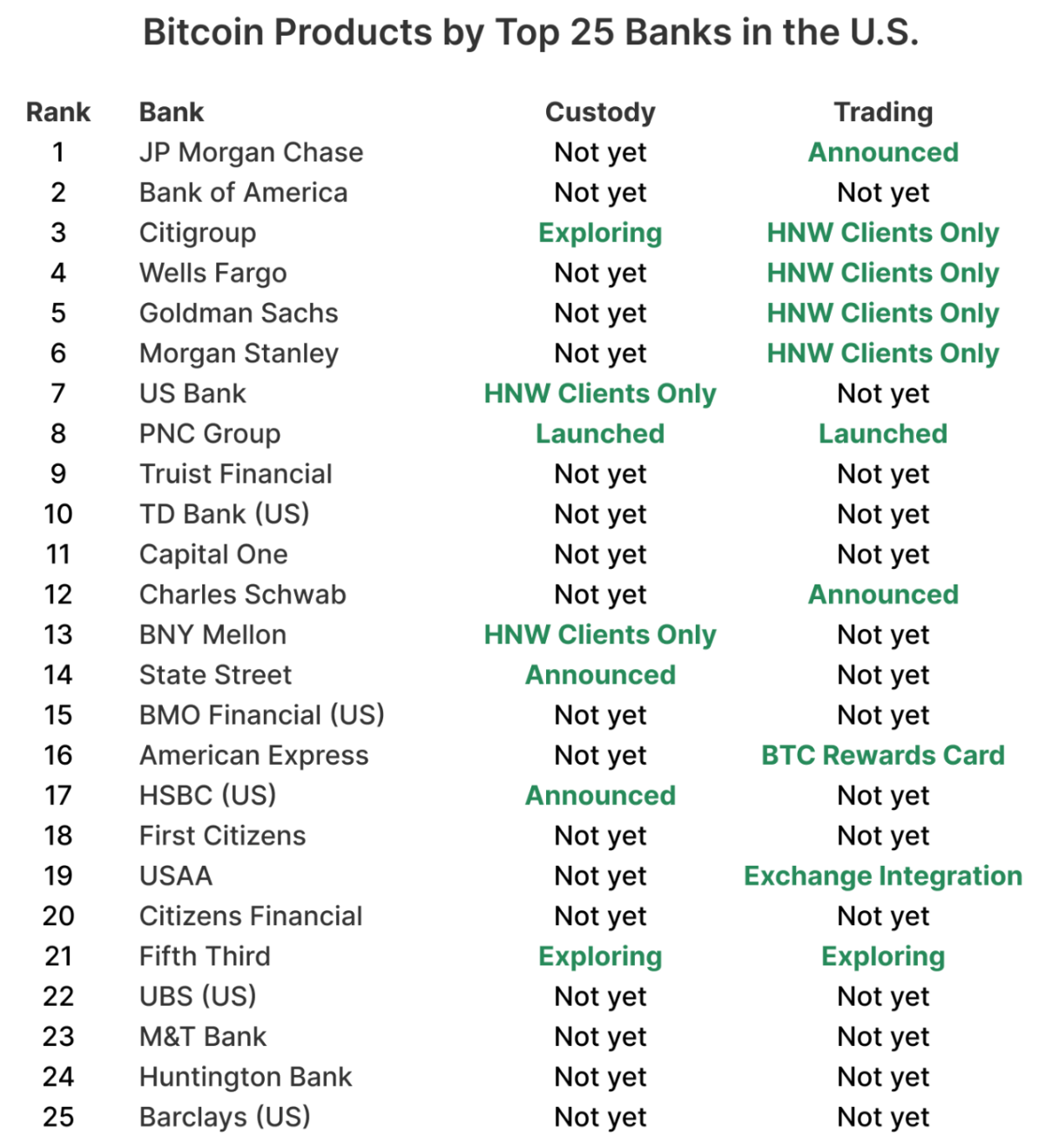

এই র্যালিকে আলাদা করে তুলেছে এর অন্তর্নিহিত কাঠামো। ম্যাক্রো স্বস্তিতে দাম বাড়লেও, বিটকয়েন একযোগে ব্যাংকিং সিস্টেমে অন্তর্ভুক্ত হচ্ছে। এখন যুক্তরাষ্ট্রের বৃহত্তম ব্যাংকগুলোর প্রায় ৬০% বিটকয়েন সরাসরি বিক্রি, কাস্টডি বা পরামর্শ দেওয়ার জন্য প্রস্তুতি নিচ্ছে, যা ইঙ্গিত দেয় যে ক্রিপ্টোর পরবর্তী ধাপ আবিষ্কার নয়, বরং স্বাভাবিকীকরণ।

ক্রিপ্টো র্যালির চালিকা শক্তি কী?

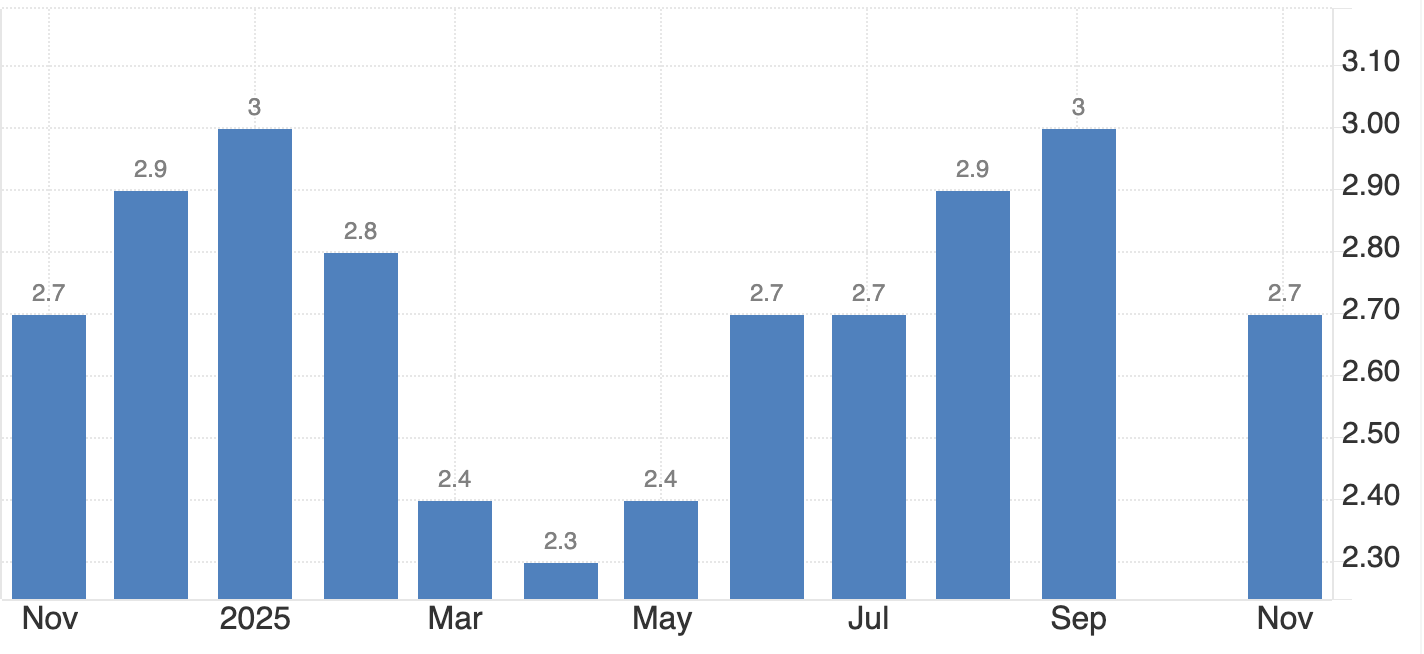

তাৎক্ষণিক অনুঘটক এসেছে কেন্দ্রীয় ব্যাংক থেকে, ব্লকচেইন থেকে নয়। জাপানের কেন্দ্রীয় ব্যাংক তার নীতিগত হার ০.৭৫%-এ উন্নীত করেছে, যা প্রায় ৩০ বছরে সর্বোচ্চ, এবং ১০ বছরের সরকারি বন্ডের ফলন ২০০৬ সালের পর প্রথমবারের মতো অস্থায়ীভাবে ২%-এ পৌঁছেছে।

ঝুঁকিপূর্ণ সম্পদের বিক্রির পরিবর্তে, এই পদক্ষেপটি সহজেই শোষিত হয়েছে। ইয়েন দুর্বল হয়েছে, এশিয়ান ইকুইটি বেড়েছে, এবং বৈশ্বিক বাজার এই সিদ্ধান্তকে নিশ্চিতকরণ হিসেবে দেখেছে যে প্রকৃত হার এখনও নেতিবাচক এবং তারল্য অক্ষুণ্ণ।

একই সময়ে, মার্কিন যুক্তরাষ্ট্রের মুদ্রাস্ফীতির তথ্য প্রত্যাশার চেয়ে কম এসেছে, যা Federal Reserve-এর আসন্ন মাসগুলোতে সুদের হার কমানোর প্রত্যাশা পুনরুজ্জীবিত করেছে।

এই সম্মিলিত প্রভাব আর্থিক পরিস্থিতি সহজ করেছে এবং ঝুঁকিপূর্ণ সম্পদের প্রতি আগ্রহ ফিরিয়ে এনেছে, যার মধ্যে ক্রিপ্টোও রয়েছে। বিটকয়েন ও ইথার গুরুত্বপূর্ণ টেকনিক্যাল স্তর অতিক্রম করেছে, এবং বিস্তৃত ক্রিপ্টো বাজারও এগিয়েছে, যদিও লিভারেজ-চালিত লিকুইডেশন ভিড়পূর্ণ পজিশনিং পরিষ্কার করেছে।

এই ম্যাক্রো-নেতৃত্বাধীন স্বস্তির র্যালি গুরুত্বপূর্ণ কারণ এটি ক্রিপ্টোর ভূমিকা নতুনভাবে সংজ্ঞায়িত করছে। বিটকয়েন ক্রমশ একটি বৈশ্বিক liquidity সূচক হিসেবে ট্রেড হচ্ছে, স্বতন্ত্র জল্পনামূলক সম্পদ হিসেবে নয়, বরং সেই একই শক্তির প্রতি সাড়া দিচ্ছে যা ইকুইটি, মুদ্রা ও ঋণ বাজারকে চালিত করে।

এখন বিটকয়েন কেন ব্যাংকিং সিস্টেমে প্রবেশ করছে

যখন দাম ম্যাক্রো সংকেতের প্রতি প্রতিক্রিয়া দেখাচ্ছে, কাঠামোগত পরিবর্তনটি আরও নীরবে ঘটছে। বছরের পর বছর, মার্কিন ব্যাংকগুলো বিটকয়েনকে পর্যবেক্ষণ করত, সরবরাহ করত না। মূলধন নিয়ম, কাস্টডি উদ্বেগ এবং সুনামের ঝুঁকি ক্রিপ্টোকে মূল ব্যাংকিং সিস্টেমের বাইরে রেখেছিল। এখন সেই অবস্থান বদলাচ্ছে।

River-এর তথ্য অনুযায়ী, যুক্তরাষ্ট্রের শীর্ষ ২৫টি ব্যাংকের প্রায় ৬০% বিটকয়েন পরিষেবা দেওয়ার পথে রয়েছে, তা ট্রেডিং, কাস্টডি বা পরামর্শমূলক পণ্য যাই হোক না কেন।

২০২৪ সালে Bitcoin ETF-এর সূচনা একটি মোড় ঘুরিয়ে দিয়েছে। এগুলো ব্যাংকগুলোকে পরিচিত নিয়ন্ত্রিত কাঠামোর মধ্যে ক্লায়েন্ট চাহিদা পূরণের সুযোগ দিয়েছে, অপারেশনাল জটিলতা আউটসোর্স করার পাশাপাশি। গুরুত্বপূর্ণভাবে, ETF প্রবাহ দুই দিকেই তীব্রভাবে চলেছে, বাজার কাঠামো ভেঙে না দিয়ে, যা ঝুঁকি কমিটির আত্মবিশ্বাস বাড়িয়েছে যে বিটকয়েনের অস্থিরতা বিদ্যমান কাঠামোর মধ্যে নিয়ন্ত্রণ করা সম্ভব।

পরবর্তী ধাপ হচ্ছে সরাসরি এক্সপোজার। ব্যাংকগুলো এখন নির্দিষ্ট ক্লায়েন্টদের একই প্ল্যাটফর্মে বিটকয়েন ধারণ ও ট্রেড করার সুযোগ দিচ্ছে, যেখানে তারা ইতিমধ্যে ইকুইটি ও বৈদেশিক মুদ্রা লেনদেন করে, ফলে ক্রিপ্টো একটি প্রান্তিক বরাদ্দ থেকে নিয়মিত আর্থিক পণ্যে রূপান্তরিত হচ্ছে।

ব্যাংকগুলো কীভাবে ঝুঁকি ছাড়াই এটি করছে

নিজস্ব ক্রিপ্টো অবকাঠামো তৈরি না করে, ব্যাংকগুলো হোয়াইট-লেবেল মডেল গ্রহণ করছে। PNC-এর প্রাইভেট ব্যাংক একটি স্পষ্ট উদাহরণ। নিজস্ব এক্সচেঞ্জ চালু না করে, এটি Coinbase-এর Crypto-as-a-Service প্ল্যাটফর্ম ব্যবহার করছে, ক্লায়েন্ট সম্পর্ক, কমপ্লায়েন্স ও রিপোর্টিংয়ের নিয়ন্ত্রণ রেখে ট্রেডিং ও কী ব্যবস্থাপনা আউটসোর্স করছে।

এই পদ্ধতিকে নিয়ন্ত্রক স্পষ্টতা আরও শক্তিশালী করেছে। Office of the Comptroller of the Currency-এর সাম্প্রতিক নির্দেশনা জাতীয় ব্যাংকগুলোকে ক্রিপ্টো ট্রেডকে ঝুঁকিহীন প্রধান লেনদেন হিসেবে বিবেচনা করার অনুমতি দিয়েছে, যেখানে তারা লিকুইডিটি প্রোভাইডার থেকে কিনে প্রায় একসঙ্গে ক্লায়েন্টদের কাছে বিক্রি করে। এই কাঠামো ব্যালান্স-শিট এক্সপোজার কমায় এবং বিটকয়েন ডেস্কগুলোকে বৈদেশিক মুদ্রা বা ফিক্সড-ইনকাম অপারেশনের পাশে বসতে দেয়।

ফলাফল হচ্ছে সতর্ক কিন্তু পরিকল্পিত সম্প্রসারণ। ব্যাংকগুলো প্রথমে অভিজ্ঞ ক্লায়েন্ট ও কঠোর নিয়ন্ত্রণ দিয়ে শুরু করছে। Charles Schwab এবং Morgan Stanley ২০২৬ সালের প্রথমার্ধে স্ব-পরিচালিত প্ল্যাটফর্মে স্পট বিটকয়েন ও Ethereum ট্রেডিং চালুর লক্ষ্য নিয়েছে, যেখানে বরাদ্দ সীমা ও রক্ষণশীল যোগ্যতা যাচাইয়ের মাধ্যমে প্রাথমিক প্রবেশাধিকার সীমিত থাকবে।

এর অর্থ কী ক্রিপ্টো বাজারের জন্য

বিশ্লেষকদের মতে, বিটকয়েন নিয়ন্ত্রিত সম্পদ প্ল্যাটফর্মে আরও গভীরভাবে প্রবেশ করলে বাজারের আচরণ ভিন্ন হতে শুরু করেছে। বিটকয়েন ক্রমশ প্রাতিষ্ঠানিক চাহিদা আকর্ষণ করছে, যেখানে অল্টকয়েনগুলো তারল্য ও লিভারেজ পরিবর্তনের প্রতি বেশি সংবেদনশীল। সাম্প্রতিক দামের গতিবিধি এই বিভাজনকে প্রতিফলিত করে। বিটকয়েন ম্যাক্রো স্বস্তিতে উপরে উঠেছে, যেখানে XRP-এর মতো টোকেনগুলো উচ্চ ট্রেডিং ভলিউম সত্ত্বেও গুরুত্বপূর্ণ স্তর পুনরুদ্ধারে ব্যর্থ হয়েছে, যা বিতরণকে নির্দেশ করে, আতঙ্কজনিত বিক্রয় নয়।

ETF প্রবাহ এই গতিশীলতাকে আরও শক্তিশালী করছে। Bitwise অনুমান করছে, Bitcoin ETF-গুলো চালুর পর থেকে ইতিমধ্যে খননকৃত BTC-র প্রায় দ্বিগুণ শোষণ করেছে এবং আশা করছে, সামনের বছরগুলোতে প্রধান সম্পদের বার্ষিক নতুন সরবরাহের ১০০%-এরও বেশি কিনবে। প্রাতিষ্ঠানিক মালিকানা বিস্তৃত হলে বিটকয়েনের অস্থিরতা কমবে বলে আশা করা হচ্ছে, সম্ভবত মেগা-ক্যাপ প্রযুক্তি শেয়ারের চেয়েও কম, কারণ বিনিয়োগকারীর ভিত্তি আরও স্থিতিশীল হবে।

তবে এতে ঝুঁকি পুরোপুরি দূর হয় না। বেশিরভাগ ব্যাংক অল্প কিছু ক্রিপ্টোকারেন্সি অবকাঠামো প্রদানকারীর ওপর নির্ভর করে, ফলে অপারেশনাল ঘনত্ব তৈরি হয়। বড় কোনো বিভ্রাট বা আইনগত পদক্ষেপ একাধিক প্রতিষ্ঠানে একযোগে প্রভাব ফেলতে পারে। তবুও, গতিপথ স্পষ্ট: বিটকয়েন এক্সপোজার ডিফল্টভাবে প্রাতিষ্ঠানিক হয়ে উঠছে।

বিশেষজ্ঞদের দৃষ্টিভঙ্গি

Arthur Hayes এই পরিবর্তনকে স্পষ্টভাবে ম্যাক্রো দৃষ্টিকোণ থেকে ব্যাখ্যা করেছেন, যুক্তি দিয়েছেন যে জাপানে স্থায়ী নেতিবাচক প্রকৃত হার বিটকয়েনকে মুদ্রার অবমূল্যায়নের বিরুদ্ধে হেজ হিসেবে পুঁজি আকর্ষণ করতে পারে। তার $১ মিলিয়ন বিটকয়েন মূল্যের পূর্বাভাস চরম, তবে এটি দেখায় বিটকয়েন এখন বৈশ্বিক আর্থিক নীতির আলোকে আলোচনা হচ্ছে, প্রযুক্তিগত নতুনত্বের চেয়ে।

আরও সংযত পূর্বাভাস একটি শান্ত রূপান্তরের দিকে ইঙ্গিত করে। Bitwise যুক্তি দেয়, ঐতিহ্যবাহী চার-বছরের ক্রিপ্টো চক্র ম্লান হচ্ছে, কারণ ETF প্রবাহ, নিয়ন্ত্রক স্পষ্টতা ও প্রাতিষ্ঠানিক গ্রহণযোগ্যতা হালভিং-নির্ভর গতিশীলতাকে ছাপিয়ে যাচ্ছে। K33 Research-এর অন-চেইন তথ্য দেখায়, দীর্ঘমেয়াদি বিটকয়েন ধারকরা বহু বছরের বিতরণ পর্যায়ের শেষের দিকে, যা বিক্রির চাপের একটি মূল উৎস সরিয়ে দিচ্ছে।

পরবর্তী পরীক্ষা হবে তারল্য থেকে। যদি ম্যাক্রো পরিস্থিতি সহায়ক থাকে, বিটকয়েনের ব্যাংকিং সিস্টেমে সংযুক্তি চাহিদা স্থিতিশীল করতে পারে। যদি পরিস্থিতি হঠাৎ কঠিন হয়, নতুন কাঠামো চাপের মুখে পড়বে।

মূল বার্তা

বিটকয়েনের সাম্প্রতিক র্যালি ম্যাক্রো অর্থনৈতিক স্বস্তি দ্বারা চালিত, তবে এর ভিত্তি কাঠামোগত। কেন্দ্রীয় ব্যাংকগুলো আর্থিক পরিস্থিতি সহজ করলে, মার্কিন ব্যাংকগুলো বিটকয়েনকে সম্পদ প্ল্যাটফর্ম, কাস্টডি পরিষেবা ও পরামর্শ মডেলে সংযুক্ত করছে। এই সংমিশ্রণ বিটকয়েনকে ব্যতিক্রম থেকে সাধারণ আর্থিক পণ্যে রূপান্তরিত করছে। পরবর্তী ধাপ নির্ধারিত হবে মূল্য লক্ষ্যমাত্রা নয়, বরং ক্রিপ্টো কীভাবে মূলধারার আর্থিক ব্যবস্থায় নির্বিঘ্নে সংযুক্ত হয়, তার ওপর।

বিটকয়েন টেকনিক্যাল বিশ্লেষণ

বিটকয়েন বর্তমানে নিম্ন Bollinger Band-এর কাছাকাছি কনসোলিডেট করছে, যা স্থায়ী নিম্নমুখী চাপের ইঙ্গিত দেয়, তবে স্বল্পমেয়াদি স্থিতিশীলতার সম্ভাবনাও বাড়ায়। এই ধরনের সংকোচন প্রায়ই অস্থিরতার বিস্তারকে পূর্বাভাস দেয়, বিশেষত যখন ম্যাক্রো-চালিত প্রবাহ সক্রিয় থাকে। Deriv MT5-এ, এই সীমাবদ্ধ আচরণ স্পষ্টভাবে দেখা যায়, কারণ সাম্প্রতিক লিকুইডেশন-চালিত ওঠানামার পর মূল্য আচরণ আরও সংকীর্ণ হয়েছে।

উর্ধ্বমুখী প্রচেষ্টা $৯৪,৬০০ অঞ্চলের নিচে থেমে যাচ্ছে, যা একটি সুস্পষ্ট প্রতিরোধ স্তর, যেখানে পূর্ববর্তী রিবাউন্ড ব্যর্থ হয়েছে। মূল্য সেই অঞ্চলটি ভলিউমসহ পুনরুদ্ধার না করা পর্যন্ত, পুনরুদ্ধারমূলক পদক্ষেপগুলো কৌশলগত হওয়ার সম্ভাবনা বেশি, প্রবণতা-নির্ধারক নয়। নিম্নমুখে, $৮৪,৭০০ একটি গুরুত্বপূর্ণ সহায়তা স্তর হিসেবে চিহ্নিত। এই স্তরের নিচে স্পষ্টভাবে ভেঙে পড়লে বিক্রয়-চালিত লিকুইডেশন দ্রুততর হতে পারে, বিশেষত ক্রিপ্টো ডেরিভেটিভস মার্কেটে এখনও উচ্চ লিভারেজ বিদ্যমান থাকায়।

মোমেন্টাম সূচকগুলো মিশ্র রয়েছে। RSI উর্ধ্বমুখী হতে শুরু করেছে, তবে এখনও মধ্যবিন্দুর নিচে, যা ইঙ্গিত দেয় ক্রেতারা অনুসন্ধান করছে, প্রতিশ্রুতিবদ্ধ নয়। এই স্তরগুলোতে পজিশন সাইজিং ও ঝুঁকি মূল্যায়নকারী ট্রেডারদের জন্য, Deriv trading calculator-এর মতো টুল মার্জিন চাহিদা ও সম্ভাব্য এক্সপোজার নির্ধারণে সহায়তা করতে পারে, বিশেষত যখন টেকনিক্যাল স্তর ও ম্যাক্রো শিরোনাম ঘনিষ্ঠভাবে মিশে যাচ্ছে।

উল্লেখিত পারফরম্যান্সের পরিসংখ্যান ভবিষ্যতের পারফরম্যান্সের নিশ্চয়তা নয়।