比特幣進入銀行體系,宏觀力量推動加密貨幣上漲

.png)

分析師指出,比特幣近期的上漲動能來自宏觀經濟因素,而非加密貨幣本身的炒作。美國通脹數據較為溫和、全球金融環境趨於寬鬆,以及日本銀行加息早有預期,這三大因素共同推動了整體風險資產的上漲。

比特幣在亞洲交易時段一度飆升至87,000美元以上,以太幣及主要山寨幣亦隨之上揚,市場認為儘管名義利率上升,貨幣環境依然寬鬆。

這波漲勢的不同之處在於其背後的結構。隨著宏觀環境改善推高價格,比特幣同時正被銀行體系吸收。美國近60%的最大銀行現正準備直接銷售、託管或提供比特幣諮詢服務,這意味著加密貨幣的下一階段不再是探索,而是常態化。

是什麼推動了這波加密貨幣上漲?

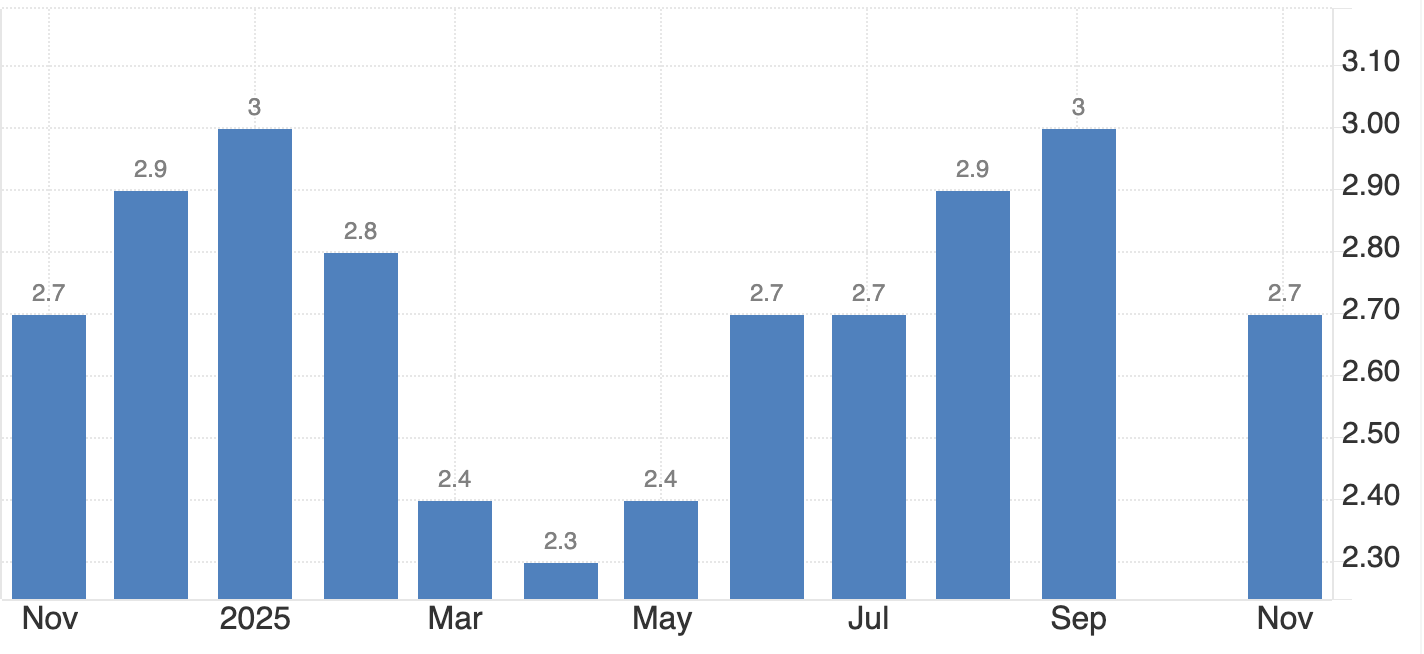

這次的直接催化劑來自央行,而非區塊鏈。日本央行將政策利率上調至0.75%,創下近30年新高,10年期國債殖利率一度升至2%,為2006年以來首次。

這一舉措並未引發風險資產拋售,反而被市場順利消化。日圓走弱,亞洲股市上揚,全球市場將此視為實質利率仍為負值、流動性依舊充裕的確認。

同時,美國通脹數據意外低於預期,令市場重燃聯邦儲備局未來幾個月降息的預期。

這些因素共同緩解了金融環境,恢復了市場對風險資產(包括加密貨幣)的胃納。比特幣和以太幣突破了關鍵技術位,整體加密市場也同步上漲,即使槓桿清算導致擁擠部位被掃除。

這波由宏觀帶動的反彈意義重大,因為它重新定義了加密貨幣的角色。比特幣越來越像全球流動性晴雨表,而非單一的投機資產,對與股票、貨幣和信貸相同的驅動因素做出反應。

為什麼比特幣現在進入銀行體系

雖然價格對宏觀訊號做出反應,結構性變化則在悄然展開。多年來,美國銀行對比特幣多持觀望態度。資本規則、託管疑慮及聲譽風險使加密貨幣長期被排除在核心銀行體系之外。這一立場正在改變。

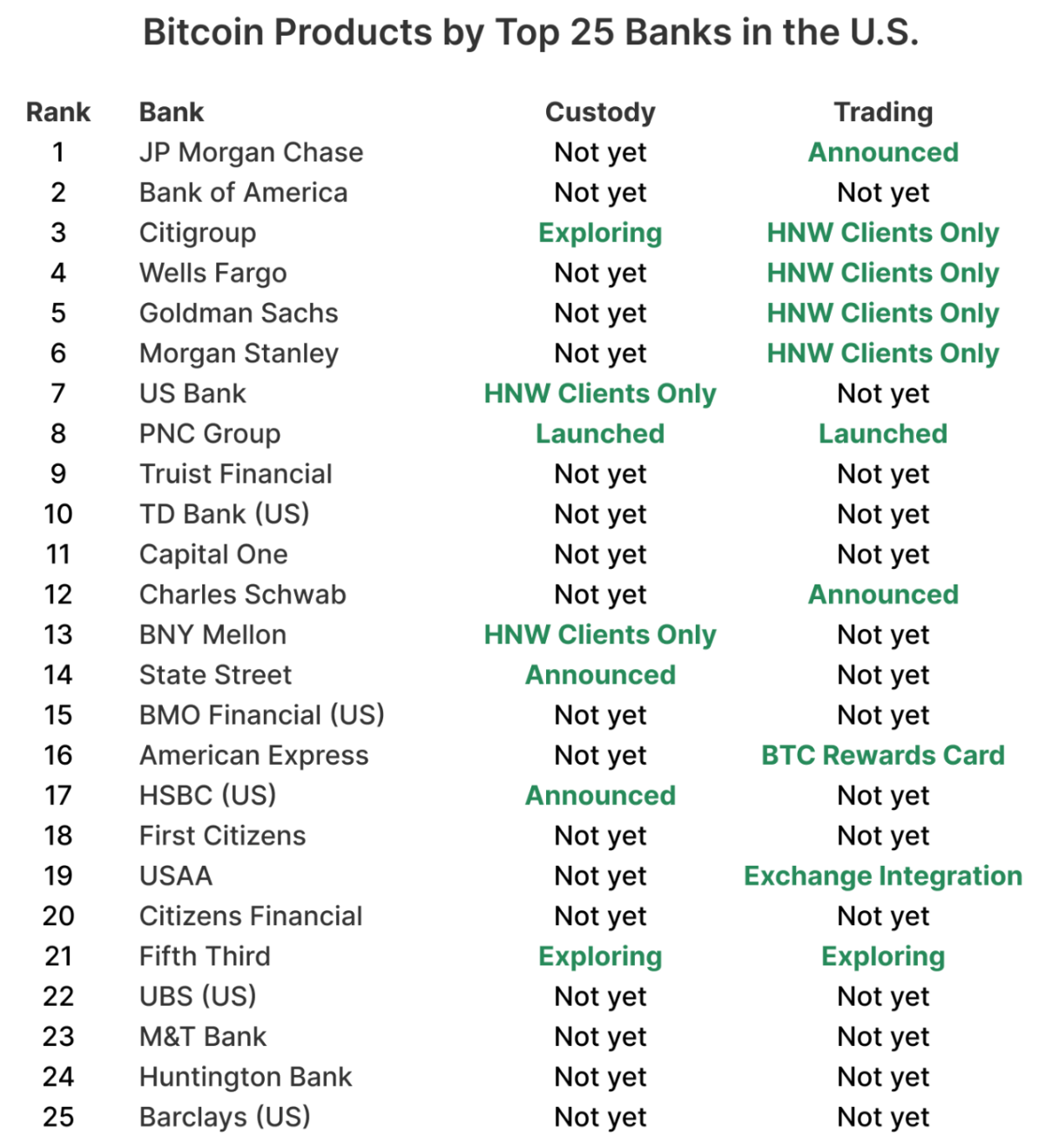

根據River的數據,美國25家最大銀行中,近60%正著手提供比特幣服務,無論是交易、託管還是諮詢產品。

2024年比特幣ETF的推出成為轉捩點。ETF讓銀行能在熟悉的監管框架下滿足客戶需求,同時將營運複雜度外包。關鍵在於,ETF資金流雙向波動,市場運作未受影響,這讓風險委員會有信心比特幣波動性可在現有框架下管理。

下一步是直接曝險。銀行開始允許特定客戶在現有股票及外匯平台上持有和交易比特幣,將加密貨幣從邊緣配置轉變為日常資產項目。

銀行如何在不承擔風險的情況下參與

銀行並非從零開始建立加密基礎設施,而是採用白標模式。PNC私人銀行就是明顯例子。它並未自建交易所,而是使用Coinbase的Crypto-as-a-Service平台,保留客戶關係、合規和報告的主導權,將交易和金鑰管理外包。

這種做法獲得監管明確支持。美國貨幣監理署(Office of the Comptroller of the Currency)最新指引允許全國性銀行將加密交易視為無風險主體交易,即從流動性供應商買入、幾乎同時賣給客戶。這種結構降低了資產負債表曝險,讓比特幣交易台可與外匯或固定收益業務並列。

結果是謹慎但有計劃的擴張。銀行從高端客戶和嚴格控管開始。Charles Schwab和Morgan Stanley預計2026年上半年在自助平台推出現貨比特幣和以太幣交易,初期將設有配置上限和嚴格資格審查。

這對加密市場意味著什麼

分析師指出,隨著比特幣進一步進入受監管的財富平台,市場行為開始分化。比特幣越來越多地吸引機構需求,而山寨幣則對流動性和槓桿變化更為敏感。近期價格走勢反映這一分歧。比特幣因宏觀利好而上漲,而XRP等代幣即使交易量高企,仍難以重返關鍵位,顯示分散而非恐慌性拋售。

ETF資金流進一步強化這一動態。Bitwise估算,比特幣ETF自推出以來已吸收近兩倍於同期新挖礦BTC的數量,並預計未來ETF將買入超過主要資產年新增供應的100%。隨著機構持有者擴大,比特幣波動性預計將下降,甚至可能低於大型科技股,因其投資者基礎趨於穩定。

這並不意味著風險消失。大多數銀行依賴少數加密基礎設施供應商,導致營運集中。一旦出現重大故障或監管行動,將波及多家機構。即便如此,發展方向已明確:比特幣曝險正默默成為機構標配。

專家展望

Arthur Hayes以明確的宏觀視角解讀這一轉變,認為日本持續的負實質利率可能促使資本流入比特幣,以對沖貨幣貶值。他預測比特幣價格達到100萬美元雖然極端,但凸顯比特幣現已被納入全球貨幣政策討論,而非僅僅是技術創新。

更為溫和的預測則指向一場更安靜的轉型。Bitwise認為,隨著ETF資金流、監管明朗及機構採納壓倒減半週期動態,傳統四年加密週期正逐漸消退。K33 Research的鏈上數據顯示,比特幣長期持有者正接近多年分配期的尾聲,主要賣壓來源正在消退。

下一個考驗將來自流動性。若宏觀環境持續有利,比特幣融入銀行體系可望穩定需求。若環境突然收緊,新的市場結構將面臨壓力測試。

重點總結

比特幣近期漲勢由宏觀經濟寬鬆推動,但其根基仍屬結構性。隨著央行放寬金融環境,美國銀行正將比特幣嵌入財富管理、託管及諮詢服務。這一組合正將比特幣從例外轉變為標準金融產品。下一階段將不再以價格目標為主,而是看加密貨幣能否順利融入主流金融體系。

比特幣技術分析

比特幣目前在布林通道下軌附近盤整,這種格局反映持續的下行壓力,同時也提高了短線企穩的可能性。這類壓縮通常預示波動性擴大,尤其在宏觀資金流仍活躍時更為明顯。在Deriv MT5上,這種區間震盪走勢十分明顯,價格在近期清算驅動的劇烈波動後逐步收斂。

上行嘗試持續受阻於94,600美元區間,該區為明確阻力位,過去反彈多在此失敗。除非價格伴隨成交量重返該區,否則反彈多屬戰術性而非趨勢性。下方84,700美元則為關鍵支撐,一旦明確跌破,賣方清算或將加速,尤其考慮到加密衍生品市場槓桿依然偏高。

動能指標表現分歧。RSI開始回升但仍低於中軸,顯示買方仍在試探而非積極進場。對於評估持倉規模及風險的交易者而言,Deriv trading calculator等工具有助於量化保證金需求及潛在曝險,特別是在技術位與宏觀消息密切互動的環境下。

所引用的績效數據並不保證未來表現。