比特币进入银行体系,宏观力量推动加密货币上涨

.png)

分析师表示,比特币近期的上涨并非由加密货币本身的炒作推动,而是受宏观力量驱动。美国通胀数据走软、全球金融环境趋于宽松,以及日本央行加息预期明确,共同推动了各类风险资产的上涨。

在亚洲交易时段,比特币一度飙升至87,000美元以上,以太坊和主要山寨币也随之上涨。市场普遍认为,尽管名义利率收紧,货币环境依然宽松。

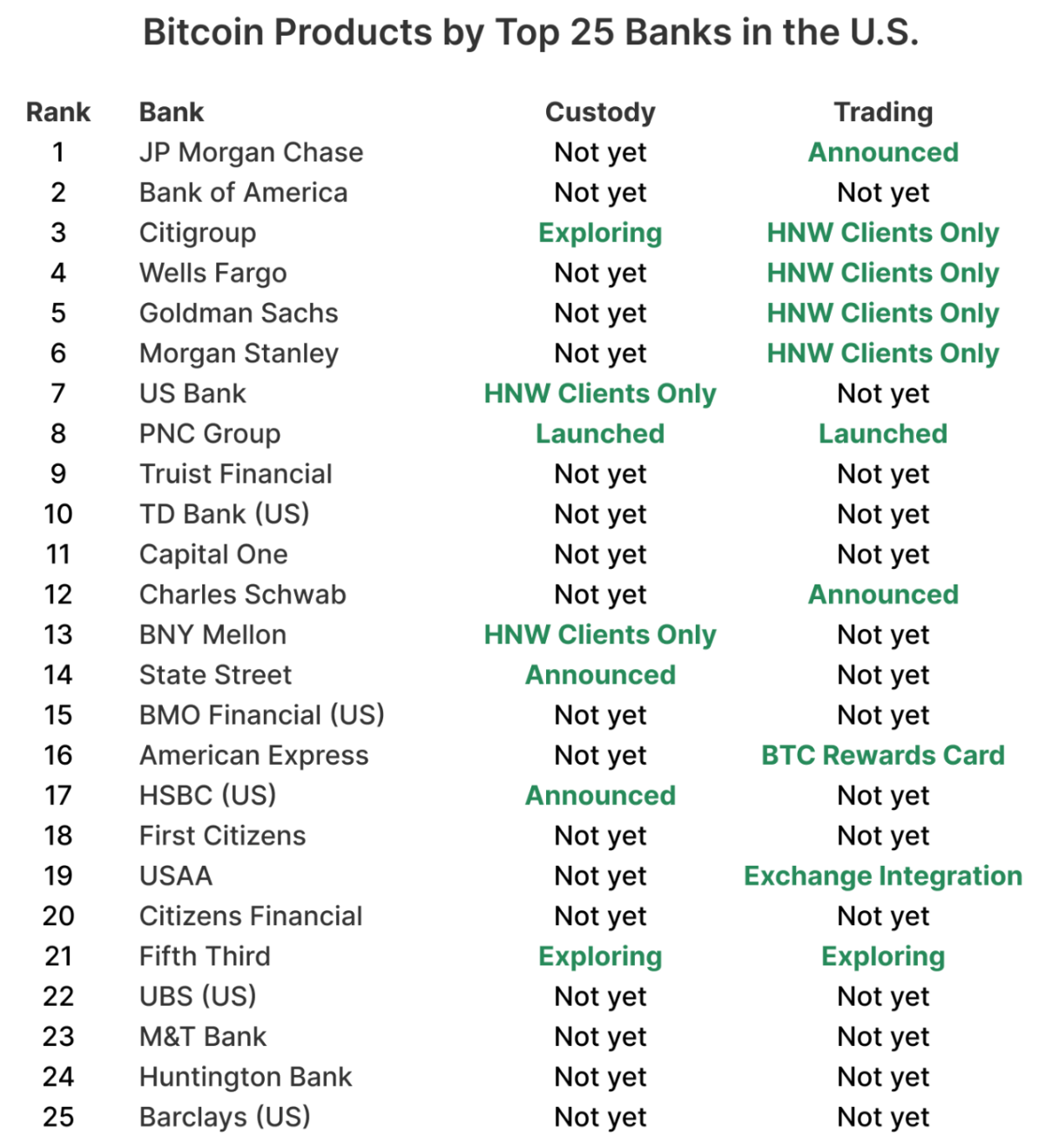

本轮反弹的不同之处在于其背后的结构性变化。随着宏观利好推高价格,比特币正逐步被银行体系吸收。美国近60%的大型银行目前正准备直接销售、托管或提供比特币相关咨询服务,这表明加密货币的下一个阶段不再是探索,而是常态化。

是什么推动了加密货币的反弹?

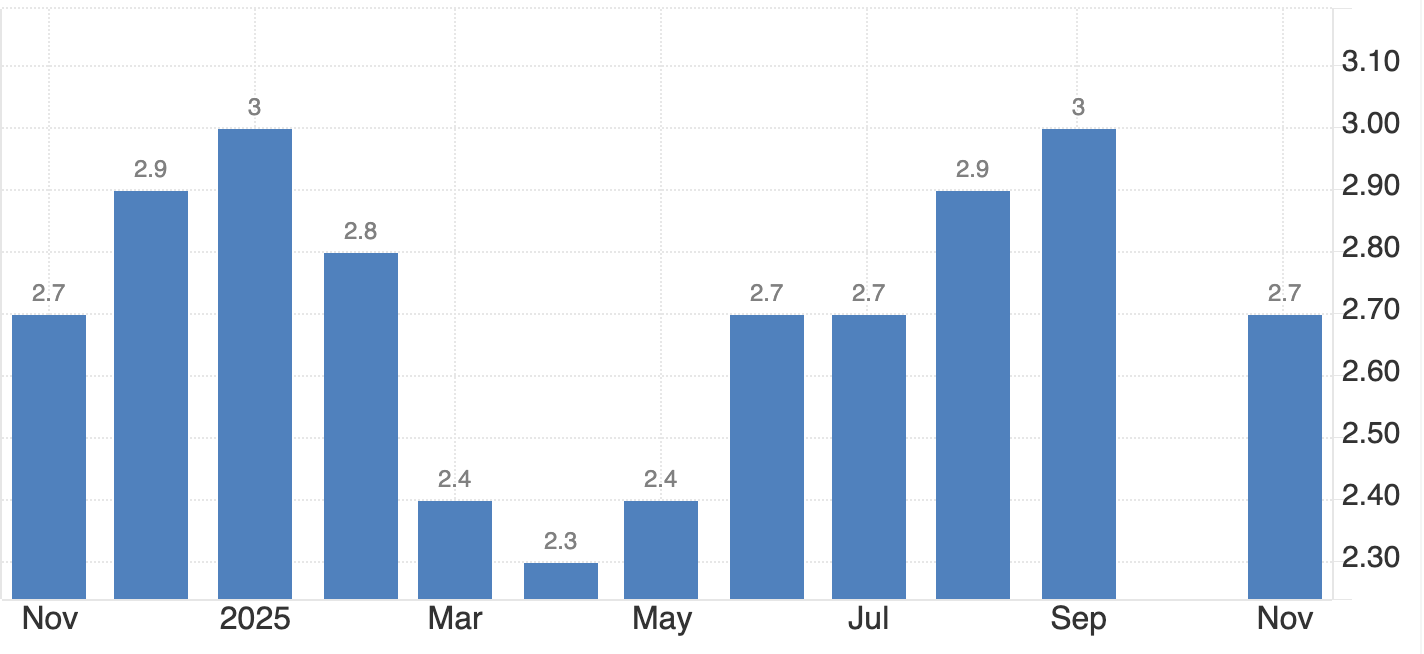

本轮反弹的直接催化剂来自央行,而非区块链。日本央行将政策利率上调至0.75%,为近30年来最高水平,推动10年期国债收益率自2006年以来首次短暂升至2%。

这一举措并未引发避险冲击,反而被市场平稳消化。日元走弱,亚洲股市上涨,全球市场将此视为实际利率依然为负、流动性充裕的信号。

与此同时,美国通胀数据意外下行,重燃了市场对美联储未来数月降息的预期。

多重因素共同促使金融环境宽松,风险资产需求回升,包括加密货币。比特币和以太坊突破关键技术位,整体加密市场在杠杆清算后也进一步上涨。

这轮由宏观驱动的反弹意义重大,因为它重新定义了加密货币的角色。比特币越来越像全球流动性晴雨表,而非单一的投机资产,开始对与股票、货币和信贷相同的宏观力量做出反应。

为什么比特币现在进入银行体系

尽管价格对宏观信号做出反应,结构性变革却在悄然发生。多年来,美国银行一直将比特币视为观察对象而非服务对象。资本规则、托管风险和声誉风险使加密货币长期游离于核心银行体系之外。这一立场正在发生转变。

据River数据显示,美国25家最大银行中,近60%正计划提供比特币服务,无论是交易、托管还是咨询产品。

2024年比特币ETF的推出成为转折点。ETF让银行能够在熟悉的监管框架下满足客户需求,同时将运营复杂性外包。更重要的是,ETF资金流动在双向大幅波动的情况下并未影响市场运作,这让风险委员会相信比特币的波动性可以在现有体系下得到管理。

下一步是直接敞口。银行开始允许部分客户在现有股票和外汇平台上持有和交易比特币,使加密货币从边缘配置转变为常规资产类别。

银行如何在不承担风险的情况下开展业务

银行并未从零搭建加密基础设施,而是采用白标模式。PNC私人银行就是典型案例。它没有自建交易所,而是使用Coinbase的Crypto-as-a-Service平台,保留客户关系、合规和报告的控制权,将交易和密钥管理外包。

这一做法得到了监管明确的支持。美国货币监理署(Office of the Comptroller of the Currency)最新指引允许全国性银行将加密交易视为无风险本金交易,即几乎同时从流动性提供方买入并卖给客户。这种结构降低了资产负债表风险,使比特币交易台可以与外汇或固定收益业务并列。

结果是谨慎但有计划的扩张。银行从高净值客户和严格管控起步。Charles Schwab和Morgan Stanley计划在2026年上半年在自助平台上线现货比特币和以太坊交易,预计将设定配置上限和严格的准入筛选,限制早期参与者。

这对加密市场意味着什么

分析师指出,随着比特币进一步进入受监管的财富平台,市场行为开始分化。比特币越来越多地吸引机构需求,而山寨币则对流动性和杠杆变化更为敏感。近期价格走势反映了这种分化。比特币因宏观利好而上涨,而XRP等代币尽管交易量高企,却难以重回关键位,显示出分散而非恐慌性抛售。

ETF资金流进一步强化了这一趋势。Bitwise估算,比特币ETF自推出以来已吸收的BTC数量接近同期挖矿产量的两倍,预计未来ETF将买入主要资产年新增供应量的100%以上。随着机构持有比例提升,比特币波动率有望下降,甚至可能低于大型科技股,因为投资者结构趋于稳定。

这并不意味着风险消失。大多数银行依赖少数加密基础设施提供商,导致运营集中。一旦发生重大故障或监管行动,可能会波及多家机构。即便如此,趋势已十分明确:比特币敞口正逐步成为机构默认配置。

专家展望

Arthur Hayes以宏观视角解读这一转变,认为日本持续的实际负利率可能促使资本流入比特币,以对冲货币贬值。他预测比特币价格将达到100万美元,虽然极端,但强调了比特币如今更多被置于全球货币政策视角下讨论,而非技术创新。

更为温和的预测则指向一场更安静的变革。Bitwise认为,随着ETF资金流、监管明朗和机构采纳压倒减半周期,传统的四年加密周期正在消退。K33 Research的链上数据显示,比特币长期持有者正接近多年分发周期的尾声,主要抛压正在消退。

下一轮考验将来自流动性。如果宏观环境持续利好,比特币融入银行体系有望稳定需求。若环境突然收紧,新体系将面临压力测试。

核心观点

比特币本轮反弹由宏观经济利好驱动,但其根基依然是结构性变化。随着央行放松金融环境,美国银行正将比特币嵌入财富管理、托管和咨询服务。这一组合正推动比特币从特例变为标准金融产品。下一阶段的重点将不再是价格目标,而是加密货币能否顺利融入主流金融体系。

比特币技术分析

比特币目前在布林带下轨附近盘整,这一形态反映出持续的下行压力,同时也增加了短期企稳的概率。这种收敛通常预示着波动性即将扩张,尤其是在宏观资金流依然活跃的情况下。在Deriv MT5平台上,这种区间震荡走势十分明显,价格在近期清算行情后逐步收窄。

上行方面,价格多次受阻于94,600美元区域,该区域仍是明确的阻力位,前期反弹均未能突破。若未能以成交量有效突破该区间,反弹更可能是战术性而非趋势性。下方84,700美元为关键支撑位,若有效跌破,或将加速卖方清算,尤其是在加密衍生品市场杠杆依然高企的背景下。

动量指标表现分化。RSI开始小幅回升,但仍低于中轴,显示买方仍在试探而非坚定进场。对于在这些价位评估仓位和风险的交易者,Deriv交易计算器等工具有助于量化保证金需求和潜在敞口,尤其是在技术位与宏观消息高度联动的环境下。

所引用的业绩数据并不保证未来表现。