Weekend bez swapów na indeksach syntetycznych

Weekend bez swapów w Deriv pozwala traderom utrzymywać pozycje na indeksach syntetycznych od piątku do poniedziałku bez opłat za finansowanie overnight. Ta przerwa eliminuje dwa dni finansowania, podczas gdy rynki pozostają otwarte 24/7, poprawiając efektywność kosztową i spójność strategii na platformach Deriv MT5 (Standard i Zero-spread) oraz Deriv cTrader.

Pomaga to traderom obniżyć koszty przy jednoczesnym utrzymaniu aktywnych strategii podczas nieprzerwanego handlu indeksami syntetycznymi.

Ten przewodnik wyjaśnia, jak działa weekend bez swapów, dlaczego ma to znaczenie w dzisiejszym środowisku CFD oraz jak traderzy Deriv mogą wykorzystać tę funkcję do udoskonalenia strategii weekendowych.

Szybkie podsumowanie

- Znaczenie: Weekendowa przerwa w finansowaniu overnight od ostatniego rolowania w piątek do pierwszego rolowania w poniedziałek.

- Wartość: Indeksy syntetyczne handlowane są nieprzerwanie; przerwa obniża koszty utrzymania pozycji bez przerywania strategii.

- Jak to działa: Obejmuje automatycznie wszystkie indeksy syntetyczne na Deriv MT5 i Deriv cTrader.

- Efekt: Lepsza zgodność back-testów, niższy wpływ kosztów na oczekiwania i nieprzerwana automatyzacja.

Finansowanie weekendowe było kiedyś przewidywalnym kosztem dla rynków 24/7. Usuwając je, Deriv daje aktywnym traderom niewielką, ale stałą korzyść efektywnościową, która kumuluje się w czasie.

Czym jest weekend bez swapów i jak to działa?

Swap (znany również jako finansowanie overnight lub rolowanie) to korekta finansowa stosowana do lewarowanych pozycji CFD utrzymywanych po codziennym zamknięciu brokera. Podczas weekendu bez swapów w Deriv naliczanie swapów jest wstrzymane od ostatniego rolowania w piątek do pierwszego w poniedziałek.

W praktyce:

- Początek przerwy: Po rolowaniu w piątek o 21:59 GMT każdego tygodnia.

- Wznowienie: Przy rolowaniu w poniedziałek o 21:59 GMT.

- Dotyczy: Wszystkich pozycji długich i krótkich na indeksach syntetycznych na Deriv MT5 i Deriv cTrader.

Wszystkie pozycje otwarte między piątkiem 21:59 GMT a poniedziałkiem 21:59 GMT są utrzymywane bez swapów.

Finansowanie CFD odzwierciedla koszt dźwigni: zasadę określoną przez regulatorów takich jak FCA i ESMA. Weekendowa przerwa po prostu zawiesza ten koszt, zachowując przejrzystość rozliczeń i obniżając całkowite opłaty.

Dla traderów korzystających z systemów automatycznych lub strategii siatkowych brak swapów weekendowych zapobiega zniekształceniom wyników między danymi na żywo a back-testami.

Dlaczego indeksy syntetyczne Deriv są idealne na weekendy bez swapów?

Indeksy syntetyczne działają nieprzerwanie i są odporne na wydarzenia makroekonomiczne czy wiadomości ze świata. Ta stabilność czyni je idealnymi do strategii całodobowych.

Okno bez swapów pozwala traderom utrzymywać pozycje weekendowe bez kosztów finansowania, przy zachowaniu ekspozycji.

Jest to szczególnie korzystne dla strategii swing, siatkowych i handlu algorytmicznego na Deriv, gdzie nieprzerwany przepływ danych i spójność cen są kluczowe dla niezawodnej automatyzacji i optymalizacji.

Indeksy syntetyczne Deriv występują także w różnych rodzinach zmienności, od Vol 10 do Vol 250, co pozwala traderom dobrać ekspozycję do własnej tolerancji ryzyka. Przerwa bez swapów sprawia, że wszystkie te instrumenty pozostają efektywne do utrzymania przez weekend.

Jak weekendy bez swapów wpływają na dźwignię i depozyt zabezpieczający?

Dźwignia i depozyt zabezpieczający decydują o efektywności wykorzystania kapitału przez traderów. W oknie bez swapów kapitał własny pozostaje stabilny, ponieważ nie są pobierane opłaty finansowe, co poprawia efekt kumulacji i uwalnia depozyt na taktyczne zmiany.

Na przykład trader używający dźwigni 1:500 na pozycji nominalnej 10 000 USD oszczędza równowartość dwóch dni finansowania w każdy weekend. W skali miesięcy te drobne oszczędności wspierają lepsze zachowanie kapitału i płynniejsze krzywe kapitałowe.

Zaleca się utrzymywanie bufora wolnego depozytu na poziomie 300–500%, aby weekendowa zmienność na rynkach 24/7 nie zagrażała otwartym pozycjom.

Harolyn Medina Calderon, specjalistka ds. ryzyka w Deriv, wyjaśnia:

„Utrzymanie silnego wolnego depozytu w oknie weekendowym pozostaje kluczowe. Zapewnia to, że traderzy nie są karani za utrzymywanie pozycji, gdy indeksy syntetyczne są otwarte 24/7.”

Jak weekendy bez swapów wpisują się w ekosystem Deriv?

Ponieważ indeksy syntetyczne handlowane są 24/7, zarówno Deriv MT5, jak i Deriv cTrader mogą zapewnić nieprzerwaną automatyzację użytkownikom.

Funkcja ta integruje całą infrastrukturę handlową Deriv w efektywny kosztowo ekosystem, łącząc wyceny, zarządzanie ryzykiem i przejrzystość.

Tab. 1 – Przegląd ekosystemu weekendu bez swapów w Deriv

| Komponent | Jak działa | Wpływ w weekendy |

|---|---|---|

| Deriv MT5 / Deriv cTrader | Platformy egzekucyjne | Rejestrują zerowe swapy; umożliwiają ciągłą automatyzację |

| Indeksy syntetyczne | Rynki bazowe | Możliwość handlu 24/7 wspiera pozycje weekendowe |

| Dźwignia & Depozyt | Efektywność kapitałowa | Niższy koszt poprawia wykorzystanie depozytu |

| Narzędzia ryzyka | Funkcje bezpieczeństwa | Stop lossy i limity pozostają aktywne |

| Traderzy & Strategie | Użytkownicy i metody | Strategie swing, siatkowe i algorytmiczne korzystają |

| Zgodność regulacyjna | Przejrzystość kosztów | Zgodność z zasadami ujawniania FCA/ESMA |

Wszystkie te elementy razem sprawiają, że weekendy bez swapów są przejrzystym, całodobowym rozwiązaniem kosztowym w ekosystemie Deriv.

Jak weekendy bez swapów wpływają na koszty finansowania CFD?

Główną zaletą jest to, że koszty finansowania CFD są eliminowane na pełne dwa dni. Traderzy nadal doświadczają ruchów cen i zmian depozytu, ale nie są naliczane odsetki.

Tab. 2 – Porównanie zachowań handlowych: ze swapami vs weekend bez swapów

| Aspekt | Ze swapami | Weekend bez swapów | Dlaczego to ważne |

|---|---|---|---|

| Koszt utrzymania pozycji | 2 dni finansowania | 0 finansowania sob–niedz | Poprawia oczekiwania |

| Zachowanie w piątek | Wymuszone zamknięcia | Utrzymanie na podstawie oceny | Niższy poślizg |

| Automatyzacja | Pauza bota | Ciągłość | Spójność danych |

| Ramowanie ryzyka | P&L = cena ± finansowanie | P&L ≈ cena | Jaśniejsza analiza |

| Back-testy vs live | Live zniekształcone przez opłaty weekendowe | Bliższe dopasowanie wyników back-testów i live | Silniejsza walidacja |

Większość brokerów stosuje codzienne lub „potrójne swapy” w środku tygodnia; podejście Deriv całkowicie eliminuje naliczanie swapów w weekend, tworząc efektywną kosztowo strukturę dla indeksów syntetycznych.

Jakie są korzyści ze strategii handlu weekendowego?

Traderzy weekendowi mogą utrzymywać otwarte pozycje, automatyzację i analitykę bez erozji kapitału przez finansowanie.

Dla strategii handlu weekendowego, takich jak podążanie za trendem czy systemy siatkowe, przerwa poprawia zgodność back-testów i stabilizuje wyniki skumulowane.

Pozwala to także deweloperom strategii na prowadzenie testów weekendowych bez konieczności kompensowania zmiennych kosztów finansowania, zwiększając wiarygodność modeli.

Jakie korzyści mają użytkownicy Deriv MT5 i Deriv cTrader?

- Obsługiwane rynki: Wszystkie indeksy syntetyczne (Volatility, Crash/Boom, Step, Jump i inne).

- Platformy: Deriv MT5 (Standard, Zero-spread) oraz Deriv cTrader.

- Warunki: W weekend nie są naliczane swapy; spready, depozyt i egzekucja pozostają bez zmian.

- To nie jest konto islamskie: Przerwa jest oparta na czasie, a nie na kwalifikacji.

- Szczegóły platformy:

- Deriv MT5: Pola „Swap” pokazują 0,00 w weekendy; wyciągi potwierdzają brak finansowania.

- Deriv cTrader: cBoty rejestrują zerowe finansowanie weekendowe; automatyzacja działa bez przerw.

Obie platformy utrzymują identyczne warunki weekendowe, zapewniając pełną spójność systemów dla quantów i traderów dyskrecjonalnych.

„Dla większości traderów przerwa swapowa w weekend jest niewidoczna — a jednak bezpośrednio poprawia dokładność strategii”, wyjaśnia Muhammad Hamza Akram, Deriv Platform Product Manager.

„Narzędzia automatyzacji na obu platformach Deriv MT5 i Deriv cTrader działają bliżej modeli teoretycznych, ponieważ nie ma zniekształceń kosztów overnight.”

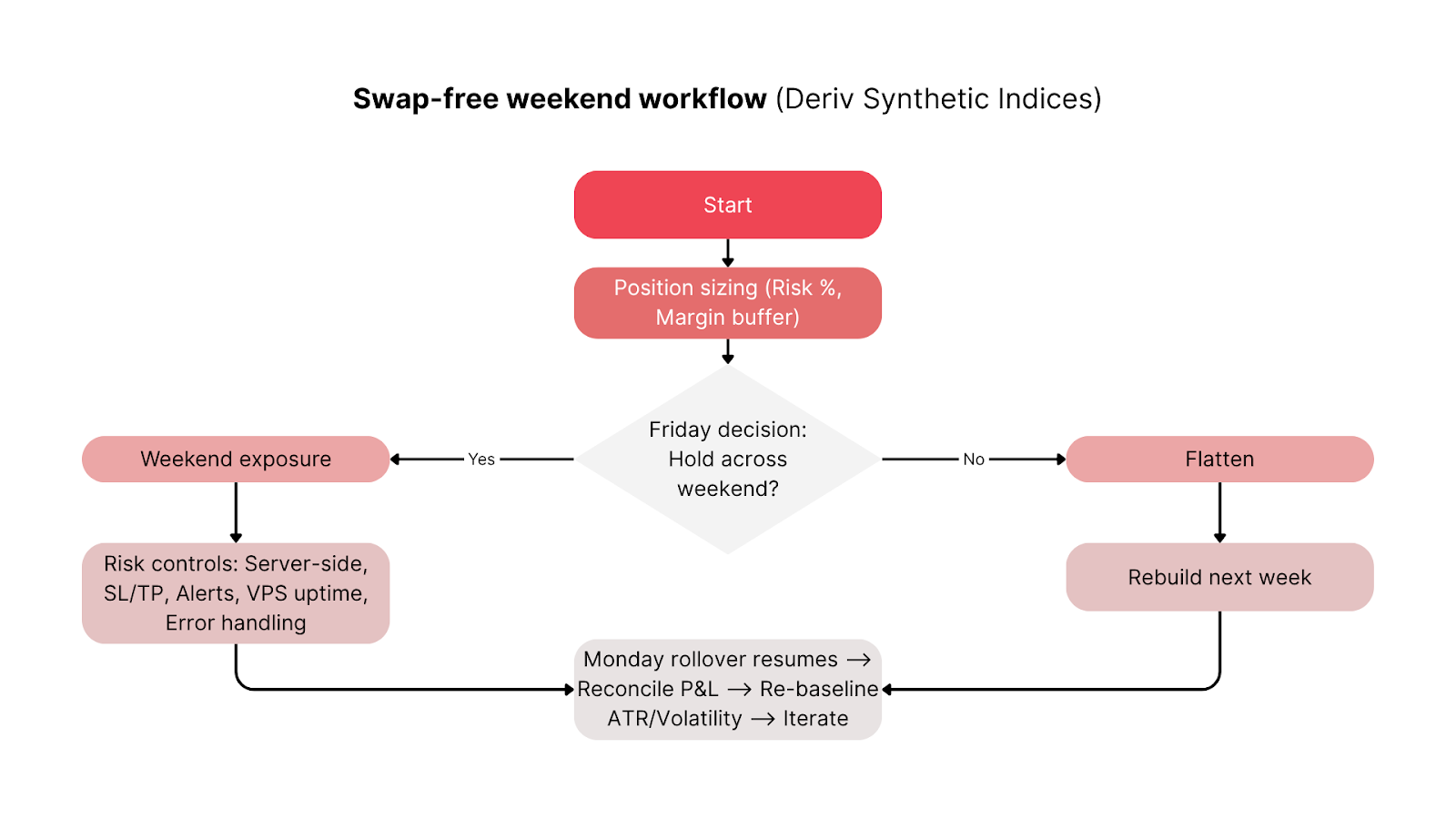

Jak traderzy mogą zintegrować weekendy bez swapów w swoim workflow?

Aby w pełni skorzystać, dostosuj kapitał, egzekucję i rutyny monitorowania do okna weekendowego Deriv.

Lista kontrolna przed piątkiem:

- Utrzymuj wolny depozyt na poziomie 300–500%, aby pochłonąć zmienność.

- Ustaw stop lossy i limity po stronie serwera.

- Potwierdź stabilność VPS i alerty dla strategii automatycznych.

- Dywersyfikuj ekspozycję na indeksy (np. połącz Vol 25 z Vol 75).

W trakcie weekendu:

- Monitoruj pozycje okresowo; ceny zmieniają się 24/7 nawet bez swapów.

- Unikaj ręcznej interwencji, chyba że pojawi się nagła zmienność.

Poniedziałkowa weryfikacja:

- Sprawdź brak wpisów o finansowaniu weekendowym w wyciągach.

- Dostosuj stop lossy lub skalowanie, jeśli zmienność wzrośnie po rolowaniu w poniedziałek.

Ta prosta rutyna zamienia pasywny weekend w kontrolowane, oparte na danych okno handlowe.

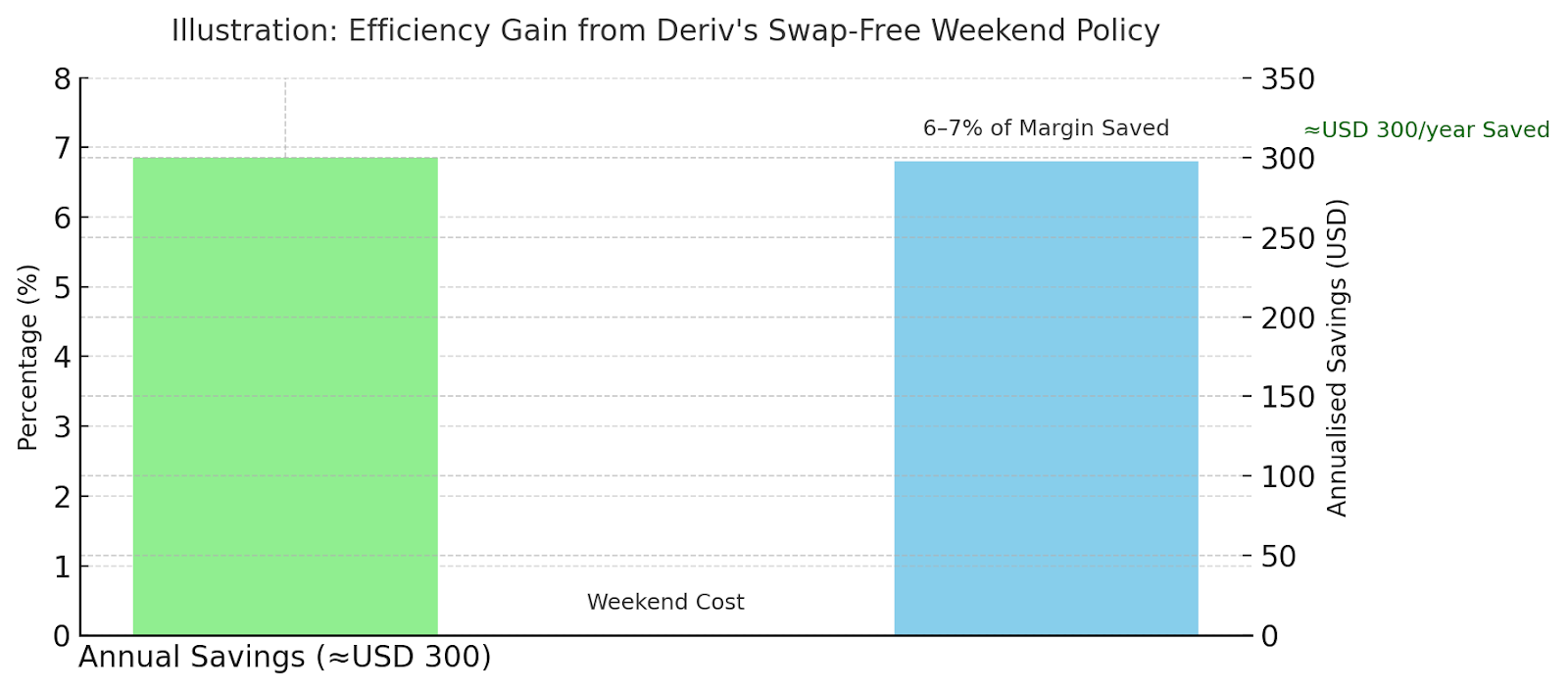

Ile traderzy mogą zaoszczędzić rocznie?

Załóżmy roczną stopę finansowania 2,5%. Dwa dni weekendowe to około 0,014% wartości nominalnej.

Przy dźwigni 1:500 to około 6–7% zdeponowanego depozytu oszczędzonego w każdy weekend. W skali roku częste pozycje weekendowe mogą obniżyć całkowite koszty finansowania o setki USD.

Na przykład:

- Scenariusz A: Pozycja swingowa o wartości nominalnej 20 000 USD → ≈ 120 USD oszczędności rocznie.

- Scenariusz B: zautomatyzowana siatka o łącznej wartości nominalnej 50 000 USD → ≈ 300 USD oszczędności.

Te różnice kumulują się dla aktywnych systemów handlujących przez 40–45 weekendów w roku.

„Finansowanie weekendowe zawsze było niewielkim, ale kumulującym się kosztem dla traderów korzystających z dźwigni”, mówi Alassana Kane, starszy analityk handlowy w Deriv.

Dodaje: „Usuwając ten element dla indeksów syntetycznych, dajemy traderom bardziej przewidywalne wskaźniki wydajności i bliższe dopasowanie między danymi na żywo a wynikami testów algorytmicznych.”

Jak inni brokerzy rozliczają swapy weekendowe zgodnie z zasadami FCA i ESMA?

Większość brokerów nalicza opłaty za rolowanie nieprzerwanie, podczas gdy Deriv unikalnie usuwa je w oknie weekendowym.

Tab. 3 – Porównanie polityki brokerów dotyczącej weekendów

| Broker | Polityka weekendowa | Różnica |

|---|---|---|

| Deriv | Pt→Pn bez swapów na wszystkich indeksach syntetycznych | Uniwersalna, oparta na czasie przerwa |

| XM | Tylko konta islamskie (bez swapów) | Oparta na kwalifikacji, nie na czasie |

| Pepperstone | Standardowe formuły finansowania | Naliczanie w weekend trwa |

Ta polityka jest zgodna z zasadami FCA i ESMA dotyczącymi przejrzystości kosztów i ochrony klienta, zapewniając, że finansowanie weekendowe jest jasno ujawnione i stosowane sprawiedliwie.

Zespół ds. zgodności Deriv, Rose Tanya, wspomina:

„Weekend bez swapów jest w pełni zgodny z globalnymi standardami ujawniania kosztów CFD. Odzwierciedla nasze szersze zobowiązanie do przejrzystości pod nadzorem FCA i ESMA.”

Jak weekendy bez swapów w Deriv redefiniują handel 24/7?

Polityka weekendu bez swapów w Deriv zmienia sposób zarządzania ekspozycją na indeksach syntetycznych. Obniża koszty finansowania CFD, wspiera ciągłą automatyzację na Deriv MT5 i cTrader oraz jest zgodna z zasadami przejrzystości FCA i ESMA.

Dla traderów chcących udoskonalić strategie handlu weekendowego lub zoptymalizować wykorzystanie dźwigni i depozytu, ta funkcja oferuje wymierną efektywność bez dodatkowej złożoności.

Jeśli więc zastanawiasz się, jak obniżyć koszty handlu w weekendy na indeksach syntetycznych, funkcja bez swapów w Deriv daje Ci tę elastyczność automatycznie.

Obniża koszty finansowania CFD, wspiera ciągłą automatyzację i jest w pełni zgodna z najlepszymi praktykami regulacyjnymi, co stanowi wyraźną przewagę dla traderów Deriv w 2025 roku i później.

Wyłączenie odpowiedzialności:

Ta treść nie jest przeznaczona dla mieszkańców UE. Informacje zawarte w tym artykule blogowym mają charakter wyłącznie edukacyjny i nie stanowią porady finansowej ani inwestycyjnej. Informacje mogą się zdezaktualizować. Nie udziela się żadnych gwarancji ani zapewnień co do dokładności lub kompletności tych informacji. Zalecamy przeprowadzenie własnych badań przed podjęciem decyzji inwestycyjnych.