隨著美元依賴減弱,黃金央行買盤能否持續推動漲勢?

是的,央行需求是塑造黃金長期走勢的強大力量,隨著各國將儲備多元化,遠離美元,並強化去美元化趨勢。這種穩定的官方部門買盤為價格提供堅實基礎,即使在波動環境中也充當安全網。同時,短期展望取決於多變因素——從聯邦儲備政策決策、美元強弱到更廣泛的地緣政治緊張局勢——這些將決定黃金能否突破關鍵的3,450美元阻力位,或持續受壓於此之下。

主要重點

- 外國央行持有的黃金量首次超過美國國債,為1990年代以來首見。

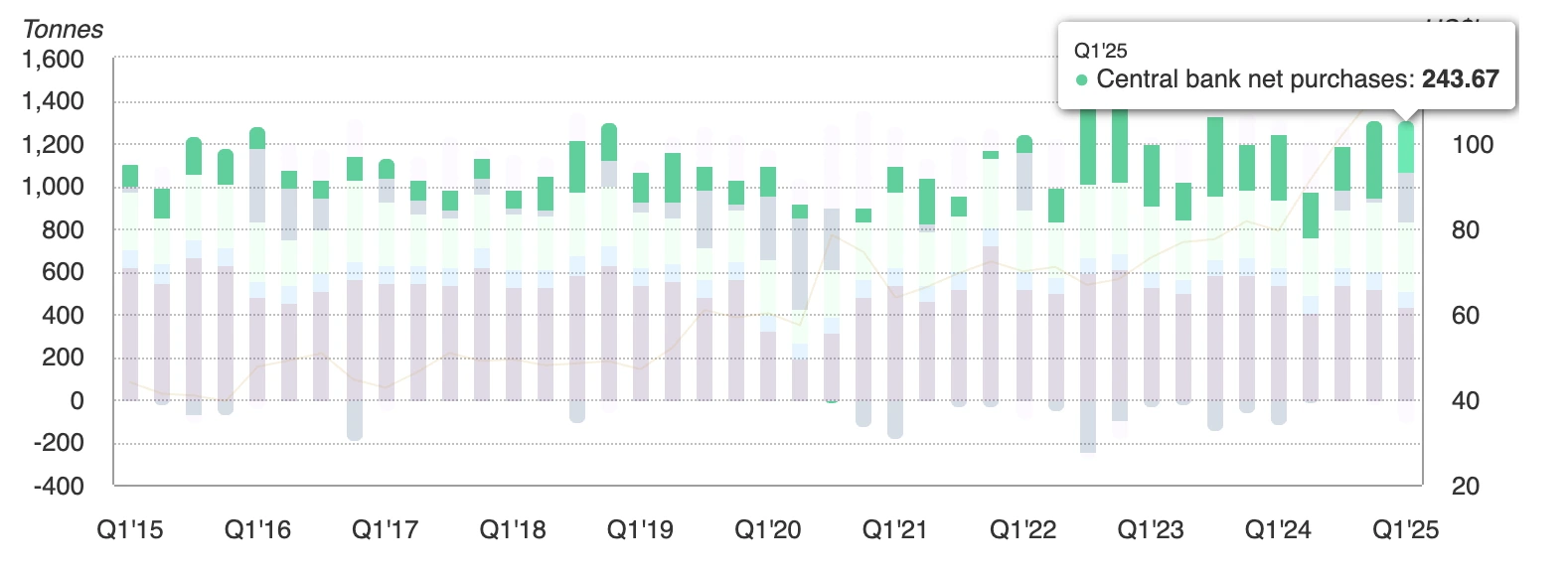

- 2025年第一季全球官方部門黃金需求達244公噸,遠高於五年平均水平。

- 2025年上半年黃金支持的ETF吸引了380億美元資金流入,2024年則有150億美元資金流出。

- 印度和中國的零售買盤激增,家庭將儲蓄轉向黃金。

- 東盟與金磚國家正正式建立本幣貿易結算系統,以減少美元使用。

- 美元的儲備份額已跌破47%,而黃金的份額正攀升至接近20%。

- 對Fed獨立性的擔憂及9月降息高概率進一步推升無收益資產需求。

黃金央行買盤及其作為儲備錨的回歸

最新世界黃金協會數據顯示,2025年第一季央行購買了244公噸黃金,為多年來最強勁的第一季。

黃金現占年度總流入量近四分之一,為1960年代末以來最高比例。

這一轉變不限於某一地區。購買範圍廣泛,從中國、印度到中東及拉丁美洲,凸顯央行正重新平衡,遠離美元計價資產。2022年俄羅斯儲備被凍結加速了這一思考,突顯持有國債的政治風險。

去美元化趨勢從口號走向政策

多年來,去美元化只是流行語。2025年,它已成為政策。

東盟2026–30戰略計劃優先推動商品與投資的本幣貿易結算。美銀分析師估計,這可在五年內使該區美元計價減少15%。

金磚國家經濟體也在擴展跨境支付網絡,包括貨幣互換協議及繞過美元的結算平台。

這些舉措受到政治因素的強化,例如特朗普的保護主義立場令貿易夥伴不安,而美元資產的武器化——制裁與儲備凍結——促使政策制定者加速多元化。

學術研究表明,一旦持有美元的感知成本超過某一門檻,多元化將自我強化。部分分析師預測,美元的儲備份額可能在未來十年內跌破50%,而本世紀初曾超過70%,這一門檻或即將到來。

黃金ETF資金流入復甦,信任轉移顯現

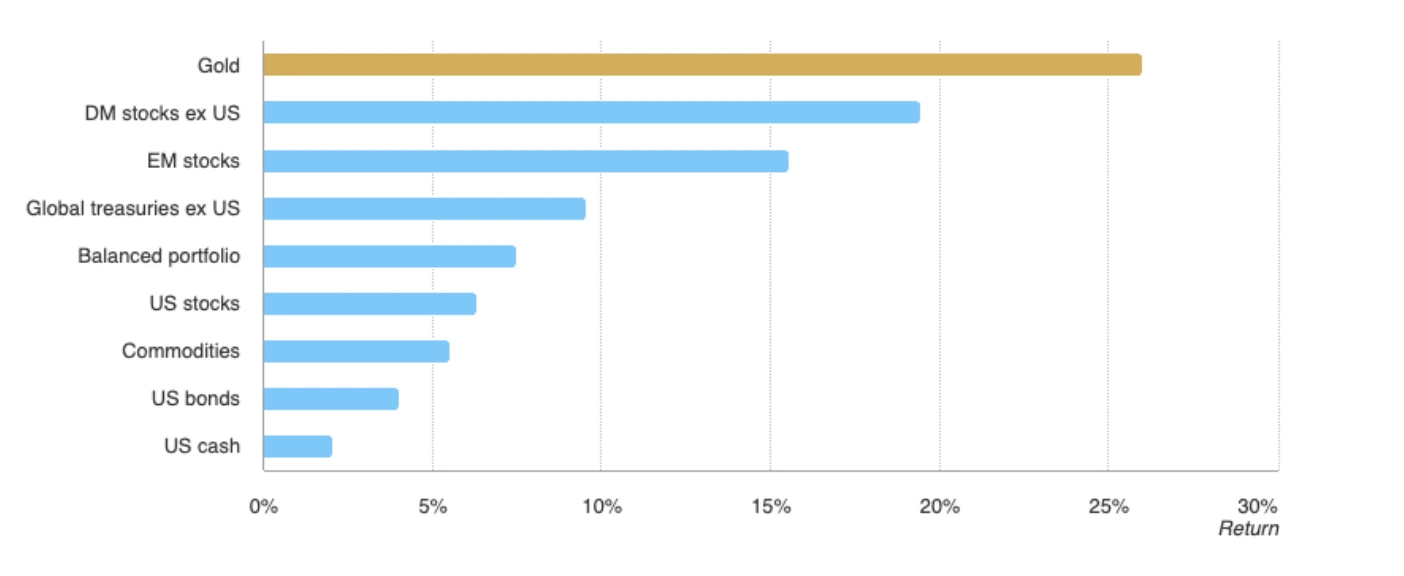

2025年,黃金表現優於MSCI世界指數及彭博綜合債券指數,以及主要全球資產類別,將其角色從美元對沖擴展為全球信任基石。

經過兩年疲軟後,2025年上半年全球黃金ETF資金流入近380億美元,約322公噸,為2020年以來最強開局。印度和中國家庭也以創紀錄水平購買實物黃金,視其為可靠的價值儲存,因本幣面臨波動。

若此趨勢擴散至亞洲以外,現貨價格可能突破3,400美元,向3,450美元及更高邁進。與此同時,黃金與美元指數的傳統反向關係持續存在,美元疲軟進一步強化金價。

Fed政治因素助推漲勢

黃金漲勢亦受華盛頓政治不穩定推動。特朗普試圖解雇Fed理事Lisa Cook引發法律僵局,令聯邦儲備獨立性再添疑慮。

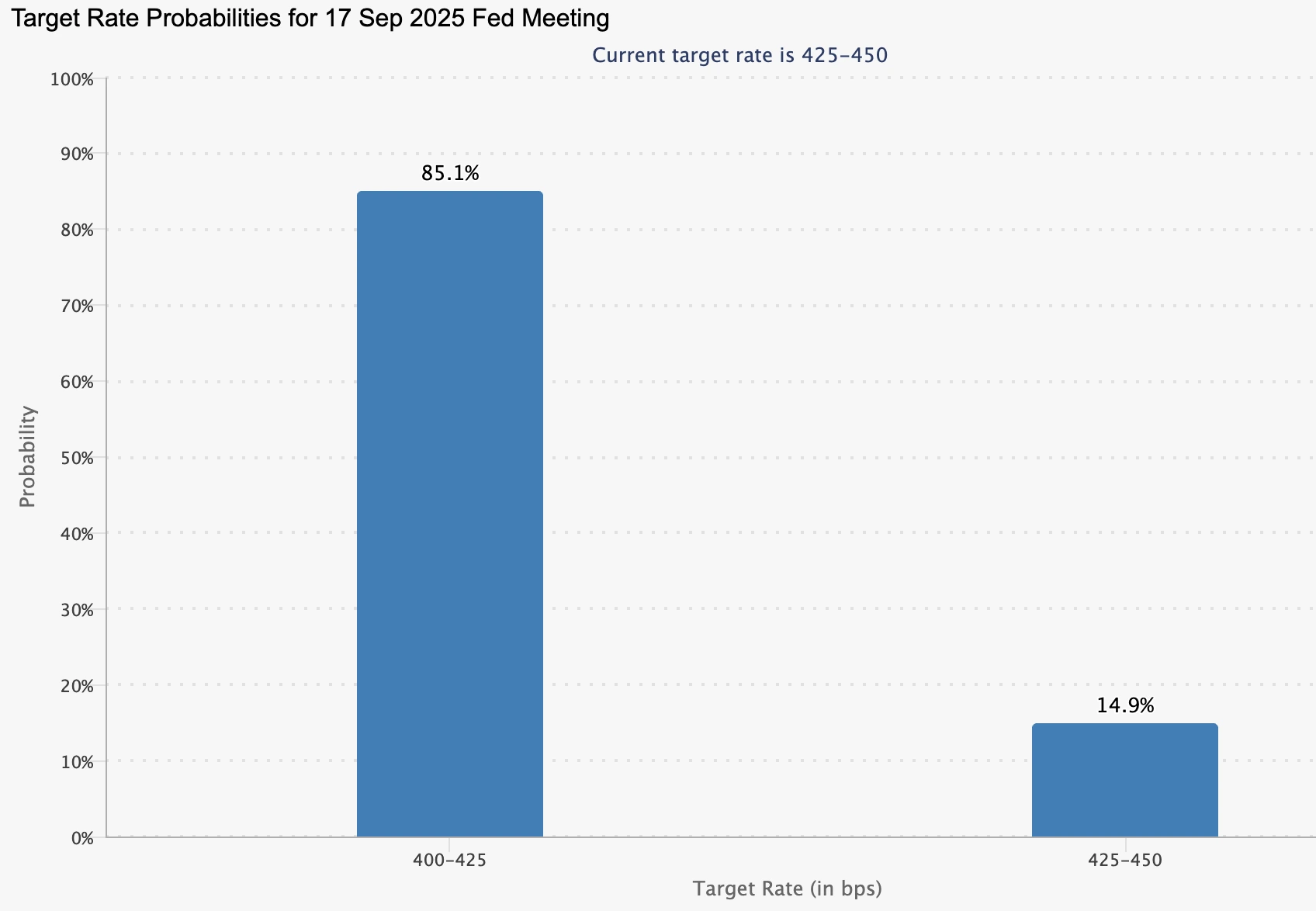

根據CME FedWatch,市場目前對9月降息的概率為85%,較一週前的84.7%略增。

主席Powell承認勞動市場有些降溫,但對特朗普政策的通膨影響仍持謹慎態度。

較低利率降低持有黃金的機會成本,強化央行及零售需求。與此同時,美元因降息預期走弱,進一步推升金價。

黃金在3,400美元關口——動能還是疲態?

黃金在3,400美元附近的韌性創造了關鍵時刻。展望分為兩條明確路徑:

- 看漲因素

- 央行與ETF需求具結構性,非週期性。

- 去美元化政策穩固長期資金流。

- 9月Fed降息押注仍高,降低持有黃金的機會成本。

- 央行與ETF需求具結構性,非週期性。

- 看跌風險

- 2025年第二季美國GDP增長3.3%,顯示經濟韌性。

- 通膨仍高於目標,可能放緩或限制Fed寬鬆。

- 美元反彈走強可能使動能止步於3,450美元阻力位以下。

- 2025年第二季美國GDP增長3.3%,顯示經濟韌性。

黃金技術面洞察

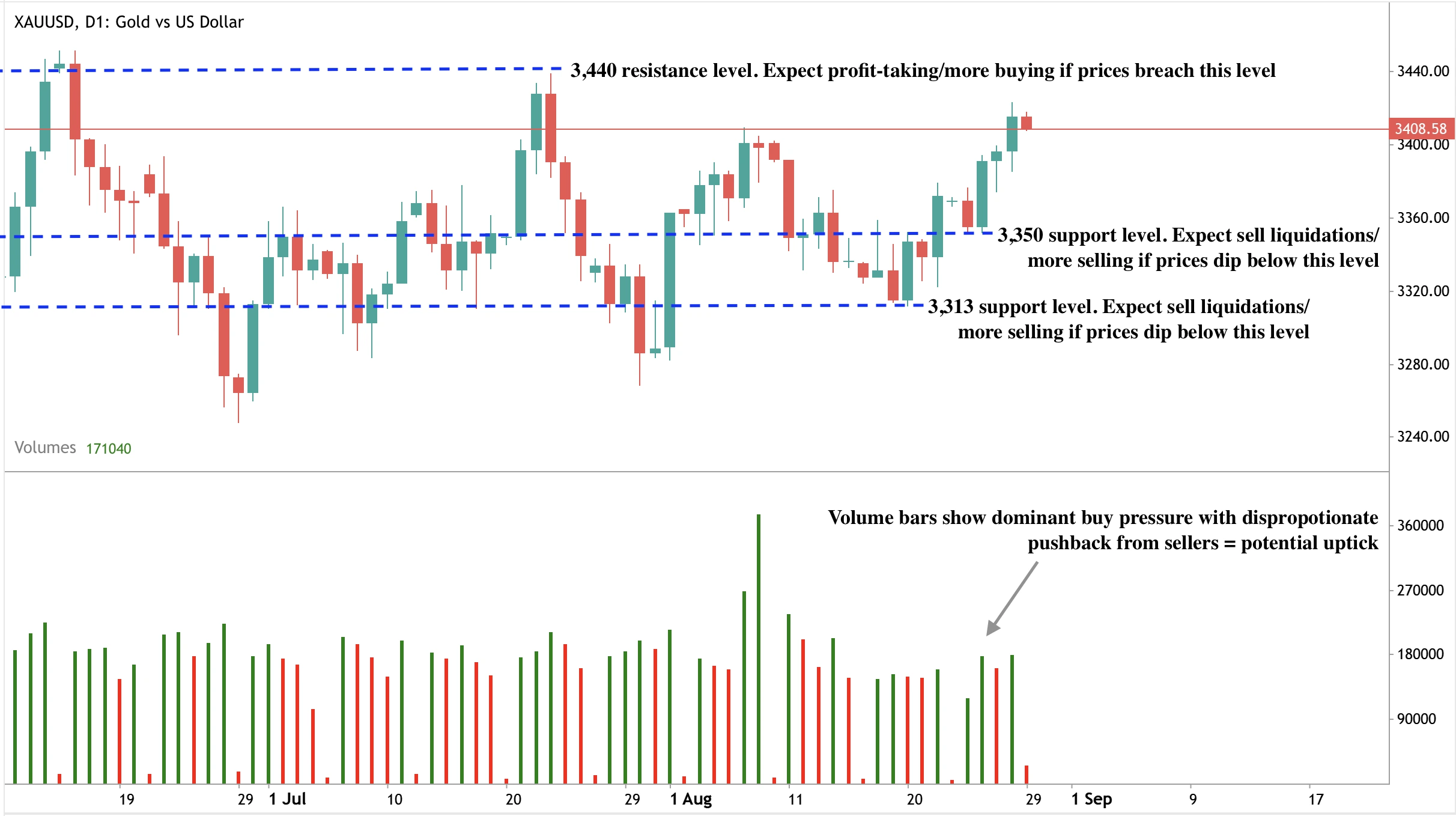

撰寫時,黃金自月內高點回落,接近阻力位,暗示可能反轉。然而,成交量柱顯示買盤主導,賣壓有限,暗示可能進一步上行。若價格繼續攀升,可能在3,440美元遇阻。反之,若動能減弱,黃金可在3,350美元及3,313美元找到支撐,這兩點現為交易者關注的關鍵底部。

市場展望與價格情境

若央行與ETF需求保持強勁,突破3,450美元可能引發新一波技術性買盤,開啟創紀錄高點之路。反之,若Fed放緩寬鬆步伐或通膨持續高企,黃金可能在阻力位下盤整,面臨回調風險。

無論如何,風險平衡偏向長期價格走強。美元主導地位的結構性下降非短期交易,而是儲備體系的重組——黃金重回核心地位。

投資啟示

對投資者而言,黃金仍是投資組合的多元化工具,而非全押標的。隨著央行重塑儲備及政策制定者推動去美元化策略,其角色正日益強化。短期內,交易者將關注3,450美元作為轉折點。長期來看,美元主導地位的削弱顯示黃金的復興遠未結束。

常見問題

為何央行買入的黃金多於美國國債?

因為國債同時承擔市場與政治風險。2022年俄羅斯儲備被凍結顯示美元資產的脆弱性,而黃金則具中立性、流動性且無對手風險,使其成為更可靠的儲備錨。

黃金能突破3,450美元嗎?

可以,但取決於央行需求與Fed政策的配合。強勁的ETF資金流入及亞洲零售買盤已支持價格,9月降息可能成為突破的催化劑。

有哪些風險可能阻礙漲勢?

若美國經濟持續強勁、通膨頑固或美元反彈,漲勢可能受限。這些因素都將使黃金難以維持在3,450美元以上。

黃金是否正在取代美元成為全球儲備資產?

尚未——美元仍主導全球儲備。但其份額已跌破47%,黃金接近20%,顯示多元化趨勢明顯。黃金正成為補充,而非替代。

免責聲明:

所引用的績效數據不保證未來表現。