Perché i prezzi dell'oro segnalano rischi di recessione nel 2025

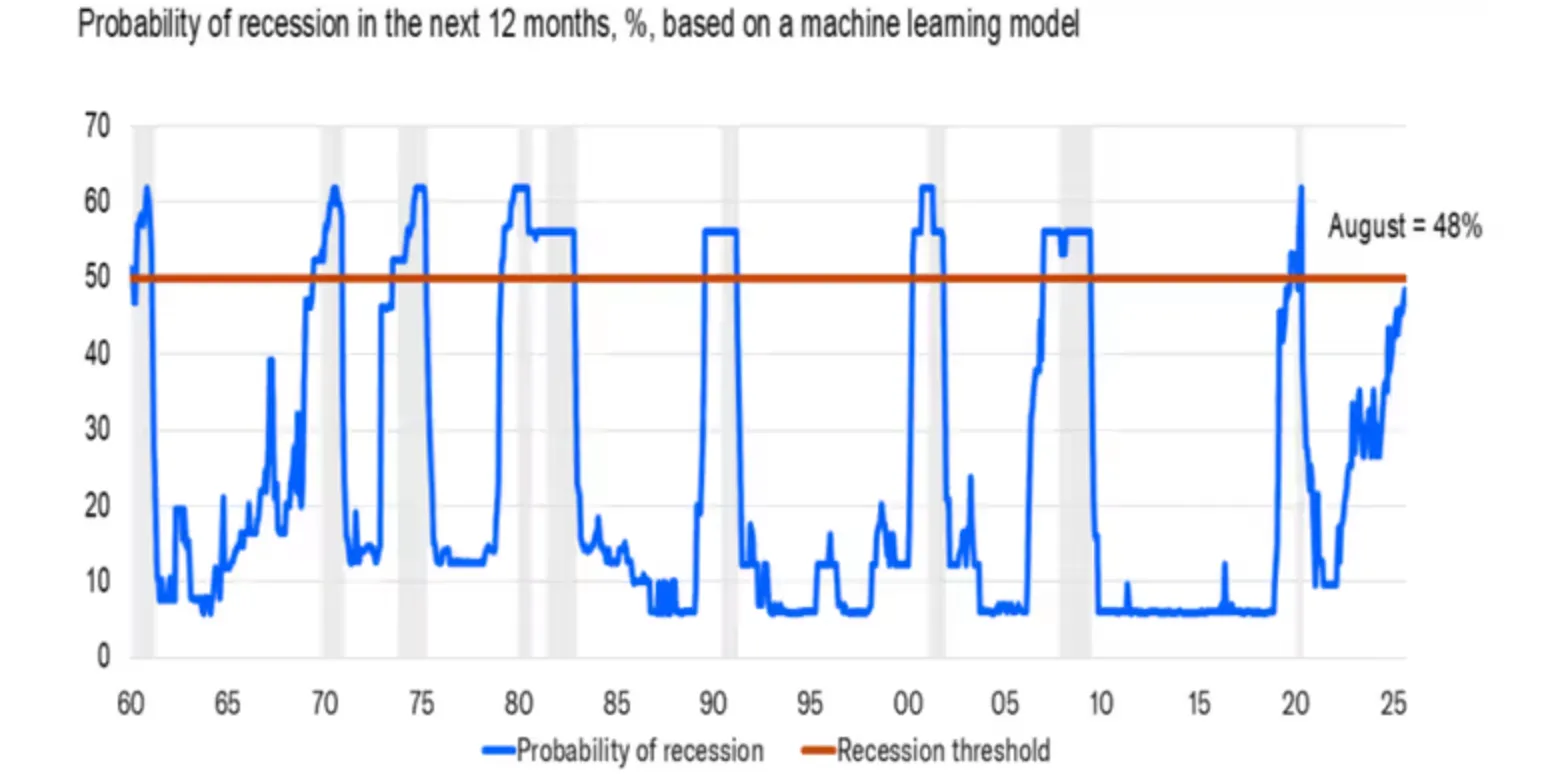

I prezzi dell'oro a 3.700 dollari l'oncia stanno segnalando un aumento dei rischi di recessione negli Stati Uniti, con Moody's Analytics che stima la probabilità di una flessione al 48%, la più alta dalla pandemia del 2020. Questo rischio elevato si verifica quando il mercato del lavoro si indebolisce, la Federal Reserve inizia un ciclo di riduzione dei tassi e le pressioni inflazionistiche persistono. Gli analisti avvertono che in caso di recessione, l'oro potrebbe avanzare di un altro 10-25%, testando l'intervallo tra 4.000 e 4.500 dollari entro i prossimi 12-18 mesi.

Conclusioni chiave

- Probabilità di recessione negli Stati Uniti al 48% (Moody's) dopo un'importante revisione dei dati sul mercato del lavoro da parte del BLS.

- I tassi della Fed riducono i rendimenti reali, sostenendo l'attrattiva dell'oro come bene rifugio senza rendimenti.

- La domanda di oro è resiliente, con afflussi record di ETF, forti acquisti indiani e diversificazione da parte delle banche centrali.

- I venti contrari a breve termine includono l'aumento dei rendimenti del Tesoro e un rimbalzo del dollaro USA.

- Il precedente storico mostra che l'oro in genere guadagna circa il 25% negli anni di recessione (2008, 2020).

La debolezza del mercato del lavoro aumenta il rischio di recessione negli Stati Uniti

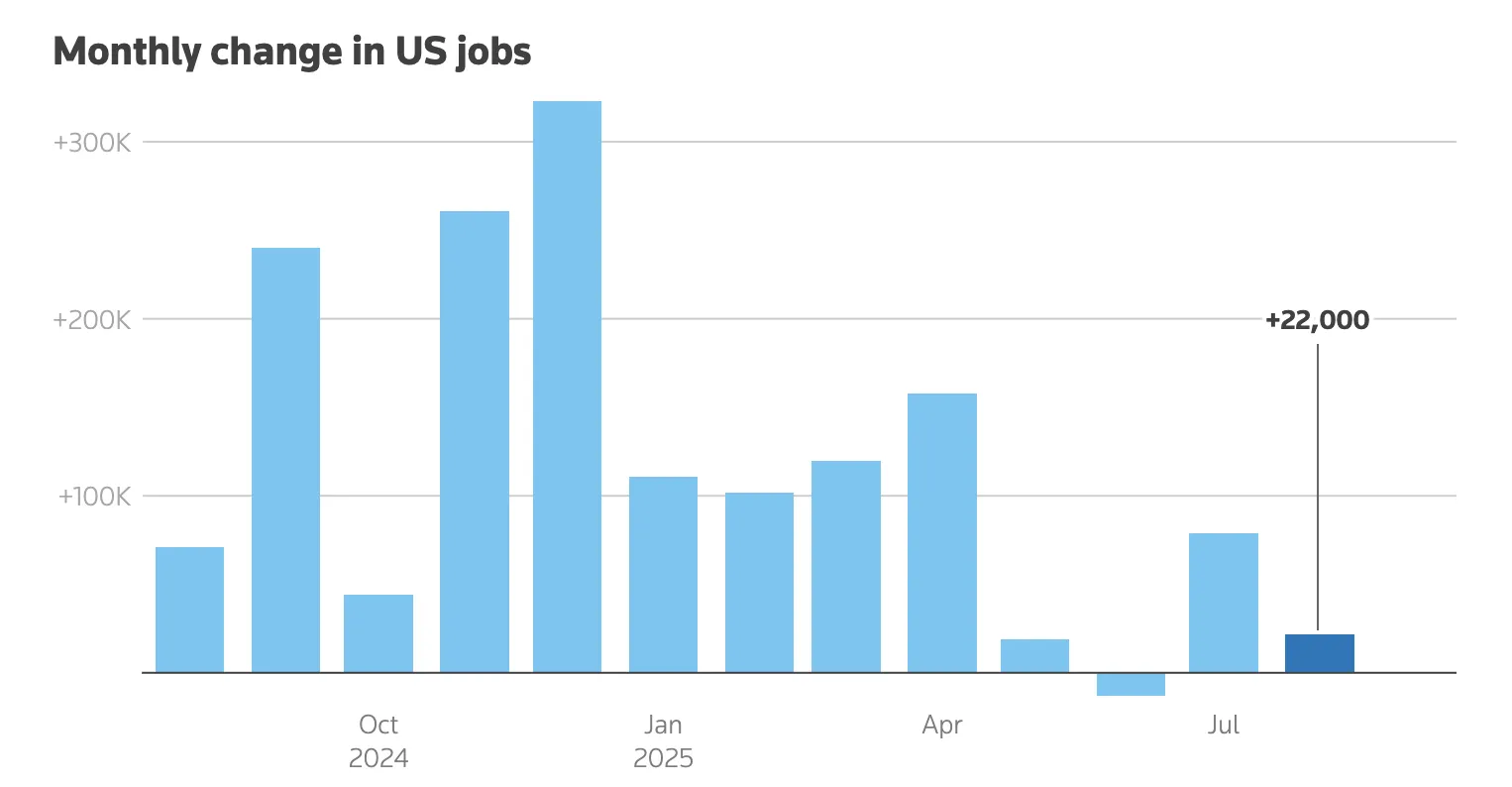

Le preoccupazioni per un rallentamento negli Stati Uniti si sono intensificate dopo che il Bureau of Labor Statistics ha rivisto al ribasso il numero di posti di lavoro creati da 911.000 tra aprile 2024 e marzo 2025. La crescita dei salari è rimasta inferiore a 100.000 posti di lavoro al mese per quattro mesi consecutivi, un ritmo che storicamente ha coinciso con periodi di recessione.

Mark Zandi, capo economista di Moody's, ha osservato che le probabilità di recessione al 48% sono «scomodamente alte», sottolineando che una volta che il modello di probabilità supera il 50%, di solito segue una recessione.

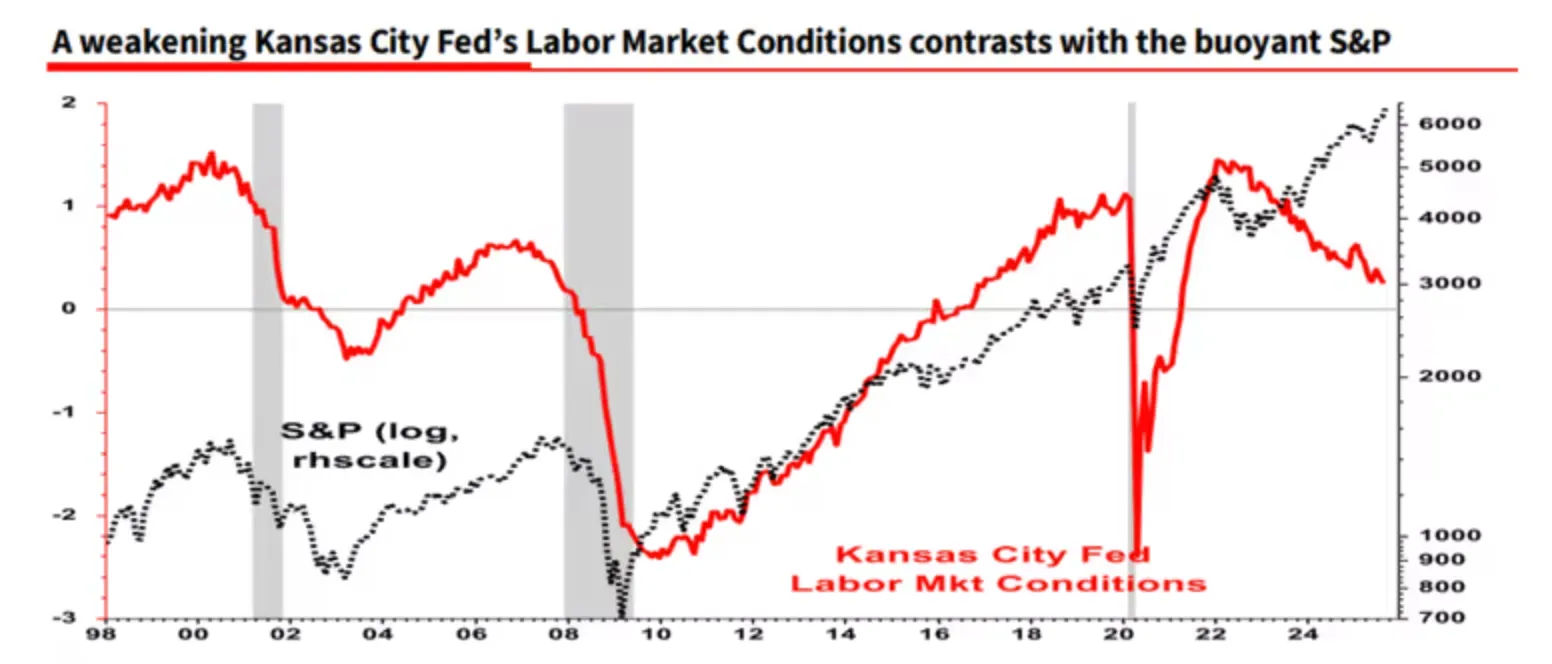

Strateghi come Albert Edwards della Société Générale aggiungono che i principali indicatori del lavoro, incluso l'indice delle condizioni del mercato del lavoro della Fed di Kansas City, lampeggiano in rosso, anche se la disoccupazione complessiva rimane relativamente bassa.

Il taglio dei tassi da parte della Fed e il suo duplice impatto

Il primo taglio dei tassi da parte della Fed del 2025, una riduzione di 25 punti base a settembre, ha spinto l'oro spot a un valore record di 3.707,40 dollari l'oncia. Il taglio ha ridotto il costo delle opportunità legate alla detenzione di asset non redditizi, aumentando l'attrattiva dell'oro come bene rifugio.

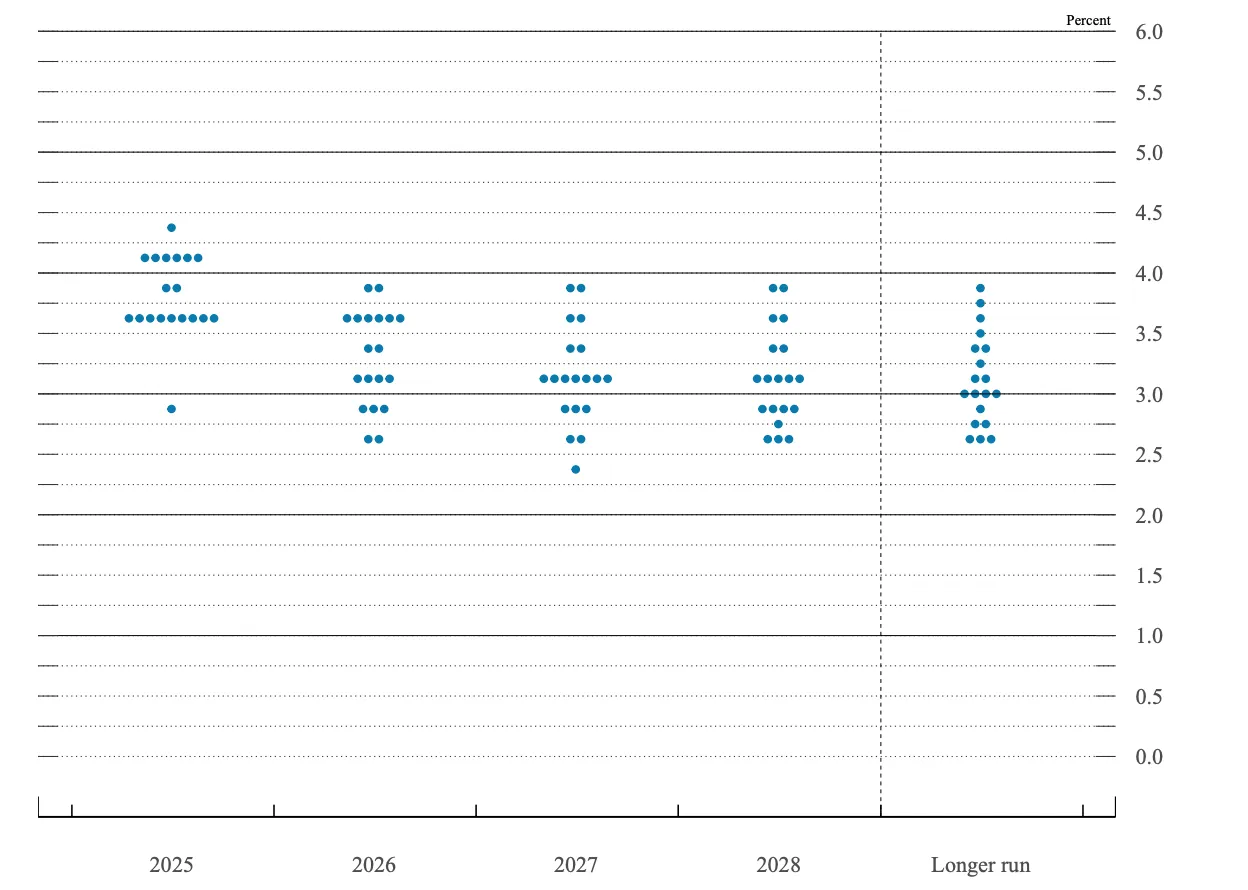

Tuttavia, i funzionari della Fed hanno bilanciato questa mossa con avvertimenti sull'inflazione persistente, che rimane superiore al 2,9% a causa delle pressioni legate ai dazi. Il presidente Powell ha descritto il taglio come una «decisione di gestione del rischio», mentre il presidente della Fed di Minneapolis Neel Kashkari ha evidenziato la debolezza del mercato del lavoro come giustificazione per un ulteriore allentamento. I mercati prevedono ora ulteriori tagli fino a 50 punti base entro la fine dell'anno, ma il «grafico a punti» della Fed indica solo altre due riduzioni, suggerendo un percorso graduale.

Questa messaggistica mista ha introdotto la volatilità. Dopo aver raggiunto livelli record, l'oro si è leggermente ritirato chiudendo a 3.684,93 dollari l'oncia, chiudendo comunque la settimana con un guadagno dell'1,15%. L'analista Bob Haberkorn di RJO Futures sostiene che il calo è temporaneo: «L'oro si sta semplicemente prendendo una pausa dopo aver raggiunto nuovi massimi; la tendenza rialzista del mercato rimane intatta e raggiungere i 4.000 dollari entro la fine dell'anno non è escluso».

Rendimenti del Tesoro e dollaro: ostacoli a breve termine

Il rally dell'oro sta affrontando venti contrari a breve termine a causa dei rendimenti dei Treasury statunitensi e del dollaro. Il rendimento dei titoli del Tesoro a 10 anni è salito al 4,12%, invertendo i cali precedenti e segnando un aumento settimanale di oltre 8 punti base.

Il rimbalzo è stato innescato da richieste iniziali di sussidi di disoccupazione migliori del previsto e da una maggiore attività manifatturiera nel Medio Atlantico, che ha attenuato alcuni timori sull'indebolimento dell'economia.

Con l'aumento dei rendimenti, venerdì l'indice del dollaro USA (DXY) ha guadagnato lo 0,3% a 97,66, chiudendo la settimana piatto ma più forte rispetto alla maggior parte delle principali valute. Marc Chandler di Bannockburn Global Forex l'ha descritta come una «settimana biforcata», con la dichiarazione accomodante della Fed compensata da un grafico a punti più aggressivo.

Rendimenti più elevati e un dollaro più forte in genere pesano sull'oro, aumentando il costo opportunità della detenzione di attività non redditizie e rendendo l'oro più costoso in altre valute. Tuttavia, queste pressioni possono rivelarsi temporanee: le divergenze monetarie globali, come i segnali aggressivi della Banca del Giappone e i rischi fiscali nel Regno Unito, stanno sostenendo il ruolo dell'oro come copertura.

Afflussi di ETF sull'oro e altri fattori della domanda globale

Al di là della politica degli Stati Uniti, la domanda globale e la geopolitica rimangono fattori chiave per l'oro.

- India: La domanda fisica è robusta. I premi per l'oro in India sono saliti ai massimi da 10 mesi poiché gli acquirenti hanno fatto scorte in vista delle festività natalizie, imperterriti dai prezzi record.

- Cina: È visibile la tendenza opposta, con gli sconti che si allargano ai massimi da cinque anni, riflettendo una domanda locale più debole a causa delle sfide economiche.

- Banche centrali: Continuano a diversificare le riserve, con un acquisto previsto di 900 tonnellate di oro nel 2025 dopo l'acquisto di 1.037 tonnellate nel 2024. Questi acquisti fanno parte di una più ampia tendenza alla de-dollarizzazione.

- ETF: Gli afflussi hanno raggiunto i 38 miliardi di dollari nel primo semestre del 2025, portando le partecipazioni a livelli record in termini di valore, con un aumento del 43% su base annua.

Sul fronte geopolitico, diversi punti caldi (Ucraina, Gaza, Polonia, Caraibi e controversie commerciali tra Stati Uniti e Cina) stanno amplificando l'avversione al rischio. L'analista Rich Checkan sostiene che questo mix crea una «tempesta perfetta» per l'oro, in particolare perché i rischi fiscali negli Stati Uniti (debito che supera i 35 trilioni di dollari) sollevano dubbi sulla stabilità del dollaro a lungo termine.

Contesto storico: oro durante la recessione economica

Il comportamento dell'oro nelle passate fasi ribassiste rafforza le ragioni per ulteriori guadagni:

- 2008-09: I prezzi sono aumentati del 25%, da 720 a 900 dollari, poiché la crisi finanziaria globale ha costretto i tassi vicini allo zero e ha stimolato i flussi di beni rifugio.

- 2020: L'oro è balzato del 25%, da 1.500 a 1.875 dollari, durante la recessione pandemica e lo stimolo multimiliardario.

- 2001: L'oro ha registrato solo un modesto guadagno del 5% durante un lieve rallentamento con un limitato allentamento delle politiche.

L'assetto del 2025 assomiglia più al 2008 che al 2001, con crescenti preoccupazioni sul debito, tensioni commerciali e acquisti aggressivi da parte delle banche centrali che fanno da sfondo a ulteriori aumenti dei prezzi.

Informazioni tecniche sul prezzo dell'oro

Nel momento in cui scriviamo, gli acquirenti hanno preso il controllo, con l'oro in fase di scoperta del prezzo, suggerendo potenziali massimi più alti. Tuttavia, le barre del volume testimoniano una notevole pressione da parte dei venditori, anche se i venditori non stanno reagendo con sufficiente convinzione. Se i venditori insistessero con maggiore convinzione, potremmo assistere a un consolidamento dei prezzi o a un crollo dei prezzi. Se si verificasse un crollo, i venditori potrebbero testare il livello di supporto di 3.630 dollari. Ulteriori livelli di supporto possono essere trovati ai livelli di supporto di 3.350 e 3.310 dollari se assistiamo a un crollo dei prezzi che annulla tutti i guadagni che abbiamo visto nelle ultime settimane.

Prezzo dell'oro Implicazioni per gli investimenti

La resilienza dell'oro all'incertezza economica lo rende una copertura fondamentale. Per trader e investitori, le allocazioni del 5-10% tramite ETF, lingotti fisici o azioni minerarie offrono una protezione efficace contro il rischio di recessione.

Gli analisti prevedono che l'oro manterrà un livello minimo di 3.500 dollari, con un rialzo verso i 4.000-4.500 dollari se si concretizzeranno condizioni di recessione. I catalizzatori chiave da tenere d'occhio includono la pubblicazione del PIL del terzo trimestre il 30 ottobre e la riunione del FOMC di dicembre, che darà il tono alla politica monetaria fino al 2026.

Dichiarazione di non responsabilità:

I dati sulla performance indicati non sono una garanzia di prestazioni future.