Perspektywy EUR/USD przed danymi o inflacji i zatrudnieniu w USA

EUR/USD pozostaje w konsolidacji, gdy rynki oczekują jasności po opóźnionych danych o inflacji w USA. Para handluje się w przedziale między 1,156 a 1,166, a inwestorzy wahają się z decyzjami do momentu ujawnienia wskaźników Consumer Price Index (CPI), które pokażą, czy Federal Reserve utrzyma łagodną politykę, czy wstrzyma dalsze luzowanie.

Brak danych zmniejszył zmienność i utrzymał euro stabilne wobec osłabiającego się dolara, gdy rynki rozważają spowolnienie wzrostu, zmieniające się oczekiwania dotyczące stóp procentowych oraz poprawiający się globalny sentyment ryzyka.

Kluczowe wnioski

- EUR/USD utrzymuje się stabilnie w pobliżu 1,1642, handlując w wąskim zakresie 1,156–1,166, podczas gdy inwestorzy oczekują danych CPI.

- Opóźnienia danych z USA po zamknięciu rządu zamroziły kierunek rynku i osłabiły impet dolara.

- Rozbieżność polityki monetarnej się zmniejsza, Fed skłania się ku obniżkom, podczas gdy ECB pozostaje stabilny.

- Stabilność strefy euro i poprawiający się sentyment kontrastują z niepewnością w USA, wspierając odporność euro.

- Kompresja zmienności wskazuje na potencjalny wybicie po publikacji danych o inflacji.

Zastój na rynku w związku z utrzymującymi się opóźnieniami danych o inflacji i zatrudnieniu w USA

Opóźnione publikacje danych o inflacji i zatrudnieniu w USA pozostawiły rynek bez wyraźnego kierunku. Bureau of Labor Statistics (BLS) nadal usuwa zakłócenia spowodowane niedawnym zamknięciem rządu, co rodzi możliwość, że niektóre dane za październik nigdy nie zostaną opublikowane.

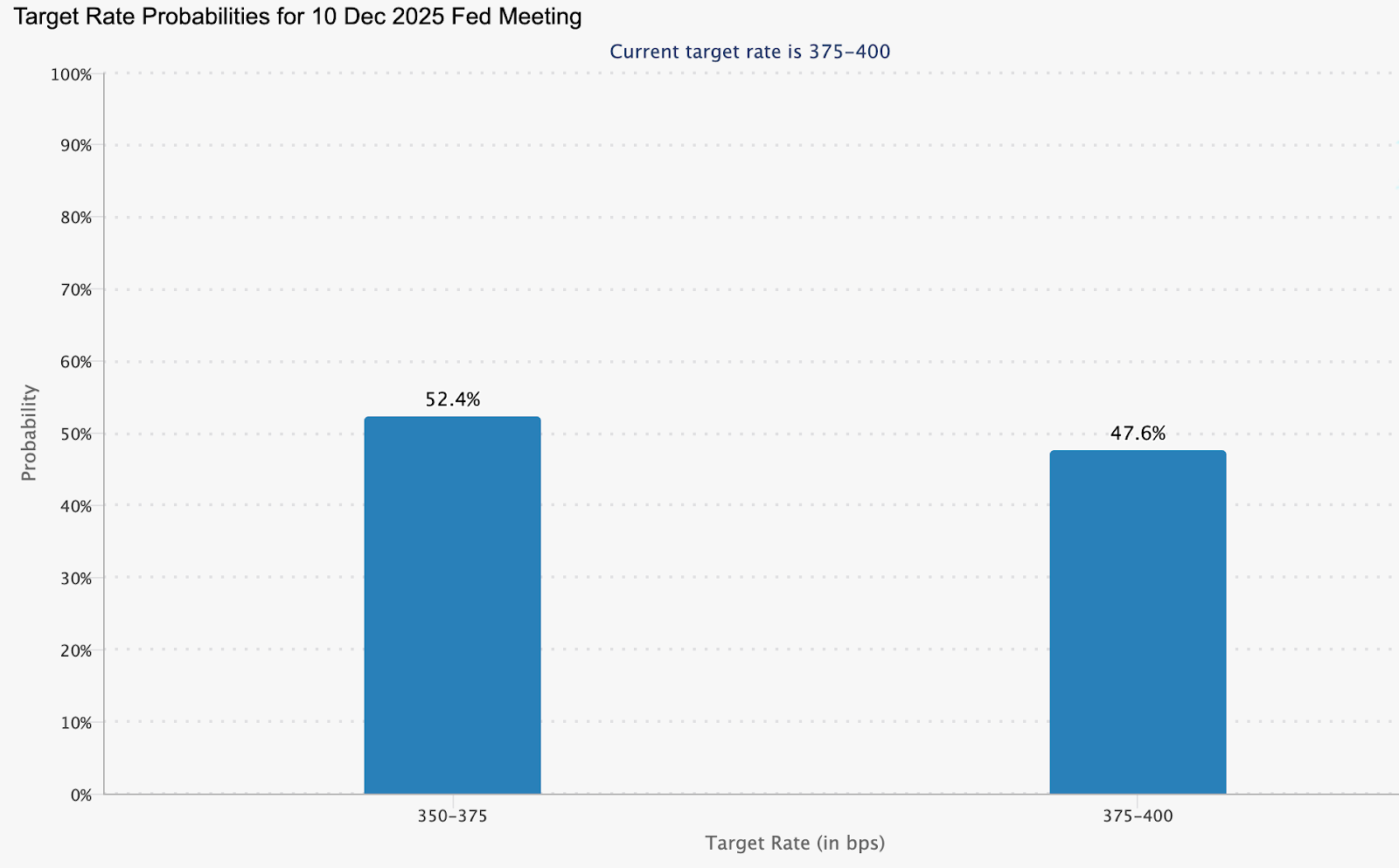

Brak przejrzystości sparaliżował zarówno inwestorów, jak i decydentów. Bez danych CPI czy Non-Farm Payrolls decyzje Fedu opierają się na spekulacjach. Według narzędzia CME FedWatch, rynki wyceniają obecnie 52,4% szansę na obniżkę stóp o 25 punktów bazowych w grudniu, jednak przekonanie szybko słabnie.

Tymczasem apetyt na ryzyko rośnie, a europejskie indeksy pozostają stabilne – połączenie to zazwyczaj osłabia dolara. W miarę rozprzestrzeniania się sentymentu risk-on, euro zyskuje pasywne wsparcie dzięki poprawie przepływów kapitałowych i zmniejszonemu popytowi na aktywa bezpiecznej przystani.

Euro zyskuje na wartości, gdy różnica polityki ECB i Fed oraz rozbieżność wzrostu się zmniejszają

Poza obecnym blackoutem danych, szersze fundamenty sprzyjają wsparciu euro. MFW prognozuje spowolnienie wzrostu PKB USA z 2,8% do 2,0% w 2025 roku, podczas gdy tempo wzrostu strefy euro ma wzrosnąć z 0,9% do 1,2%. Zmniejszająca się różnica w tempie wzrostu osłabia jedną z tradycyjnych zalet dolara.

Polityka monetarna również się zbliża. Europejski Bank Centralny (ECB) prawdopodobnie zakończył fazę luzowania, podczas gdy Federal Reserve wydaje się być bliżej obniżek stóp, gdy impet gospodarczy w USA słabnie. Zmniejszająca się różnica w rentownościach historycznie sprzyja EUR/USD.

Jednocześnie stabilność strefy euro staje się atutem. Ryzyka energetyczne zmalały, zmniejszyła się zmienność polityczna, a zaufanie konsumentów wykazuje słabe oznaki odbicia. Przy mniejszej liczbie ryzyk strukturalnych i stabilnej polityce monetarnej euro nie musi już rosnąć na optymizm – wystarczy, że pozostanie stabilne, podczas gdy dolar szuka kierunku.

Wpływ danych CPI: Największa niewiadoma rynku

Inflacja pozostaje punktem zwrotnym. Jeśli amerykański CPI zaskoczy wzrostem, rynki mogą przeszacować oczekiwania dotyczące wstrzymania działań Fedu, co pchnie EUR/USD w dół. Słabszy odczyt natomiast potwierdziłby łagodną perspektywę i wzmocniłby pozycję euro.

Na razie brak danych o inflacji stał się sam w sobie katalizatorem. Bez nowych liczb inwestorzy coraz bardziej polegają na sentymencie i sygnałach technicznych zamiast na fundamentach. To skompresowało zmienność i osłabiło przekonanie, ale im dłużej to potrwa, tym silniejsze może być ostateczne wybicie.

Implikacje inwestycyjne EUR/USD: Momentum napotyka opór

W chwili pisania tekstu EUR/USD handluje się w pobliżu 1,1642, z momentum przechylonym na bycze, ale napotykającym krytyczną strefę oporu.

Wstęgi Bollingera wskazują, że ruch cen naciska na górną wstęgę, co sugeruje zwiększoną zmienność i silną presję kupujących. Jednak w miarę zbliżania się pary do poziomu 1,1657, inwestorzy mogą spodziewać się realizacji zysków lub krótkoterminowej konsolidacji przed dalszym wzrostem.

Decydujące wybicie powyżej 1,1740 mogłoby wzmocnić byczy sentyment i przyciągnąć dodatkowe zainteresowanie zakupami. Po stronie wsparcia natychmiastowy poziom znajduje się na 1,1566, a głębsza podpora na około 1,1485. Przełamanie tych poziomów prawdopodobnie wywoła likwidacje pozycji sprzedaży i odnowioną presję spadkową.

Tymczasem RSI zbliża się do 70, sygnalizując, że para zbliża się do strefy wykupienia. Sugeruje to możliwą krótkoterminową korektę przed wznowieniem trendu wzrostowego.

Implikacje inwestycyjne EUR/USD

Dla inwestorów jest to rynek zdefiniowany przez cierpliwość, a nie agresję. Handel w zakresie 1,156–1,166 pozostaje możliwy, ale konieczne są ścisłe stop lossy ze względu na ryzyko wybicia wywołanego danymi.

Inwestorzy średnioterminowi powinni zauważyć, że podstawowa stabilność euro, zmniejszające się różnice wzrostu i obniżone ryzyko w strefie euro mogą podtrzymać stopniowy wzrost momentum w kierunku 1,18–1,20, jeśli dolar będzie nadal słabnąć do początku 2026 roku.

W miarę kompresji zmienności zarządzanie ryzykiem staje się kluczowe. Korzystając z kalkulatora handlowego Deriv, inwestorzy mogą oszacować wartości pipsów, wymagania dotyczące depozytu zabezpieczającego oraz potencjalny zysk lub stratę przed otwarciem pozycji. Ta precyzja pomaga zarządzać ekspozycją wokół kluczowych poziomów, takich jak wsparcie 1,156 czy opór 1,174 – ważna przewaga na rynkach o niskiej zmienności.

Gdy EUR/USD oscyluje wokół kluczowych poziomów technicznych, inwestorzy mogą śledzić na żywo ruchy cen na Deriv MT5 i planować wejścia oparte na danych, korzystając z kalkulatora handlowego Deriv. Po publikacji raportu CPI oba narzędzia będą niezbędne do identyfikacji momentum wybicia i zarządzania ekspozycją w czasie rzeczywistym.

Cytowane wyniki nie gwarantują przyszłych rezultatów.