Прогноз EUR/USD перед публикацией данных по инфляции и занятости в США

EUR/USD остается в диапазоне, поскольку рынки ожидают ясности по задержанным данным по инфляции в США. Пара торгуется в диапазоне от 1.156 до 1.166, при этом трейдеры не спешат принимать решения до публикации индекса потребительских цен (CPI), который покажет, сохранит ли Федеральная резервная система (Fed) мягкую позицию или приостановит дальнейшее смягчение.

Отсутствие данных снизило волатильность и удержало евро стабильным на фоне ослабления доллара, поскольку рынки оценивают замедление роста, изменение ожиданий по ставкам и улучшение глобального риск-аппетита.

Основные выводы

- EUR/USD стабилен около 1.1642, торгуясь в узком диапазоне 1.156–1.166, в ожидании данных CPI.

- Задержки с публикацией данных в США после приостановки работы правительства заморозили направление рынка и ослабили импульс доллара.

- Расхождение в политике сужается: Fed склоняется к снижению ставок, в то время как ECB сохраняет стабильность.

- Стабильность еврозоны и улучшение настроений контрастируют с неопределенностью в США, поддерживая устойчивость евро.

- Сжатие волатильности указывает на возможный прорыв после выхода данных по инфляции.

Рынок застыл из-за продолжающихся задержек с данными по инфляции и занятости в США

Задержка с публикацией данных по инфляции и занятости в США оставила рынок без четкого направления. Бюро трудовой статистики (BLS) все еще устраняет сбои, вызванные недавней приостановкой работы правительства, что повышает вероятность того, что некоторые октябрьские данные могут так и не быть опубликованы.

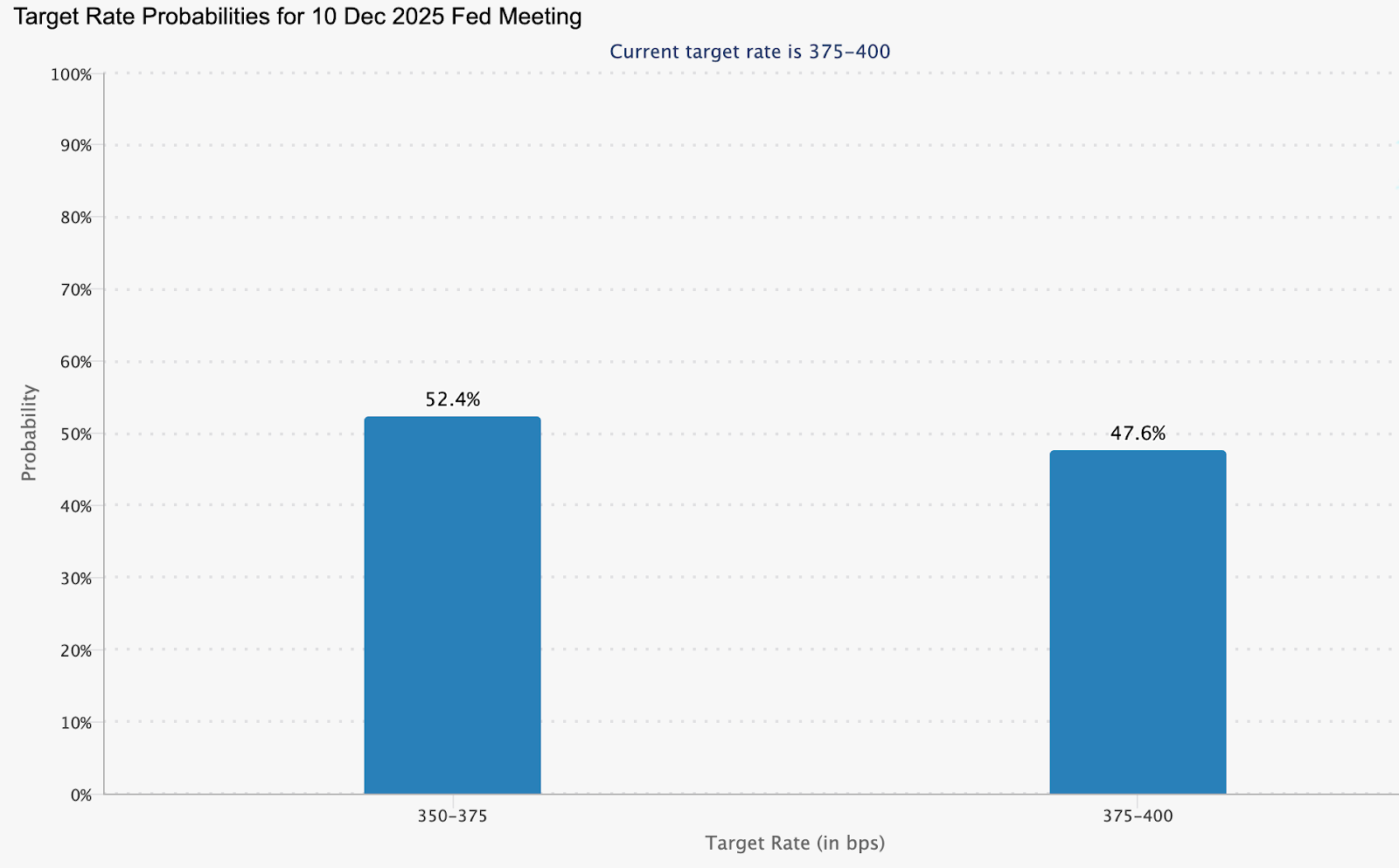

Отсутствие прозрачности парализовало как трейдеров, так и политиков. Без данных CPI и Non-Farm Payrolls решения Fed сводятся к предположениям. Согласно инструменту CME FedWatch, рынки сейчас оценивают вероятность снижения ставки на 25 базисных пунктов в декабре на 52,4%, но уверенность быстро снижается.

Тем временем аппетит к риску улучшается, а европейские индексы остаются стабильными — сочетание, которое обычно ослабляет доллар. По мере распространения риск-аппетита евро получает пассивную поддержку от улучшения потоков капитала и снижения спроса на активы-убежища.

Евро укрепляется на фоне сужения разрыва в политике ECB и Fed и расхождения в росте

Помимо текущего отсутствия данных, более широкие фундаментальные факторы склоняются в пользу поддержки евро. МВФ прогнозирует замедление роста ВВП США с 2,8% до 2,0% в 2025 году, в то время как рост еврозоны ожидается на уровне от 0,9% до 1,2%. Это сокращение разрыва в росте подрывает одну из традиционных сильных сторон доллара.

Монетарная политика также сближается. Европейский центральный банк (ECB) вероятно завершил фазу смягчения, в то время как Federal Reserve приближается к снижению ставок на фоне охлаждения экономического импульса в США. Сужение дифференциала доходности исторически положительно для EUR/USD.

В то же время стабильность еврозоны становится активом. Энергетические риски снизились, политическая волатильность уменьшилась, а потребительская уверенность демонстрирует слабые признаки восстановления. При меньшем количестве структурных рисков и стабильной монетарной политике евро больше не нуждается в ралли на основе оптимизма — ему достаточно оставаться стабильным, пока доллар ищет направление.

Влияние данных CPI: главный слепой участок рынка

Инфляция остается ключевым фактором. Если CPI в США превзойдет ожидания, рынки могут пересмотреть ожидания паузы Fed, что приведет к снижению EUR/USD. Однако более слабые данные подтвердят мягкий прогноз и укрепят позиции евро.

Пока отсутствие данных по инфляции стало самостоятельным катализатором. Без новых цифр трейдеры все больше полагаются на настроения и технические сигналы, а не на фундаментальные показатели. Это сжало волатильность и снизило уверенность, но чем дольше это продолжается, тем сильнее может быть последующий прорыв.

Инвестиционные последствия для EUR/USD: импульс встречает сопротивление

На момент написания EUR/USD торгуется около 1.1642, с бычьим импульсом, но сталкивается с критической зоной сопротивления.

Полосы Боллинджера показывают, что ценовое движение давит на верхнюю полосу, что указывает на повышенную волатильность и сильное давление покупателей. Однако по мере приближения к 1.1657 трейдеры могут ожидать фиксации прибыли или краткосрочной консолидации перед дальнейшим ростом.

Решительный прорыв выше 1.1740 может укрепить бычьи настроения и привлечь дополнительный интерес к покупкам. С другой стороны, ближайшая поддержка находится на уровне 1.1566, с более глубокой поддержкой около 1.1485. Пробой этих уровней, вероятно, вызовет ликвидацию длинных позиций и возобновление давления на понижение.

Тем временем RSI приближается к 70, сигнализируя о приближении пары к зоне перекупленности. Это указывает на возможную краткосрочную коррекцию перед возобновлением восходящего тренда.

Инвестиционные последствия для EUR/USD

Для трейдеров это рынок, требующий терпения, а не агрессии. Торговля в диапазоне 1.156–1.166 остается жизнеспособной, но необходимы жесткие стопы из-за риска прорыва, вызванного данными.

Инвесторам со среднесрочным горизонтом следует учитывать, что базовая стабильность евро, сужение разрыва в росте и снижение рисков в еврозоне могут поддержать постепенный рост к уровням 1.18–1.20, если доллар продолжит ослабевать в начале 2026 года.

По мере сжатия волатильности управление рисками становится критически важным. Используя калькулятор Deriv, трейдеры могут оценить стоимость пункта, требования к марже и потенциальную прибыль или убыток до открытия позиции. Такая точность помогает управлять экспозицией около ключевых уровней, таких как поддержка 1.156 или сопротивление 1.174 — важное преимущество на рынках с низкой волатильностью.

Поскольку EUR/USD колеблется около ключевых технических уровней, трейдеры могут отслеживать движение цен в реальном времени на Deriv MT5 и планировать входы, основанные на данных, используя калькулятор Deriv. После выхода отчета CPI оба инструмента будут незаменимы для определения импульса прорыва и управления рисками в реальном времени.

Приведенные показатели эффективности не гарантируют будущих результатов.