USD/JPY, Japonya’daki deprem sonrası 157’yi aşacak mı?

USD/JPY, Japonya’da meydana gelen güçlü 7,6 büyüklüğündeki depremin Yen’i zayıflatması ve Japonya Merkez Bankası’nın bir sonraki hamlesine dair spekülasyonları artırmasının ardından 156’nın üzerinde güçlü bir şekilde işlem görüyor. Felaket, halihazırda yıllık %2,3 oranında daralan bir ekonomiyi vurdu; Ekim ayında %2,6’lık ücret artışı ise daha önce Aralık ayında faiz artışı beklentilerini güçlendirmişti. Piyasalar şimdi Japonya hasarı değerlendirirken daha belirsiz bir politika ortamıyla karşı karşıya.

Asıl soru, Yen’deki bu zayıflık ile Federal Reserve’den gelebilecek potansiyel şahin 25 baz puanlık faiz indiriminin, pariteyi 157 eşiğinin üzerine taşıyıp taşımayacağı. Fed yılın son kararına hazırlanırken ve Japonya beklenmedik bir ekonomik şokla mücadele ederken, yatırımcılar USD/JPY trendinde bir sonraki belirleyici hareket için pozisyon alıyor.

USD/JPY’yi yukarı taşıyan ne?

Yen’in değer kaybı, yapısal kırılganlığın ani bir doğal afetle çarpışmasının bir sonucu. Pazartesi günkü deprem, Hokkaido’dan Chiba’ya kadar geniş çaplı tsunami uyarılarını tetikledi ve yaklaşık 90.000 kişinin tahliye edilmesine neden oldu.

Yatırımcılar, Japonya’nın GSYİH’sinin yıllıklandırılmış olarak %2,3’lük sert bir daralmaya revize edildiği bir dönemde, ekonomik baskı ve faaliyetlerde aksama beklentisiyle Yen pozisyonlarını hızla azalttı. Artan ücretler Aralık ayında BoJ faiz artışı umutlarını desteklemiş olsa da, deprem yatırımcıları kısa vadede sıkılaşma olasılığını yeniden hesaplamaya zorladı.

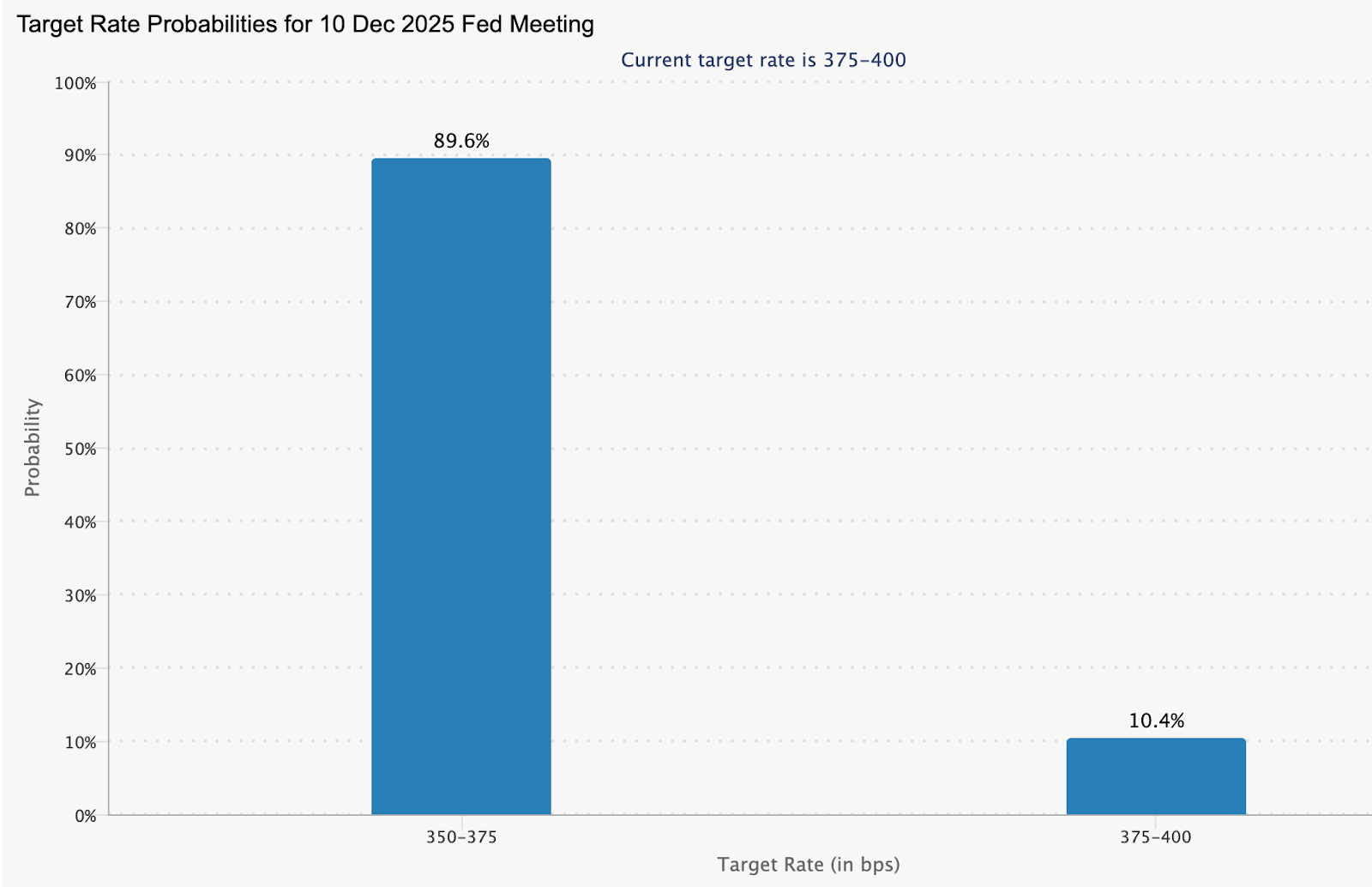

Bu arada ABD doları, Federal Reserve’den beklenen “şahin bir indirim” beklentilerinden faydalanıyor. Analistler bu hafta 25 baz puanlık bir indirime %89,6 olasılık veriyor, ancak enflasyon hâlâ yıllık bazda %3 civarında ve hedefin üzerinde.

Bu durum, daha güçlü bir dil eşliğinde bir faiz indiriminin zeminini hazırlıyor. Getiri farkının açılması, doların cazibesini artırdı ve USD/JPY’nin 156 seviyesini ikna edici şekilde aşmasına yardımcı oldu; şimdi ise 157 bir sonraki teknik direnç olarak öne çıkıyor.

Neden önemli?

Döviz piyasaları genellikle USD/JPY’yi bir stres göstergesi olarak görür ve son hareketi, ekonomik belirsizlik ile değişen faiz beklentilerinin kesişimini yansıtıyor. Deprem, Japonya’nın politika yolunu karmaşıklaştırıyor ve BoJ’un sıkılaşmaya devam edip edemeyeceğine dair şüpheleri artırıyor; zira yeniden yapılanma ve ekonomik istikrar öncelik haline geliyor. Bu gerilim, daha önce Aralık ayında faiz artışı beklentisini yansıtan yüksek JGB getirileri arka planında rahatsız edici bir şekilde duruyor.

Tokyo merkezli bir stratejiste göre, “BoJ’un manevra alanı en kötü zamanda daraldı” ve bu görüş artık piyasa fiyatlamasını şekillendiriyor. Yatırımcılar, gecikmiş bir faiz artışı riskini, BoJ’un itibarını korumak için adım atma olasılığıyla tartmak zorunda. Her iki sonuç da taşıma işlemleri, hedge kararları ve genel piyasa hissiyatı üzerinde etkili olacak; bu nedenle USD/JPY’deki hareket küresel ilgi çekiyor.

Piyasalara ve yatırımcılara etkisi

Parite şu anda 156’nın üzerinde seyrederken, bazı yatırımcılar daha fazla yükseliş beklentisiyle uzun pozisyonlarını yeniledi, analistlere göre. ABD getirilerinin yükselmesi ve BoJ’un bir sonraki adımına dair belirsizlik, doların avantajını pekiştirdi.

1995 Hanshin depremine yapılan tarihsel karşılaştırmalar, o dönemde politika yapıcıların aylarca gevşek koşulları sürdürdüğü hatırlatılarak, merkez bankasının toparlanma döneminde sıkılaşmadan kaçınabileceği beklentilerini artırdı.

Türev piyasalar da benzer bir görünüm sergiliyor. Yatırımcılar, bir sonraki olası kırılmaya maruz kalmak için 156.50, 157.00 ve üzeri seviyelerde USD/JPY call opsiyonlarına olan talebi artırdı. Fed kararı öncesinde volatilite yükseliyor ve daha fazla katılımcı, büyük yönlü hareketlerden faydalanan long straddle stratejilerini benimsiyor. Bull call spread gibi tanımlı riskli yapılar, politika sinyallerinin hızla değişebildiği bir ortamda kontrollü kaldıraç arayan yatırımcılar için cazip olmaya devam ediyor.

Uzman görüşü

USD/JPY’nin 157’yi aşıp aşamayacağı, önümüzdeki günlerde iki merkez bankasının riski nasıl değerlendireceğine bağlı. Planlanan faiz artışını erteleyen temkinli bir BoJ, özellikle Fed gelecek yıl faiz indirimlerinin kademeli olacağını teyit ederse, pariteyi yukarı taşıyabilir. Ancak BoJ’dan kararlı bir enflasyonla mücadele mesajı ya da Fed’den beklenenden güvercin bir ton, yükselişi duraklatabilir.

Bir sonraki katalizörler çok yakında geliyor. ABD ADP ve JOLTS verileri, işgücü piyasasındaki yavaşlamayı netleştirecek; Japonya’nın deprem sonrası değerlendirmeleri ise para politikasında normalleşme beklentilerini değiştirebilir. Her iki ekonomi de kritik açıklamalara yaklaşırken, volatilite için zemin hazırlanıyor. Piyasalar artık sadece USD/JPY’nin 157’ye ulaşıp ulaşamayacağını değil, aynı zamanda kalıcı bir kırılmanın politika ve ekonomik gerçeklikle haklı olup olmadığını izliyor.

Öne çıkan sonuç

USD/JPY, 156’nın üzerine çıktı ve şimdi yatırımcılar Japonya’nın deprem sonrası belirsizliğini temkinli bir Federal Reserve ile tartarken 157’de kritik bir teste yaklaşıyor. Getiri farkı hâlâ doları destekliyor, ancak BoJ’un krize vereceği yanıt en büyük bilinmez olmaya devam ediyor. Volatilite’nin, önemli ABD verileri ve merkez bankası kararlarının kesişmesiyle artması bekleniyor; bu da paritedeki bir sonraki hareketleri oldukça olaya bağlı hale getiriyor.

USD/JPY teknik görünüm

Yazının başında, USD/JPY yaklaşık 156,15 seviyesinde işlem görüyor ve son diplerden toparlandıktan sonra ivme kazanmaya çalışıyor. Parite şimdi 157,40 direnç seviyesine doğru ilerliyor; burada yatırımcılar genellikle fiyat daha da yükselirse kâr realizasyonu veya yeni alım ilgisi bekliyor. Aşağıda ise en yakın destekler 155,10, 153,55 ve 151,76 seviyelerinde bulunuyor – bu seviyelerin herhangi birinin altına inilmesi, satışların hızlanmasına ve geri çekilmenin derinleşmesine yol açabilir.

Fiyat hareketi iyileşiyor; USD/JPY, kısa bir konsolidasyon döneminin ardından üst Bollinger Band’ına doğru geri dönüyor. Bu, alıcıların kontrolü yeniden ele geçirdiğini gösteriyor; ancak paritenin, genel yükseliş trendinin devamını teyit etmek için direncin üzerinde net bir kırılışa ihtiyacı var.

Şu anda 65’in üzerinde hızla yükselen RSI, yükseliş ivmesinin güçlendiğini gösteriyor. Henüz aşırı alımda olmasa da, gösterge artan alım baskısına işaret ediyor – eğer parite 157,40 bariyerini aşabilirse, daha fazla yükseliş için elverişli bir zemin oluşmuş olacak.

Belirtilen performans rakamları, gelecekteki performans için bir garanti teşkil etmez.