¿Superará USD/JPY el nivel de 157 tras el terremoto en Japón?

USD/JPY cotiza firmemente por encima de 156 después de que el potente terremoto de magnitud 7,6 en Japón debilitara el Yen e intensificara la especulación sobre el próximo movimiento del Banco de Japón. El desastre golpeó a una economía que ya se contraía a un ritmo anual del 2,3%, mientras que el crecimiento salarial del 2,6% en octubre había fortalecido previamente las expectativas de una subida de tasas en diciembre. Ahora, los mercados enfrentan un panorama de política monetaria más incierto mientras Japón evalúa los daños.

La pregunta clave es si esta combinación de debilidad del Yen y un posible recorte de tasas de 25 puntos básicos con tono agresivo por parte de la Federal Reserve impulsará al par a superar el umbral de 157. Con la Fed preparando su decisión final del año y Japón enfrentando un shock económico inesperado, los traders se posicionan para lo que podría ser el próximo tramo decisivo en la tendencia de USD/JPY.

¿Qué impulsa a USD/JPY al alza?

La caída del Yen refleja una fragilidad estructural que colisiona con un desastre natural repentino. El terremoto del lunes activó alertas de tsunami generalizadas desde Hokkaido hasta Chiba y obligó a evacuar a unos 90.000 residentes.

Los inversores redujeron inmediatamente su exposición al Yen, anticipando presión económica y una actividad interrumpida en un momento en que el PIB de Japón ya había sido revisado a una fuerte contracción anualizada del 2,3%. Aunque el aumento de los salarios había respaldado las esperanzas de una subida de tasas del BoJ en diciembre, el terremoto ha obligado a los traders a recalcular la probabilidad de un endurecimiento a corto plazo.

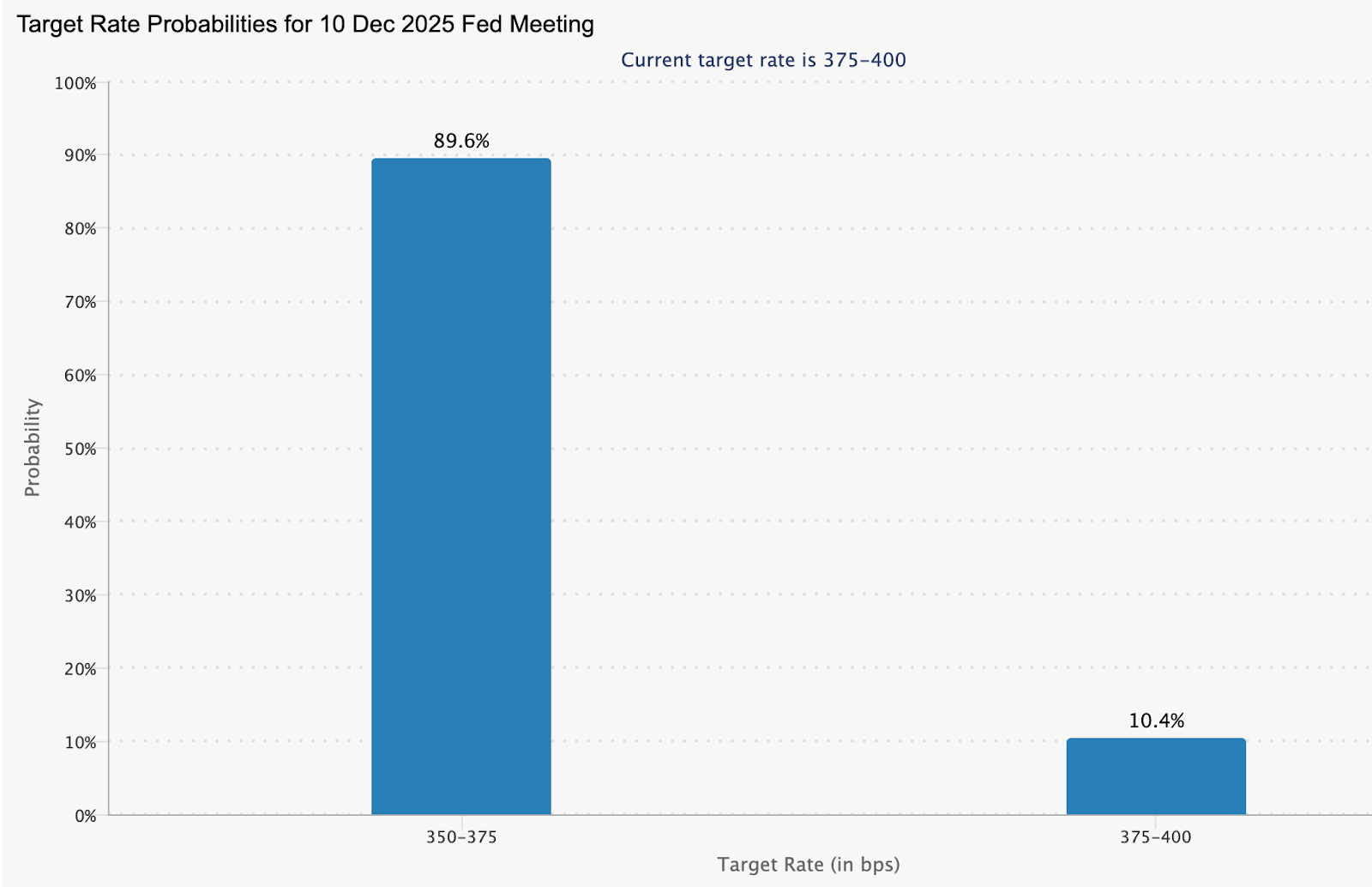

El dólar estadounidense, por su parte, se beneficia de las expectativas de un “recorte agresivo” por parte de la Federal Reserve. Los analistas asignan una probabilidad del 89,6% a una reducción de 25 puntos básicos esta semana, aunque la inflación se mantiene en torno al 3% interanual, por encima del objetivo.

Esto prepara el escenario para un recorte de tasas acompañado de un lenguaje más firme. La ampliación del diferencial de rendimientos ha fortalecido el atractivo del dólar, ayudando a que USD/JPY supere con claridad el nivel de 156 y dejando el 157 como la próxima barrera técnica.

Por qué es importante

Los mercados de divisas suelen tratar a USD/JPY como un indicador de estrés, y su último movimiento refleja una convergencia de incertidumbre económica y cambios en las expectativas de tasas. El terremoto complica el camino de la política monetaria en Japón, generando dudas sobre si el BoJ puede proceder con el endurecimiento justo cuando la reconstrucción y la estabilización económica se convierten en prioridades. Esta tensión contrasta con el telón de fondo de los rendimientos de los JGB aún elevados, que previamente habían señalado confianza en una subida de tasas en diciembre.

Según un estratega con sede en Tokio, “el margen de maniobra del BoJ se ha reducido en el peor momento posible”, capturando un sentimiento que ahora da forma a la valoración del mercado. Los inversores deben sopesar el riesgo de un retraso en la subida frente a la posibilidad de que el BoJ siga adelante para preservar su credibilidad. Cualquiera de los dos escenarios tiene consecuencias para las operaciones de carry trade, las decisiones de cobertura y el sentimiento general del mercado, razón por la cual el movimiento de USD/JPY ha atraído la atención global.

Impacto en los mercados e inversores

Con el par ahora por encima de 156, algunos traders han renovado posiciones largas anticipando nuevas subidas, según los analistas. El aumento de los rendimientos en EE. UU. y la incertidumbre sobre el próximo paso del BoJ han reforzado la ventaja del dólar.

Han resurgido comparaciones históricas con el terremoto de Hanshin de 1995, cuando los responsables de política mantuvieron condiciones acomodaticias durante meses, alimentando las expectativas de que el banco central podría evitar el endurecimiento durante el periodo de recuperación.

Los mercados de derivados reflejan una perspectiva similar. Ha aumentado la demanda de opciones call de USD/JPY con strikes en 156.50, 157.00 y superiores, ya que los traders buscan exposición a la próxima posible ruptura. La volatilidad está aumentando antes de la decisión de la Fed, lo que lleva a más participantes a adoptar estrategias long straddle que se benefician de movimientos direccionales amplios. Estructuras de riesgo definido como los bull call spreads siguen siendo atractivas para los inversores que buscan apalancamiento controlado en un entorno donde las señales de política pueden cambiar rápidamente.

Perspectiva de los expertos

Si USD/JPY puede superar el nivel de 157 depende de cómo ambos bancos centrales interpreten el riesgo en los próximos días. Un BoJ cauteloso que retrase su subida planificada podría llevar al par aún más alto, especialmente si la Fed confirma que los recortes de tasas el próximo año serán graduales. Pero un mensaje decidido de lucha contra la inflación por parte del BoJ o un tono sorprendentemente moderado de la Fed podrían frenar el rally.

Los próximos catalizadores llegarán de forma inminente. Los datos ADP y JOLTS de EE. UU. ayudarán a clarificar la desaceleración del mercado laboral, mientras que las evaluaciones en evolución de Japón tras el terremoto podrían modificar las expectativas de normalización monetaria. Con ambas economías cerca de anuncios clave, el contexto está preparado para la volatilidad. Ahora los mercados observan no solo si USD/JPY puede alcanzar 157, sino si una ruptura sostenida está justificada por la política y la realidad económica.

Conclusión clave

USD/JPY ha superado el nivel de 156 y ahora se acerca a una prueba crítica en 157, mientras los traders sopesan la incertidumbre de Japón tras el terremoto frente a una Federal Reserve cautelosa. El diferencial de rendimientos sigue favoreciendo al dólar, pero la respuesta del BoJ a la crisis sigue siendo la mayor incógnita. La volatilidad se espera que aumente a medida que convergen datos cruciales de EE. UU. y decisiones de los bancos centrales, haciendo que los próximos movimientos del par estén altamente impulsados por eventos.

Perspectiva técnica de USD/JPY

Al inicio de la redacción, USD/JPY cotiza cerca de 156.15, intentando ganar impulso tras rebotar desde mínimos recientes. El par ahora se acerca al nivel de resistencia en 157.40, donde los traders suelen esperar toma de beneficios o un renovado interés alcista si el precio rompe al alza. Por el lado bajista, los soportes más cercanos se sitúan en 155.10, 153.55 y 151.76; una ruptura por debajo de cualquiera de estos niveles probablemente desencadenaría liquidaciones de ventas y profundizaría la corrección.

La acción del precio está mejorando, con USD/JPY moviéndose de nuevo hacia la Banda de Bollinger superior tras un breve periodo de consolidación. Esto sugiere que los compradores están recuperando el control, aunque el par aún necesita una ruptura clara por encima de la resistencia para confirmar la continuación de la tendencia alcista más amplia.

El RSI, que ahora sube con fuerza por encima de 65, destaca un impulso alcista creciente. Aunque aún no está en sobrecompra, el indicador señala una presión compradora en aumento, un escenario favorable para más subidas si el par logra superar la barrera de 157.40.

Las cifras de rendimiento citadas no garantizan rendimientos futuros.