Warum USD/JPY sein Carry-Trade-Polster verliert

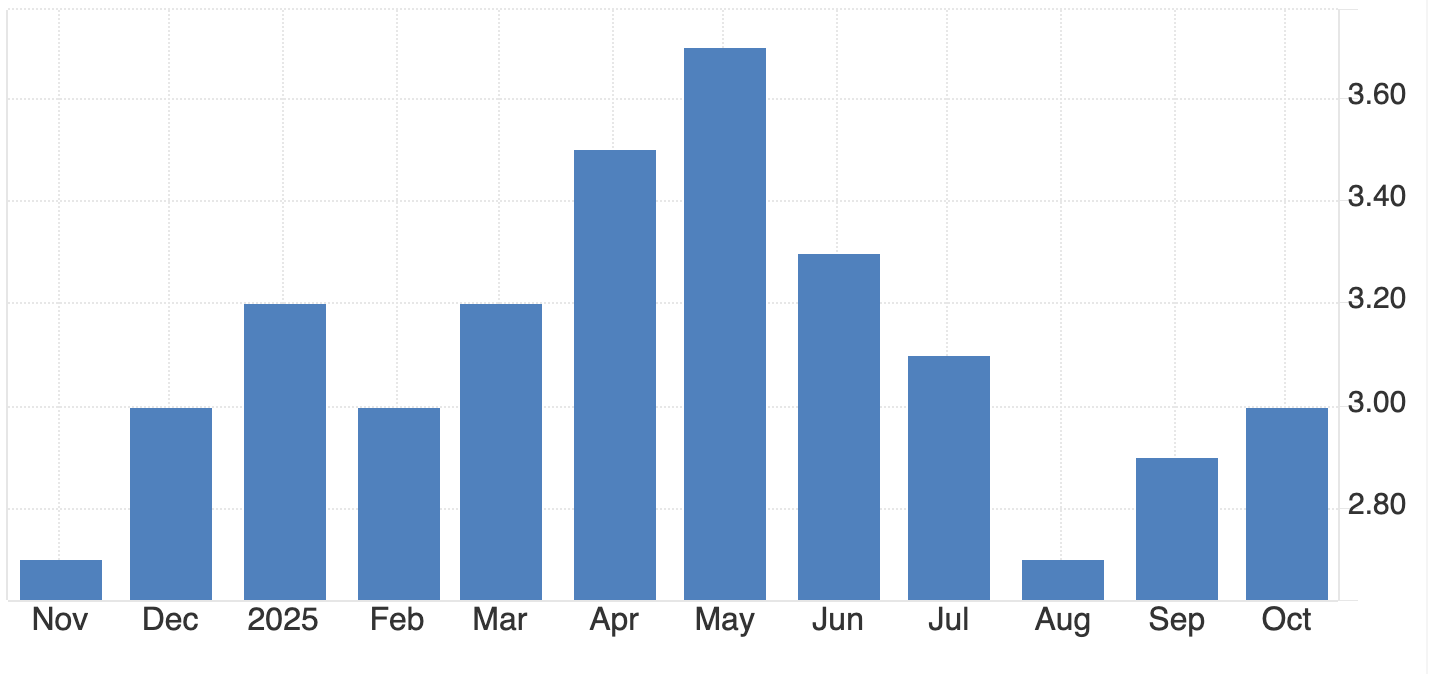

USD/JPY verliert sein Carry-Trade-Polster, weil die Annahmen, die den Yen über mehr als ein Jahrzehnt schwach hielten, sich aufzulösen beginnen. Japans Ära der nahezu null Zinsen nähert sich ihrem Ende, während der Renditevorteil, der das Leihen von Yen einst unwiderstehlich machte, schwindet. Das Geschäftsklima unter großen japanischen Herstellern ist auf den höchsten Stand seit 2021 gestiegen, und es wird allgemein erwartet, dass die Bank of Japan ihren Leitzins auf 0,75 % bei ihrer Sitzung im Dezember anhebt.

Gleichzeitig genießt der US-Dollar keinen uneingeschränkten Zinsvorteil mehr. Die Erwartungen an die Federal Reserve haben sich stabilisiert, steigen aber nicht mehr unaufhaltsam weiter. Während sich die Zinsdifferenz verringert und die Absicherungskosten steigen, schwächen sich die Mechanismen ab, die den anhaltenden Yen-Verkauf unterstützten. Diese Veränderung ist bedeutsam, da USD/JPY einer der zuverlässigsten Carry-Trades am Markt war – und solche Trades lösen sich selten geräuschlos auf.

Was treibt USD/JPY an?

Der Haupttreiber hinter der Veränderung bei USD/JPY ist das wachsende Vertrauen der Bank of Japan, dass Inflation und Löhne keine vorübergehenden Phänomene mehr sind. Die Inflation in Japan hat das 2 %-Ziel seit mehr als drei Jahren überschritten, und die jüngste Tankan-Umfrage zeigt, dass Unternehmen nun erwarten, dass die Preise in einem, drei und fünf Jahren um 2,4 % steigen werden – was darauf hindeutet, dass sich die Inflationserwartungen verankern.

Das markiert einen klaren Bruch mit der deflationären Denkweise, die die japanische Politik jahrzehntelang dominierte. Das Verhalten der Unternehmen verstärkt dieses Signal. Große Unternehmen planen, die Investitionsausgaben im laufenden Geschäftsjahr um 12,6 % zu erhöhen, während der Arbeitskräftemangel so gravierend ist wie seit 1991 – während der Zeit der japanischen Vermögensblase – nicht mehr.

Dieser angespannten Arbeitsmarkt unterstützt das Lohnwachstum, das die BoJ wiederholt als Voraussetzung für nachhaltige Zinserhöhungen genannt hat. Da Unternehmen in der Lage sind, höhere Kosten an die Verbraucher weiterzugeben, haben die politischen Entscheidungsträger nun eine stärkere Rechtfertigung, die Politik zu normalisieren, ohne einen abrupten Nachfrageschock befürchten zu müssen.

Warum das wichtig ist

Für die Devisenmärkte ist dies nicht nur eine weitere Zinserhöhungsgeschichte. Es ist ein Glaubwürdigkeitswandel. Der Yen wurde lange als Finanzierungswährung betrachtet, die fast automatisch verkauft wurde, sobald die globale Risikobereitschaft zunahm. Diese Reaktion beruhte auf dem Vertrauen, dass die japanischen Zinsen auf unbestimmte Zeit nahe null bleiben würden. Die Tankan-Daten, kombiniert mit zunehmend falkenhaften Äußerungen von Gouverneur Kazuo Ueda, stellen diese Annahme infrage.

Analysten argumentieren, dass die Dynamik am Arbeitsmarkt nun einen Großteil der Arbeit der BoJ übernimmt. Capital Economics merkt an, dass akuter Arbeitskräftemangel „den positiven Kreislauf zwischen höheren Löhnen und höheren Preisen festigt“ und der Zentralbank Spielraum gibt, weiter zu straffen, ohne das Wachstum zu gefährden. Wenn Investoren akzeptieren, dass der neutrale Zinssatz Japans näher bei 1,5–2,0 % liegt, werden USD/JPY-Bewertungen über 150 schwerer zu rechtfertigen.

Auswirkungen auf Märkte und den Carry-Trade

Das größte Opfer dieser Veränderung ist der globale Yen-Carry-Trade. Jahrelang haben Investoren günstig in Yen geliehen, um höher verzinste US- und globale Vermögenswerte zu kaufen, wobei das Währungsrisiko oft ungesichert blieb, da der Yen stetig schwächer wurde. Diese Strategie funktionierte, weil die Finanzierungskosten vernachlässigbar und die politische Aussicht stabil waren.

Jetzt wanken beide Säulen. Während die Renditen japanischer Staatsanleihen steigen und die Terminmärkte weitere BoJ-Erhöhungen bis 2026 einpreisen, wird die Absicherung des Yen teurer. Das löst zwar keinen plötzlichen Ausverkauf aus, fördert aber einen allmählichen Abbau. Während Positionen reduziert und Absicherungen hinzugefügt werden, steigt die strukturelle Nachfrage nach dem Yen, was einen stetigen Abwärtsdruck auf USD/JPY ausübt – selbst wenn die US-Renditen hoch bleiben.

Expertenausblick

Die Märkte konzentrieren sich zunehmend darauf, was nach der BoJ-Sitzung im Dezember kommt. Eine Zinserhöhung um einen Viertelpunkt ist weitgehend eingepreist; das eigentliche Signal wird aus dem Ausblick für die weitere Politik kommen. Wenn die BoJ die Politik als Schritt in Richtung eines neutralen Zinssatzes und nicht als einmalige Anpassung darstellt, könnte die Neubewertung des Yen an Fahrt gewinnen.

Die Pressekonferenz von Gouverneur Ueda nach der Sitzung wird genau auf Hinweise untersucht, ob die Normalisierung der Politik bis weit ins Jahr 2026 hineinreicht. Auf US-Seite ist das Bild ausgewogener. Der jüngste Dot Plot der Federal Reserve zeigt nur eine Zinssenkung für 2026 – eine festere Haltung, als die Märkte zu Beginn des Jahres erwartet hatten. Dennoch begrenzen politischer Druck und nachlassende Wachstumsindikatoren, wie falkenhaft die Fed werden kann. Mit den anstehenden US-Arbeitsmarkt- und Inflationsdaten in dieser Woche könnte die Volatilität von USD/JPY steigen, aber der übergeordnete Trend spricht zunehmend für eine langsame Erosion der Carry-Trade-Unterstützung des Währungspaars.

Zentrale Erkenntnis

USD/JPY ist nicht mehr durch die Carry-Trade-Dynamik isoliert, die das Paar jahrelang geprägt hat. Das verbesserte Inflationsumfeld in Japan, der angespannt Arbeitsmarkt und eine selbstbewusstere Bank of Japan untergraben die strukturelle Argumentation für einen schwachen Yen. Auch wenn die Anpassung langsam verlaufen mag, ist die Richtung immer klarer. Händler sollten auf die Hinweise der BoJ, Lohndaten und US-Makroveröffentlichungen achten, um zu bestätigen, dass dieser Wandel dauerhaft wird.

USD/JPY: Technische Einblicke

Zu Beginn des Schreibens notiert USD/JPY bei etwa 155,14 und zieht sich von den jüngsten Hochs zurück, nachdem der Schwung über dem Widerstand bei 157,40 nicht gehalten werden konnte. Dieser Bereich bleibt eine wichtige Hürde auf der Oberseite, bei der Händler typischerweise mit Gewinnmitnahmen rechnen, es sei denn, der Kurs kann überzeugend nach oben ausbrechen. Auf der Unterseite liegt die unmittelbare Unterstützung bei 155,10, gefolgt von 153,55 und 151,76; ein Bruch unter diese Niveaus dürfte Verkaufsliquidationen und eine tiefere Korrekturbewegung auslösen.

Die Kursentwicklung zeigt, dass das Paar zurück in die Mitte seiner Bollinger Band-Spanne fällt, was auf eine Abkühlung der bullischen Dynamik nach der vorherigen Rallye hindeutet. Dies deutet darauf hin, dass USD/JPY in eine Konsolidierungsphase eintreten könnte, sofern die Käufer nicht rasch zurückkehren.

Der RSI liegt jetzt bei etwa 56 und fällt deutlich in Richtung Mittellinie, was auf eine nachlassende Dynamik und zunehmende Vorsicht unter den Käufern hinweist. Auch wenn dies noch keine Trendwende signalisiert, deutet es auf kurzfristige Abwärtsrisiken hin, falls die Unterstützung bei 155,10 nicht hält.

Die angegebenen Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.