為什麼 USD/JPY 正在失去套利交易的緩衝

USD/JPY 正在失去套利交易的緩衝,因為讓日圓長期走弱的假設正開始瓦解。日本近零利率的時代正逐漸接近尾聲,而曾經讓借入日圓極具吸引力的收益優勢正在縮小。大型日本製造商的商業信心已攀升至自 2021 年以來的最高水平,市場普遍預期日本銀行將在 12 月會議上把政策利率上調至 0.75%。

同時,美元不再享有無可挑戰的利率溢價。聯邦儲備局的預期已趨於穩定,但不再持續上升。隨著利差收窄及避險成本上升,支撐日圓持續被拋售的機制正在減弱。這一轉變至關重要,因為 USD/JPY 一直是市場上最可靠的套利交易之一——而這類交易很少會悄然結束。

是什麼推動 USD/JPY?

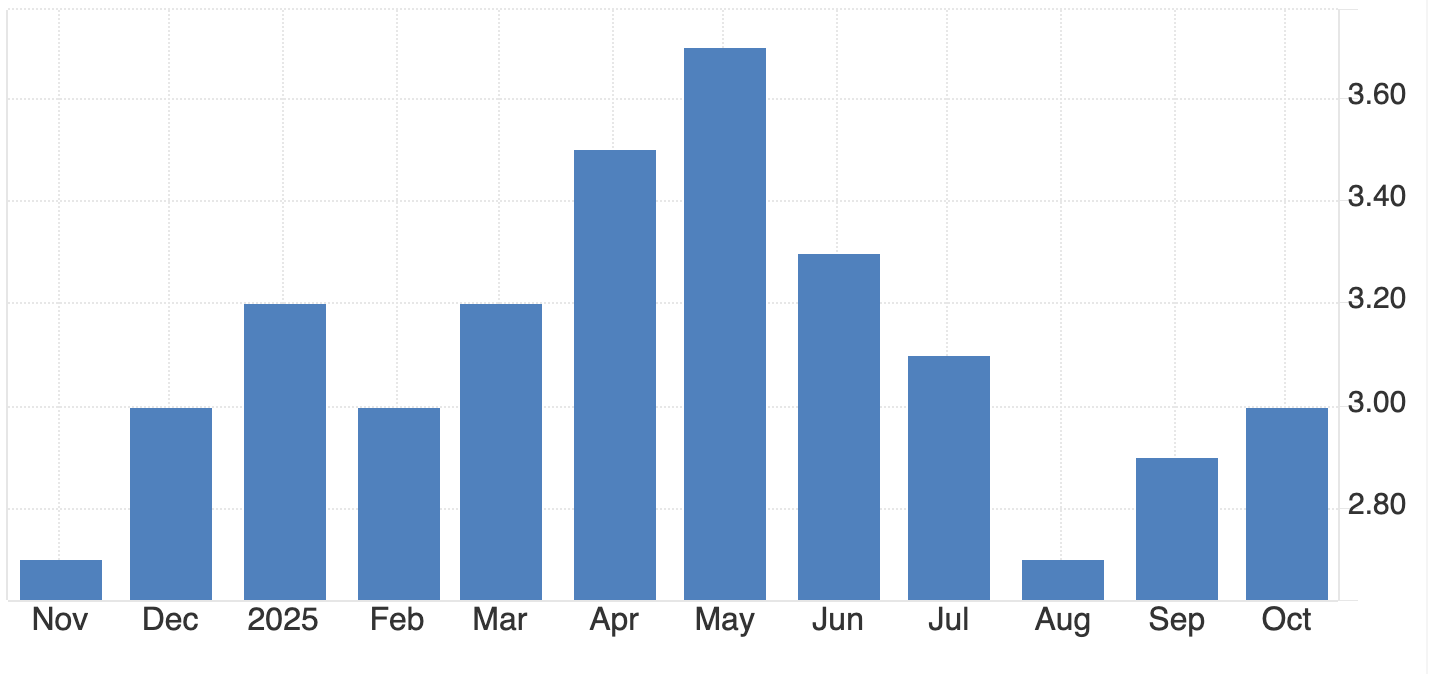

推動 USD/JPY 變化的核心動力,是日本銀行越來越有信心認為通脹和工資增長不再是暫時現象。日本的通脹已連續三年超過 2% 目標,最新的短觀調查顯示,企業預計未來一、三、五年價格將分別上升 2.4%,這表明通脹預期正逐漸穩固。

這標誌著日本政策長期以來主導的通縮思維出現明顯轉變。企業行為也在加強這一訊號。大型企業計劃在本財政年度增加 12.6% 的資本支出,而勞動力短缺程度則達到自 1991 年日本資產泡沫時代以來的最高水平。

這一緊縮的勞動市場支持了工資增長,而日本銀行一再強調,工資增長是持續加息的前提。隨著企業能夠將更高的成本轉嫁給消費者,決策者現在有更強的理由在不擔心需求突然下滑的情況下實現政策正常化。

為什麼這很重要

對外匯市場而言,這不僅僅是又一次加息的故事,而是一場信譽轉變。日圓長期以來被視為融資貨幣,每當全球風險偏好改善時,幾乎都會被拋售。這種反射行為建立在日本利率將長期維持在接近零的信心之上。短觀數據結合上越來越鷹派的植田和男總裁言論,對這一假設提出了挑戰。

分析師認為,勞動市場的動態現在正在替日本銀行完成大部分工作。Capital Economics 指出,嚴重的勞動力短缺“鎖定了高工資與高物價之間的良性循環”,讓央行有空間繼續收緊政策而不會損害經濟增長。如果投資者接受日本的中性利率更接近 1.5–2.0%,那麼 USD/JPY 高於 150 的估值將變得難以維持。

對市場和套利交易的影響

這一轉變最大的受害者是全球日圓套利交易。多年來,投資者以低成本借入日圓,購買收益更高的美國及全球資產,通常不對沖匯率風險,因為日圓持續走弱。這一策略之所以奏效,是因為融資成本微乎其微,政策前景也極為穩定。

如今,這兩大支柱都在動搖。隨著日本國債收益率上升,遠期市場將更多日本銀行加息預期反映到 2026 年,對沖日圓的成本變得更高。這不會引發投資者突然撤離,但會促使逐步平倉。隨著持倉減少和避險增加,對日圓的結構性需求上升,即使美國收益率仍然高企,也會對 USD/JPY 產生持續下行壓力。

專家展望

市場越來越關注 12 月日本銀行會議之後的動向。四分之一個百分點的加息已基本被市場消化;真正的訊號將來自前瞻指引。如果日本銀行將政策定位為邁向中性利率,而非一次性調整,日圓的重新定價可能會加速。

植田總裁會後的記者會將受到密切關注,以尋找政策正常化是否會延續至 2026 年的任何跡象。美國方面,情況則較為平衡。聯邦儲備局最新的點陣圖顯示,2026 年僅預計降息一次,這比市場年初預期更為強硬。儘管如此,政治壓力和增長放緩的指標限制了 Fed 變得更鷹派的空間。隨著本週美國勞動力和通脹數據即將公布,USD/JPY 波動性可能上升,但整體趨勢越來越傾向於該貨幣對套利支撐的緩慢消退。

關鍵結論

USD/JPY 已不再受過去多年套利交易動態的保護。日本通脹環境改善、勞動市場緊縮以及日本銀行信心增強,正在侵蝕日圓走弱的結構性基礎。雖然調整可能緩慢,但方向越來越明確。交易者應密切關注日本銀行指引、工資數據及美國宏觀經濟數據,以確認這一轉變是否成為常態。

USD/JPY 技術面解析

撰寫時,USD/JPY 交投於 155.14 附近,從近期高點回落,未能維持在 157.40 阻力位上方的動能。該區域仍是關鍵上行障礙,除非價格能夠明確突破,否則交易者通常會預期獲利了結。下方即時支撐位於 155.10,其次是 153.55 和 151.76;若跌破這些水平,可能引發賣盤平倉及更深度的修正。

價格走勢顯示,該貨幣對正回落至其 布林帶區間中部,顯示早前漲勢後多頭動能正在降溫。這意味著除非買盤迅速回歸,否則 USD/JPY 可能進入盤整階段。

RSI 現在約為 56,正大幅下探中線,突顯動能減弱及買方謹慎情緒上升。雖然這尚未預示趨勢反轉,但若 155.10 支撐失守,短線下行風險將增加。

所引用的績效數據並不保證未來表現。