Серебро обгоняет Nvidia на фоне волатильности в историческом ралли

.png)

Серебро редко ведет себя спокойно, но его последний взлет полностью изменил рыночный ландшафт. Металл вырос более чем на 185% с начала года, ненадолго превысив $84 за унцию и увеличив свою оценочную рыночную стоимость до $4,65 трлн, обогнав Nvidia и став вторым по величине активом в мире по капитализации. Это движение стало самым сильным годовым результатом серебра с 1979 года — года, который вошел в историю рынков из-за инфляционных шоков и потрясений на сырьевых рынках.

Дальнейшее развитие событий напомнило о репутации серебра. Спустя чуть больше часа после открытия торгов фьючерсами цены резко колебались, потеряв почти 10% перед стабилизацией около $75. Эта резкая волатильность теперь находится в центре более широкого вопроса: входит ли серебро в структурно поддерживаемый бычий рынок или повторяет знакомый цикл, когда кредитное плечо и волатильность в итоге перевешивают фундаментальные факторы?

Что движет историческим ростом серебра?

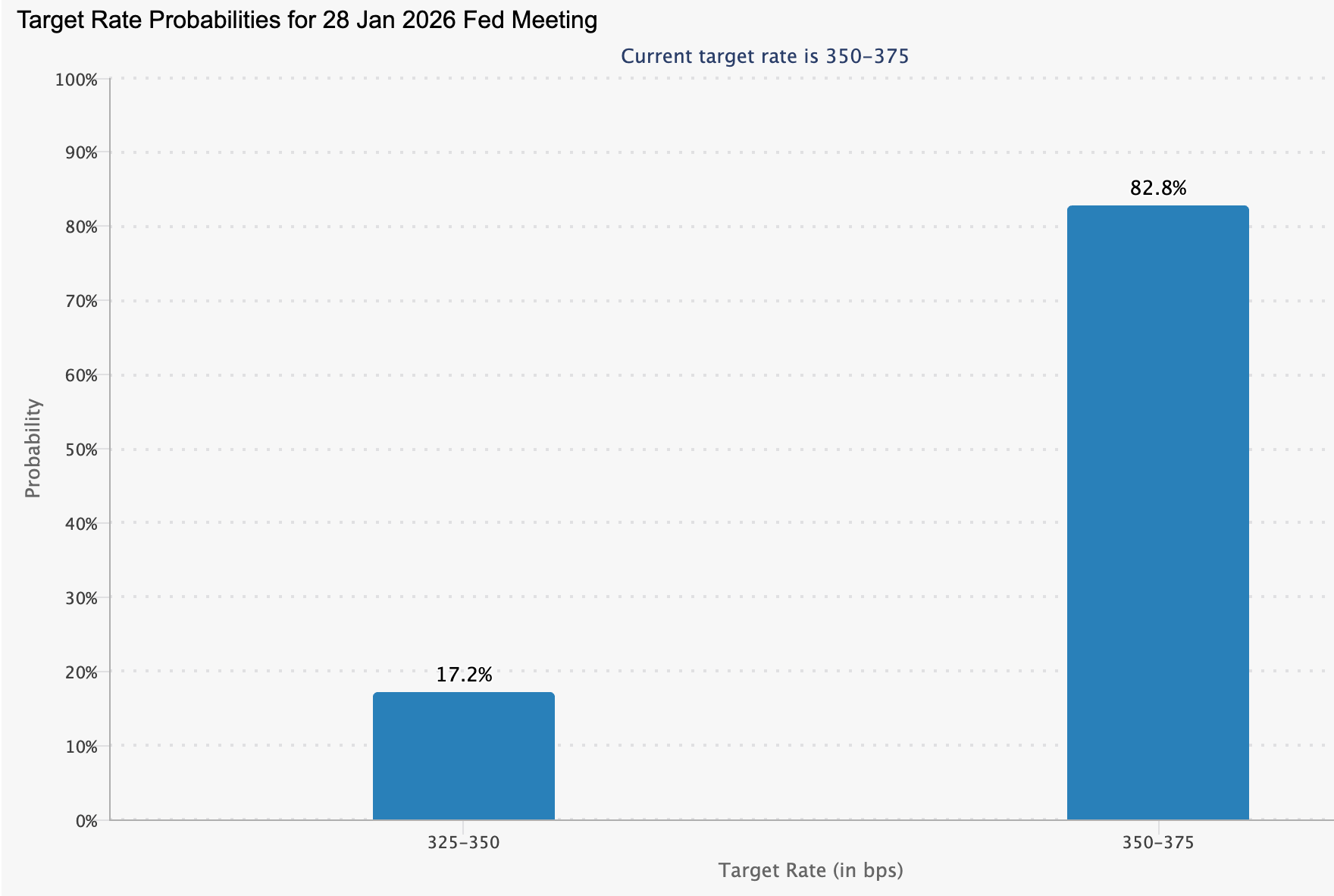

Прорыв серебра отражает не только спекулятивный энтузиазм. Ожидания того, что Федеральная резервная система США проведет более глубокие снижения ставок в 2026 году, возродили спрос на твердые активы, хотя инструмент CME FedWatch показывает вероятность 82,8% сохранения ставок без изменений на следующем январском заседании.

Низкие реальные доходности исторически поддерживали драгоценные металлы, но серебро усилило этот тренд, извлекая выгоду из своей двойной роли — как защитного актива и промышленного сырья.

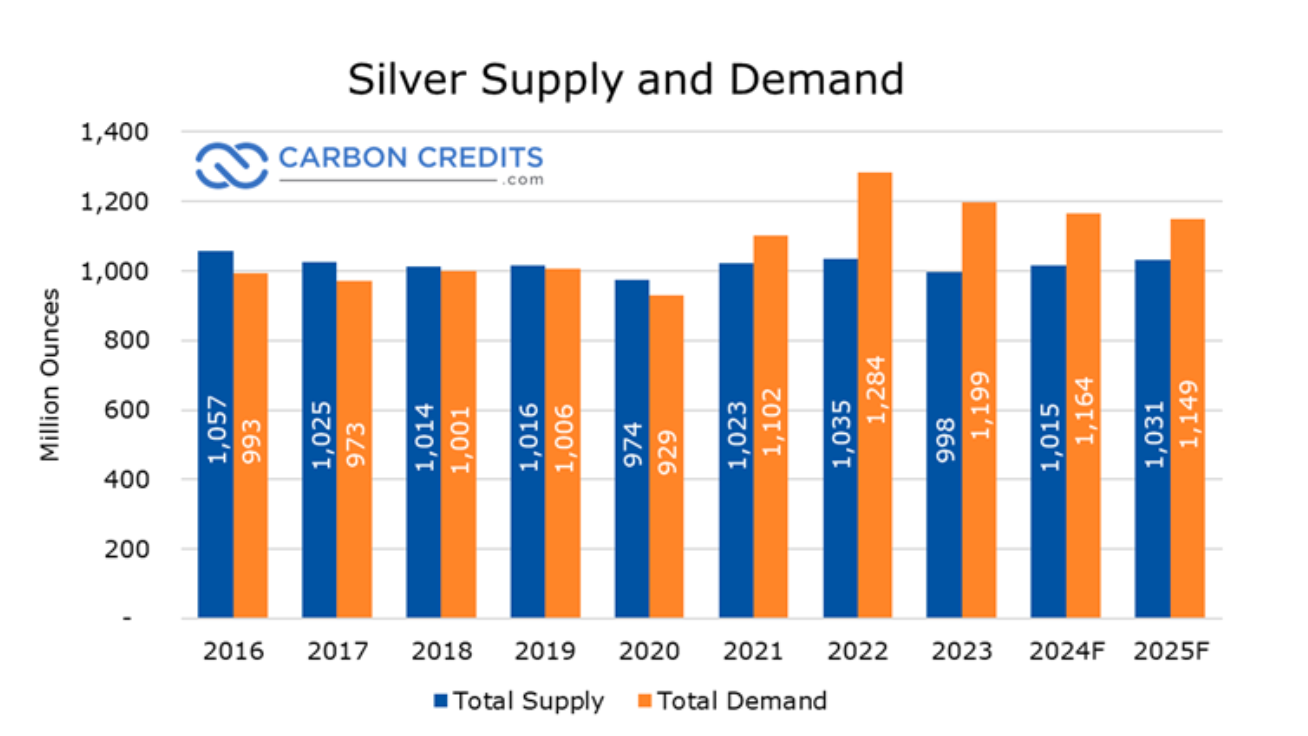

Под этим макроэкономическим фоном скрывается дисбаланс предложения, который накапливался годами. Ожидается, что 2025 год станет пятым подряд годом, когда мировой спрос на серебро превысит предложение, переводя рынок из циклической нехватки в структурный дефицит.

По оценкам отрасли, мировой спрос в этом году составит почти 1,12 млрд унций при предложении около 1,03 млрд унций, что приводит к годовому дефициту примерно в 95 млн унций. С 2021 года совокупный дефицит оценивается примерно в 800 млн унций, что эквивалентно почти целому году мировой добычи. Этот разрыв покрывался за счет сокращения запасов на основных хабах, что постепенно подрывало роль рынка как амортизатора шоков.

Сторона предложения испытывает трудности с реакцией, несмотря на рост цен. Добыча серебра в 2025 году оценивается примерно в 813 млн унций, что в целом соответствует уровню предыдущего года.

Около двух третей мирового объема серебра производится как побочный продукт добычи меди, цинка и свинца, что ограничивает скорость реакции предложения на ценовые сигналы, касающиеся только серебра. Переработка дает лишь незначительное облегчение: вторичное предложение увеличилось примерно на 1%, что далеко не достаточно для покрытия дефицита. На практике ужесточение спроса отражается через запасы и фьючерсные рынки, а не приводит к усилению волатильности при изменении позиций.

Политические риски добавили дополнительное напряжение. Пекин подтвердил, что с 1 января 2026 года экспортерам серебра потребуется получать государственные лицензии, ограничивая зарубежные продажи крупными, одобренными государством производителями. Поскольку Китай контролирует, по оценкам, 60–70% мировых мощностей по переработке серебра, даже умеренные ограничения экспорта имеют значительные последствия для физической доступности металла. Эта премия за риск способствовала резкому росту цен, а также сделала рынок более чувствительным к внезапным изменениям настроений.

Почему это важно

Ралли серебра имеет последствия, выходящие далеко за рамки товарных рынков. В отличие от золота, серебро глубоко интегрировано в современную промышленность — от электрификации и солнечных панелей до электромобилей и дата-центров. Эта двойная роль объясняет, почему рост цен вызвал тревогу у промышленных лидеров. Генеральный директор Tesla Илон Маск назвал рост цен на серебро «нехорошим», отметив важность металла для широкого спектра производственных процессов.

Аналитики расходятся во мнениях относительно устойчивости этого движения. Тони Сайкамор, рыночный аналитик IG, предупредил, что может формироваться потенциальный «пузырь поколения», поскольку потоки капитала в драгоценные металлы сталкиваются с реальным дефицитом предложения. По его мнению, ажиотаж вокруг физического серебра стал самоподдерживающимся, уводя цены от уровней, оправданных краткосрочным промышленным спросом.

Это напряжение важно, поскольку цена серебра находится на пересечении финансовых спекуляций и реальных производственных затрат. Экстремальные движения могут искажать обе стороны рынка.

Влияние на промышленность и рынки

Для промышленности устойчиво высокие цены имеют последствия. Производство солнечных панелей теперь занимает значительную долю годового потребления серебра, а электромобили требуют существенно больше серебра, чем двигатели внутреннего сгорания. Аналитики оценивают, что цены, приближающиеся к $130 за унцию, будут снижать операционные маржи в солнечной отрасли, что может замедлить внедрение технологий в период ускорения глобальных целей по возобновляемой энергетике.

Финансовые рынки сталкиваются с другой точкой напряжения. Chicago Mercantile Exchange объявила о втором за две недели повышении маржинальных требований по серебру, увеличив первоначальные требования по контрактам на март 2026 года примерно до $25 000. Это усиливает давление на трейдеров с кредитным плечом по мере роста волатильности.

История маячит на заднем плане. В 2011 году серия быстрых повышений маржинальных требований совпала с пиком серебра около $50, вызвав принудительное сокращение позиций и резкую коррекцию. Эпизод 1980 года был еще более суровым: регуляторное вмешательство и агрессивное повышение ставок обрушили ралли с высоким кредитным плечом. Хотя сегодняшние меры менее радикальны, аналитики предупреждают, что даже умеренное сокращение кредитного плеча может временно подавить физические покупки.

Мнение экспертов

Краткосрочные перспективы зависят от того, сможет ли физический спрос поглотить вынужденные продажи фьючерсов. По сообщениям, запасы на COMEX за последние пять лет сократились примерно на 70%, а внутренние запасы серебра в Китае находятся на минимальных за десятилетие уровнях. Глубоко отрицательные ставки по свопам на серебро свидетельствуют о том, что покупатели все чаще требуют реальную поставку, а не бумажную экспозицию.

Риски остаются высокими. Хедж-фонды проводят ребалансировку к концу года, ожидаются корректировки товарных индексов, а геополитические новости остаются переменными. Устойчивое падение ниже $75 может сигнализировать о более глубокой фазе консолидации, тогда как новое напряжение на физическом рынке может быстро вернуть восходящий импульс.

Пока что серебро находится на перепутье, где структурный дефицит сталкивается с финансовым кредитным плечом. Ближайшие сессии, вероятно, определят, перерастет ли это историческое ралли в долгосрочную переоценку или рухнет под тяжестью собственной волатильности.

Главный вывод

Взлет серебра выше Nvidia говорит о большем, чем просто спекулятивный перегрев. Многолетний структурный дефицит предложения в сочетании с сокращением запасов и ростом промышленного спроса столкнулся с рынками, насыщенными кредитным плечом. Повышение маржинальных требований и геополитические изменения могут привести к резким коррекциям, но основная история дефицита остается нерешенной. Инвесторам стоит внимательно следить за физическими запасами, сигналами политики Китая и позиционированием на фьючерсном рынке, поскольку серебро вступает в свою самую критическую фазу.

Технический взгляд на серебро

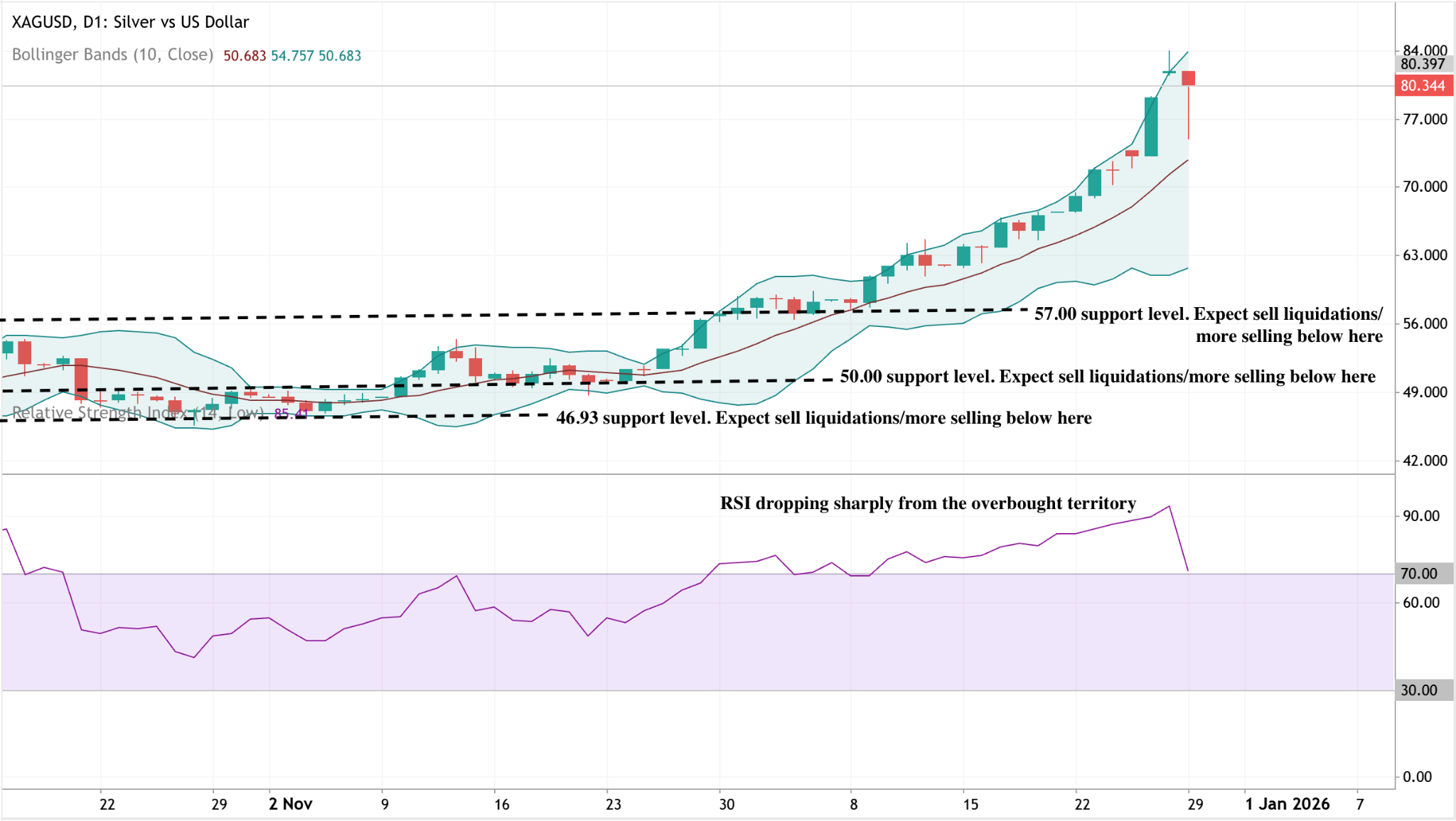

Серебро резко скорректировалось после агрессивного движения вдоль верхней полосы Боллинджера, что сигнализирует о чрезмерном развитии восходящего импульса. Цена остается высокой, но недавний откат указывает на фиксацию прибыли после продолжительного ралли.

Снизу первым ключевым уровнем поддержки выступает $57.00, далее следуют $50.00 и $46.93. Устойчивое движение обратно к средней полосе Боллинджера увеличит риск более глубокой коррекции. Импульс ослабевает: RSI резко снизился из зоны перекупленности, что усиливает аргументы в пользу консолидации, а не немедленного продолжения тренда.

Приведённые показатели доходности не гарантируют будущих результатов.