الفضة تتجاوز Nvidia مع سيطرة التقلبات على موجة صعود تاريخية

.png)

نادراً ما تتحرك الفضة بهدوء، لكن موجة الصعود الأخيرة أعادت رسم مشهد السوق. فقد ارتفع المعدن بأكثر من 185% منذ بداية العام، متداولاً لفترة وجيزة فوق 84 دولارًا للأونصة، ودافعًا بقيمته السوقية المقدرة إلى 4.65 تريليون دولار، متجاوزًا Nvidia ليصبح ثاني أكبر أصل في العالم من حيث التقييم. تمثل هذه الحركة أقوى أداء سنوي للفضة منذ عام 1979، وهو عام محفور في تاريخ الأسواق بسبب صدمات التضخم واضطرابات السلع الأساسية.

ما تلا ذلك كان تذكيرًا بسمعة الفضة. ففي غضون أكثر من ساعة بقليل من إعادة فتح تداول العقود الآجلة، شهدت الأسعار تقلبات عنيفة، حيث فقدت ما يقارب 10% قبل أن تستقر بالقرب من 75 دولارًا. هذا التذبذب أصبح الآن في صميم سؤال أكبر: هل تدخل الفضة سوقًا صاعدة مدعومة هيكليًا، أم تعيد تكرار دورة مألوفة حيث تتغلب الرافعة المالية والتقلبات في النهاية على الأساسيات؟

ما الذي يدفع موجة صعود الفضة التاريخية؟

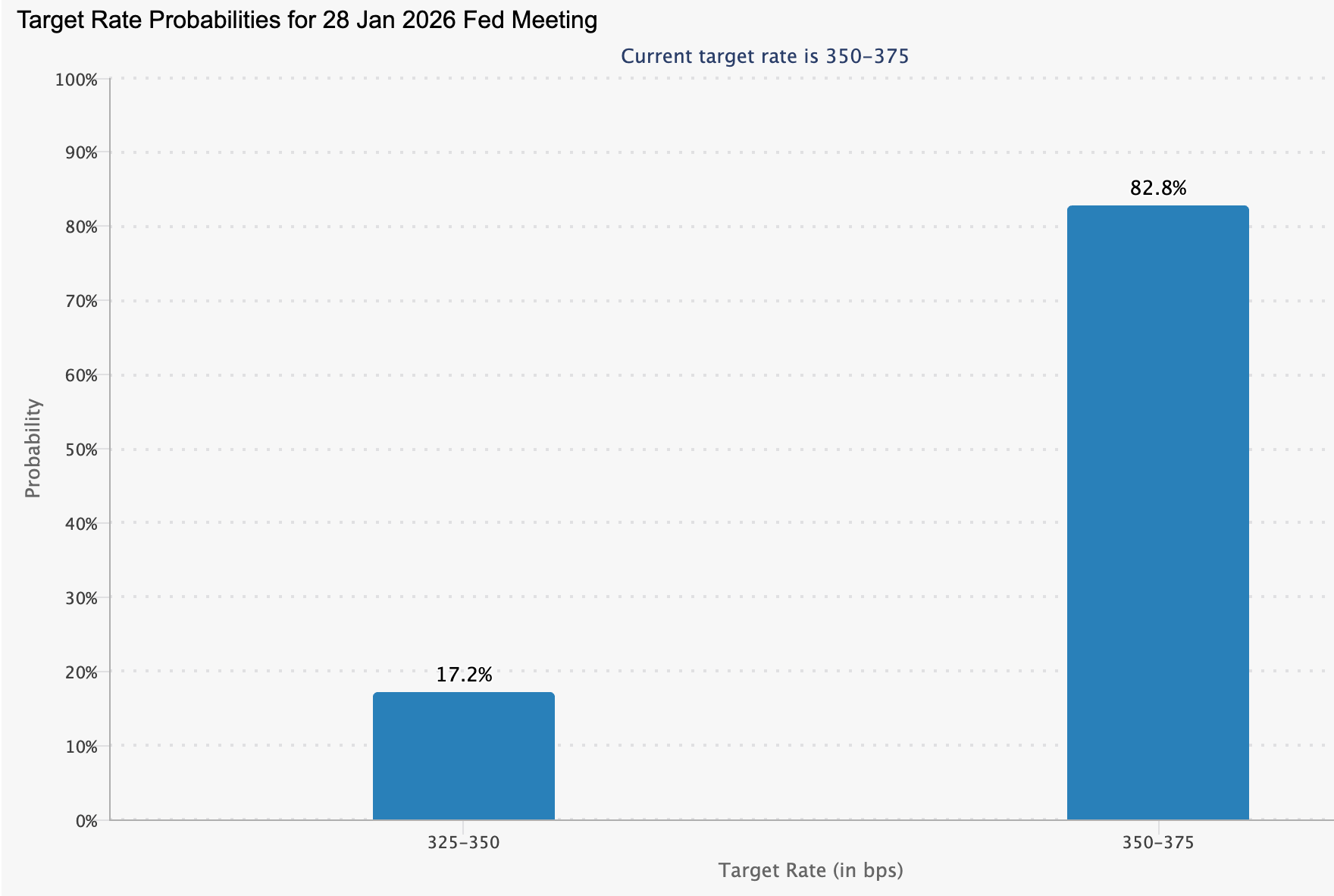

يعكس اختراق الفضة أكثر من مجرد حماس مضاربي. فقد أعادت التوقعات بأن يقوم الاحتياطي الفيدرالي الأمريكي بخفض أسعار الفائدة بشكل أعمق في عام 2026 إحياء الطلب على الأصول الصلبة، رغم أن أداة CME FedWatch تظهر احتمالاً بنسبة 82.8% لبقاء الأسعار دون تغيير في اجتماع يناير القادم.

لطالما دعمت العوائد الحقيقية المنخفضة المعادن الثمينة تاريخيًا، لكن الفضة عززت هذا الاتجاه، مستفيدة من دورها المزدوج كتحوط نقدي ومدخل صناعي في آن واحد.

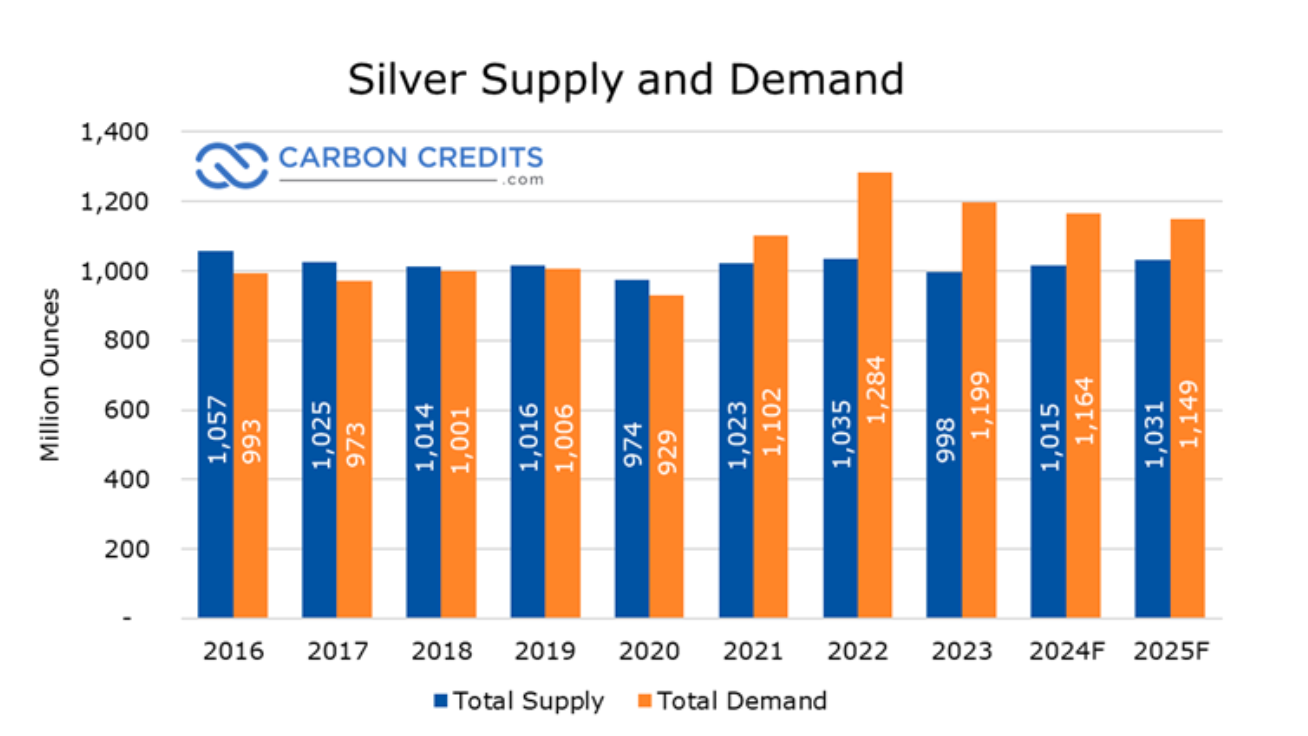

تحت هذا المشهد الكلي يكمن اختلال في التوازن بين العرض والطلب يتراكم منذ سنوات. من المتوقع أن يكون عام 2025 هو العام الخامس على التوالي الذي يتجاوز فيه الطلب العالمي على الفضة العرض، مما ينقل السوق من ضيق دوري إلى عجز هيكلي.

تقديرات الصناعة تضع الطلب العالمي هذا العام عند ما يقارب 1.12 مليار أونصة، مقابل عرض يبلغ حوالي 1.03 مليار أونصة، ما يؤدي إلى عجز سنوي يقارب 95 مليون أونصة. منذ عام 2021، يُقدّر أن العجز التراكمي بلغ حوالي 800 مليون أونصة، أي ما يعادل تقريبًا إنتاج مناجم العالم لسنة كاملة. وقد تم سد هذه الفجوة من خلال السحب من المخزونات في المراكز الرئيسية، مما أدى تدريجيًا إلى تآكل ممتص الصدمات في السوق.

جانب العرض واجه صعوبة في الاستجابة رغم ارتفاع الأسعار. من المتوقع أن يبلغ إنتاج المناجم في 2025 حوالي 813 مليون أونصة، ليبقى مستقرًا تقريبًا على أساس سنوي.

يتم إنتاج حوالي ثلثي إنتاج الفضة العالمي كمنتج جانبي لتعدين معادن مثل النحاس والزنك والرصاص، مما يحد من سرعة استجابة العرض لإشارات الأسعار الخاصة بالفضة. ويقدم إعادة التدوير تخفيفًا هامشيًا فقط، حيث ارتفع العرض الثانوي بنسبة تقارب 1%، وهو أقل بكثير مما هو مطلوب لسد العجز. عمليًا، يتم نقل تشديد الطلب عبر المخزونات وأسواق العقود الآجلة، بدلاً من تضخيم التقلبات عند تغير المراكز.

أضافت مخاطر السياسات مزيدًا من الضغط. فقد أكدت بكين أنه اعتبارًا من 1 يناير 2026، سيُطلب من مصدري الفضة الحصول على تراخيص حكومية، مما يقيد المبيعات الخارجية على المنتجين الكبار المعتمدين من الدولة. ومع سيطرة الصين على ما يقدر بـ 60–70% من الطاقة الإنتاجية العالمية للفضة المكررة، فإن حتى القيود المعتدلة على التصدير تحمل تداعيات كبيرة على التوافر الفعلي. وقد ساعد هذا العلاوة على المخاطر في دفع الأسعار إلى الأعلى بشكل حاد، كما جعل السوق أكثر حساسية للتغيرات المفاجئة في المعنويات.

لماذا الأمر مهم

تحمل موجة صعود الفضة تداعيات تتجاوز مكاتب تداول السلع. فعلى عكس الذهب، تُعد الفضة جزءًا أساسيًا من الصناعة الحديثة، من الكهرباء والألواح الشمسية إلى السيارات الكهربائية ومراكز البيانات. هذا الدور المزدوج يفسر سبب صدور تحذيرات من قادة الصناعة بشأن الارتفاع. فقد وصف الرئيس التنفيذي لشركة Tesla، إيلون ماسك، ارتفاع أسعار الفضة بأنه "غير جيد"، مشيرًا إلى أهمية المعدن في مجموعة واسعة من العمليات التصنيعية.

لا يزال المحللون منقسمين حول ما إذا كان هذا التحرك مستدامًا. حذر توني سيكامور، محلل الأسواق في IG، من أن "فقاعة جيلية" محتملة قد تتشكل مع تدفق رؤوس الأموال إلى المعادن الثمينة في ظل ضغوط حقيقية على العرض. من وجهة نظره، أصبح التهافت على الفضة الفعلية ذاتي التعزيز، مما يدفع الأسعار بعيدًا عن المستويات التي تبررها الطلبات الصناعية قصيرة الأجل.

هذه التوترات مهمة لأن سعر الفضة يقع عند تقاطع المضاربة المالية وتكاليف الإنتاج الواقعية. فالحركات المتطرفة تهدد بتشويه جانبي السوق.

تأثيرها على الصناعة والأسواق

بالنسبة للصناعة، فإن الأسعار المرتفعة المستدامة تحمل عواقب. إذ أصبحت صناعة الطاقة الشمسية تمثل الآن حصة كبيرة من استهلاك الفضة السنوي، بينما تتطلب السيارات الكهربائية كميات أكبر بكثير من الفضة مقارنة بمحركات الاحتراق الداخلي. ويقدر المحللون أن الأسعار التي تقترب من 130 دولارًا للأونصة ستؤدي إلى تآكل هوامش التشغيل في قطاع الطاقة الشمسية، مما قد يبطئ وتيرة التبني في وقت تتسارع فيه الأهداف العالمية للطاقة المتجددة.

تواجه الأسواق المالية نقطة ضغط مختلفة. فقد أعلنت Chicago Mercantile Exchange عن ثاني زيادة في هامش الفضة خلال أسبوعين، حيث رفعت متطلبات الهامش الأولي لعقود مارس 2026 إلى حوالي 25,000 دولار. تزيد هذه الخطوة الضغط على المتداولين بالرافعة المالية مع تصاعد التقلبات.

يطل التاريخ في الخلفية. ففي عام 2011، تزامنت سلسلة من زيادات الهامش السريعة مع ذروة الفضة بالقرب من 50 دولارًا، مما أدى إلى تخفيضات قسرية في الرافعة المالية وتصحيح حاد. وكانت حلقة عام 1980 أكثر حدة، حيث أدت التدخلات التنظيمية ورفع أسعار الفائدة بقوة إلى سحق موجة صعود عالية الرافعة. وبينما تبدو الإجراءات الحالية أقل تطرفًا، يحذر المحللون من أن حتى التخفيضات المعتدلة في الرافعة المالية يمكن أن تتغلب على الشراء الفعلي في الأجل القصير.

توقعات الخبراء

تعتمد التوقعات قصيرة الأجل على ما إذا كان الطلب الفعلي يمكنه امتصاص عمليات البيع القسري للعقود الآجلة. تشير التقارير إلى أن مخزونات COMEX انخفضت بنحو 70% خلال السنوات الخمس الماضية، بينما تقترب مخزونات الفضة المحلية في الصين من أدنى مستوياتها خلال عقد. وتشير معدلات المبادلة السلبية العميقة للفضة إلى أن المشترين يطالبون بشكل متزايد بالتسليم الفعلي بدلاً من التعرض الورقي.

لا تزال المخاطر مرتفعة. تواجه صناديق التحوط إعادة موازنة في نهاية العام، وتلوح تعديلات مؤشرات السلع، وتبقى العناوين الجيوسياسية متقلبة. قد يشير كسر مستدام دون 75 دولارًا إلى مرحلة تصحيح أعمق، بينما قد يؤدي تجدد الضغوط في الأسواق الفعلية إلى إحياء الزخم الصعودي بسرعة.

في الوقت الحالي، تقف الفضة عند مفترق طرق حيث يصطدم النقص الهيكلي بالرافعة المالية المالية. من المرجح أن تحدد الجلسات القادمة ما إذا كانت هذه الموجة التاريخية ستنضج إلى إعادة تسعير طويلة الأجل، أم ستنهار تحت وطأة تقلباتها الذاتية.

الخلاصة الرئيسية

يشير تجاوز الفضة لـ Nvidia إلى ما هو أكثر من مجرد فائض مضاربي. فقد اصطدم عجز هيكلي متعدد السنوات في العرض، مع تشديد المخزونات وارتفاع الطلب الصناعي، بأسواق تعتمد بشكل كبير على الرافعة المالية. قد تؤدي زيادات الهامش والتحولات الجيوسياسية إلى تصحيحات حادة، لكن قصة الندرة الأساسية لا تزال دون حل. قد يرغب المستثمرون في مراقبة المخزونات الفعلية عن كثب، وإشارات السياسات الصينية، ووضعيات أسواق العقود الآجلة مع دخول الفضة مرحلتها الأكثر حرجًا.

التوقعات الفنية للفضة

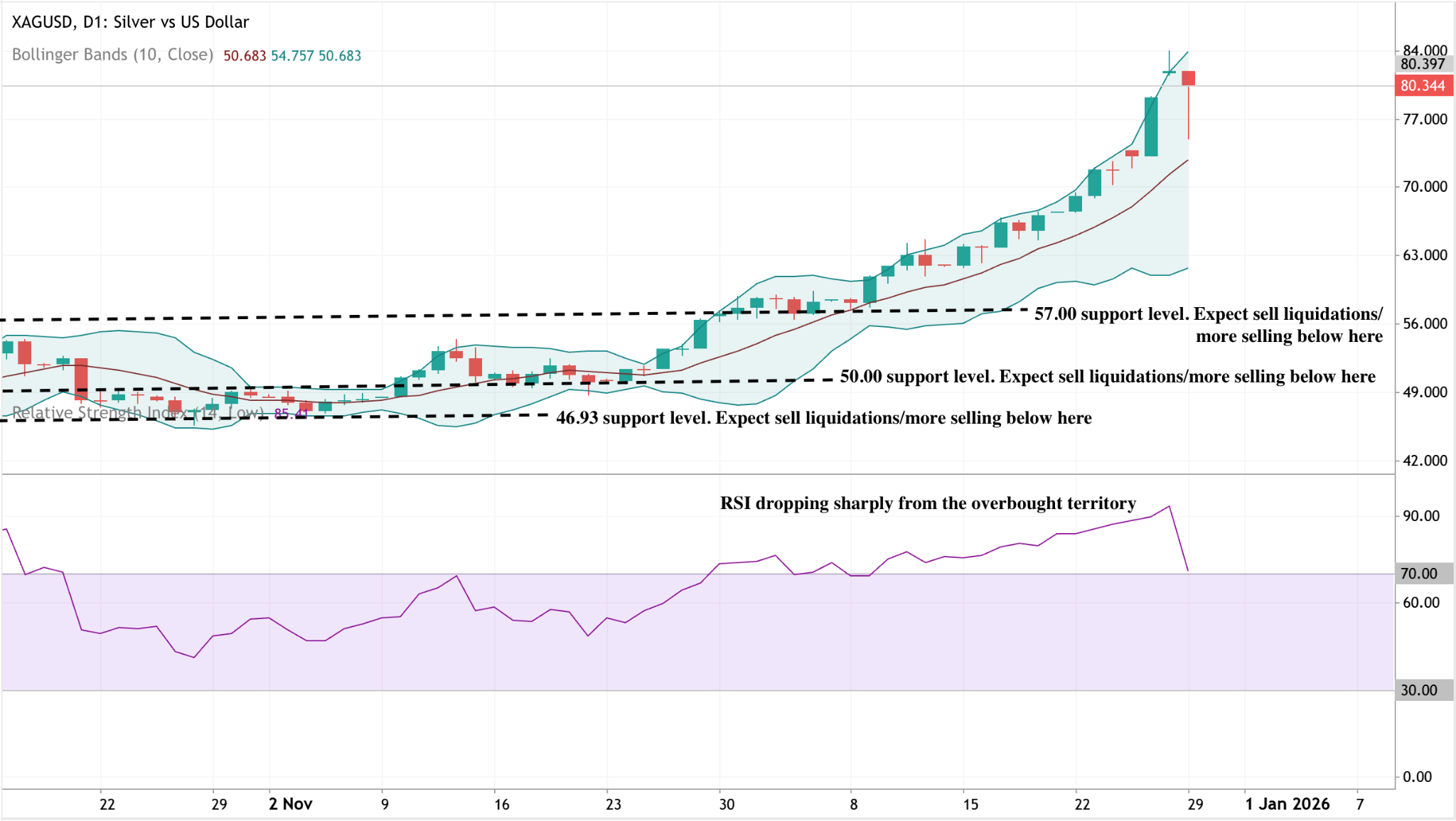

شهدت الفضة تراجعًا حادًا بعد صعود قوي على طول Bollinger Band العلوية، مما يشير إلى أن الزخم الصعودي أصبح مبالغًا فيه. لا يزال السعر مرتفعًا، لكن الرفض الأخير يوحي بجني أرباح قصير الأجل بعد موجة صعود ممتدة.

على الجانب الهابط، يمثل 57.00 دولارًا أول دعم رئيسي، يليه 50.00 و46.93 دولارًا. التحرك المستدام نحو منتصف Bollinger Band سيزيد من خطر الدخول في مرحلة تصحيح أعمق. الزخم يتباطأ، مع انخفاض RSI بشكل حاد من منطقة التشبع الشرائي، مما يعزز حالة التماسك بدلاً من استمرار الاتجاه الفوري.

الأرقام المتعلقة بالأداء المذكورة ليست ضمانًا للأداء المستقبلي.